今年の年末調整は改正に伴い業務が煩雑になるため

「紙」で乗り越えるのは困難と言われています。

改正対応と生産性向上の実現に向けて今から準備を進める必要があります。

改正対策で知っておきたい3つのこと

令和2年分の年末調整はどんな改正なの?

押さえておくべき3つの改正ポイントを確認しましょう

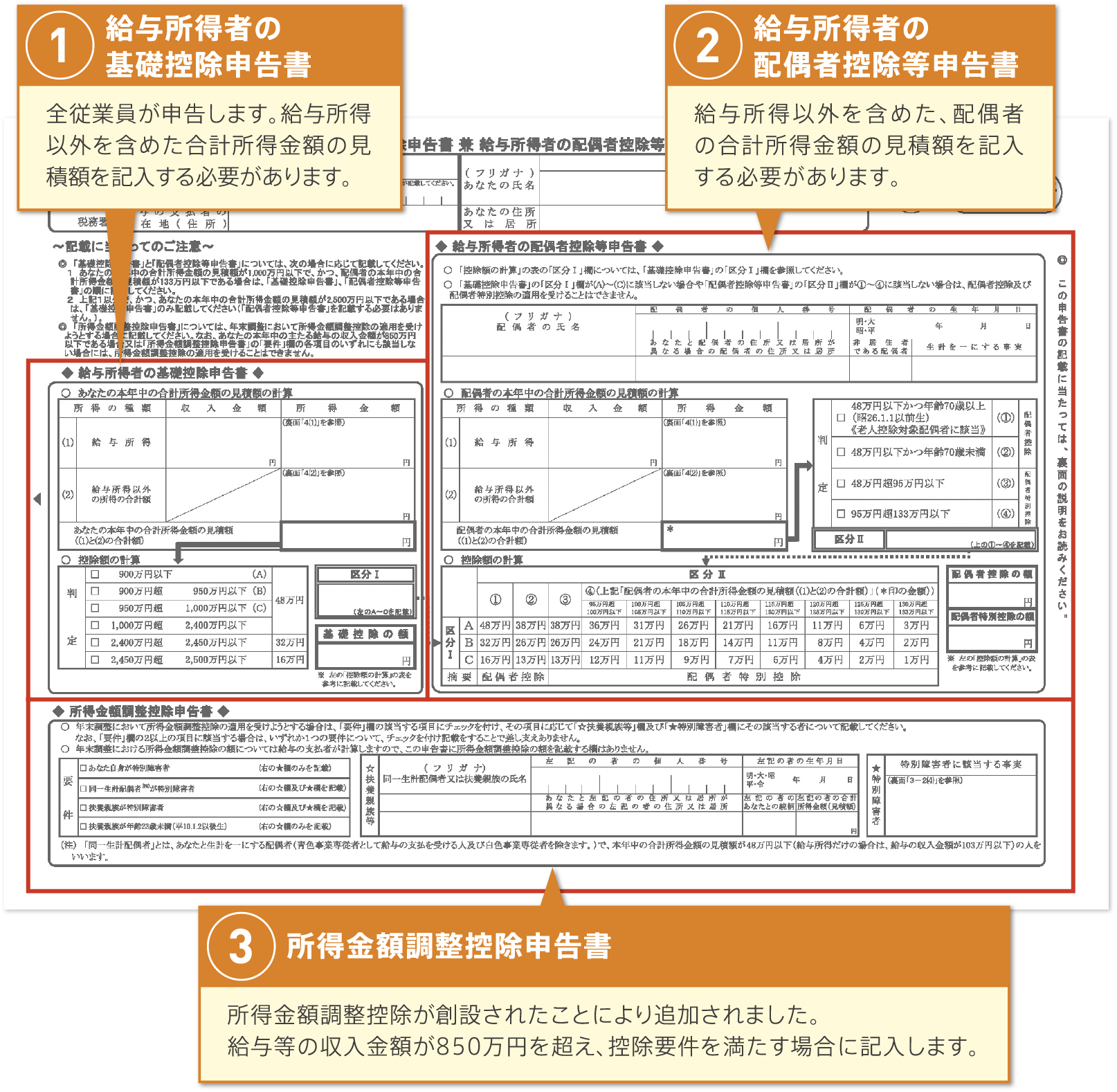

給与所得控除・基礎控除の改正で申告書の様式が大幅変更!

給与所得控除と基礎控除が改正されることで、従来の「配偶者控除等申告書」の様式が大幅に変更されます。

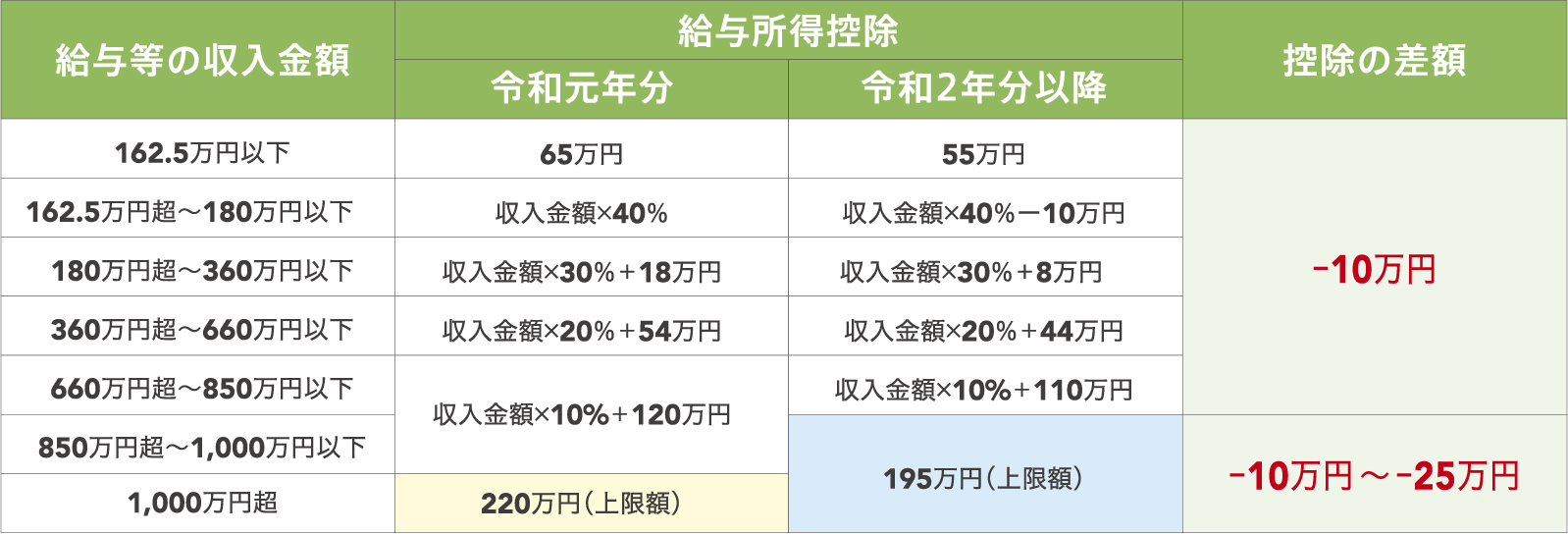

❶ 給与所得控除が10万円引き下げられ、

収入金額と控除額の上限が変更されます

「給与所得控除」が一律10万円引き下げられます。また、給与等の収入金額の上限が1,000万円超から850万円超になり、給与所得控除の上限が220万円から195万円に変更されます。

❷ 基礎控除に段階的な適用要件が設けられ、

最大48万円に引き上げられます

今回の改正では、基礎控除に適用要件が設定され、基礎控除の額が最大48万円に引き上げられることになりました。これにより、対象者の給与所得以外を含めた総所得を「給与所得者の基礎控除申告書」で申告する必要があります。

改正によって所得税はどうなるの?

収入ごとに見てみましょう!

給与等の収入金額が850万円以下の場合は、基礎控除と給与所得控除の差額が相殺され、プラスマイナス0になるため所得税に影響はありません。一方、給与等の収入金額が850万円を超えると、差額がマイナスになり控除額が少なくなるため、所得税は増税となります。

❸ 収入が850万円を超えると増税になるため、

所得金額調整控除が創設されます

給与等の収入金額が850万円超の従業員は所得税が増税となることから、介護や子育て世代の負担が増えないよう、所得金額を調整する所得金額調整控除が設けられました。この適用を受ける場合、別途「所得金額調整控除申告書」の提出が必要になります。

【所得金額調整控除が適用される人】

給与等の収入金額が850万円を超え、かつ以下のいずれかに該当する場合

① 本人が特別障害者である

② 23歳未満の扶養親族がいる

③ 特別障害者である同一生計配偶者または扶養親族がいる

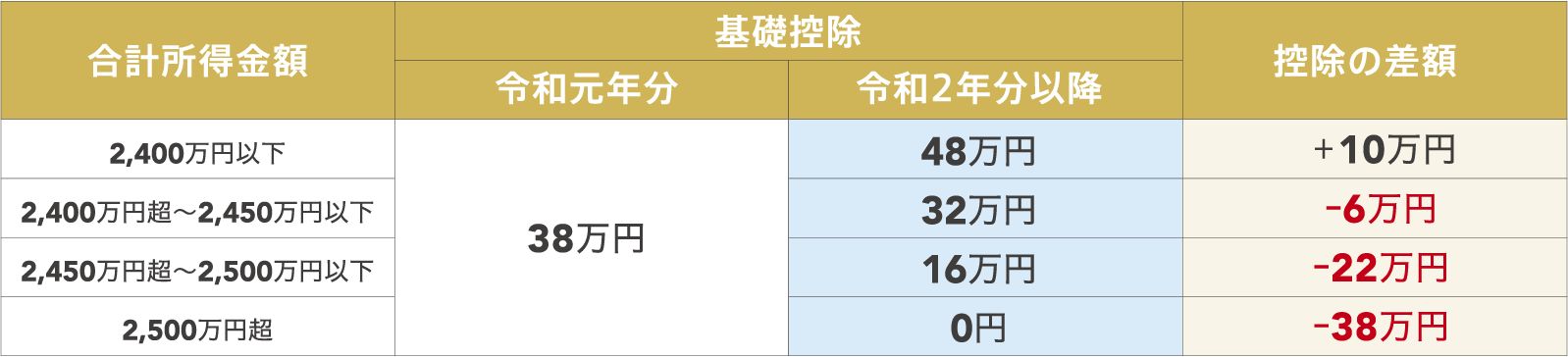

❹ 配偶者控除、扶養控除などの

合計所得金額要件が見直されます

基礎控除の引き上げ、給与所得控除の引き下げに伴い、源泉控除対象配偶者、扶養親族、同一生計配偶者、勤労学生などの合計所得金額の要件の要件も見直されます。

「年末調整手続の電子化に向けた取組」が本格始動!

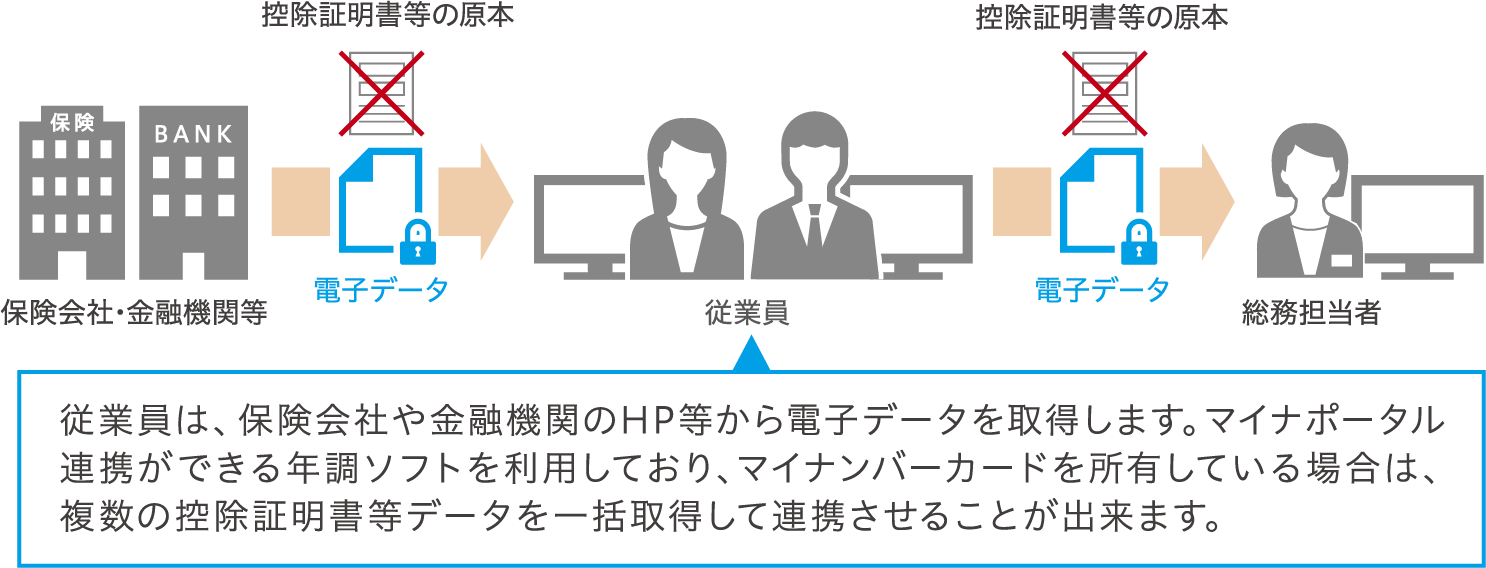

令和2年の年末調整から、「年末調整手続の電子化に向けた取組」が実施されます。年末調整に関するデータを電子化することによって、企業と従業員双方の年末調整にかかる事務負担を軽減することが目的とされています。

❶ 控除証明書等を電子データで提供できるようになり、

原本提出が不要になります

これまで保険会社等からハガキなどの書面で交付されていた控除証明書等が、電子データで取得できるようになり、データのまま勤務先に提出できるようになります。

すべての証明書を電子データで提供できるようになります!

- ● 保険料控除証明書(生命保険料(新・旧)、

個人年金保険料(新・旧)、介護医療保険料及び地震保険料に限ります。) - ● 住宅借入金等を有する場合の所得税額の特別控除証明書

- ● 年末残高等証明書

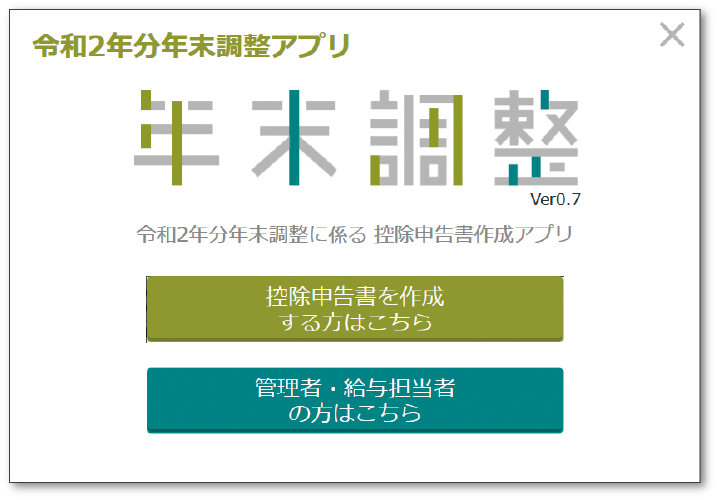

❷ 「年末調整控除申告書作成用ソフトウェア」

の提供が始まります

国税庁から、各種年末調整申告書の作成と、マイナポータル連携による控除証明書等の電子提出ができる「年末調整控除申告書作成用ソフトウェア」(以下、「年調ソフト」)が無償提供されます。

国税庁「年調ソフト」でできること

- ● マイナポータル連携及び

各種控除証明書等データのインポート - ● 控除証明書等データの内容について自動入力

- ● 控除額の自動計算

- ● 年末調整申告書のプレビュー表示及び印刷

- ● 年末調整申告書データの作成及び保存

- ● 扶養控除、配偶者(特別)控除など、

各種控除の該当有無の自動判定

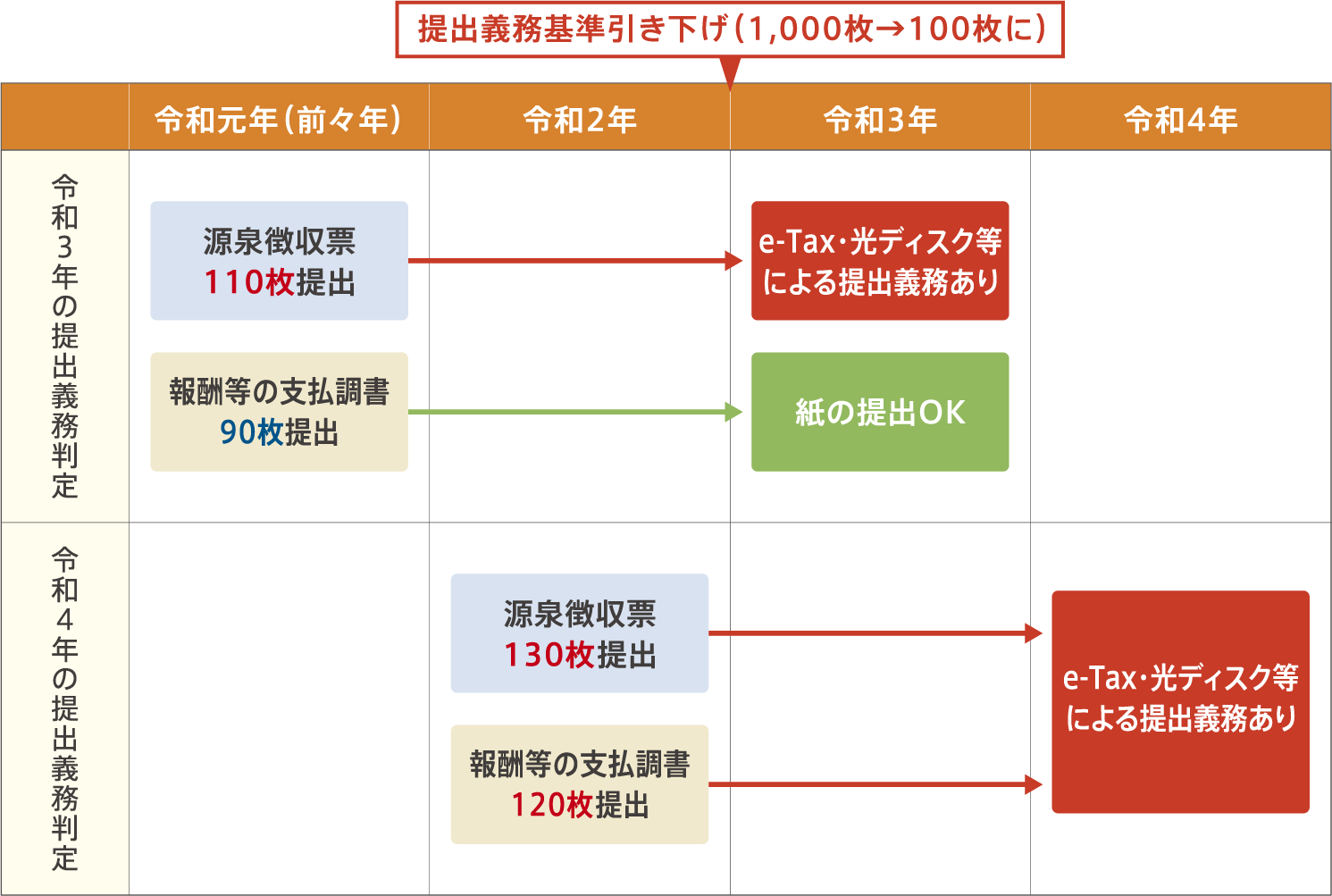

法定調書100枚以上の事業者の電子提出が義務化に!

これまで、e-Tax又は光ディスク等による法定調書の提出義務基準は1,000枚以上でしたが、100枚以上に引き下げられました。

前々年の法定調書の提出が100枚以上になった場合は、e-Tax又は光ディスク等で電子申告する必要があります

法定調書の種類ごとに、前々年の提出すべきであった当該法定調書の提出枚数が「100枚以上」であるものについては、e-Tax又は光ディスク等で提出する必要があります。

「100枚以上」は法定調書全体に適用されるの?

種類ごとに適用されるの?

提出義務の判定は、法定調書の種類ごとに行われます。たとえば、令和元年に「給与所得の源泉徴収票」を110枚提出し、「報酬等の支払調書」を90枚提出した場合、令和3年に電子申告が義務付けられるのは「源泉徴収票」のみとなります。尚、「給与所得の源泉徴収票」の電子提出が義務付けられた年分については、「給与支払報告書」についてもe-Tax又は光ディスク等による提出が義務化されます。

- 1つの申告書で記入パターンが6種類に増えるぞ

- 国税庁「年調ソフト」は手作業の発生に注意じゃ!

- 電子提出は2つのシステムの使い方を覚える必要があるぞ!

\さらにガイドの内容の詳しい解説を聞きたい方におすすめ/

改正対策のすべてを解説!気になることは質問できる!

令和2年分

年末調整改正対策セミナー開催中

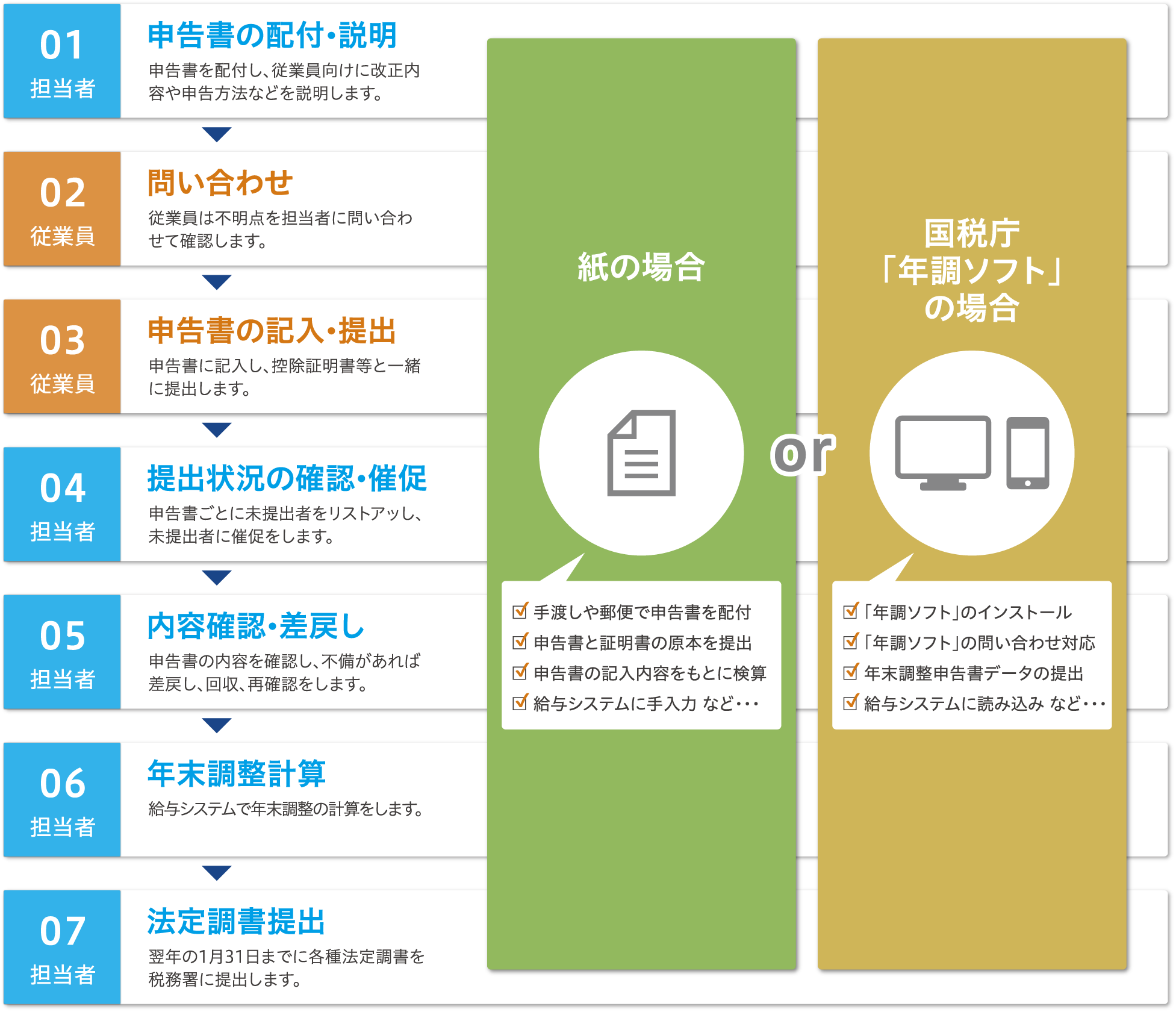

令和2年分の年末調整業務はどうなる?

改正後の業務プロセスを確認しましょう

改正後は、年末調整業務の方法として「紙」と国税庁「年調ソフト」を選択できるようになります。

それぞれの方法で業務を行うとどうなるのか事前に整理しておく必要があります。

令和2年分の年末調整を乗り越えましょう!

対策の実現手法を確認しましょう

今回の改正は業務に大きな影響を与え、業務プロセスも変わります。

改正対応だけでなく、年末調整業務の生産性向上を実現できる仕組みを選びましょう。

改正対応と年末調整業務の生産性向上を

実現するための仕組み

- 申告書を迷わず作成できる

- 証明書等の電子データ提出ができる

- マイナポータル連携ができる

- 電子申告ができる など・・・

- 従業員の問い合わせを軽減できる

- リアルタイムに提出状況を確認できる

- 手間をかけずに催促や差戻しができる

- 給与システムに連携して

年末調整計算がすぐできる など・・・

\さらにガイドの内容の詳しい解説を聞きたい方におすすめ/

改正対策のすべてを解説!気になることは質問できる!

令和2年分

年末調整改正対策セミナー開催中