税制改正で大きく変わる事業承継

~5年限り!相続税は実質ゼロに?!~

IPO 以外の出口戦略“事業承継”。

毎年約1000社のIPO志向企業がいると言われますが、実際にIPOを実現するのはそのうち の1割弱。

では残り9割の企業はどうしているのかというと、その多くが“事業承継”を選択していると言われています。

2018年、事業承継税制の改正で、事業承継を検討する上での大きな課題である相続税が免除になる可能性があります。

新事業承継税制を利用するための承継計画の提出期限は5年間限定。2018年、事業承継が熱い!

- 開催日時

- 2018年5月14日(月) 14:00~16:00/東京

- ダウンロード資料

- セミナー総括

-

・事業承継とは?これまでの問題点とは?

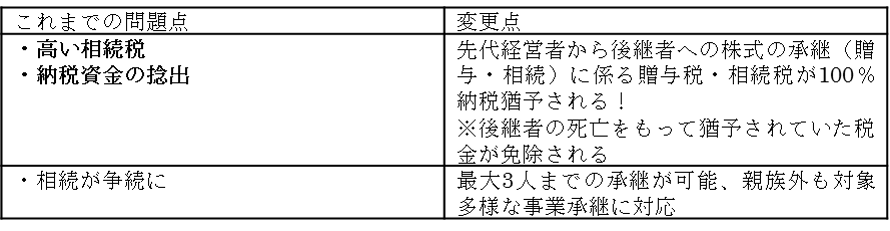

事業承継とは、「株式の承継」と「経営の承継」を指し、今回の事業承継税制の改正で大きく変わる部分は「株式の承継」です。これまでは以下のような問題により円滑な事業承継が妨げられていました。

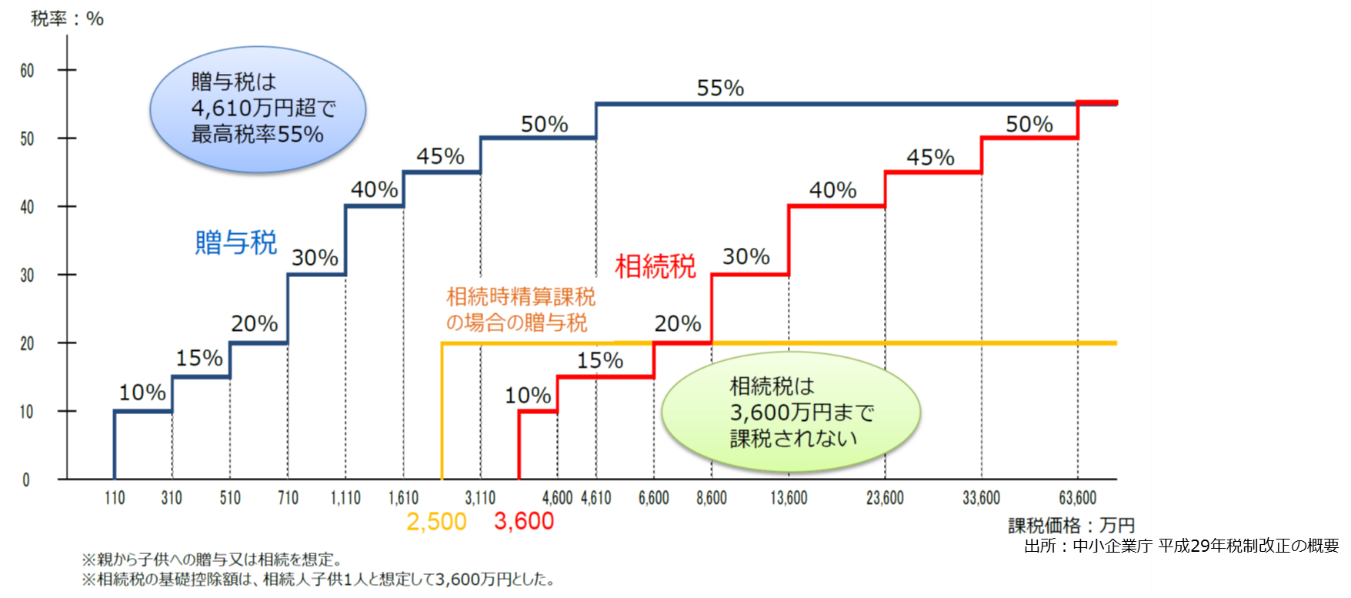

◎高い相続税・・・最高税率55%

◎納税資金の捻出・・・換金できない自社株相続の難しさ

◎相続が争続に・・・法定相続割合と自社株承継

相続税が高すぎて後継者が払うことができない、結局会社が代わりに納税資金を工面することになり、会社に資金がないと廃業や売却(M&A)になるケースも多くありました。

- ・これまでの事業承継対策方法

自社株式を相続する場合、自社株式の評価方法は、「純資産価額」か「類似業種比準価額」です。

そのため、以下の対策が取られてきました。

◎いかに株価を下げるか

◎いかにオーナーの持株数を減らすか

例1)グループ会社が複数ある場合は、株価の低い会社を親会社にし、株価の高い会社をその傘下に入れて株価を下げる。

例2)儲かる部門を分社し、子会社化して、持ち株会社体制で株価を下げる。

例3)後継者が持ち株会社を設立し、持ち株会社で金融機関からお金を借りて、先代社長から持ち株会社が事業会社株式を買い取ることで、オーナーの持ち株数を減らす。

結果、複雑でコストのかかる対策になることがありました。しかし、新事業承継税制を適用することで、シンプルな事業承継が可能になります。

-

・新事業承継税制で何が変わる?

現在、経営者の平均年齢は60歳、引退平均年齢は70歳です。国は、これからの10年を事業承継集中期間と位置づけ、事業承継税制を改正しました。

(1)変更点

(2)納税猶予の要件

◎中小企業基本法の中小企業者で円滑化法の認定を受けていること。

◎非上場会社であること。

◎風俗営業会社ではないこと。

◎資産管理会社に該当しないこと(注)

◎総収入金額(営業外収益及び特別利益を除く)が零を超えていること。

◎常時使用従業員の数は1名以上である

※納税猶予の適用を受けたあとに要件から外れてしまうと「認定取り消し」となってしまいます。事業承継後、さらに次の後継者に承継されるまで要件を満たしている必要があり、認定取り消しのリスクは長期にわたるため注意が必要です!

-

・どのような会社に適用メリットがあるか?

◎内部留保が大きく、既に株価が高いことが想定される会社

◎世代交代を検討している会社

◎事業承継対策がこれからの会社

◎制度活用後、必要手続を適切に行える会社

◎世代交代に必要な納税資金を留保している会社

-

・事業承継あるある 間違った対策例

ここでは当日ご紹介いただいた5つのあるあるのうち、あるある①「毎年コツコツ生前贈与 VS 新事業承継税制」をご紹介します。

あるある① 毎年コツコツ生前贈与 vs 新事業承継税制

従来の事業承継税制では相続時に多額の税金を払うことになるため、コツコツ生前贈与することで対策することがありました(贈与税の方が相続税より税率が高いため一気に贈与すると税金の負担が大変。そのため“コツコツ”贈与していました)。しかし、コツコツ贈与はとにかく時間がかかる、またいつ相続が起こるかはだれにもわからないというデメリットがありました。 新事業承継税制によって、コツコツ贈与をせずとも、生前贈与もしくは相続で納税猶予を受けることが出来るようになり毎年コツコツ生前贈与する必要がなくなりました。

その他4点のあるあるを教えていただきました。

あるある② 社員持株会はこのまま存続?それとも廃止?

あるある③ 兄弟公平に株式を相続!どうやって集約する?

あるある④ 企業オーナーの不動産、どうやって承継する?

あるある⑤ 遺留分を無視した遺産分割!その対策は?

※あるある②から⑤が詳しくお知りになりたい方はあいわ税理士法人様までお問い合わせください。

-

・まとめ:新事業承継税制適用のポイント

①5年内に計画提出

②10年内に贈与(精算課税選択)

③猶予打切りリスクの継続管理

新事業承継税制は期間限定(5年内に計画提出、10年内に贈与または相続)です。国としても経営者の平均年齢が60歳となった今、これから10年内に事業承継を進めようと本気になっています。例えば“中小企業である“という適用要件に当てはまるために、減資をして大企業が中小企業になることがあっても新事業承継税制の対象となる可能性があります(この点は、今後実際に減資によって中小企業となる企業が出てきて、第1号が認められれば先例となりますが、現時点では明確ではありません)。事業承継は今がチャンスですが、承継までには5から10年かかると言われています。まだ先だと考えていた経営者の方も新事業承継税制を一度検討してみてはいかがでしょうか。

- スタッフ後記

- セミナーには、現経営者と後継者の方の2人で参加されているケースが非常に多く見受けられました。真剣にメモを取り受講される後姿を見て、円滑な事業承継を実現し、後継者によってさらに企業を発展させ、将来的にはIPOを目指す、そんな未来が見えた気がしました。

- 講師紹介

-

あいわ税理士法人 代表社員/税理士 杉山 康弘氏

1995年早稲田大学政治経済学部卒業、同年大手会計事務所入社。2000年税理士登録。2005年あいわ税理士法人入社。2015年代表社員就任。 現在、20年以上にわたり上場・未上場オーナー企業への相続・事業承継コンサルティング業務に多数従事するほか、M&A・組織再編、海外進出企業への税務コンサルティング業務にも明るい。また、各種セミナー講師としても活躍中で、丁寧でわかりやすい解説と実践的指導には定評がある。

あいわ税理士法人 経営承継支援室 マネージャー/税理士 宮間 祐介氏

2004年青山学院大学経営学部卒。大学卒業後、個人会計事務所、国内大手税理士法人を経て、2011年あいわ税理士法人入所。個人の相続・贈与、事業承継だけでなく、財団を活用した業務や、上場企業への税務コンサルティング、IPO準備企業への資本政策支援等、幅広い業務に従事。

あいわ税理士法人 ホームページ

※掲載している情報は記事更新時点のものです。

レポート一覧に戻る