キャッシュ・フロー計算書とは、企業の一定期間における現預金の流入と流出を記録した会計書類で、金融商品取引法により上場企業に作成が義務付けられている財務諸表の一つです。作成方法や読み方、IPO準備における留意事項を、株式会社コロケット 代表取締役の塩月氏が解説。

- ■執筆:株式会社コロケット

代表取締役 公認会計士

塩月 亨氏 - 福岡県福岡市出身。2007年東京大学経済学部卒業。 2006年に公認会計士試験に合格後、あずさ監査法人に入所。監査法人ではシンガポール赴任、グローバル企業の監査及びIPO支援等を行った。 2021年に株式会社コロケットを設立し、上場企業及びIPO準備企業の会計・ガバナンス領域の支援を行っている。

また、環境分野・web3分野・宇宙分野などの最新ビジネスを行っているスタートアップ企業の支援にも力を入れている。

目次

1.キャッシュ・フローとは?

「キャッシュ・フロー」とは、“キャッシュ”=“現金”の、“フロー”=“流れ”という意味です。

企業会計基準委員会(ASBJ)では、キャッシュ・フローを「資金(事業活動の元手にあてる金銭(現金))の増加又は減少」と定義しています。

参考)企業会計基準委員会「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」,2024年7月

2.キャッシュ・フロー計算書とは?

キャッシュ・フロー計算書とは、企業の一定期間における現預金の流入と流出を記録(現預金の流れを見える化)した会計書類です。貸借対照表・損益計算書・株主資本等変動計算書とともに、金融商品取引法により上場企業に作成が義務付けられている財務諸表の一つで、業績を開示する決算短信や有価証券報告書に掲載されています。

キャッシュ・フロー計算書の記載対象は現預金の流入・流出であるため、現預金の増減を伴わない交換取引等や、当座預金から普通預金への預け替えのような現金及び現金同等物相互間の取引については記載対象になりません。

また、未公開会社が期末決算の際に作成する決算書類や税務申告の添付書類においては作成が義務付けられていません。

参考)企業会計基準委員会「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」,2024年7月

3.キャッシュ・フローを把握する目的

「黒字倒産」という言葉をご存じでしょうか。

これは、会計上は黒字(利益を計上している状態)であるにもかかわらず、実際の資金が不足して支払い能力がなくなり、倒産してしまう状況を指します。

キャッシュ・フロー計算書は、このような事態を回避するために作成します。実際の資金収支を明確にすることで、経営者や投資家に対して企業の財務健全性や資金運用の効率性を評価するための貴重な情報を提供します。特に、成長中の企業にとって、資金収支は常に悩みの種であり、そのような企業に投資をする投資家もキャッシュ・フロー計算書を注視しています。

4.キャッシュ・フロー計算書と他の財務諸表との違い(貸借対照表、損益計算書)

キャッシュ・フロー計算書と同じく主要な財務諸表として、貸借対照表・損益計算書があります。

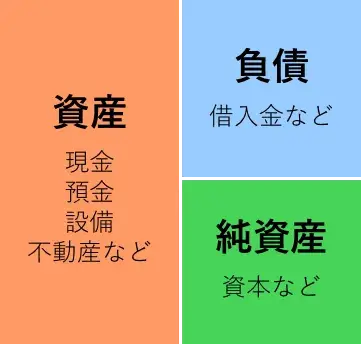

貸借対照表とは、決算日当日の会社の財政状態を明らかにさせる表です。貸借対照表の左側(借方)は資産状況(現金、預金、設備、不動産など)、右側(貸方)はそれを入手する元金がどこから入ってきたのか(借入金、資本金など)を示しています。左右(資産の合計と負債・資本の合計)が一致するため、バランスシートとも呼ばれます。

参考)日本公認会計士協会、会計・監査用語かんたん解説集

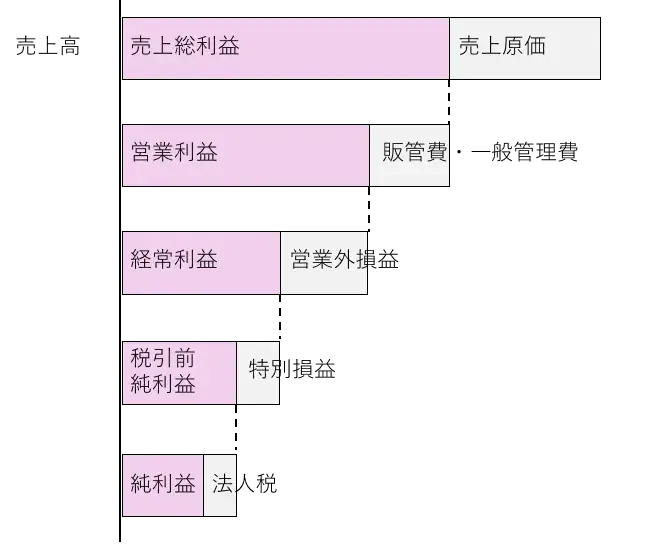

損益計算書とは、会社が1年間でどれだけもうけたかがわかる書類です。その期間中の売上・費用・利益を表す一覧表です。

参考)日本公認会計士協会、会計・監査用語かんたん解説集

「決算日」における会社の財産を表すものが「貸借対照表」であり、「1年間」の会社の経営成績を表すものが「損益計算書」です。一方、前述の通りキャッシュ・フロー計算書は、「一定期間」での現預金の流入・流出を表しています。

貸借対照表を見て決算日の財政状態(資産・負債・資本のバランス)を確認し、損益計算書を見て1年間の事業活動の結果の良し悪しを判断し、さらにキャッシュ・フロー計算書で、手元資金の流れをみると会社の状況がクリアに見えてきます。

どの書類もすべからく重要ではあるものの、作成の目的がまったく異なります。

また、キャッシュ・フロー計算書と貸借対照表および損益計算書は、開示の頻度も違います。

一般的に、上場企業については四半期毎に財務諸表を開示する必要があります。そのため貸借対照表や損益計算書は年に4回、開示しています。一方で、キャッシュ・フロー計算書は、第1四半期および第3四半期についての開示は任意です。このため多くの上場企業は、キャッシュ・フロー計算書を年に2回、開示しています。

5.キャッシュ・フロー計算書のキャッシュ・フロー区分

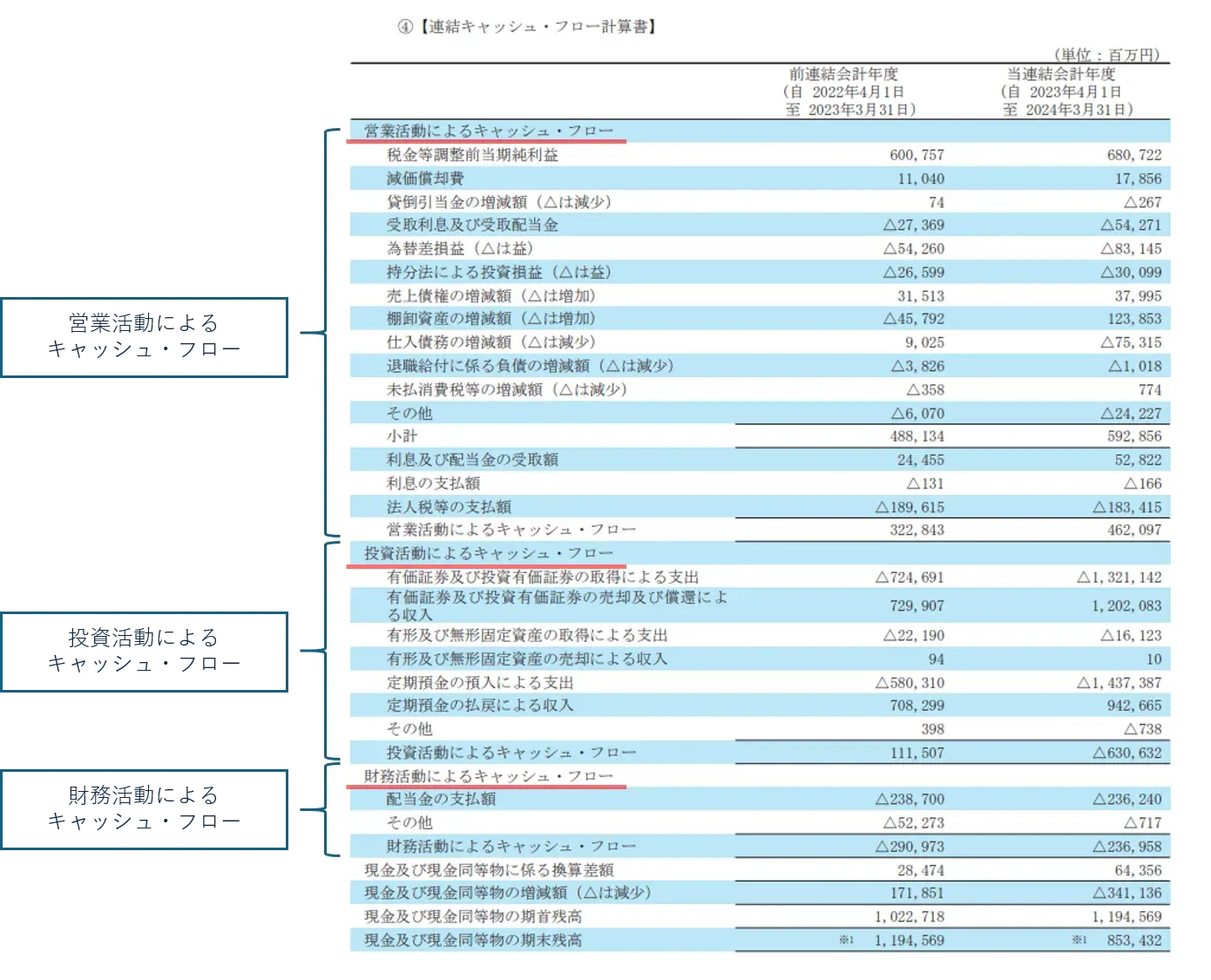

キャッシュ・フロー計算書は、「営業活動によるキャッシュ・フロー」、「投資活動によるキャッシュ・フロー」、「財務活動によるキャッシュ・フロー」の3つに区分されます。

○営業活動によるキャッシュ・フロー

企業の主たる営業活動から生じた現預金の流れを示します。

例)売上高や営業費用、顧客からの現金受領、仕入先への現金支払いなど

また、投資活動及び財務活動以外の取引によるキャッシュ・フローも、営業活動によるキャッシュ・フローに含まれます。

例)災害による保険金収入、損害賠償金の支払、巨額の特別退職金の支給など

○投資活動によるキャッシュ・フロー

長期資産の購入や売却に関連する現預金の流れを示します。

例)設備投資や不動産の購入・売却など

○財務活動によるキャッシュ・フロー

資金調達や返済に関連する現預金の流れを示します。

例)株式の発行、借入金の増減、配当金の支払いなど

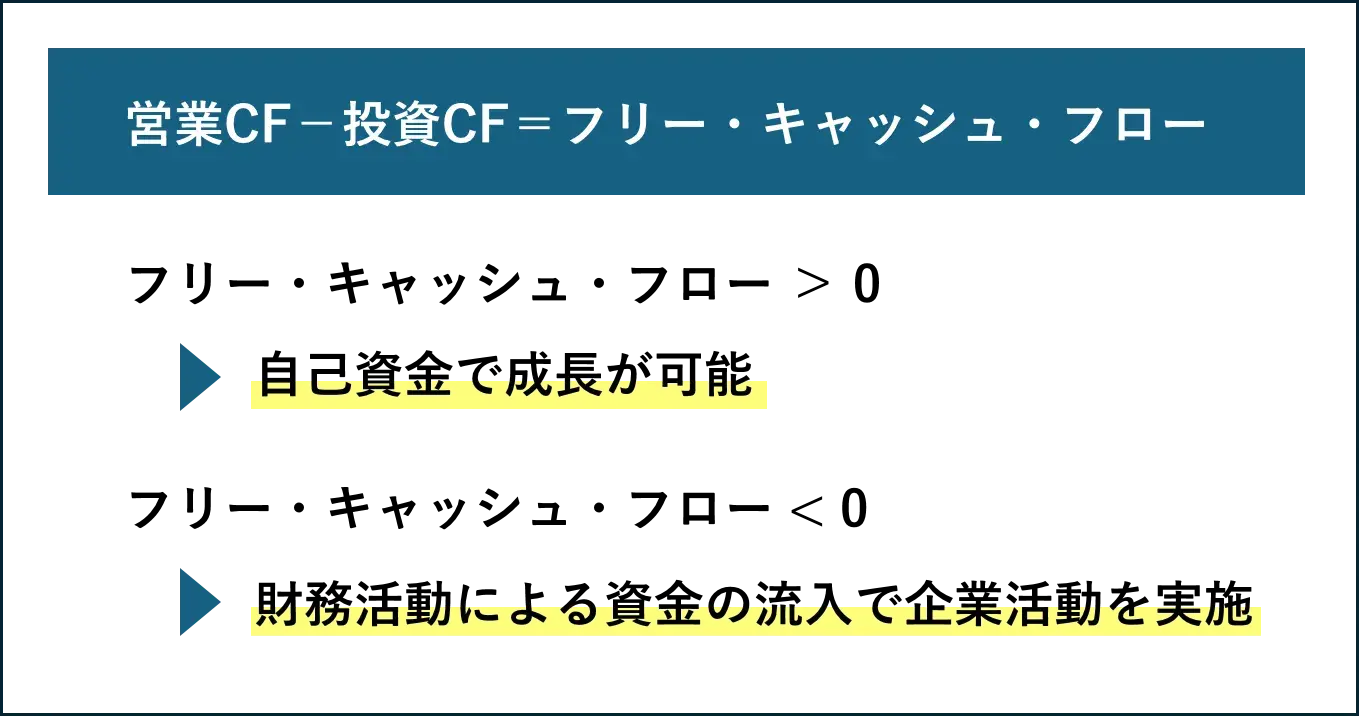

また営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを引いたものを「フリー・キャッシュ・フロー」と呼びます。

○フリー・キャッシュ・フロー

営業活動で生み出した現預金のうち、設備投資など企業の維持・成長に必要な費用を差し引いた後に残る現預金を示します。

計算式)「営業活動によるキャッシュ・フロー」-「投資活動によるキャッシュ・フロー」

その名の通り、企業が自由に使えるお金であり、将来の事業拡大などに向けてどのくらい予算を割けるかなどの目安にする大事な指標です。

6.営業キャッシュ・フローを算出する、「直接法」・「間接法」

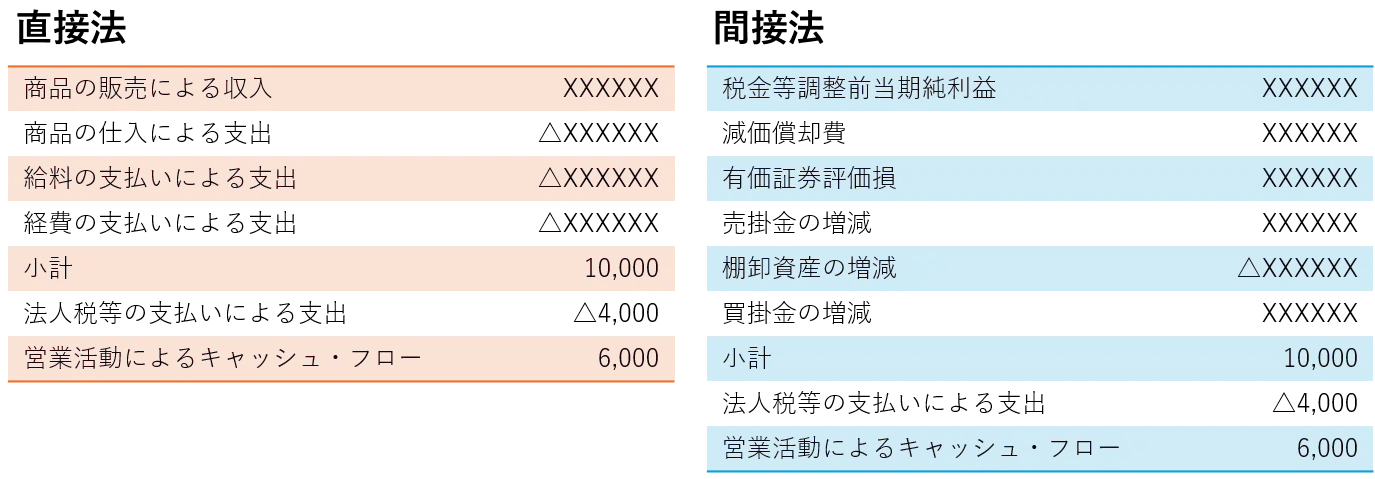

営業活動によるキャッシュ・フローは、直接法または間接法のどちらかの方法で算出します。

直接法とは、営業収入、原材料又は商品の仕入れによる支出等、主要な取引ごとにキャッシュ・フローを総額表示する方法です。この表示方法は、資金の流入及び支出がその原因と共に開示されるため、読み手に取って非常に分かりやすいという特徴があります。

間接法とは、税金等調整前当期純利益に、以下の項目を加減算して営業活動によるキャッシュ・フローを算出する方法です。

- 非資金損益項目

- 営業活動に係る資産及び負債の増減

- 投資活動によるキャッシュ・フローおよび財務活動によるキャッシュ・フローに含まれる、キャッシュ・フローに関連して発生した損益項目(たとえば、受取利息など営業外収益や固定資産売却益などの特別利益)

この算出方法は、収益と費用の結果として生じる税金等調整前当期純利益を起点に、会計上の損益と資金収支の差を勘定科目ごとに調整します。企業にとっては、直接法よりも間接法の方が算出しやすいことからほぼすべての上場企業が間接法を採用しています。

7.キャッシュ・フロー計算書の作成方法

実際に、間接法でキャッシュ・フロー計算書を作成する手順を説明します。

① 当期首および当期末の貸借対照表と当期の損益計算書を並べたキャッシュ・フロー精算表を用意します。

② 当該精算表に下記の項目を調整します。

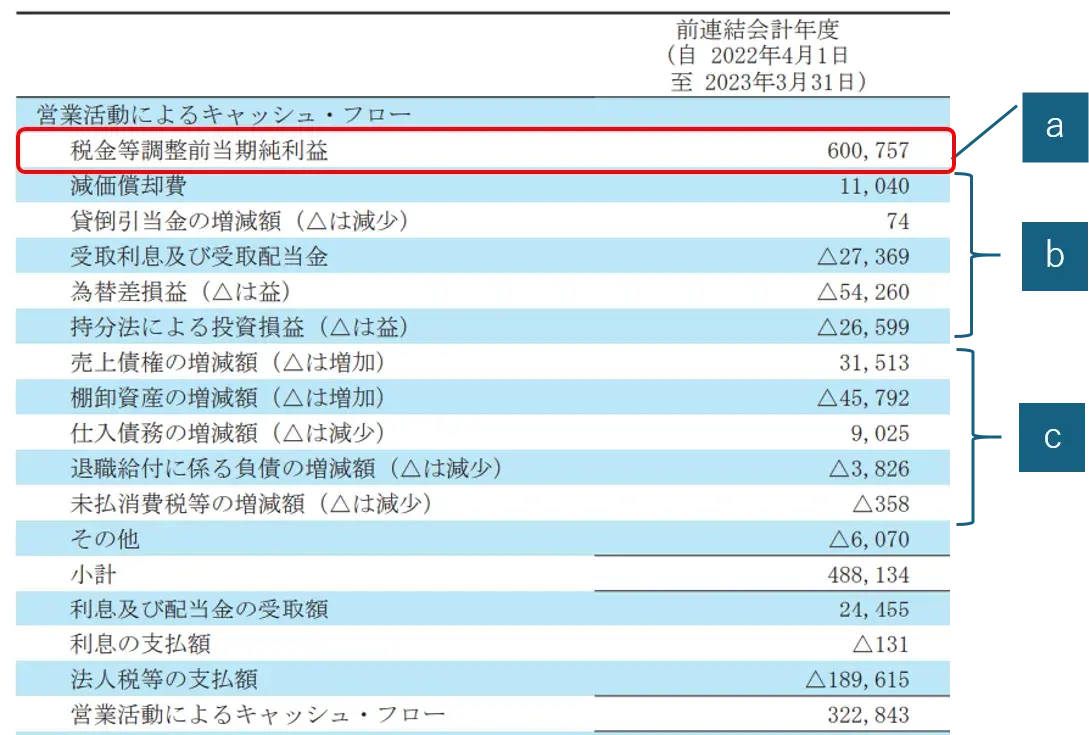

(1)営業活動によるキャッシュ・フロー

- a)損益計算書から税金等調整前当期純利益を転記します。

- b)非資金費用を調整します。

非資金費用とは、資金の移動を伴わない費用を指し、たとえば減価償却費、のれんの償却費、引当金の増減、持分法による投資損益などが挙げられます。非資金費用は、損益計算書上では費用として計上されているため、aで転記した税金等調整前当期純利益からは差し引かれています。しかし実際には資金は流出していないため、営業活動によるキャッシュ・フローを算出するにあたり、税金等調整前当期純利益に足し戻す処理を行います。 - c)営業活動に係る資産および負債の増減を調整します。

売掛金や買掛金、未収入金、未払金等、その他の運転資本の変動を精算表に記載します。たとえば、売掛金は実際には資金が流入していないため、売上債権の増減額の項目で減算し、買掛金は実際には資金が流出していないため、仕入債務の増減額の項目で加算します。

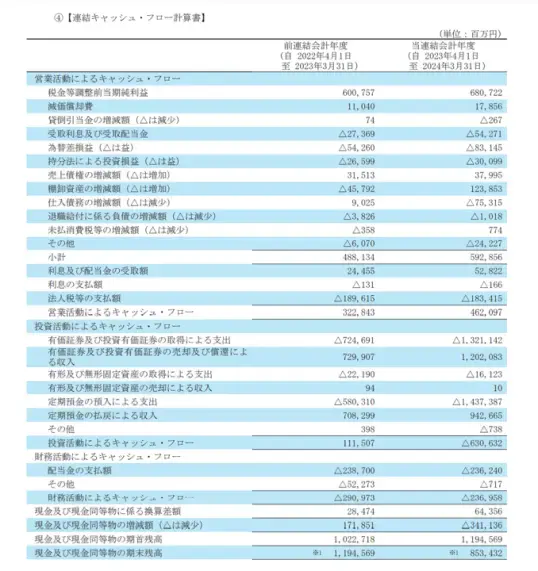

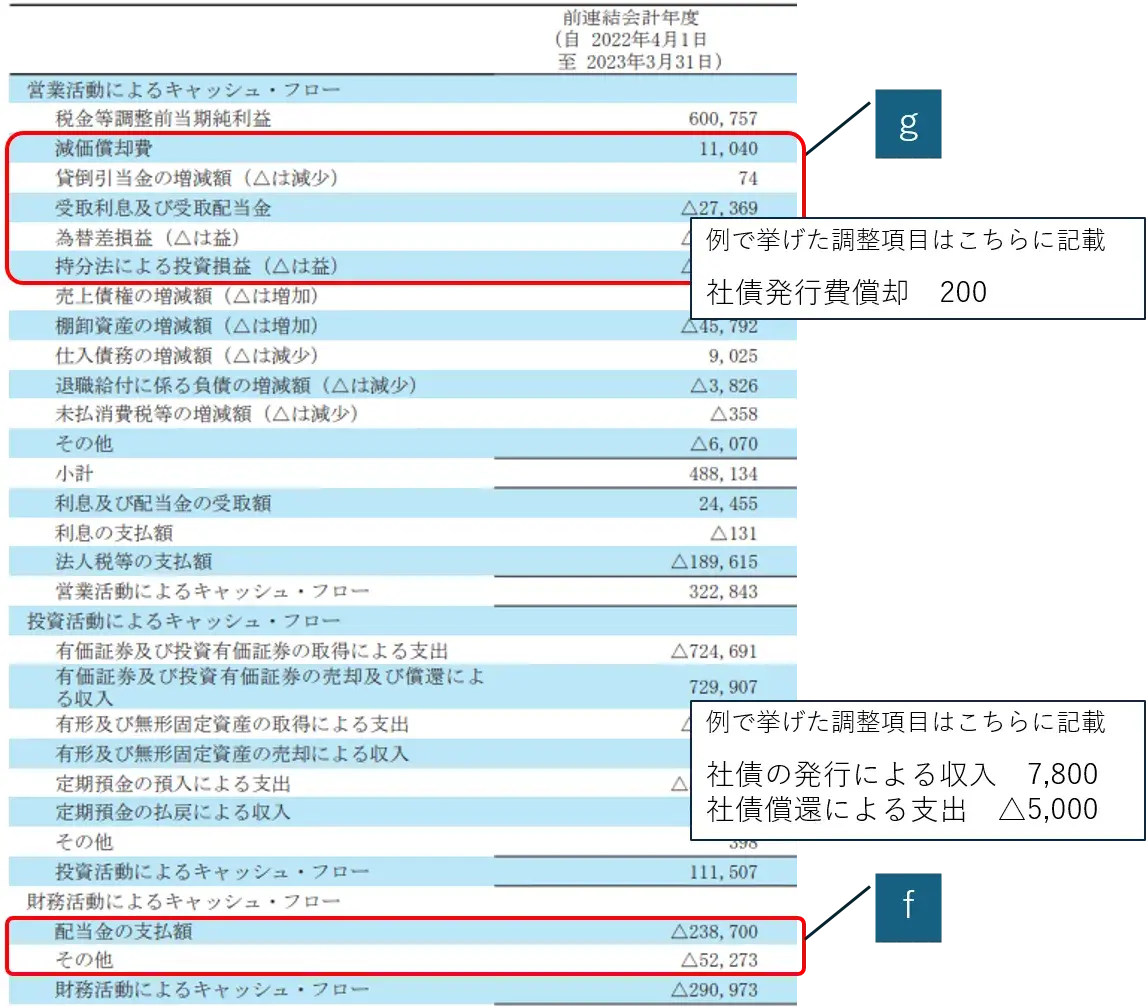

▲営業活動によるキャッシュ・フロー算出のイメージ(任天堂株式会社 2024年3月期の連結キャッシュ・フロー計算書より)

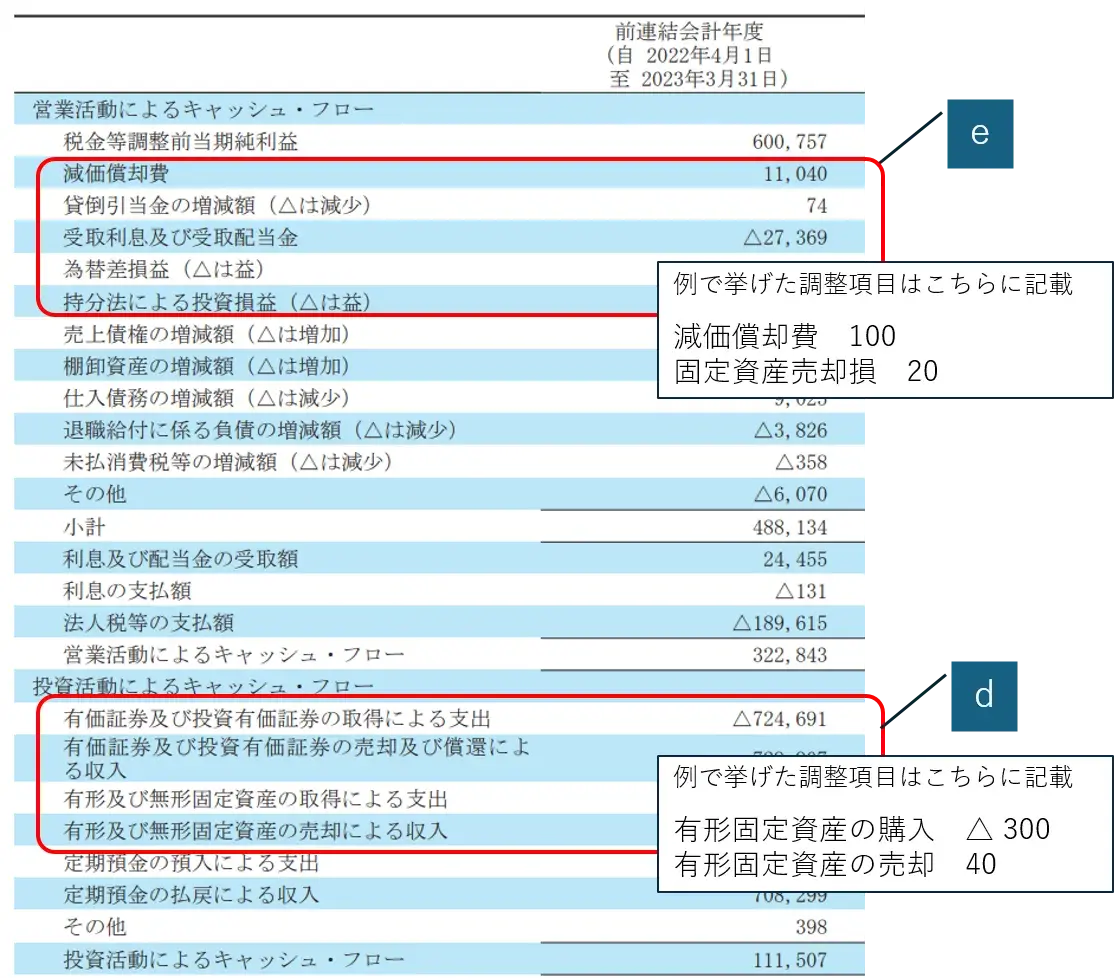

(2)投資活動によるキャッシュ・フロー

固定資産や有価証券等の購入および除売却を精算表に調整します。

例)固定資産の当期の流れが下記の場合

| 期初帳簿残高 | 1,000 |

| 減価償却費 | △100 |

| 取得 | 400 |

| 除売却 | △60 |

| 期末帳簿残高 | 1,240 |

- 取得に伴い、期末において固定資産の未払金が100発生

- 売却に伴い、固定資産の売却損が20発生

- d)投資活動によるキャッシュ・フローにおいて、取得による支出300(取得価額400から未払金100を控除)を調整します。

固定資産の取得により資金300は流出しているため、減算します。

さらに固定資産の売却40(帳簿価額60から売却損20を控除)を調整します。

こちらは固定資産の売却により資金40が流入しているため、加算します。 - 併せて、

- e)営業活動によるキャッシュ・フローにおいて、減価償却費100を調整します。

営業活動によるキャッシュ・フローにおいて、固定資産売却損20を調整します。

減価償却費も固定資産除却損も資金の移動を伴わないため加算します。

(トヨタ自動車株式会社 2024年3月期の連結キャッシュ・フロー計算書より)

※イメージのため、前述の例とは数値が異なります。

投資活動によるキャッシュ・フローでは、固定資産や有価証券の期首から期末までの動きをきっちりと把握し、またそれに付随する資産・負債の増減も調整する必要があるため、作成の難易度は高くなります。

(3)財務活動によるキャッシュ・フロー

財務活動によるキャッシュ・フローは、資金調達や返済に関する現預金の流れを精算表に表していきます。

例)社債の当期の流れが下記の場合

| 期初帳簿残高 | 10,000 |

| 発行 | 8,000 |

| 償還 | △5,000 |

| 期末帳簿残高 | 13,000 |

- 社債の発行に際して社債発行費200が発生し、すべて当期に費用処理している

- f)財務活動によるキャッシュ・フローにおいて、社債発行による収入および社債償還による支出を調整します。

発行価格8,000から社債発行費200を控除した7,800を現預金増加要因として、社債償還による支出5,000を現預金減少要因として記載します。 - 併せて

- g)営業活動によるキャッシュ・フローにおいて、社債発行費を調整します。

社債発行費償却200を現預金増加要因として記載します。

※イメージのため、前述の例とは数値が異なります。

投資活動によるキャッシュ・フローと同様に、財務活動によるキャッシュ・フローも、借入金・貸付金・社債・資本金の期首から期末までの動きをきっちりと把握し、またそれに付随する資産・負債の増減も調整する必要があるため、作成の難易度は高くなります。

この他、外貨での取引がある場合や組織再編があった場合など、それぞれ追加的に作成に留意すべき項目も生じます。

8.キャッシュ・フロー計算書の見方・見られ方

経営者がキャッシュ・フロー計算書を見るべきポイント、投資家が見ているポイントをご紹介します。

8-1.経営者が見るべきポイント

○資金繰りの管理

キャッシュ・フロー計算書全体を確認することで、自社の資金の流れを把握し、将来的な資金不足のリスクを回避します。これにより、適切な時期での資金調達や資金の節約を計画することができます。

○投資判断の基準

投資活動によるキャッシュ・フローを確認することで、どの投資が実際に利益を生み出しているかを評価します。これにより、より効果的な投資戦略を立てることが可能です。

○経営パフォーマンスの評価

営業活動によるキャッシュ・フローを確認することで、本業でどれだけ現預金を生み出しているかを把握します。利益が出ていてもキャッシュ・フローが悪化している場合、何らかの改善が必要であることが分かります。

○借入金の管理

財務活動によるキャッシュ・フローを確認することで、借入金の返済状況が把握できます。これにより、過剰な借入や返済能力を超える負債を避けることができます。

○経営戦略の見直し

キャッシュ・フロー計算書の数年分を定期的に見直すことで、現状の経営戦略が効果的かどうかを判断し、必要に応じて戦略の修正を行います。

8-2.投資家に見られるポイント

○本業で稼ぐ力があるか

営業活動によるキャッシュ・フローは、企業が本業で稼ぐ力があるかどうかを表します。本業で稼ぐ力がある場合、営業キャッシュ・フローはプラスになります。

営業活動によるキャッシュ・フローがプラスの場合は、取引先からの売上債権の回収は問題なく行えている、在庫(棚卸資産)を抱えすぎていない、仕入債務を抱えすぎていないなど、企業経営が健全であることが想定されます。

また、過去数年間の営業キャッシュ・フローの増減からトレンドを把握し、企業の経営状況も確認されます。

○企業成長を見据えた投資活動ができているか

投資活動によるキャッシュ・フローは企業が成長のためにどれだけの資金を投資しているかを表します。そのため、投資活動によるキャッシュ・フローは一般的にマイナスの企業が多いでしょう。

長期的な成長のための資産購入や設備投資は重要ですが、同時にキャッシュ・フローのバランスを崩していないことも重要です。理想は、本業で稼いだ営業キャッシュ・フローを超えない範囲で投資に資金を振り向けている状態です。ただし、今が投資に振り向ける時、という経営判断であれば、投資活動によるキャッシュ・フローが営業活動によるキャッシュ・フローを超えることもあります。そのため、投資活動によるキャッシュ・フローが営業活動によるキャッシュ・フローを超えてしまっても、必ずしも健全でないとは判断されません。

また、実は手元の資金が足りず、短期的な資金繰りのために資産を売却している場合、投資活動によるキャッシュ・フローが大きくプラスになることがあります。キャッシュ・フローを見れば、投資家には手元の資金不足がわかってしまい、上場企業であれば株価下落につながる可能性もあるでしょう。

○成長のための資金調達ができているか

財務活動によるキャッシュ・フローは企業がどのようにして資金を調達し、返済しているかを表します。積極的な事業活動を行うために資金調達をすれば、手元資金が増えるため、財務活動によるキャッシュ・フローはプラスになり、借入金の返済が進めばマイナスになります。

投資家は借入金の増減を確認し、企業の財務戦略を確認します。過剰な借入はリスクを伴いますが、適切な借入は成長のための資金調達として評価されます。また、配当金の支払いが継続的かどうかも重要な確認ポイントです。

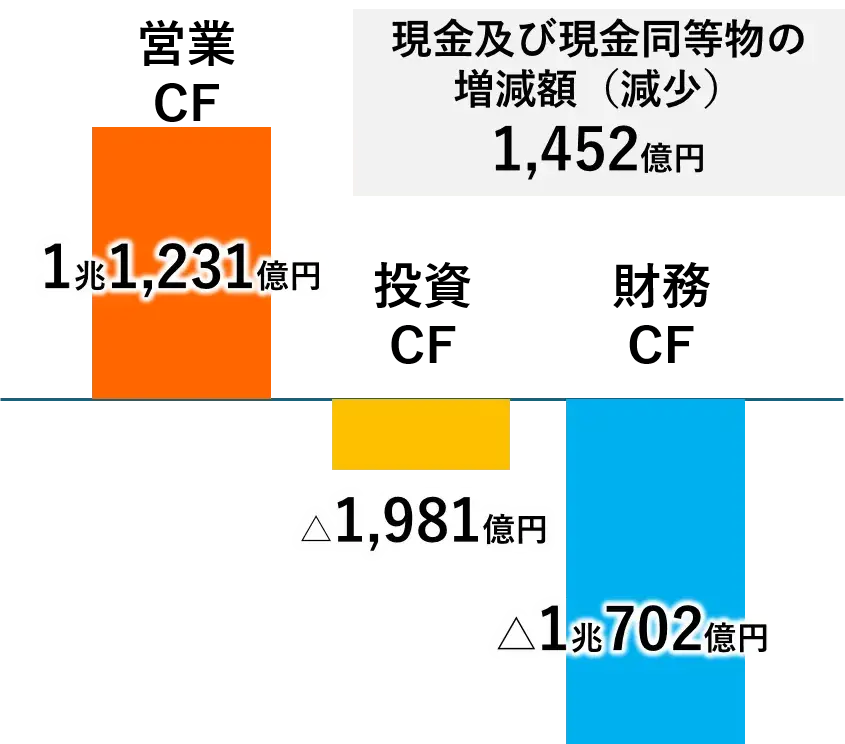

例として、武田薬品工業のキャッシュ・フロー(2022年3月期決算)を見てみましょう。武田薬品工業は2019年にアイルランドの大手製薬会社シャイアーを6兆円以上かけて買収しました。その時に発生した多額の借入金を返済しているため、財務活動によるキャッシュ・フローは大幅にマイナス、投資活動によるキャッシュ・フローは抑えていることが見て取れます。大きな投資戦略をカバーするための、財務戦略を実行中と言えるのではないでしょうか。

○キャッシュ・フローのバランスは健全か

フリー・キャッシュ・フローがプラスであることは、企業が自己資金で成長を続けられることを示します。逆に、フリー・キャッシュ・フローがマイナスの場合は、財務活動による資金の流入で企業活動が行われている状況を示しており、今後の資金獲得能力やフリー・キャッシュ・フローの改善計画についてしっかりと見極める必要があります。

また、企業の現金及び現金同等物の増減を確認し、健全なキャッシュポジションを維持しているかも重要な確認ポイントです。

9.IPO準備における留意事項

キャッシュ・フロー計算書はIPO準備の段階で初めて作成するケースがほとんどです。スムーズに作成するためには、以下の点に留意しましょう。

○キャッシュ・フロー計算書の前提となる、貸借対照表および損益計算書の精度を上げる

IPO準備段階で、税法に基づく税務会計から上場企業に適用必須の企業会計に移行します。移行当初は財務数値の修正が発生してしまうケースも少なくないでしょう。なるべく早く、たとえば直前前々期の段階では、会計基準や自社における適切な計上方法を検討しておきましょう。そして、直前々期の期末には貸借対照表および損益計算書の精度を上げておきましょう。

○キャッシュ・フロー計算書に必要となる、非資金項目や投資・財務活動に付随する資産・負債残高などの情報を適時適切に収集できる仕組みを構築する

投資・財務活動に関しては、固定資産や有価証券、借入金や貸付金などの年間の動きを把握し、さらにそれらに付随する資産・負債の増減も調整する必要があります。作成初年度は非常に大変です。貸借対照表と損益計算書が確定し、いざキャッシュ・フロー計算書を作成しようというタイミングで調べていたのでは間に合いません。遅くとも直前々期の期末中には構築しましょう。

○作成には会計システムを活用

会計システムにもよりますが、事前に勘定科目ごとに振り替える金額や振替先を設定することでキャッシュ・フロー計算書を自動的に作成することができます。IPO準備段階で会計システムをリプレイスする企業は多いので、このタイミングで内部統制も意識し、かつ使い勝手の良いシステムを選択しましょう。

![例)勘定奉行クラウド[キャッシュ・フロー計算書]](https://www.obc.co.jp/hubfs/obc_remodel/ipo/column/article119_img11.webp)

勘定奉行は事前に勘定科目ごとに振り替える金額や振替先を設定することでキャッシュ・フロー計算書を自動作成が可能です。未払金などの複数のキャッシュ・フロー項目に影響する科目や差額が発生してしまった場合も、キャッシュ・フロー精算表にて正しいキャッシュ・フロー項目に振り替えることができます。

○子会社が多いなど、自社での対応が難しい場合は専門家の手を借りる

IPO準備段階はとにかく時間がありません。決められた期日通りに必要な数値を計算し、書類を作成していくことが求められますが、監査法人や証券会社を納得させるレベルの書類を作成することはかなり難しいと言わざるを得ません。さらに子会社が多い場合で、子会社の会計システムが統一されていないと、キャッシュ・フロー計算書作成は相当な手間がかかります。海外子会社がある場合は、その手間はさらに増えるでしょう。導入当初や子会社多い、海外子会社があるなど、自社での対応が難しい場合は、専門家の手を借りることも肝要です。

直前々期以降は、財務諸表作成における手戻りが、IPO準備スケジュールに影響を与えてしまう可能性があります。経理チームの総合的な力を上げスムーズな作成につなげていきましょう。

10.キャッシュ・フローに関するよくあるご質問

- キャッシュ・フローとは?

- 「キャッシュ・フロー」とは、企業や個人の「現金の流れ(収入と支出)」を指します。

企業会計基準委員会(ASBJ)では、キャッシュ・フローを「資金(事業活動の元手にあてる金銭(現金))の増加又は減少」と定義しています。

参考:企業会計基準委員会「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」,2024年7月

- キャッシュ・フロー計算書とは?

- キャッシュ・フロー計算書とは、企業の一定期間における現預金の流れを「営業活動」「投資活動」「財務活動」の3つの区分で示した財務諸表です。この計算書は、企業の資金繰りや経営状態を把握するために重要な資料であり、貸借対照表・損益計算書・株主資本等変動計算書とともに、金融商品取引法により上場企業に作成が義務付けられている財務諸表の一つです。

- キャッシュ・フロー計算書の3つの区分とは?

- キャッシュ・フロー計算書は、現預金の流れを以下の3つの区分で整理します。

- 営業活動によるキャッシュ・フロー:企業の主な営業活動から生じる現預金の流れ

- 投資活動によるキャッシュ・フロー:長期資産の取得や売却など、投資に関連する現預金の流れ

- 財務活動によるキャッシュ・フロー:資金調達や返済など、財務に関連する現預金の流れ

- キャッシュ・フロー計算書の作り方(直接法/間接法)

- キャッシュ・フロー計算書は、「直接法」と「間接法」の2つの方法で作成されます。

- 直接法:営業収入や仕入支出など、現金の入金・出金を取引ごとに集計し、営業活動によるキャッシュ・フローを算出する方法です。

- 間接法:損益計算書の「当期純利益」から、減価償却費など現金の支出を伴わない費用(非資金損益項目)や、売掛金・買掛金などの増減を加減算して、営業活動によるキャッシュ・フローを算出する方法です。日本の上場企業のほとんどがこの間接法を採用しています。

- キャッシュ・フロー計算書と損益計算書・貸借対照表の違いは?

-

- キャッシュ・フロー計算書:企業の一定期間における現預金の流れ(資金の増減)に着目した財務諸表です。「お金がどのように動いたか」を把握できます。

- 損益計算書:一定期間の売上や費用を集計し、最終的な利益を計算します。「どれだけ儲かったか」を示します。

- 貸借対照表:決算時点での資産・負債・純資産の残高を一覧で示します。「会社が持っているもの・借りているもの・元手」を把握できます。

- キャッシュ・フロー計算書の見方・ポイントは?

- キャッシュ・フロー計算書は、経営者が自社の資金状況や経営の健全性を判断するために重要な資料です。特に、以下のポイントを意識して確認します。

- 資金繰りの管理:資金の流れや不足リスクを把握できているか?

- 投資判断:投資活動が利益につながっているか?

- 経営パフォーマンス:本業で安定して現金を生み出せているか?

- 借入金の管理:借入金や返済の状況は適切か?

- 戦略の見直し:数年分のキャッシュ・フロー計算書を比較し、経営戦略の効果を見直しているか?

- フリー・キャッシュ・フローとは?

- フリー・キャッシュ・フロー(FCF)は、企業が本業で稼いだ現預金(営業活動によるキャッシュ・フロー)から、設備投資などの事業拡大に使った現預金(投資活動によるキャッシュ・フロー)を差し引いた金額です。この指標は、企業が自由に使える現預金の額を示しており、借入金の返済や配当、将来の投資などに充てることができます。

IPO Compassメルマガ登録はこちらから!