活況のIPO。IPOを希望する企業は多いものの、思うように準備が進まないことも・・・その原因は監査法人の働き方改革にあった?監査法人に選ばれる3つのポイントを解説します。

- ■執筆:あいわ税理士法人

シニアパートナー/公認会計士/税理士

土屋 憲氏 - 1999年より、監査法人業界にて上場会社の監査や株式上場支援業務に従事。金融機関への出向なども経験し、2015年にあいわ税理士法人に入所し現在に至る。株式上場に関連するセミナー講師多数。「株式上場マニュアル」(税務研究会)、「ケーススタディ・データ分析による資本政策の実務」(税務研究会)などを執筆。

- あいわ税理士法人 ホームページ

ここ最近、「○○監査法人に契約をお願いしたところ断られた。どこか契約をしてくれそうな監査法人を紹介してもらえないか?」、「監査法人から契約を更新できないかも、と言われたのだがどう対処したら良いか?」、「新年度から監査報酬を大幅に増額してほしい、と言われたので他の監査法人をあたった方が良いか?」などといった相談をよく受けます。

監査法人をはじめとしたIPO準備の現場では何が起きているのでしょうか?

目次

1.深刻な人手不足、監査法人がIPO準備会社を選ぶ時代に

今から約10年前、リーマンショックなどによる景気の冷え込みなどもあり、監査法人の業務は大幅に減少し、人手も余り、各法人とも新規の案件を獲得すべく積極的な営業を行っていました。その成果もあって数年後には新規の案件、特にIPO準備会社を多く獲得し、業務量が増大しました。一方で、上場企業で相次ぐ不祥事が発覚し、監査法人に対する監督官庁の締付も強化され、1社にかけなければならない業務や時間も増加し、徐々に人手不足の状況に陥りました。そして止めとなったのが働き方改革とそれに基づく残業規制です。これにより深刻な人手不足となり、内部統制が整備途上にあるIPO準備会社は、リスクと手間がかかり監査法人としての採算も良くないことなどから敬遠され、上場企業をはじめとした、手間のかからない儲かる業務へとシフトしていきました。その結果が、今のIPO難民、監査難民ともいえる状況を作り出したのです。時代はもうIPO準備会社が監査法人を選ぶのではなく、監査法人がIPO準備会社を選ぶ時代なのです。

では、監査法人はどのような視点でIPO準備会社を見て、選んでいるのでしょうか?

2.新規契約時の監査法人の3つの視点

前述のとおり深刻な人手不足などによって監査法人は、『リスクと手間がかからない』、『儲かる業務』へとシフトしたわけです。一方で資本市場の重要なインフラである監査法人としては、社会からの役割期待に応えている、と胸を張って言うためにも、人手不足とはいいながらも『IPO実績』も追い求めなければなりません。ですので、監査法人が新規に契約をするかどうかは、主に3つの視点で検討がされます。

(1) IPOの確度は?スケジュール通りIPOできそうな会社か?

限られたリソースを使って『IPO実績』を追い求めなければなりませんので、当然その会社のIPOの確度は重要で、その中でも特に“スケジュール通り”IPOできそうだ、といった点が重要になります。とは言っても、本当にスケジュール通りIPOできるかどうかなどは、正直誰にも分りません。では監査法人はどうやってそこを見ているのでしょうか?

答えは客観的で実現可能性の高い、合理的な事業計画があるかどうかです。実際にスケジュール通りIPOできるかはわからないにしても、スケジュール通りIPOできそうだ、は事業計画から推測することはできます。新規契約の可否は、会社に訪問しているパートナーやマネージャーだけではなく、契約して良いかどうか判断する本部の会計士などの複数人で検討します。つまり、誰もが納得できる、客観的で実現可能性の高い、合理的な事業計画を提示できるか(または説明できるか)、が監査契約を締結するためにも重要なポイントの一つとなります。

ここで大事なのは、“客観的で実現可能性の高い、合理的な”というところです。事業計画はあれば良いというものではありません。右肩上がりのバラ色の事業計画がダメなのはもちろんのこと、その計画数値の根拠を示せない、主観的で実現可能性がわからない計画はダメです。そして、そもそも事業計画は社長の頭の中にあって社長しかわかりません、は論外です。

【関連コラム】

(2) リスクと手間がかからない会社か?

リスクがある会社は検討しなければならない項目が増えるため、監査の工数が増え、人手も必要になります。また、手間のかかる会社も当然に人手が必要になります。そのため、人手不足である監査法人からは、リスクと手間がかかりそうな会社は敬遠されるのです。

では、リスクのある会社かどうかはどういったところを見ているのでしょうか?一言でリスクと言っても、ビジネスリスクや外部環境、内部環境に起因するリスクなど様々なリスクがあり、これらを個別的・総合的に検討して最終的な判断をすることになりますが、(ここは個人的な見解ですが)特に重視するのは、経営者の誠実性はどうか、経営者は管理の重要性を認識しているか、などの経営者に起因するリスクだと考えます。経営者に誠実性が認められなければ、問題や不祥事、粉飾決算などが起こる可能性は高まりますし、管理の重要性を認識してなければ、管理のひずみが生じ、同じく不正や問題が生じる可能性が高まるからです。監査法人はまず経営者に会って、この経営者はどういう人なのか、どういう考えを持っているのか、人柄はどうか、といったところを、打ち合わせの場や雑談時など様々な局面で、実は見定めていたりするのです。

また、手間のかかる会社かどうかは、主に管理部門を中心とした管理レベルを見ています。例えばこのような会社は、手間がかかる会社、と見られる可能性が高いです。

- 決算が自社で締められない、時間がかかる

- 企業会計(上場企業が採用する会計)についての会話ができない、通じない、適切なCFOや担当者がいない

- 必要な情報や資料がない、適切に整理・保管されていない

- 在庫数が多く、数が合わない、過去数えたことがない

- 必要以上に子会社が多く、グループ間取引も多いが、その実態が把握できていない など

そのため、手間がかかる会社と見られないようにするためにも、早期での会計制度、内部管理体制の整備が重要となります。

(3) ちゃんと採算が取れる会社か(監査工数と報酬のバランスが見合っているか)?

人手に余裕があり、監査法人が積極的にIPO案件を行っていた数年前は、会社の成長とそれに伴う監査報酬の増額を期待して、上場会社と比べて採算が悪かったり赤字であったとしても契約を受けることもありました。しかし今は深刻な人手不足の状況です。赤字の案件はもちろんのこと、上場会社をはじめとした他の案件と比べて採算が悪い場合にはまず契約は受けてくれません。そのため、過去の監査報酬の水準ではなく、現時点での報酬水準、トレンドを把握し、報酬交渉をすることが肝要です。たまに、現在の状況やトレンドを把握せずに、数年前にIPOした会社の経営者やそこにかかわっていた外部のコンサルなどから監査報酬の金額を聞いて、そのベースで交渉しようとする会社がありますが、それではまず契約は受けてくれません。もちろん、状況やトレンドが変われば、監査報酬も下がることもあるかもしれませんので、大切なのは過去の状況やトレンドではなく、今現在の最新の状況やトレンドを把握することです。

3.これからのIPO準備は、従来よりも早いタイミングでの会計制度・内部管理体制の整備が必要

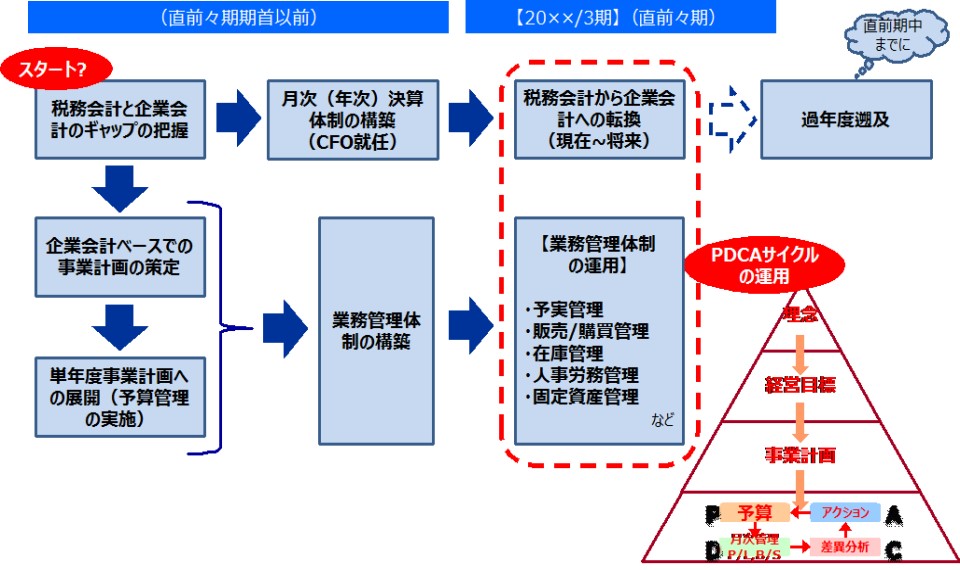

前述のとおり、監査法人と契約し、円滑にIPO準備を進めるためには、監査法人に対して事業計画などをベースに客観的かつ合理的に会社の成長性(つまりIPOの実現可能性)を説明するとともに、“手間のかからない会社”ですよ、という印象を持ってもらう必要があります。そのためには、従来よりも早いタイミングで企業会計ベースでの会計制度や内部管理体制を整備し、事業計画を立案し、その体制を運用(PDCAサイクルの運用を)していく必要があります。

下図は一例ですが、IPO準備においてまず何から手を付けるか迷った場合には是非参考にしてください。やっぱり監査法人にとって、企業会計ベースでの会計制度が確立している会社とそうでない会社では、手間がかかるかどうかで見ると雲泥の差があり、重視したいポイントになります。

4.最後にひとこと ~間違えてはならないこと~

ここまでIPO難民、特に監査難民にならないための話しをしてきましたが、最後に皆さんに強調したいのが、間違っても監査法人ありき、IPOありきの準備とはならないことです。確かにIPOを実現するためには監査法人との契約は重要です。しかしIPOはゴールではなく会社が健全に成長・発展していくためのひとつの通過点です。監査法人と契約するためだけの体制づくりを考えるのではなく、会社が健全に成長し、発展していくための体制はどうあるべきなのかを考えるべきであり、そうすることで、結果として監査法人とも契約でき、円滑なIPOを実現することができるのです。

関連コラム

IPO Compassメルマガ登録はこちらから!