地方証券取引所上場では外部要因に左右されずに自社のタイミングで上場できるというメリットがある一方で出来高が少ないとの声も・・・実績から見るとデメリットは本当か?東証市場再編後の時価総額を考慮した市場選択基準も解説。

- ■執筆:株式会社名古屋証券取引所

執行役員

伊藤 和仁氏 - 1990年に名古屋証券取引所に入社。2002年市場営業グループ長、2010年営業推進グループ長、2022年上場推進・企業サポートグループ長、2023年より執行役員。営業推進グループ長に就任した2010年以降、名証に新規上場した企業は累計60社を超える。

- 株式会社名古屋証券取引所 ホームページ

目次

1.はじめに

2020年も東証市場が新規上場企業全体の99%を占め、2021年上期も新規上場市場は東証市場に集中し、特にマザーズ上場企業はいずれも約7割と東証一極集中が続いています。しかし2022年4月の東証市場再編により市場コンセプトと上場基準等が変わり、これまでより東証への上場のハードルが高くなると考えられます。これから上場を目指す企業はどの市場を選択すべきか迷っているのではないでしょうか。

実は日本には東証以外に3つの地方証券取引所(札幌証券取引所・名古屋証券取引所(名証)・福岡証券取引所)が存在します。これら地方証券取引所を活用することによって、東証一極集中における問題を解決し、多くの企業の上場を実現させる可能性があります。

本コラムでは、東証に次ぐ第二の市場である名証が、地方証券取引所に上場するメリットとデメリット、そして市場を選択する際に考えるべき時価総額基準の視点、地方取引所の活用について解説します。

2.地方証券取引所における対象エリアの誤解

まずは地方証券取引所のよくある誤解について解いていきます。

地方証券取引所というと、その地方の企業しか上場ができないと思っている方がいらっしゃいますが、これは大きな誤解です。

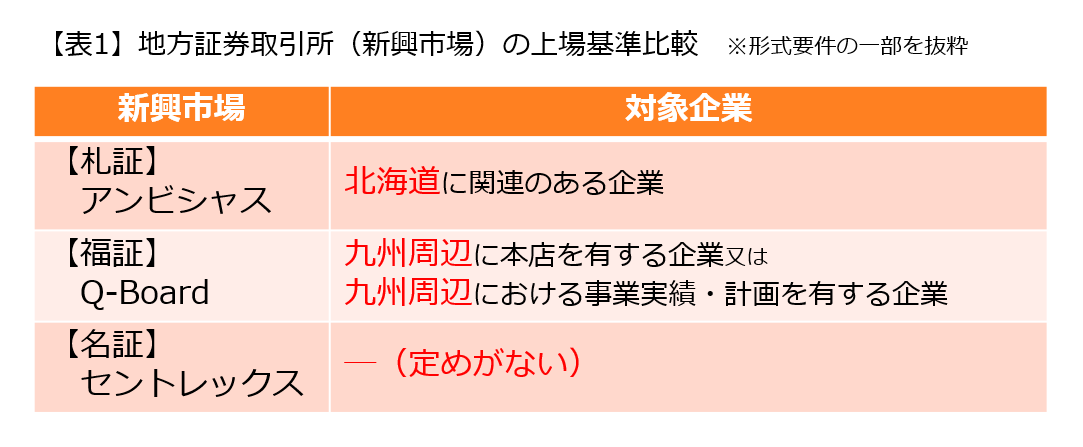

各証券取引所の上場基準を比較した【表1】をご覧ください。

証券取引所ごとに対象とするエリアがまったく異なることがわかります。

名証市場は対象とする企業エリアに定めがありません。

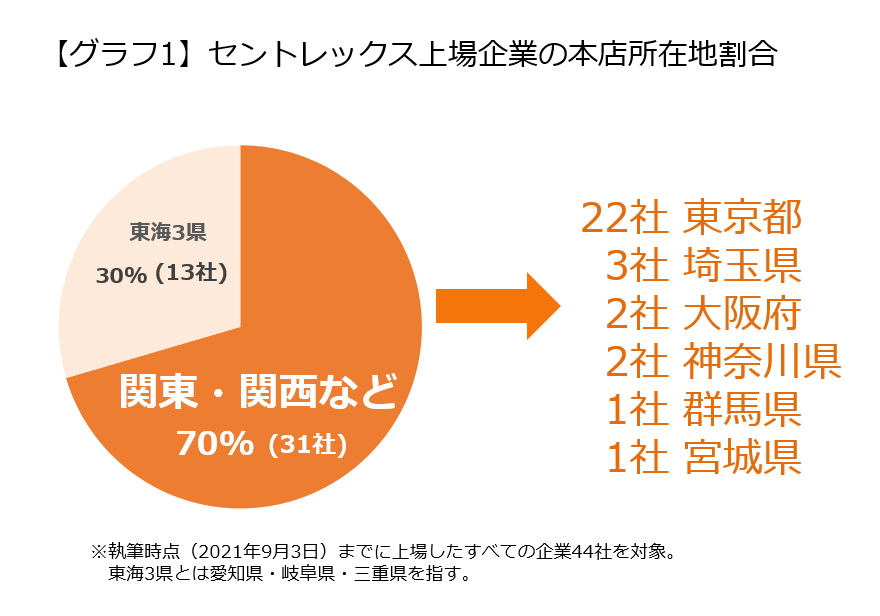

下記【グラフ1】が示す通り、関東・関西圏の企業が7割・東海3県の企業が3割という比率で全国の企業が上場しています。

「東証以外での上場を考えたことがない」「東京本社の会社だから東証を目指す」「地元に証券取引所がないから東証を目指す」とお考えの企業には、名証市場であれば所在地に関わらず上場することが出来るという事実をご認識いただきたいと思います。

3.地方証券取引所上場のデメリット:出来高が少ない

コラムを執筆するに際し、「地方証券取引所 デメリット」とネット検索したところ、「出来高が少ない」というネガティブ情報が散見されました。「少ない」とは、「(東証と比べて)少ない」という意味合いで利用されていると思います。

まず、「東証全体と比べて名証全体の出来高は少ない」というのは少々乱暴な情報だと思います。そもそも上場銘柄数自体大きく違いますし、東証内でも市場第一部の銘柄と二部やJASDAQに上場している銘柄とでは、出来高に大きな差があります。

名証市場でも古くから上場している銘柄の一部はご指摘のとおり出来高の少ない銘柄もありますが、IPOが集中するセントレックス市場は全く様相が異なります。

セントレックス市場のみに上場している全13銘柄(執筆日2021年9月3日現在)の※約定成約率をご紹介します。

※約定成約率とは・・・「営業日の内、売買が成立した日の割合(%)」とします。

2019年1月4日~執筆日までの2年9カ月で13銘柄中5銘柄の約定成約率は100%、つまり、1日も欠かさず売買が成立しています。また、他の銘柄についても2営業日、4営業日以外は売買が成立しているといった具合に続きます。ちなみに、執筆日当日においては、13銘柄すべてについて売買が成立しています。

名証の新規上場銘柄において、売買の面でご心配をおかけしないことはお分かりいただけたかと思います。

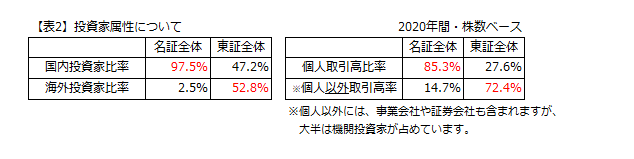

「出来高」に関連する特徴として、東証と名証では、投資家属性が異なることが挙げられます。【表2】をご覧ください。

【表2】から、名証は「国内(97.5%)の個人投資家主体(85.3%)のマーケット」、東証は「海外(52.8%)含めた機関投資家主体(72.4%)のマーケットであると言えます。投資業務を生業とする「機関投資家」と、必ずしもそうではない「個人投資家」との間には投資許容金額に「差」があり、それが出来高の「差」につながっていると考えます。なお、利用している売買システム「arrowhead」及び適時開示システム「TDnet」は東証と同一であるため、投資家に提供する機能そのものに名証と東証に相違はありません。

まとめると、「海外含めた機関投資家からの支持を得ながら企業価値の向上を図りたい」と考える上場準備企業には名証は選択肢になりにくいと思います。

一方で、「自社ファンの側面も有する個人投資家の応援を得ながら企業価値の向上を図りたい」あるいは、「ゆくゆくは海外機関投資家からの支援も得たいが、まずは上場を実現し、企業成長を一気に加速させたい」と考える上場準備企業には名証は選択肢の一つになりうると考えます。

4.地方証券取引所上場のメリット:①実績に裏付けされたステップアップ市場

「ゆくゆくは海外含めた機関投資家マーケットである東証に行きたい」「東証上場企業ブランドに憧れる」という企業もいらっしゃると思います。そのような企業には、「名証経由の東証上場モデル」を提案します。

ファクトデータから申し上げますが、「名証経由の東証上場モデル」は既に多くの企業が実践しています。具体的には、名証セントレックス市場には執筆時点(2021年9月3日)で累計44社に上場いただきましたが、内16社は上位市場へ、内10社は東証一部上場企業にまで成長されています。もちろん、名証セントレックス市場ではなく、名証二部市場スタートで東証一部上場企業にまで成長された企業もあります。

この「名証経由の東証上場モデル」は今後ますます有効になると考えます。

5.地方証券取引所上場のメリット:②“年間上場社数”という外部環境に左右されない

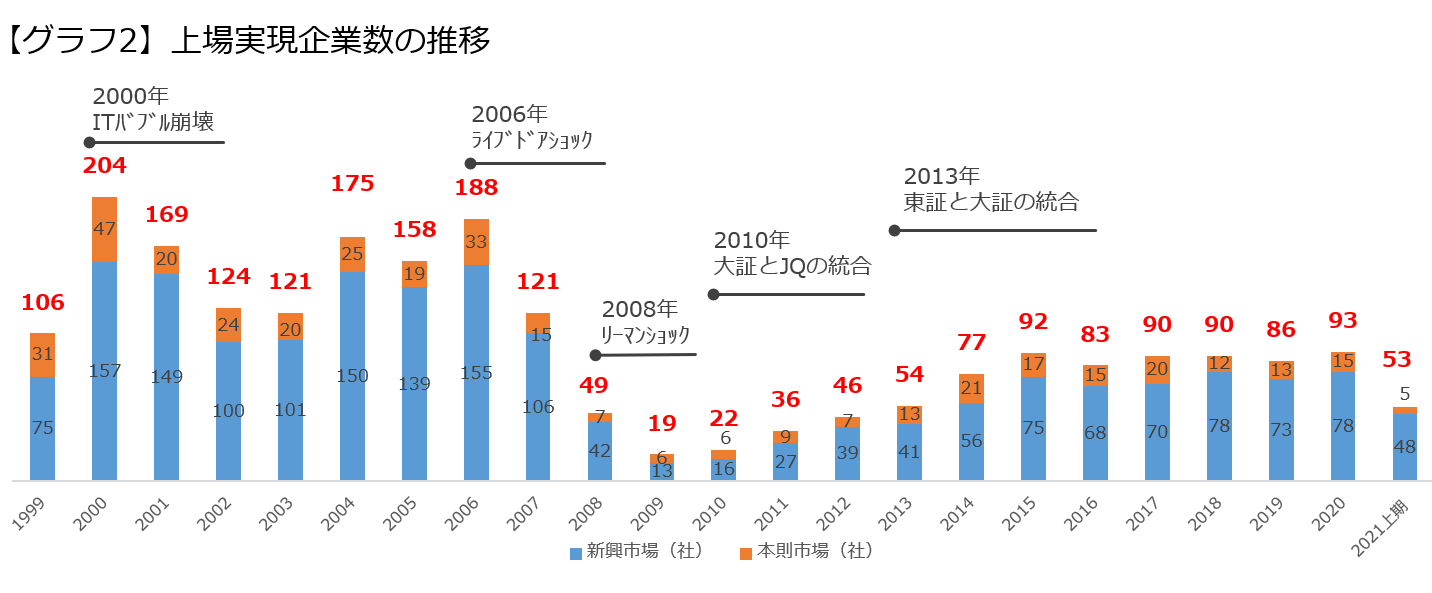

【グラフ2】の赤色の数字はその年に上場を実現した企業数を表しています。

グラフ左側半分のデータをご覧ください。

多い時には200社を超える企業がIPOを達成している一方、リーマンショック直後は19社まで落ち込んでおり、IPO社数が「景況感」という外部環境に影響を受けていることが分かります。

次に、グラフ右側半分をご覧ください。

2009年の底打ち後、じわじわとIPO社数が回復したものの、2015年以降は90社付近で推移しています。

この要因は、「景況感」によるものではないと考えます。2010年の大阪証券取引所とジャスダック証券取引所の統合、さらには2013年の東京証券取引所と大阪証券取引所の統合を経て、複数の証券取引所が東証に集約されたことに起因すると考えます。

つまり、年間上場社数が90社付近で推移している要因は、東証が「IPO件数 毎年100社程度」と中期経営計画にて謳っている状況下で、IPO希望企業の多くがかつてと異なり東証のみを目指していることにあると思います。

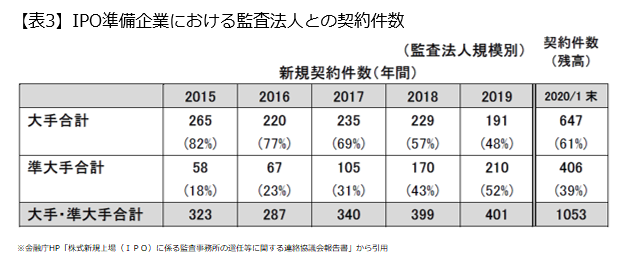

さて次に、年間IPO社数約90社に対して、IPOを希望する企業はどれほどあるのか、【表3】で確認します。

【表3】は準金商法監査契約件数を表にしたものです。

平たく言えば、「いつかは上場したい」と漠然と考えている企業ではなく、「監査法人と契約し、監査報酬を支払いながら、今まさに上場準備をしている企業」の数を表しています。

この表を見ると、2020年1月末現在で実に1,053社が「本気で」上場準備をしていることが分かります。1,053社すべてが直前期あるいは申請期に入っているわけではないと推測しますが、年間上場社数約90社と上場希望企業(しかも本気で上場を希望している企業)の乖離状況を踏まえると、上場は非常に狭き門になっていると考えます。実際に、「景況感」と「年間上場社数」という外部環境に左右され、上場するタイミングを逸した企業も少なくありません。

ここで、当社からの提案です。

IPOはあくまでも入口に過ぎません。どこの市場にIPOするかよりも、IPO後の企業成長、企業価値向上の方が遙かに大切です。企業努力が実ったタイミング、つまり、業績や内部管理体制が整ったタイミングでまずは名証に上場し、資金調達や投資家からの評価を得て大きく飛躍することの方が得策ではないでしょうか。

「名証経由の東証上場モデル」というステップアップ市場としての実績、そして外部環境に左右されずに上場が可能であるという2点が名証上場の大きなメリットです。

6.東証市場再編を踏まえた市場選択は“時価総額基準”で考える

ここまで読んでいただいた読者の方は、名証を選択肢に入れても良いかなと思っていただいているに違いありません。

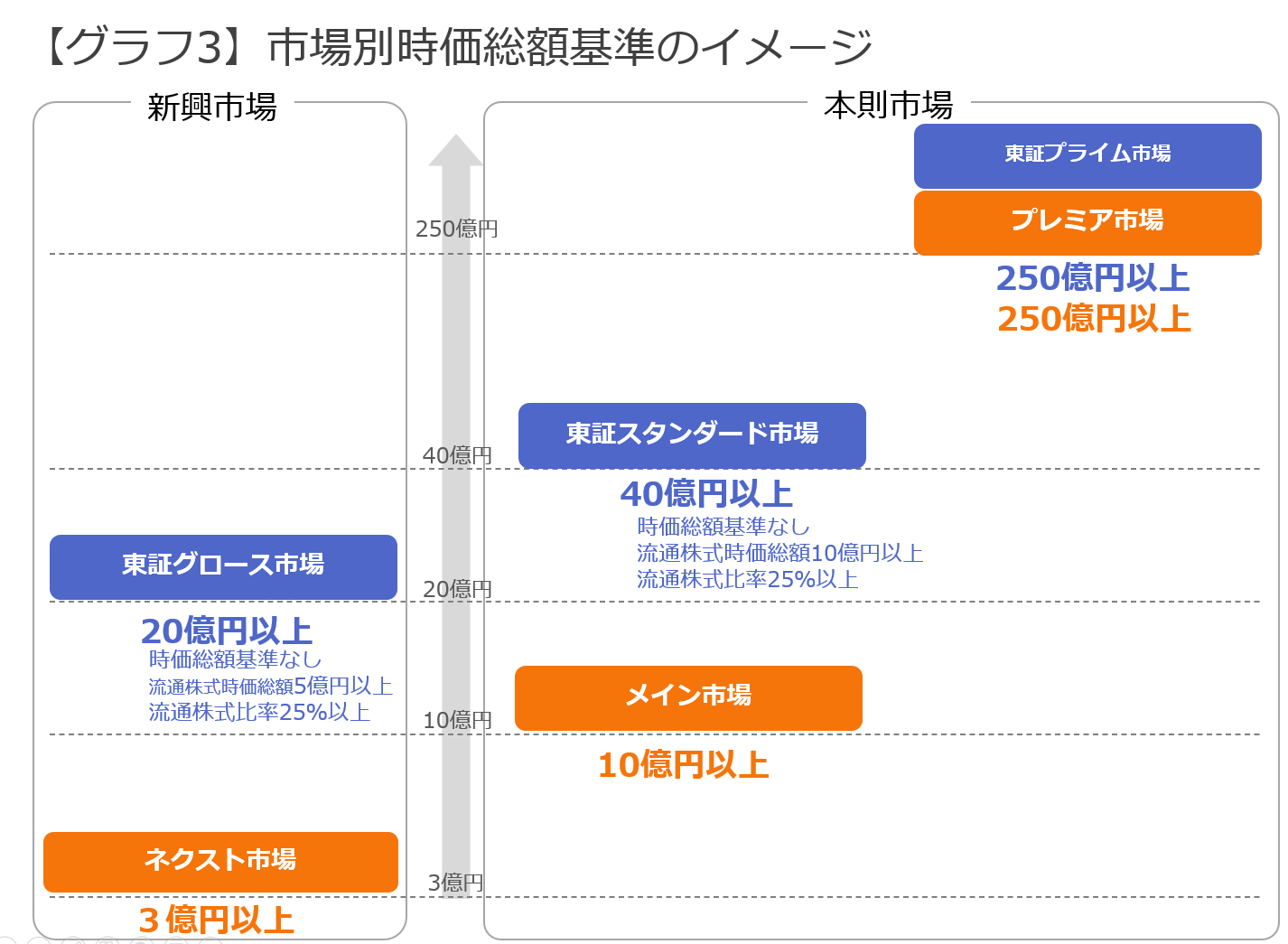

では最後に、いよいよ上場申請するタイミングになった際、名証と東証のどちらを選択すべきか、外部環境は考慮に入れずに、市場別に時価総額を基準に考えます。【グラフ3】をご覧ください。

(1)名証プレミア市場と東証プライム市場

こちらの市場に直接上場する企業は数少ないと思いますので、参考程度にご覧ください。

上場時価総額基準はどちらの市場も「250億円以上」となっています。また、上場時価総額の他に、「収益(2年間の利益合計が25億円以上)」や「財務状態(純資産50億円以上)」の基準は同じですので、上場する「企業の規模感」は同格と考えます。

ただし、東証プライム市場は「海外の機関投資家」、名証プレミア市場は「国内の個人投資家」が主たる投資家という点が大きく異なります。両市場ともにコーポレートガバナンス・コードは全原則適用されますが、海外の機関投資家を主たる投資家とする東証プライム市場ではさらに「英文開示」「独立社外取締役3分の1以上」など、より一段高いガバナンス水準が適用されます。

(2)名証メイン市場と東証スタンダード市場

こちらは(1)と異なり、上場する「企業の規模感」に違いがあると考えます。

具体的には、名証メイン市場が「上場時価総額10億円以上」であることに対し、東証スタンダード市場は「流通株式時価総額10億円以上」かつ「流通株式比率25%以上」が求められます。つまり東証スタンダード市場の場合、計算上、「40億円程度」が全体の時価総額の最低ラインだと考えます。

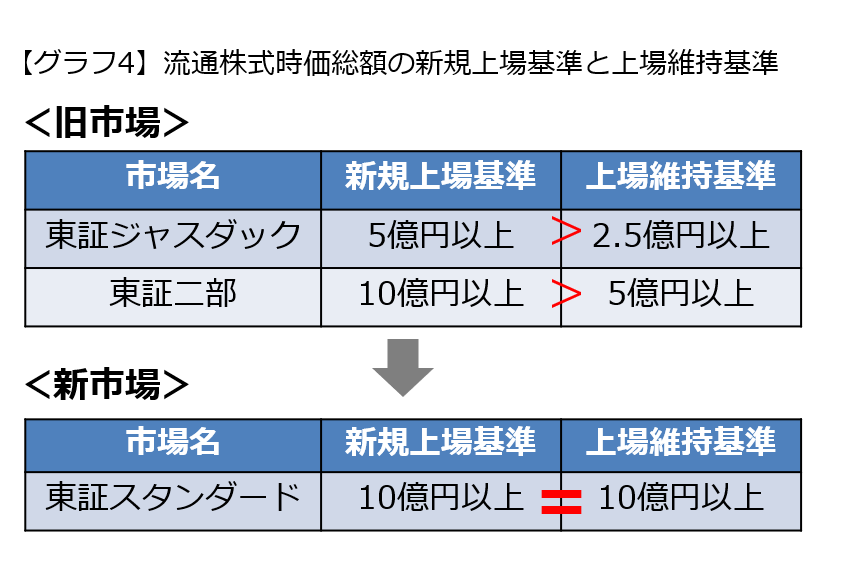

また東証が新規上場基準と上場維持基準を「共通化した」ことにも留意すべきです。

下記【グラフ4】から分かる通り、東証市場再編前は、新規上場基準と上場維持基準の間に一定のバッファがありましたが、東証市場再編後はバッファがありません。

従来であれば、新規上場基準をギリギリ満たして上場しても、株価が半分になるまでは上場維持基準に抵触する恐れはありませんでした。しかしバッファがなくなる今後は、新規上場基準ギリギリで上場すると、上場直後から上場維持基準に抵触する恐れがあります。

例えばですが、従来のように株価が半分になるまでは上場維持基準に抵触する恐れはないという安心感を持って上場するには、東証スタンダード市場の場合「流通株式時価総額20億円」が必要となりますが、「流通株式比率25%以上」にて計算すると、必要となる全体の時価総額は、、、、(ご自身で計算してみてください。)

なお、名証は新規上場基準と上場維持基準を共通化していません。

名証メイン市場の時価総額の新規上場基準は「10億円以上」ですが、上場維持基準は「5億円以上」です。「短期的」な株価に必要以上に振り回されることなく、「中長期的」に企業価値の向上を図っていただくためにバッファを設けているとご理解ください。

(3)名証ネクスト市場と東証グロース市場

(2)同様、上場する「企業の規模感」に違いがあると考えます。

具体的には、名証ネクスト市場は「上場時価総額5億円以上」であることに対し、東証グロース市場は「流通株式時価総額5億円以上」かつ「流通株式比率25%以上」を求めています。つまり東証グロース市場は、計算上、「20億円程度」が全体の時価総額の最低ラインだと考えます。ただし、繰り返しになりますが、東証は新規上場基準と上場維持基準を「共通化した」ことにご留意ください。

また、コンセプトにも大きな違いがあります。

両市場ともに「事業計画及び成長可能性に関する事項」の開示は求めますが、その事業計画に盛り込むべき成長可能性は、東証グロース市場は「高い」成長可能性、名証ネクスト市場は「着実な」成長可能性です。

つまり、東証グロース市場は、世の中の仕組みを変えるような事業の急成長ストーリーを描けるビジネスモデルの企業を主なターゲットにしているのに対し、名証ネクスト市場は、例えばフロー型のビジネスモデルの会社などで、Jカーブのような急成長は描きにくいが、着実な成長が見込まれる企業も対象にしているということです。

投資家をミスリードするような、数字ありきの事業計画には全く意味がありません。自社の自然体な成長ストーリーが、どちらの市場コンセプトに適しているのかを考えてみてください。

7.上場はあくまでも入口、その後の成長を見据えた市場選択を

長いコラムをお読みいただきありがとうございました。

今回のコラムで最もお伝えしたかったことは、IPOはあくまでも入口に過ぎずその後の企業成長が大事であるということです。

日本には上場を狙うことができる素晴らしい企業がたくさんあります。しかし、年間上場社数という外部要因や東証以外の地方証券取引所に目を向けないことにより、上場の機会を逸している企業が実際に少なくありません。本当にもったいないことです。

上場を実現することで見えてくる世界があります。2022年4月に予定している名証市場再編も、多くの企業がその世界を見るための新たな支援策の一つです。上場後にどのような企業成長を遂げたいのか、その成長を実現するための現実解として、今回のコラムをきっかけに名証を選択肢の一つとしてご検討くださる企業が一社でも増えればうれしく思います。

名古屋証券取引所のご紹介

私どもは社名の通り名古屋が拠点ではありますが、「この国の証券市場に、もう一つの選択肢を提供する」という理念を持ち、全国のIPO準備企業様と日頃よりコンタクトを取らせていただいております。「選択肢の提供」が最大使命であり、執拗な「勧誘行為」を行うつもりは全くありませんので、どうぞお気軽にお問い合わせください。

■名古屋証券取引所へのお問合せ

Email:ipo@nse.or.jpもしくはQRコードまでご連絡ください。お待ちしております。

関連コラム

IPO Compassメルマガ登録はこちらから!