91社で着地した2022年IPO。2021年に比べてIPO件数が大幅に減少するも、2020年以前と比べると同水準でした。金利の環境変化などにより株式市場が影響を受けている中、2023年IPOはどうなるのか?監査法人、主幹事証券、期越え上場比率など9つの視点で宝印刷 大村氏が分析。

- ■執筆:宝印刷株式会社

取締役常務執行役員/企業成長支援部長兼 プロマーケット事業部長

大村 法生氏 - 1986年に東京大学法学部を卒業後、野村證券株式会社に入社。20年以上にわたりIPO関連業務に携わる。2005年に公開引受部次長、2011年から同部東京エリアヘッドを歴任。2018年に宝印刷株式会社に顧問として入社。同年7月執行役員、2019年7月常務執行役員企業成長支援部長に就任。2021年8月より現職。

- 宝印刷株式会社 ホームページ

目次

1.はじめに

2022年の株式市場は、ロシアのウクライナ侵攻、原油高騰、原料高などによるインフレ傾向が発生し、各国で政策金利引き上げが行われた影響などから、投資家の投資意欲の減退が見受けられました。日経平均は2.9%の下落と横ばいと言える範囲内でしたが、マザーズ指数は20%近い大幅下落となっています。このような市況がIPOに影響を及ぼし、株価ひいてはディールサイズ(資金調達額)の小型化につながりました。

また、2022年は東京証券取引所(東証)の市場再編が行われました。更に、政府の「成長戦略実行計画」や「新しい資本主義のグランドデザイン及び実行計画・フォローアップ」などを踏まえ、日本証券業協会、東証により制度改正に向けたパブコメが公表され、IPOについてプロセスの柔軟性を高める各種施策が2023年以降に順次導入されることが見込まれています。

以下9つの注目点で、2022年のIPOを確認し、2023年以降の展望を記します。

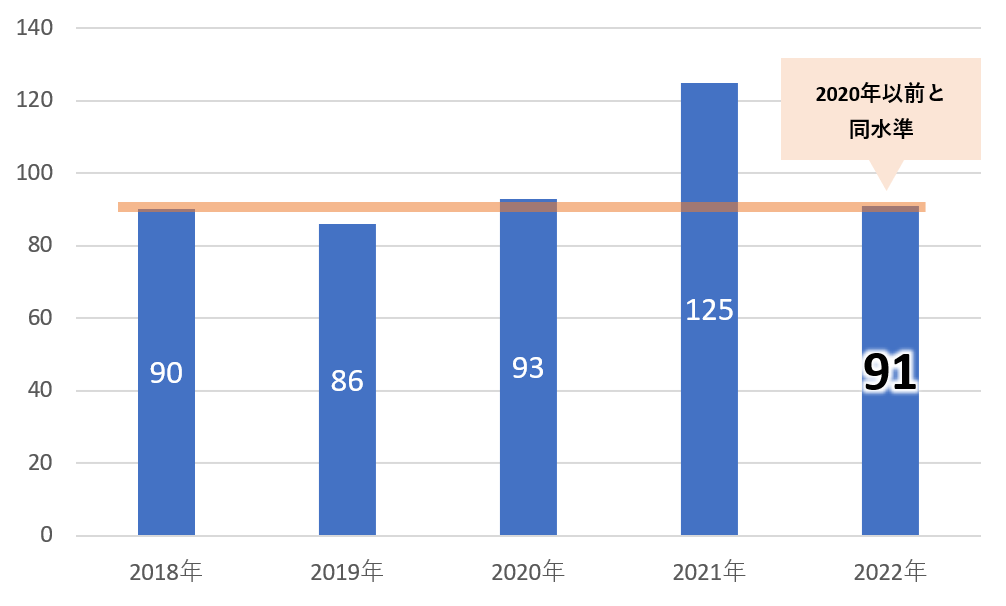

2.年間91社と2020年以前と同水準

2022年のIPO社数は91社(TOKYO PRO Mareketへの上場を含まない)となり、2021年の125社からは大幅に減少しました。一方で、2015年から2020年までは年間90社前後が続いていましたから、それと同水準に戻ったともいえます。ディールサイズ合計は3,400億円で、2019年・2020年と同様の3,000億円となりました。

IPO予備軍は増加傾向が指摘されていますので、2023年は100社に届く可能性もありますが、株式市況によって大きな変動も考えられます。

市場別の内訳は、東証プライム(旧一部含む)3社、東証スタンダード(旧二部、ジャスダック含む)14社、東証グロース(旧マザーズ含む)70社、名古屋証券取引所(名証)メイン(単独)1社、名証ネクスト2社、札幌証券取引所アンビシャス1社で、福岡証券取引所には単独上場がありませんでした。2023年は、旧ジャスダックと同様の上場基準である名証メイン市場への上場が増加するかどうかに注目です。

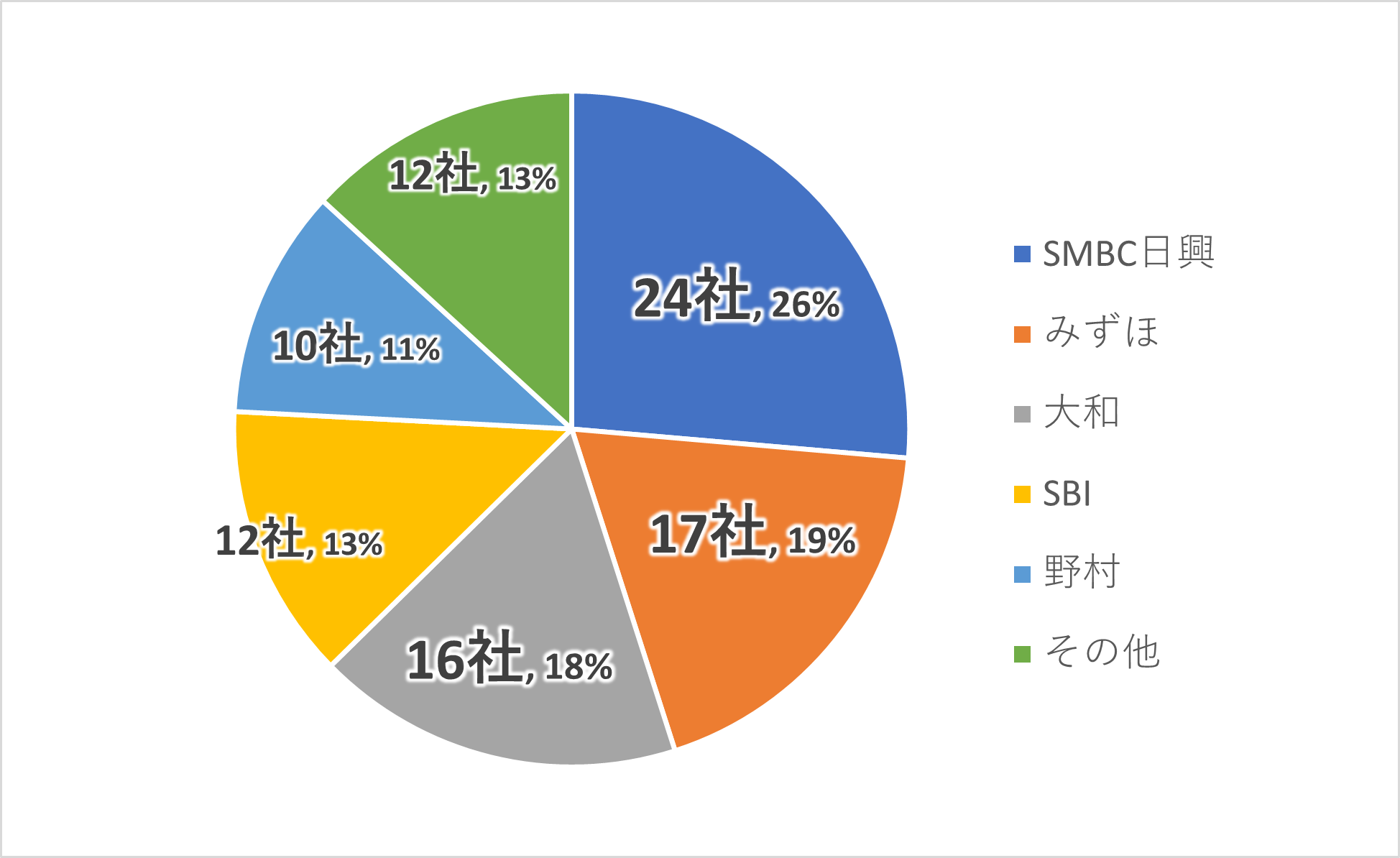

3.主幹事証券の競争状況

主幹事件数は、SMBC日興証券が24社と、2位のみずほ証券(17社)を引き離して首位になりました(トップレフト証券のみをカウント)。SMBC日興証券は、引受金額でも東証プライム上場のグローバル案件2社の主幹事をつとめるなど他社を圧倒しました。大和証券16社、SBI証券12社と続き、昨年首位だった野村證券が5位(10社)になりました。

2023年は大混戦で、上位5証券が競り合うのではないかと見込んでいます。

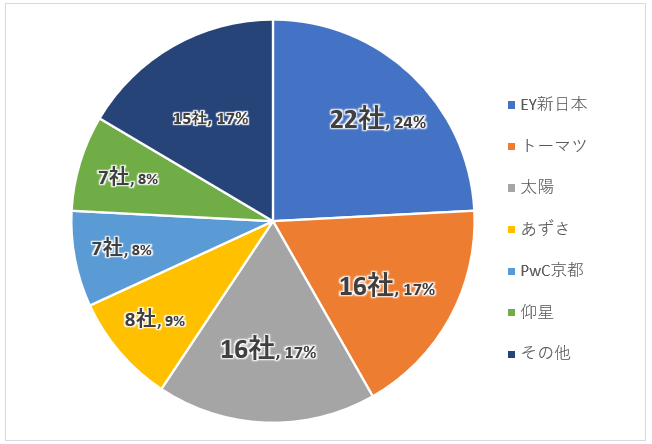

4.監査法人はEY新日本が今年もトップで、多様化が進む

監査法人では、EY新日本が前年同様に首位(22社)となりました。2位はトーマツと太陽が同数の16社で、準大手の太陽がIPOにおいては大手に肩を並べる水準に達しました。あずさは一時期にIPO案件の受託を制限していた影響が出て4位(8社)。準大手のPwC京都(7社)、仰星(7社)は、いずれもシェアが増加しています。

中小を含め18を数える監査法人が関与しており、IPOの監査は今後も多様化が進んでいくものと思われます。

5.期越えIPOの比率が更に増加

上場審査における業績確認の厳格化が言われて久しいですが、期越え(期末後で株主総会前まで)にIPOすることが定着してきました。期越え上場は40社と初めて4割を超えました(44%)。比率としてはこの程度で今後も推移していくのではないかと見込んでいます。

6.海外投資家への販売(旧臨報方式の定着)

国内規制に基づいて海外投資家に販売する方式(旧臨報方式)の採用が定着し、2022年は15社がこの方法で海外投資家へマーケティングを行いました。15社全てが東証グロース市場であったことが特徴です。

グローバル・オファリングは4社に留まり、ディールサイズの大きなIPO案件が少なかった結果と考えられます。2023年は比較的大型のIPOが計画されていると思われますので、どのようなマーケティング手法がとられるかが注目されます。

7.IPO中止、ダウンラウンド

上場承認後に中止となった案件は、年初の株式市況の影響から3月までで5社あり、年間で7社(AnyMind Groupは計2回の中止)となりました。ファンド(ベンチャーキャピタルを含む)が株主となっているIPOは50社を超えましたが、プレIPOで資金調達した時の株価で算出した時価総額に比べ、公開価格で算出される時価総額が減少したケース(いわゆるダウンラウンド)は19社あったと思われます。IPO前の調達環境と2022年の株式市況の関係からの事象ですから、水面下でIPOを中止・延期した案件はかなり存在したであろうことが想像できます。

8.P/L赤字企業のIPO減少、ディールサイズ小型化

上場直前期が赤字もしくは上場期が赤字であるIPOは9社(赤字が当然視されているバイオ企業を除くと7社)でした。2021年は14社(バイオを除くと11社)でしたから案件数が減少していますし、ディールサイズでも100億円を超える赤字IPOはありませんでした(2021年は6社)。

2021年はSaaS系の事業内容を含む情報・通信業がディールサイズ上位10社のうち8社を占めましたが、2022年は上位10社に情報・通信業は1社もありませんでした。但し、例年同様に情報・通信業とサービス業のIPOが多かったことには変わりなく、この2業種で全体の約7割(68%)です。結果的に10億円未満の案件は38社となり、2021年の31社から大幅増加しています。

9.初値パフォーマンスの落ち着き

これまで初値が公開価格を大幅に上回る事例が目立ち、初値2倍以上のIPOは、2020年で39社、2021年で27社もありました。証券会社が公開価格を意図的に抑えているのではないかという疑惑も出て、適正なプライシングの実現のためにIPOプロセスの見直しに発展したという側面があります。2022年は初値の落ち着きが見られ、初値2倍以上の案件は17社に留まりました。また、2022年の初値での公開価格割れは17社です。

10.TOKYO PRO Market上場の増加

東証の株式市場再編によって、グロースが求めるほど成長可能性が高くはなく、スタンダードに上場するほど企業規模が大きくない場合等について、地方取引所でのIPOやTOKYO PRO Marketを目指すケースが現れることが指摘されてきました。実際にTOKYO PRO Marketの新規上場社数は年々増加し、2021年は13社(上記IPOに含めていません)でしたが、2022年は21社と過去最高を更新しました。21社のうち東京に本社を構える会社は半数以下(9社)であり、地方色が豊かであることも特徴になっています。

TOKYO PRO Marketへの上場は「J-Adviser」の資格を持った業者との契約が必須ですが、同資格を新たに取得する企業も増加し、J-Adviser各社による案件掘り起こしも成果が期待される状況です。上場社数の増加は更にスピードアップすると見込んでいます。

■ ディスクロージャー支援のリーディングカンパニー「宝印刷株式会社」ホームページ

関連コラム

- TOKYO PRO Market(東京プロマーケット)の活用 ~2019年過去最多の9社上場!柔軟な上場基準で上場メリットを享受~

- IPO 2021年総括と今後の展望

- 2022年上半期IPO総括 ~最悪の景況感、その時IPO市場は?~

IPO Compassメルマガ登録はこちらから!