上場(IPO)実現には3年前後の準備期間がかかる。上場直前2期間の会計監査や監査難民問題を回避するため早めの準備が必要だからだ。上場準備はまず何から始めるのか?監査法人のショート・レビュー実施時期、主幹事証券会社との契約時期はいつか?期間ごとに発生する費用の目安は?上場準備をスムーズに進めるポイントと経営者のあるべき心構えを解説する。

- ■執筆:あいわ税理士法人

シニアパートナー/公認会計士/税理士

土屋 憲氏 - 1999年より、監査法人業界にて上場会社の監査や株式上場支援業務に従事。金融機関への出向なども経験し、2015年にあいわ税理士法人に入所し現在に至る。株式上場に関連するセミナー講師多数。「株式上場マニュアル」(税務研究会)、「ケーススタディ・データ分析による資本政策の実務」(税務研究会)などを執筆。

- あいわ税理士法人 ホームページ

目次

1.上場までに必要な準備期間

一般的に上場準備には少なくとも3年前後の期間がかかる、と言われます。なぜ上場を実現するためには、3年前後の期間を必要とするのでしょうか?

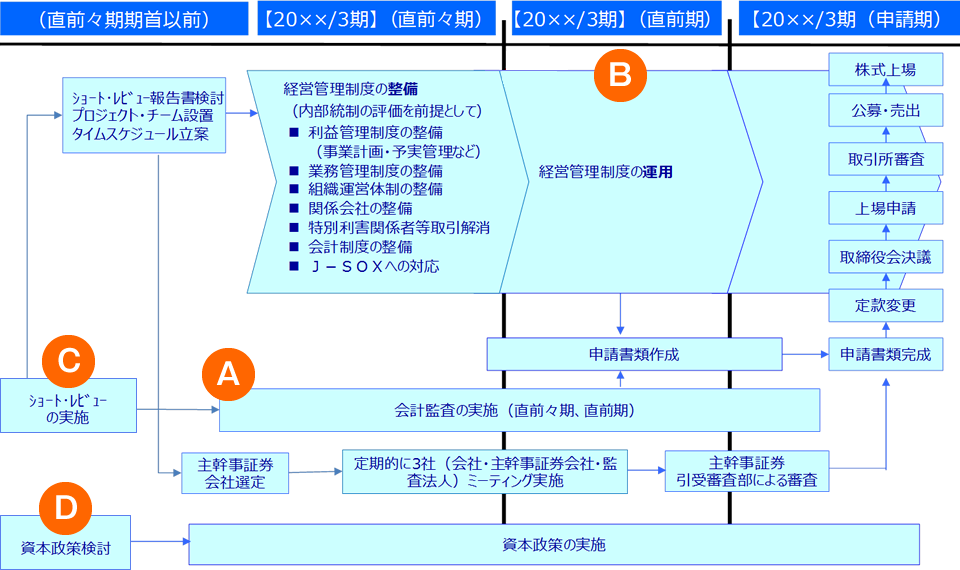

それは監査法人による上場直前2期間の会計監査(下図A)が求められるからです。上場審査基準上、2期間分の会計監査が求められています。遡及監査(過去に遡って監査を行うこと)は原則として認められていません。会計監査の期間や上場審査の期間を考えると、最低3年前後の期間は必要と言えます。

特に最近では、大手監査法人を中心に監査契約を受嘱してくれない、いわゆる「IPO監査難民」の影響もあり、監査を受嘱してもらうためにも早いタイミングから準備をすることがポイントになっています。

【関連コラム】

また取引所審査や主幹事証券会社の審査では、上場会社としてふさわしい管理体制が構築され、その体制が1年間運用されていることを確認します(下図B)。そのため少なくとも上場直前1年間は運用期間として必要です。管理体制の構築~運用を考えると、やはり最低でも3年前後の準備期間は必要となるのです。

2.上場準備のスケジュールと期間別対応事項

それでは、上場準備のスケジュールを上場準備期間別に見ていきましょう。

なお、上場直前2期間のことを、「直前々期」「直前期」、上場する期を「申請期」と呼びます。

2-1.直前々期 期首以前

前述の通り、昨今では早いタイミングで準備を進めておくことが重要であるため、「直前々期期首以前」に監査法人等の外部関係者を選定し、社内でのプロジェクト・チームを設置するなど、直前々期から上場準備をスタートできる体制を整えることが望ましいです。

このタイミングで対応するべき事項は以下の通りです。

・資本政策の策定

資本政策とは、事業計画を達成するための資金調達及び株主構成計画のことをさします。策定にあたり、以下の3要素のバランスが重要です。

- 1.資金調達:誰から、どれ位の金額を、いくらの株価で資金調達するのか

- 2.持株比率:オーナーまたは経営陣の持株比率をどの程度確保しておくのか

- 3.キャピタルゲイン:オーナー個人のキャピタルゲイン(創業者利潤)をどの程度見込むのか

【関連コラム】

・ショート・レビュー(予備調査・短期調査)の実施

監査法人との最初の接点となるショート・レビューでは、2~3日にわたってインタビューや資料閲覧を中心とした実地調査をベースに、上場に向けた課題の洗い出しを行います。「予備調査・短期調査」とも呼ばれます。ショート・レビューを実施することで、会社の現状がわかるとともに、上場までに何をしなければならないのか、そのロードマップが見えてきます。効率的に準備を行うために、ショート・レビューは上場準備のスタート時点で受けることが望ましいです。

・プロジェクト・チームの設置およびタイムスケジュールの立案

ショート・レビューで明らかになった課題に対して、その属性ごとにプロジェクト・チームを横断的に立ち上げ、解決案やスケジュールを検討します。

・主幹事証券会社の選定

主幹事証券会社は上場における中心的な役割を担っており、上場に向けた内部管理体制の整備や資本政策案の立案など、上場準備の全般にわたり指導・助言を行います。これらを直前期に問題なく運用できるようにするためにも、直前前々期後半から直前々期中にかけて決定しておくことが望ましいです。なお、主幹事証券会社の選定は、監査法人が決まってから行うことが一般的です。また、近年では「主幹事証券難民」も一部では言われていますので、いずれにしても早い時期に接点を持つことが望ましいです。

2-2.直前々期

直前々期は、原則として社内管理体制を構築する時期ですが、上場はゴールではなく通過点であるため、上場後を見据えた体制作りがポイントです。また、直前々期から会計監査がスタートし、直前々期の期首残高から監査対象になります。ショート・レビューで受けた指摘は確実に改善しておきましょう。

このタイミングで対応するべき事項は以下の通りです。

・経営管理体制の整備

直前期の完全運用に向け、以下の対応が必要です。

①利益管理制度の整備

事業計画の作成や、予算と実績の管理(予実管理)などを行います。事業計画及び予実管理は、上場審査の中でも最も重要視される審査項目のひとつです。適切な事業計画の立案や予実管理を行うためにも、自社の状況を理解し、その状況に基づいて前提条件を定めることが必要になります。

ここでの前提条件とは、会社が事業を行っていくうえで、

- 何をどれほど売らなくてはならないのか

- 必要な量を仕入れるためには会社にいくら資金が必要なのか

- 仕入れたものを売るためにはどのような人材がどれほど必要なのか

といった内容が例として挙げられます。

②業務管理制度の整備

販売管理や購買管理など、日々の業務を行う管理体制の整備を行います。

③組織運営体制の整備

機関設計や組織体制、稟議制度、規程などの整備が挙げられます。また、内部監査体制の整備も必要です。内部監査は「組織体の経営目標の効果的な達成に役立つこと」を目的として、従業員等の企業内部の人によって行われる監査制度です。上場審査において、内部監査は企業の内部統制に必要不可欠な機能として、少なくとも直前1年間は体制の整備、運用が求められます。

【関連コラム】

④関係会社の整備

一般投資家からみて、関係会社の実態や取引内容は見えにくく、また、関係会社を使った不正や利益操作なども行われるリスクもあります。そのため上場審査上、関係会社の存在にその合理的な理由があるかどうかが問われます。もしその合理性が認められない場合には、清算や合併等で整理をする必要があります。

⑤特別利害関係者等取引解消

役員などの特別利害関係者等との取引は、不当な利益共用や利益操作などが行われるリスクがあります。そのため、特別利害関係者等との取引がある場合には、原則としてその取引の解消を検討する必要があります。

⑥会計制度の整備

上場を目指す前は、多くの企業が税務をベースとした会計で決算書を作成していますが、上場を目指す場合は、投資家保護を目的とした財務会計(企業会計)で作成する必要があります。また、その決算書は監査法人の監査対象ともなるため、遅くとも直前々期中には、財務会計にて決算書が作成できるように会計制度やその体制を整備する必要があります。

【関連コラム】

⑦J-SOXへの対応

上場を目指す企業にとって避けて通れない準備事項が内部統制報告制度(J-SOX)です。内部統制とは、“経営者が会社を効率的かつ健全に運営するための仕組み”であり、金融商品取引法により上場企業に実施が義務付けられています。

実施が義務付けられているのは上場企業ですが、上場準備段階でも上場後を見据えて内部統制を整備・運用する必要があります。ただし一部の企業を除き、上場後3年間は内部統制報告書(経営者による評価)に係る監査法人等の監査は免除されます(経営者による評価は免除にはなりません)。

また、直前々期までに決めておきたい事項として、市場の選定が挙げられます。日本には東京・名古屋・福岡・札幌に証券取引所があります。証券取引所ごとに特長や上場要件が異なり、会社の規模やステージに応じた市場を選択することができます。目標とする市場を決めることで、その市場に上場するためにいつ何をすればよいのかが明確になります。

そのほか、上場準備に関する助言や指導を得るべく、監査法人、主幹事証券会社との定期ミーティングを実施します。

2-3.直前期

直前期は、直前々期に構築した管理体制を運用する時期です。また、申請書類の作成や主幹事証券会社による引受審査(中間審査がある場合、引受審査については2-4.申請期に詳述)が始まるなど、いよいよ上場準備が佳境に入ります。

・申請書類の作成

上場申請に必要な申請書類を作成します。

その中でも特に重要な書類は「新規上場申請のための有価証券報告書(Ⅰの部)」です。Ⅰの部には、事業や設備、経理の状況などを記載しており、上場承認後に上場先の証券取引所のウェブサイトで開示されます。そのほか「有価証券届出書」や「目論見書」も作成が必要です。これらはⅠの部をベースに作成します。

また、申請時には、Ⅰの部に上場の直前2期間分の財務諸表と監査報告書を付す必要があります。

2-4.申請期

・主幹事証券会社の引受審査部による審査

上場準備会社が上場企業としてふさわしいかを主幹事証券会社が審査することを、引受審査と言います。

引受審査では、主幹事証券会社から提出された質問書に対して回答し、その回答を基にヒアリングや資料の確認などが行われます。前述の通り、上場企業としてふさわしいかを見極めることが目的であるため、事業の成長性や内部統制、コンプライアンスなどが審査されます。上場直後に不祥事が発生した場合、主幹事証券会社の引受審査部門にも責任が及ぶ可能性があるため、より審査を厳格化する傾向にあります。

・定款の変更

株式譲渡制限のない公開会社になるために、譲渡制限を外す定款変更が必要です。

・上場申請および取引所審査(上場審査)

証券取引所へ上場申請をしたのち、上場審査が始まります。上場審査の基準には「形式要件」と「実質審査基準」の2つがあり、どちらも満たす必要があります。

【関連コラム】

取引所審査は、引受審査と同様に質問をベースに進められますが、引受審査を無事通過できても取引所審査でNGが出てしまうケースも中にはあります。そのため、油断することなくその対応を行いましょう。

・公募・売り出し(ファイナンス期間)

取引所審査に無事合格し、上場承認がおりたら自社の株式の値決めを行います。主幹事証券会社と設定した想定発行価格を、申請書類の1つである目論見書に記載し公開します。その後、機関投資家を集めたロードショーを経て仮条件価格帯が決まり、一般投資家からの株式購入を受け付けます(ブックビルディング方式の場合)。

上場承認から公募・売り出しまでは約1か月の期間しかありません。スケジュールがタイトですが、有価証券届出書の訂正など漏れやミスがないように進めていきましょう。

3.上場準備で押さえておきたいポイントとは

3-1.資本政策

経営者個人として最も大事なことは資本政策(株主構成や資金調達、創業者利潤など)です(上図D)。

資本政策は一度決めてしまうと後戻りできません。適切な時期に適切な資本政策を組まないと、経営者個人に多額の税金がかかることや経営権が不安定になることもあります。そのため、経営者が上場を思い立ったら、いち早く資本政策を検討することが上場を成功させる大切な一歩です。

3-2.業績

また、これまで上場準備期間のうちに対応しておくべき事項について解説しましたが、準備さえすれば必ず上場できる、というわけではありません。

一般投資家に皆さんの会社の株を買ってもらうためには、各市場の形式要件(審査基準)をクリアするとともに、魅力的な会社だと感じてもらう必要があります。そのためには一定の企業価値(時価総額)とベースとなる業績が必要です。

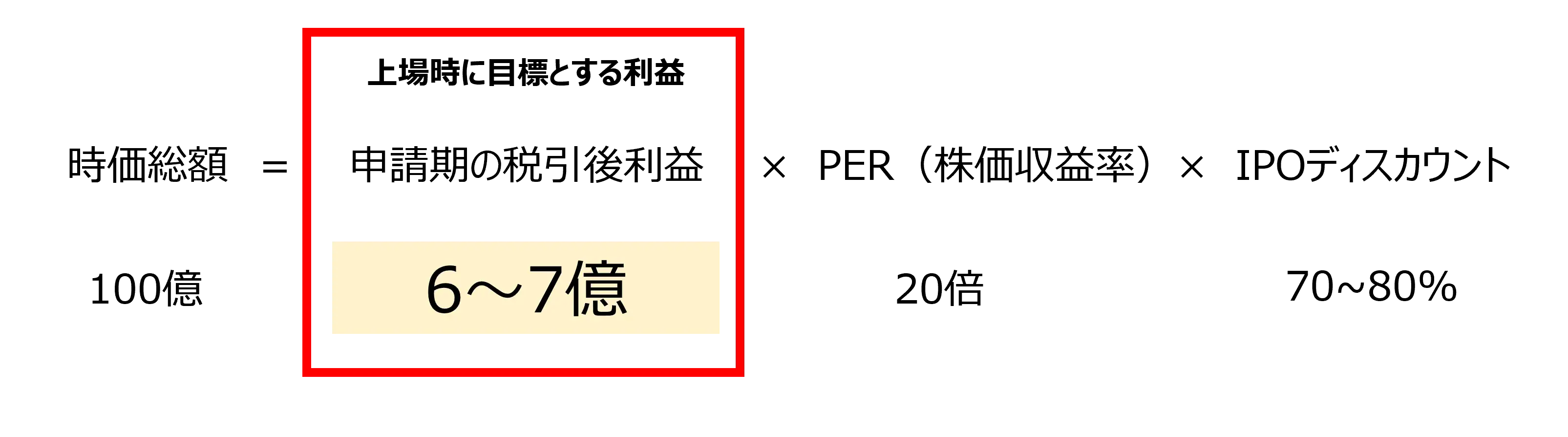

東証のグロース市場を例とした場合、上場の5年後には100億円以上の時価総額が求められるため、上場時には5年後100億を見据えた時価総額や業績、その前提となる事業計画が必要となります。

時価総額や業績は、『時価総額=申請期の税引後利益×PER(株価収益率)×IPOディスカウント(70~80%)』という算式から求めることができます。PERは業種やビジネスモデルによって異なりますが、今時点のマーケット平均が約20倍ですので、平均値で計算すれば、税引後利益が6億~7億程になれば100億円の時価総額が見込まれることになります。

つまり、上場時に想定する時価総額となるような業績がいつ達成できるのか、といった観点から逆算して考える必要もある、ということなのです。

3-3.上場ゴールにならないこと

上場を考える上で間違ってはいけないのは、上場ありき(上場ゴール)にならないこと、上場ありきのスケジュールにならないことです。上場はあくまで企業成長のためのツールのひとつであり、通過点の一つにすぎません。企業成長のためには何が必要なのか、上場会社としてその成長を加速させるためには何が必要なのか、を常に考え、軸足をおいて準備を進めることが肝要です。

4.上場のために必要な費用

IPO準備期間中に発生する費用として、以下の費用が挙げられます(出典:IPO Forum(2022).『経営者のためのIPOバイブル 第2版』.中央経済社.)。

- 人材補強費用

- 利益管理制度構築費用(IT整備費用※必要に応じて発生)

- 監査法人への監査費用

- 証券会社への上場準備指導料(コンサルティングフィー)

- 証券取引所への新規上場に係る料金

- 上場申請書類の作成費用(印刷費用)

- その他(会社説明資料の印刷費用、新聞広告費用、ビデオ制作料、弁護士・税理士・社会保険労務士費用など)

上場準備で最もかかる費用は、人材補強費用です。上場準備期間中に社内管理体制の見直しや準備作業を進めるため、人材の補強が必要です。必要となる人員は、企業規模・業種などにより異なりますが、IPOに向けた牽制組織(経営と財務の分離)を確立するためには相当の人数が必要であり、人件費は大幅に増加します。

上場準備でかかる費用の詳細は以下の関連コラムをご覧ください。

【関連コラム】

5.おわりに

上場審査は時勢に応じてトレンドが変わります。

現在の審査では、経営者周りの話や予実管理の話に大きく焦点があたっています。監査法人や証券会社の対応も、数年前とは大きく変わってきています。上場準備をスタートした時点では当たり前だった話が、上場直前では通用しなくなっている可能性もあるのです。だからこそ、これまでの常識や情報のみで準備を進めるのではなく、そのトレンドが常に変化していることを念頭において準備を進めることが重要です。

上場審査の項目は、上場する・しないにかかわらず、企業成長のために必要な項目ばかりです。上場実現までのスケジュールを、「単なる上場準備の期間」と考えるのではなく、「上場を実現し企業成長を加速させるための期間」ととらえることで、その準備期間や準備の内容も意味のあるものとなり、成功への道へとつながるのではないでしょうか。

6.上場準備に関するよくあるご質問

- IPOの実現に向けてどのような準備が必要ですか?

- IPO準備としては、「ショート・レビュー(予備調査・短期調査)の実施」、「資本政策の策定・実施」、「監査法人・主幹事証券会社など外部関係者の選定」、「予実管理・組織体制構築・会計制度の整備、J-SOX対応など経営管理制度の整備・運用」、「会計監査の実施」などを段階的に進めていくことが必要です。まずは監査法人の「ショート・レビュー」を受けることが、本格的なIPO準備のスタートになります。なお、「資本政策の作成・実施」については一度決めてしまうと後戻りできませんので、経営者が上場を思い立ったらいち早く資本政策を検討することが上場を成功させる大切な一歩です。

- IPOまでの準備期間はどの程度必要ですか?

- 一般的に上場準備には少なくとも3年の期間がかかると言われます。上場審査基準において、監査法人による上場直前2期間の会計監査が求められており、その監査報告書を受領するためには、原則として直前々期の期首までに監査契約を締結し、監査を受ける必要があるからです。

- IPOのために必要な費用にはどのようなものがありますか?

- IPO準備期間中に発生する費用としては、「人材補強費用」、「利益管理制度構築費用(IT整備費用)」、「監査法人への監査費用」、「主幹事証券会社への上場準備指導料(コンサルティングフィー)」、「証券取引所への新規上場に係る費用」、「上場申請書類の作成費用(印刷費用やシステム利用料)」などがあります。そのほか、IPOに精通した弁護士・税理士・社会保険労務士費用やコンサルティング会社などの専門家費用も発生します。また、会社説明資料の作成費用や新聞広告費用、ビデオ制作料なども必要に応じて発生します。

- IPOのショート・レビューとは何ですか?

- ショート・レビューとは、予備調査や短期調査とも呼ばれます。監査法人からインタビューや資料閲覧を中心とした調査を受けることで、会社の現状を把握し、IPOに向けた課題の洗い出しを行います。IPO準備を効率的に行うためにも、IPO準備のスタート時点で受けることが望ましいでしょう。

関連コラム

- IPO(新規株式公開、株式上場)とは?上場の意味・目的・経営者の心構えを解説

- 資本政策とは?上場(IPO)における目的と立案の流れ

- 監査法人の働き方改革がIPO最大のネックに?! IPO難民(監査難民)にならないためには何が必要か?

- 上場審査基準とは?市場別、形式要件と実質審査基準を解説

- 内部監査とは?目的・スケジュール・監査の種類から内部監査項目例まで解説

- IPOを目指す企業に求められる財務会計とは?減損会計や資産除去債務、引当金など、IPOで会計はこう変わる

IPO Compassメルマガ登録はこちらから!