ストックオプションとは、あらかじめ定められた「価格」、「数」、「期間内」に株式を購入できる権利です。インセンティブプランとして活用しやすいためIPO準備段階で導入する企業に適していますが、要件を理解していないと想定以上の税金を支払うことも。仕組みやメリット・デメリット、税制適格ストックオプションの要件、従業員持株会とどちらが良いのか、あいわ税理士法人 宮間氏が解説。

- ■執筆:あいわ税理士法人

パートナー/税理士

宮間 祐介氏 - 個人会計事務所、辻・本郷税理士法人を経て現職に就く。 2020年より第2事業部部長、社団・財団プラクティス・グループのリーダーを務める。 上場企業、上場準備企業への税務コンサルティングを中心に、IPO支援、組織再編スキームの立案実行支援、連結納税、ホールディング化支援、税務デューデリジェンス、株価算定、相続・事業承継対策、各種セミナー講師など、幅広い業務に従事。

- あいわ税理士法人 ホームページ

目次

- 1.ストックオプションとは?

- 2.ストックオプションと新株予約権の違い

- 3.ストックオプションの仕組み

- 4.ストックオプションのメリット

- 5.ストックオプションのデメリット

- 6.ストックオプションの種類

- 6-1.無償ストックオプション

- 6-2.有償ストックオプション

- 7.税制適格ストックオプションとは?

- 7-1.税制適格ストックオプションの要件

- 7-2.権利行使価額の算定方法

- 7-3.導入時の会計上の留意事項

- 7-4.2024年度税制改正による影響

- 7-5.事後的な契約変更における税制適格ストックオプションの取り扱い

- 8.ストックオプション発行の流れ

- 9.ストックオプション活用時の注意点

- 9-1.発行は株価が安いうちに

- 9-2.発行数には上限がある

- 9-3.なるべく1回で発行しきる

- 9-4.ベスティング条項を設ける

- 10.ストックオプションと従業員持株会はどちらが良い?

- 11.IPO企業の8割超が導入するストックオプション、実行の際は専門家に相談を

- 12.ストックオプションに関するよくあるご質問

※本コラムの内容は2025/9/25開催「IPO塾・失敗しないストックオプション」の内容を元に作成しています。

1.ストックオプションとは?

ストックオプションとは、あらかじめ定められた「価格」、「数」、「期間内」に株式を購入することができる権利です。

ストックオプションをもらった社員は、会社がIPOを実現した後にストックオプションを権利行使して株式を取得し、その株式を市場等で売却することによって利益を得られます。

ストックオプションは売却時の株価が権利行使価額よりも高ければ高いほど利益になるため、将来的に株価が大きく上がる可能性のある企業、つまりIPOを目指している企業に向いています。

特に、資金力がなく高額な給料を払えないベンチャー企業にとって、ストックオプションは優秀な人材を確保するためのインセンティブとなります。

【関連セミナー】

2.ストックオプションと新株予約権の違い

新株予約権とは、株式会社に対して行使することにより当該株式会社の株式の交付を受けることができる権利(会社法2条21号)です。

ストックオプションは新株予約権の一種であり、主に会社の役職員(および社外の関係者)へのインセンティブとして付与します。一方、新株予約権は、資金調達などの目的で、一般投資家や他の企業なども含めて付与する点が大きな違いです。

3.ストックオプションの仕組み

ストックオプションの発行にあたっては、まず「権利行使価額」を設定します。

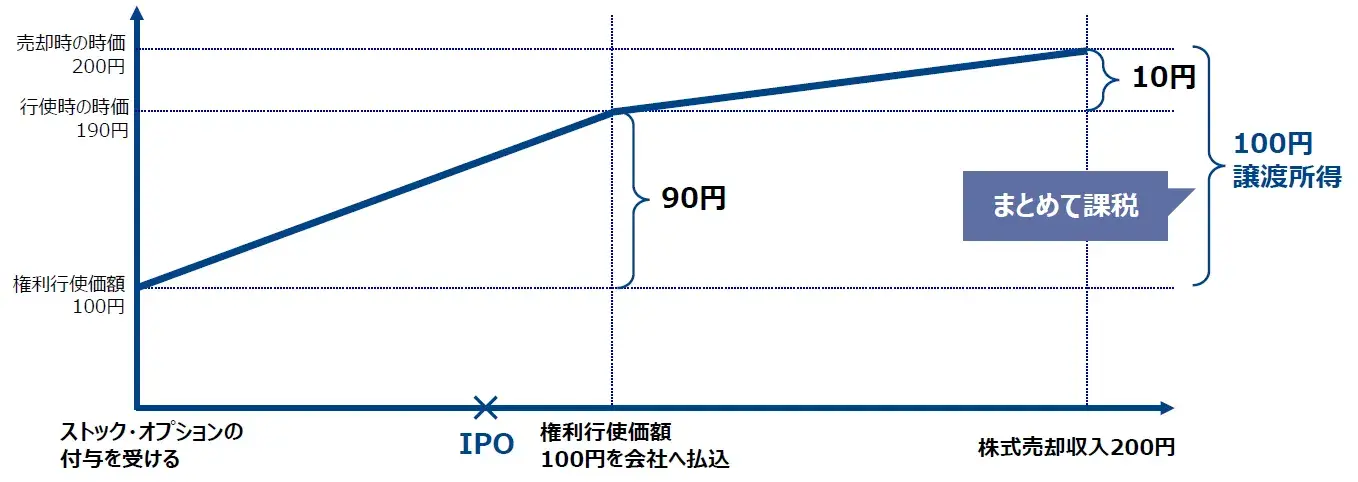

この権利行使価額は、一般的にはストックオプション発行時点における、発行元企業の株価と同額に設定されます(権利行使価額の算定方法については後述)。権利行使価額が100円とは、将来、企業がIPOを実現した後に市場でいくらの株価が付いていようと、100円を支払うことによってその企業の株式1株を購入できることを意味します。

上図のように株価が190円の時点で権利行使すると、本来は市場で190円支払って購入すべき株式を100円という割安価格で購入できるということです。その後、仮に株価が200円になった時点で売却したとすると差引100円が利益になるという仕組みです。

4.ストックオプションのメリット

■企業側のメリット

人件費を節減しつつ社員へインセンティブを与えられる

ストックオプションは、発行する企業からすると「株で払う給料」のようなものです。

高い人件費を支払うことが困難なIPO準備企業の場合、損益計算書の人件費に計上しなくてよいストックオプションは、人件費を節減しつつ社員へインセンティブを与えることができる有効な手段になります。

ストックオプションの付与により社員のモチベーションが向上し、IPOという目標に向けて全社一丸となって取り組み、結果的に会社の利益向上およびIPO実現につながることが期待できます。

優秀な人材の確保

将来大きなキャピタルゲインを得られる可能性があることから、成長可能性を期待した人材を確保することができます。

外部人材の招へい、外部人材との協力関係の醸成

昨今では専門家や有識者の方を社外役員として招へいするためにストックオプションを活用するベンチャー企業が増えています。またストックオプションは顧問やアドバイザー等の外部の協力者にも付与することができるので、長期的な協力関係を醸成することにも役立ちます。

■社員側のメリット

モチベーションの向上と個人の利益

自己の会社への貢献によって会社の業績が向上しIPOを果たすと、大きなキャピタルゲインを得られる可能性があります。自己の貢献が正当に評価され、報酬として還元されればモチベーションの向上と社員個人の利益を実現することができます。

ストックオプションで得られた利益に対する税負担の割合が、給与所得の税負担と比べて軽い

給料をお金で受け取った場合、日本では累進税率で最高55%の税金がかかります。しかし、株式でもらうストックオプションの場合には、権利行使後の売却でどれだけ利益が出ても、20.315%の税負担で済むのです。お金でもらうと最高「55%」、株式でもらうと「20.315%」ですから、その差は歴然です。

ただし、20.315%の税負担で済むのは後述の「税制適格ストックオプション」の要件を満たしている場合に限るため、注意が必要です。

金銭的な損失のリスクが少ない

ストックオプションは前述の通り「株式を購入することができる権利」です。無償ストックオプションであれば権利行使時の金銭的損失はほぼありません。

IPO後も株価を見ながら権利を行使すればよく、株価下落局面では権利を行使せずに上昇基調になるまで待つ、というようにリスクをある程度コントロールすることができます。

5.ストックオプションのデメリット

企業、社員どちらにも魅力的なメリットがあるストックオプションですが、デメリットもあります。

■企業側のデメリット

ストックオプションを行使した人材が退職してしまう

ストックオプション制度に惹かれて入社した社員は、ストックオプションを行使した後、その会社で働き続ける理由がなくなり退職してしまう可能性があります。

近年では対応策として「IPO後○年以内は権利行使ができない」といった条件(後述、ベスティング条項)を付ける企業が増えています。

既存株主が保有している株の(潜在)価値が下がる

ストックオプションを発行すると潜在株式(普通株を取得することができる権利)比率が高まります。発行数や発行価額によって、既存株主の株式価値を希薄化させてしまいます。

また、IPO時のストックオプション比率は一般的に発行済み株式数の10~15%といわれており、発行し過ぎてしまうとIPO審査に影響する可能性もあります。発行数・発行価額は既存株主に配慮して検討しましょう。

■社員側のデメリット

ストックオプションの付与基準が不明瞭でモチベーションが下がる

付与基準が不明瞭で、同じ役職であっても付与比率が異なるなどの不公平が生じるとモチベーションが下がり、役員間・社員間で関係が悪化することがあります。人事評価と密接に結びつけて不公平のない付与基準を設定することが重要です。

【関連セミナー】

6.ストックオプションの種類

ストックオプションは、権利を付与する際、社員に金銭負担が発生しない「無償ストックオプション」と、金銭負担が発生する「有償ストックオプション」の2種類に分けることができます。

6-1.無償ストックオプション

○税制適格ストックオプション

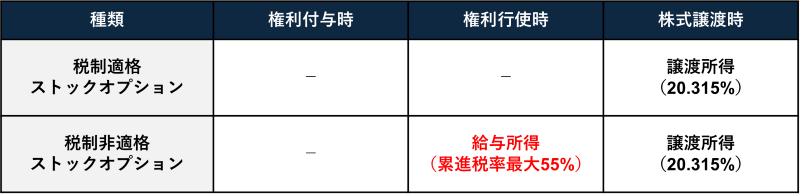

租税特別措置法にもとづく税制優遇措置を受けられる無償ストックオプションの一種です。税制適格要件(7章で詳述)を満たすことで、権利行使時の給与所得課税(55%)が免除(非課税)され、株式譲渡時の譲渡所得課税(20.315%)のみ発生する仕組みです。無償で発行すること、また付与対象者における税額負担が株式譲渡時の課税のみで済むことから、インセンティブとしての効果は高くなります。

○税制非適格ストックオプション

税制適格ストックオプションの要件を満たさない場合、税制非適格ストックオプションに該当します。権利行使時に給与所得課税(55%)、株式譲渡時に譲渡所得課税(20.315%)がかかる仕組みのため、税制適格ストックオプションと比較して、付与対象者の利益が少なくなる可能性があります。一方で、税制適格ストックオプションのような厳しい要件が付されていないため、柔軟な設計や権利行使が可能です。

6-2.有償ストックオプション

○有償ストックオプション

発行会社が付与対象者に対して新株予約権を有償で付与し、その後一定の条件(株価・業績・期間等の条件)を満たした際に権利行使が認められる仕組みです。

付与対象者はストックオプション付与時に、発行会社に発行価額を支払う必要があります。一方で、有償ストックオプションは金融商品とみなされるため、権利行使時の給与所得課税はかからず、売却時の譲渡課税のみが課されます。税金の面では無償税制非適格ストックオプションよりも低く抑えられるでしょう。

また、会社としては、業績向上などの条件を付けているため、目標達成に向けて積極的に取り組むようになるというインセンティブ効果が期待できます。

○信託型ストックオプション

発行会社のオーナーが信託(受託者)に金銭を払い込み、信託(受託者)が発行会社から有償で新株予約権を購入し、信託期間満了時(株式上場など、あらかじめ設定した期間満了の条件)に業績や人事評価などに応じて役職員等に無償で新株予約権を渡すスキームで行われます。

※信託型ストックオプションについては以下のコラムで詳しく解説していますのでご欄ください。

【関連コラム】

7.税制適格ストックオプションとは?

ストックオプションの中でも、税制優遇の恩恵がもっとも大きい「税制適格ストックオプション」について解説します。

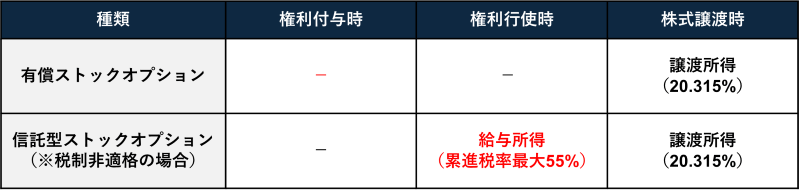

7-1.税制適格ストックオプションの要件

税制適格ストックオプションは、一定の要件を満たすことを条件に、株式売却時のキャピタルゲインにかかる譲渡所得(20.315%)の税負担のみで済むメリットがあります。税制適格ストックオプションの発行にあたっては、この税制適格要件を満たすかどうかの検討が最も重要です。

上図1~7の要件を満たせば「税制適格ストックオプション」として軽減税率の適用対象となります。しかし、残念ながら「税制適格だと思っていたら、じつは税制非適格だった」という事例が後を絶ちません。

感覚的には、10社に3社くらいの割合で税制非適格ストックオプションであることが判明するケースがあり、IPO直前になって資本政策を見直さざるを得なくなることも少なくありません。

7-2.権利行使価額の算定方法

税制適格ストックオプションの権利行使価額は以下のいずれかの方式で算定することができます。

原則方式:所得税基本通達23~35共-9の例で算定

特例方式:一定の条件のもと、未上場会社については財産評価基本通達の例によって算定可能(2023年7月7日の租税特別措置法通達及び所得税基本通達の一部改正)

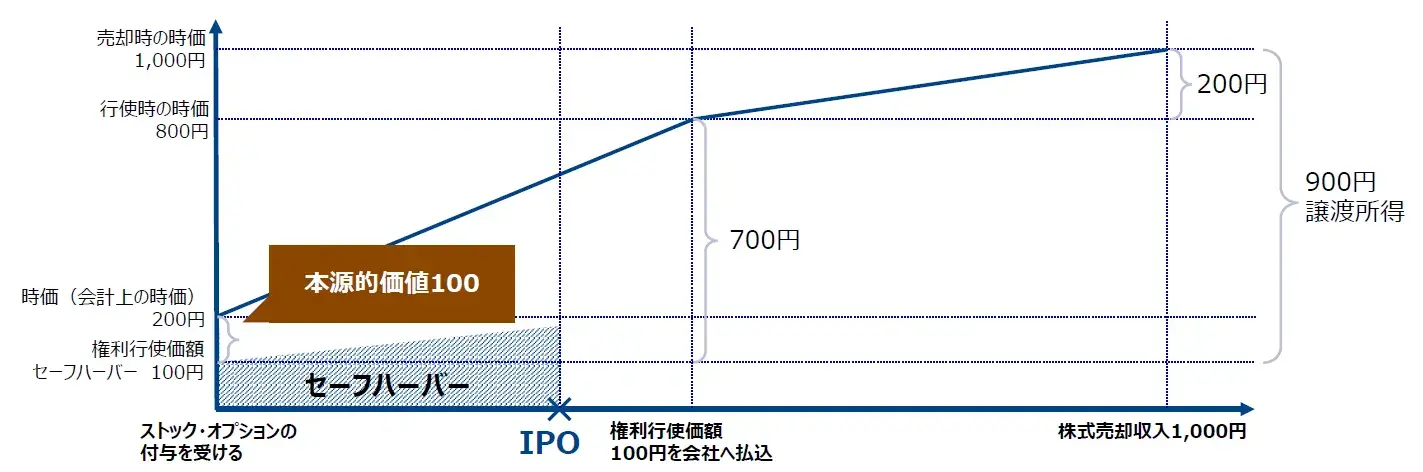

2023年7月7日に公表された権利行使価額の通達改正により、税制適格要件を充足するための税務上の株価(時価)は、上記の原則方式または特例方式(セーフハーバー)のいずれかで算定したものであれば認められることが明らかになりました。

売買実例の有無等にかかわらず、特例方式を選択することで財産評価基本通達の例によって算定することができるため、従前の実務で用いられていた株価よりも低い株価を使用して税制適格ストックオプションを発行することが可能となります。

特に、会社が種類株式を発行して資金調達を行っている場合の特例方式における純資産価額方式の算定において、その種類株式の内容を勘案して個別に普通株式の株価を算定することができる(純資産価額方式における普通株式の算定上、先に優先株主への分配額を控除することができる)ことも明らかになったため、種類株式と普通株式を区分して算定を行っていなかった従前の取扱いに比べて大きく権利行使価額を下げることができ、付与対象者である役員・社員側のインセンティブ効果が高まることになりました。

7-3.導入時の会計上の留意事項

上述の通り、税務上は特例方式を適用することで高いインセンティブ効果を得られるメリットがあります。しかし、会計上は多額の費用処理が発生する可能性があります。

従来は、「会計上の時価=税務上の時価」という考え方が前提となっていたため、IPO準備会社のストックオプションの発行実務において費用処理が発生するケースはほとんど見られませんでした。しかし今回の通達改正により、会計上の時価(株価)と、税務上の時価(株価)の考え方の違いが浮き彫りになった結果、税務上の時価(下図、水色箇所・セーフハーバー)<会計上の時価(下図、青い線)となり、その差額部分(本源的価値)について、会計上、費用処理が必要となるケースが増加すると考えられるため留意が必要です。また、発生する費用のボリュームやその配分期間(一括費用処理or期間配分)についても、今後の事業計画に影響するため、事前によく検討しておく必要があります。

(2025/9/25「IPO塾・失敗しないストックオプション」講演資料より抜粋)

今後の税制適格ストックオプション導入の実務としては、適格要件を満たすための税務上の株価算定だけでなく、会計上の公正価値としての株価算定を行う必要があると考えられるため、会計上の株価の評価アプローチに関する監査法人との事前協議や、それに基づいた費用処理のPLインパクトを事前にシミュレーションした上で実行する、というプロセスが必要であると思われます。2種類の株価算定が必要になる点や事前検討のための時間が従来よりもかかることから、導入コストの負担も大きくなると考えられます。

留意点は多岐に渡るため、必ず専門家(監査法人、顧問税理士等)に相談した上で実行するようにしましょう。

7-4.2024年度税制改正による影響

2024年度(令和6年度)のストックオプション税制改正(経済産業省)では、スタートアップ企業が税制適格ストックオプションの制度をより活用できるよう、税制適格要件を拡充しています。これらの改正は2024年4月1日以降に付与契約が締結されたストックオプションより適用されます。

- (1)年間権利行使価額の限度額引き上げ

- (2)発行会社自身による株式管理スキームの創設

- (3)社外高度人材等に対するストックオプション税制の拡充

(1)年間権利行使価額の限度額引き上げ

ストックオプションを行使する際の権利行使価額について、年間の限度額は一律1,200万円でしたが、設立年数および上場企業・非上場企業かどうかに応じて限度額が最大3,600万円まで引き上げられました。

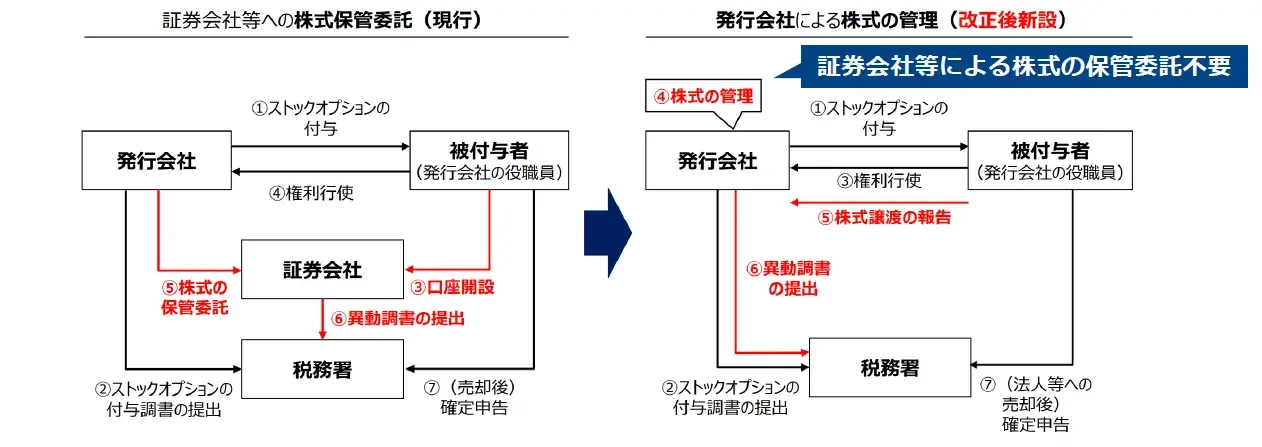

(2)発行会社自身による株式管理スキームの創設

これまで税制適格ストックオプションを行使して株式に転換した場合、証券会社等と契約し、当該株式を保管委託する必要がありましたが、譲渡制限株式については、証券会社等による株式の保管委託に代えて発行会社による株式の管理が可能になりました。

たとえばIPOからM&Aを利用したEXITに方針転換をする場合、未上場会社の株式の保管委託を受託してくれる証券会社等が極めて少なく、M&Aに方針転換したものの、税制適格要件の1つである証券会社等への保管委託の要件を満たせず、やむを得ず税制非適格ストックオプションとして権利行使せざるを得ないという問題がありました。しかし今後は、発行会社自身が株式を管理する形であっても適格要件を充足できることになったため、IPO準備時に発行した税制適格ストックオプションを、M&Aでの売却前に適格性を維持したまま行使した上で売却できる可能性が高まりました。

※適用時期と経過措置

税制適格要件の拡充については、2024年4月1日以降に付与契約が締結されたストックオプションから適用されます。

過去(2024年3月31日以前)に締結された付与契約については、2024年12月31日までの間に契約変更等を行い、(1)年間権利行使価額および、(2)株式保管委託要件について改正後の要件を満たした場合には経過措置が適用され、税制適格ストックオプションとして扱われます。

出典:経済産業省「経過措置(令和6年度税制改正)」

(3)社外高度人材等に対するストックオプション税制の拡充

スタートアップ企業がより円滑に国内外の高度専門人材を獲得できるようストックオプションの付与対象となる人材の範囲が拡大されました。

■社外高度人材の要件緩和、対象となる範囲の拡大等

- ①国家資格や博士の学位を有する者の実務経験を撤廃(現行:3年)。教授や准教授の追加

- ②上場企業役員について3年以上の実務経験を1年以上の実務経験に変更。上場企業の重要な使用人として1年以上の実務経験がある者、未上場企業の役員等として1年以上の実務経験がある者等を対象に追加

■認定新規中小企業者等の要件緩和

「ベンチャーキャピタル等から最初に出資を受けた時点で資本金の額が5億円未満かつ常時使用する従業員数が900人以下である」という要件の撤廃

▲社外高度人材等に対するストックオプション税制の拡充(2024/9/26「IPO塾・失敗しないストックオプション」講演資料より抜粋)

7-5.事後的な契約変更における税制適格ストックオプションの取り扱い

税制適格ストックオプションの付与時の契約で定めた事項を事後的に変更した場合には、原則としての税制非適格ストックオプションとして取り扱われることになりますが、税制適格要件とは何ら関係のない事項を変更した場合においても、税制非適格ストックオプションとして取扱われるのか否かについては、明確な見解が示されていませんでした。

しかし、「ストックオプションに対する課税Q&A」(国税庁, 2024年11月改訂)問10において、税制適格要件とは直接関係のない事項であれば、事後的に契約を変更した場合であっても、税制適格性は失われないとの見解が示されました。

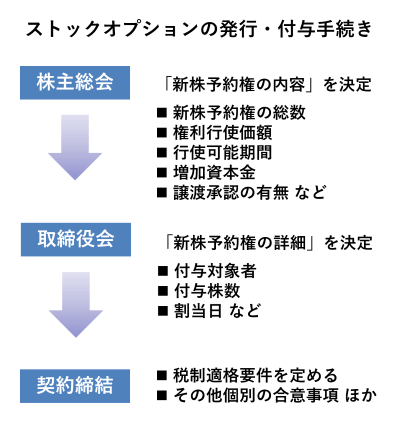

8.ストックオプション発行の流れ

では、実際に発行するにあたり、どのような手続きで進めるのでしょうか。

初めに、株主総会でストックオプション(上図では新株予約権と記載)の発行要項を決定します。

ここで決定する発行要項は、新株予約権の総数、権利行使価額、行使可能期間などです。

次に、取締役会でいつ・誰に・何株付与するかなどを決定します。

最後に税制適格要件を定めた割当契約を締結します。

9.ストックオプション活用時の注意点

ストックオプションを活用するにあたって、いくつかの注意点があります。

9-1.発行は株価が安いうちに

まず注意したいのは、前述のとおり、ストックオプションの権利行使価額は「ストックオプション発行時点におけるその企業の株価をベースに設定」される、ということです。

株価が安いうちにストックオプションを発行しておくことで、より多くのキャピタルゲインを得られる可能性があるため、株価が上がる前の早いタイミングでのストックオプション発行が成功の鍵になります。

資金調達のために外部から増資を行う場合には、増資後の株価が増資前の何倍、何十倍になるケースが多々あります。近々増資を予定している場合には、増資前にストックオプションを発行しましょう。権利行使価額の上昇を回避することでストックオプションのメリットを最大化できる可能性があります。

9-2.発行数には上限がある

ストックオプションは無制限に発行できるというものではありません。一般的には、IPO直前で発行済株式数の10~15%程度が上限になります。

したがって、誰に、どのタイミングで、どの程度のストックオプションを発行するかをIPOイメージから逆算して検討します。

ストックオプション制度は社員(とくに幹部社員)へのインセンティブプランの中核を成すものです。一度に多くのストックオプションを発行することは、その後の選択の幅を狭めることになりますのでおすすめできません。

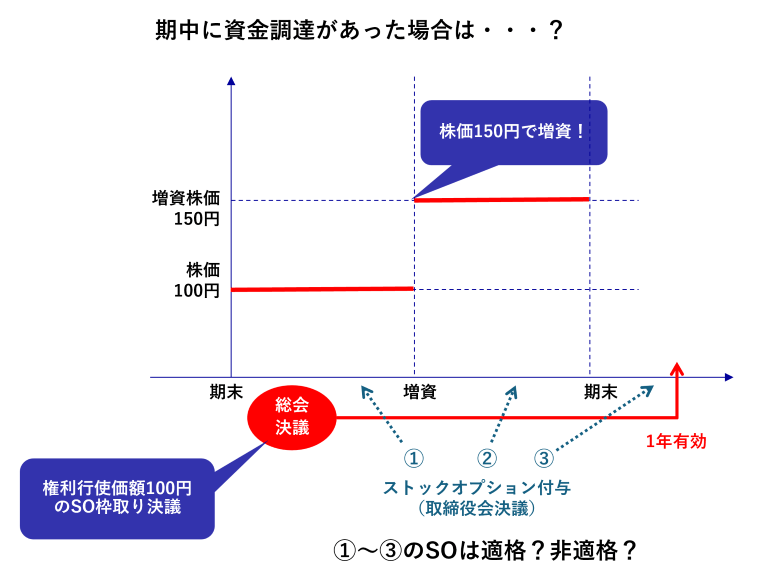

9-3.なるべく1回で発行しきる

前述の通り、ストックオプションの発行を行う際は、最初に株主総会を開き、新株予約権の総数や権利行使価額を決定します。会社法上はこの決議から1年間、決定した条件でストックオプションを発行できます。しかし1年間はその条件で発行できるからといって、理由なく複数回に分けて発行することはおすすめしません。なぜなら、税法上はストックオプションの発行の都度、税制適格要件を充足するかどうかの判定を行っているからです。

例えば上図の例では、権利行使価額100円で決議されたストックオプションを3回に分けて発行しています。1回目の発行は株価が100円時点で行われていますが、2回目以降の発行は増資によって株価が150円に上がった後に行われています。

発行時点の株価(150円)よりも権利行使価額(100円)の方が安いということは、税制適格ストックオプションの適用要件「1株あたり権利行使価額が契約締結時の1株当たり価値(時価)以上であること」に反するため、税制非適格ストックオプションと判断されてしまいます。

繰り返しとなりますが、税制適格要件を充足するかどうか、上記の例でいえば権利行使価額がストックオプション発行時点の株価以上となっているか、は発行の都度、判断されます。そのため株主総会決議後は株価が変わらないうちに1回で発行しきってしまうのが良いでしょう。

9-4.ベスティング条項を設ける

ストックオプションは、特に条件がなければ発行から2年経過後、10年以内に権利行使してもらいます。しかし、「権利を行使してお金を手にすると、辞めてしまう社員がいるのでは」という懸念を抱く経営者の方も少なくありません。

そこで、ストックオプションの権利行使の条件として「ベスティング条項」を設けることが有効です。たとえば、以下のようにIPO後2年かけてすべてのストックオプションの権利行使ができるように、段階的な行使条件を付すことができます。

- ある社員に100株のストックオプションを付与する

- IPO実現後まずは「100株中50株のみ権利行使できる」とする

- IPO後1年勤続時点で「残りの50株中25株を権利行使できる」とする

- IPO後2年勤続時点で「残りの25株すべてを権利行使できる」とする

べスティング条項を付けることで、イメージとしてはグロース上場からプライム上場まで、企業の成長とともに段階的にストックオプションを権利行使させることができます。

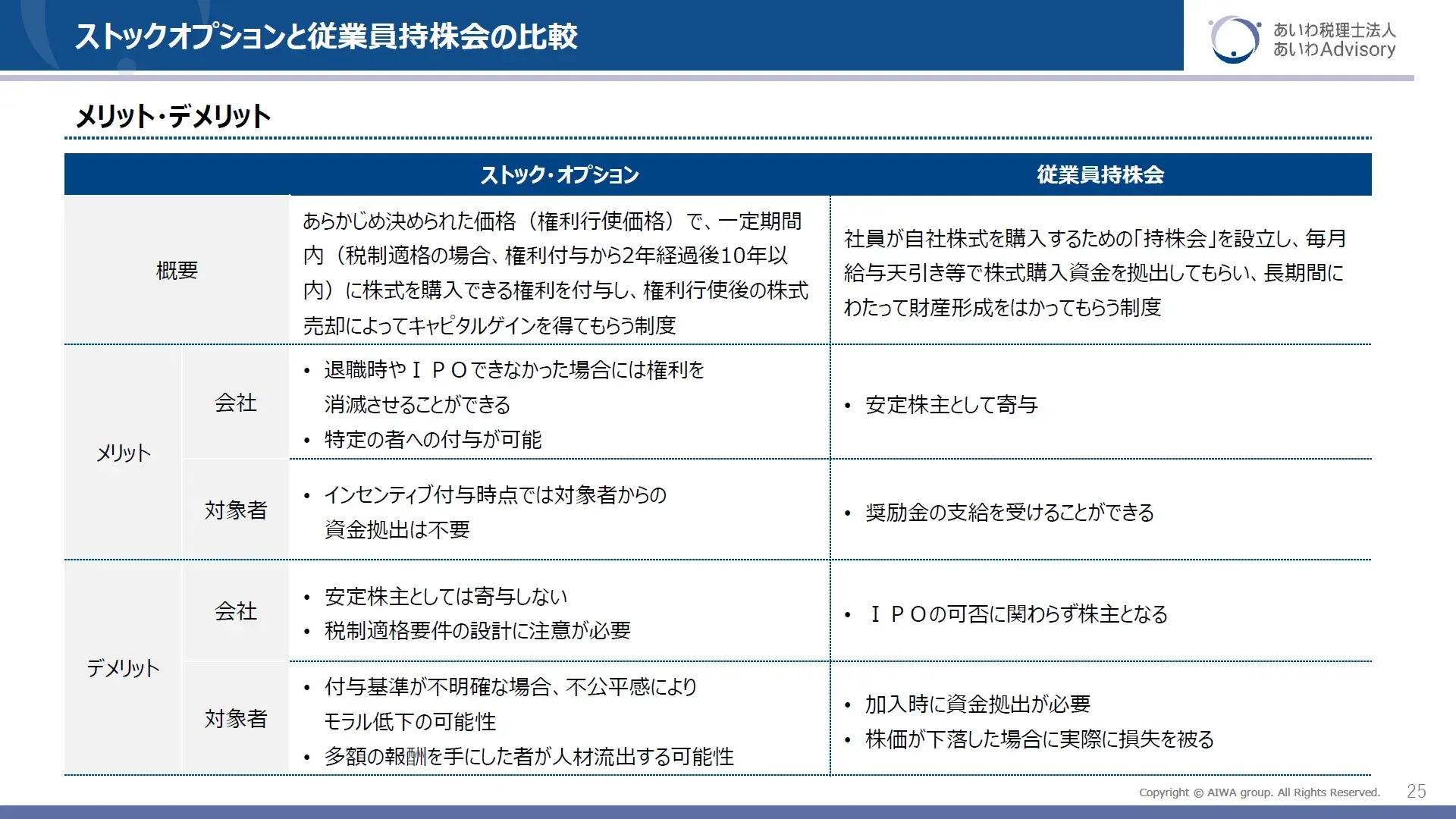

10.ストックオプションと従業員持株会はどちらが良い?

ストックオプション制度と並ぶ代表的なインセンティブプランとして「従業員持株会制度」があります。従業員持株会とは、社員が自社株式を購入するための「持株会」を設立し、毎月給与天引き等で株式購入資金を拠出してもらい、長期間にわたって財産形成をはかってもらう制度です。

よく「ストックオプションと持株会はどっちが良いですか?」というご質問をいただきますが、両者は似て非なるものです。

ストックオプションは無償で権利を行使できる(種類による)、将来「株式を購入することができる権利」であることに対し、持株会は社員がお金を拠出して株を購入し、IPO前から「株主としての権利」が発生します。

またIPO準備を中止した場合、ストックオプションは失効させることができますが、持株会の場合はIPO準備を中止したとしても株主であることに代わりありません。社員にどのように会社運営に携わってもらいたいかによって選択は異なります。ここは経営者の考えがわかれるところです。

その他の違いとしては、

- ストックオプションはいつか売却されるので安定株主にならない、一方で持株会は加入している間は株式を保有し続けるため安定株主といえる。

- ストックオプションは特定の人に特定の株数を企業主導で発行するため、企業が株式を保有してほしい人に保有してもらえる可能性が高い。一方で持株会は一定のルール内で社員の自由意思で加入するため公平性はストックオプションよりも高いといえる。

といったことが挙げられます。

(2025/9/25「IPO塾・失敗しないストックオプション」講演資料より抜粋)

どちらも一長一短ありますので、各々のメリット・デメリットを把握した上で自社に適した方法を選択することが肝要です。

11.IPO企業の8割超が導入するストックオプション、実行の際は専門家に相談を

近年のIPO企業は、ストックオプションか持株会のどちらかは導入しているケースが多くなっています。特にストックオプションは8割程度の企業で導入されており、IPO準備企業におけるインセンティブプランの中心的役割を担っています。

| 年度 | IPO社数 | 制度導入社数 | どちらも未導入 | ||

|---|---|---|---|---|---|

| ストックオプション | 従業員持株会 | どちらも導入 | |||

| 2024年 | 86社 | 75社 | 27社 | 22社 | 6社 |

| 2023年 | 96社 | 83社 | 35社 | 29社 | 7社 |

| 2022年 | 91社 | 80社 | 25社 | 19社 | 5社 |

| 2021年 | 125社 | 110社 | 36社 | 30社 | 8社 |

| 2020年 | 93社 | 83社 | 23社 | 17社 | 4社 |

| 2019年 | 86社 | 77社 | 31社 | 24社 | 2社 |

ストックオプションの発行一つとっても、発行タイミングや発行数、行使条件の有無や従業員持株会との選択など検討すべき項目は多く、現在からIPOまでの時間軸の中でIPOから「逆算」してその発行計画を立案する必要があります。

【関連コラム】

IPO準備企業のような成長企業では、IPOに向けて一般的には右肩上がりの株価形成が求められます。外部からの資金調達や業績の急拡大が見込まれる場合、これらのイベントの後に実行したストックオプションでは株価が高くなりすぎてしまい、インセンティブ効果を発揮できない可能性があります。税制適格になるかどうかも間違えやすいポイントです。

一度実行してしまうと後戻りできないのが資本政策であり、その代表例がストックオプションです。IPOを検討している企業はストックオプション導入の意思決定前のできる限り早いタイミング(できれば資本政策立案のタイミング)で専門家に相談しましょう。

【関連セミナー】

12.ストックオプションに関するよくあるご質問

- ストックオプションとは?

- ストックオプションとは、あらかじめ定められた「価格」、「数」、「期間内」に株式を購入することができる権利です。

- ストックオプションを付与された役員・社員のメリットは?

- ストックオプションを付与された役員・社員は、会社がIPOを実現した後にストックオプションを権利行使して株式を取得し、その株式を市場等で売却することによって利益(キャピタルゲイン)を得ることができます。

- ストックオプションは税務上、給与所得になる?

- 一般的な無償で付与されるストックオプションは、会社からの報酬と同様の性格を有するため、税務上、給与所得として取り扱われます。

権利行使時の経済的利益の額(行使時の株価-権利行使価額)については、給与所得として最大55%が課税されます。また譲渡時の売却益については、譲渡所得として20.315%が課税されます。

ただし、税務上の一定要件を満たす税制適格ストックオプションの場合は、権利行使時の経済的利益には課税せず、譲渡所得にのみ20.315%が課税されます。

- ストックオプションはいつ行使できる?

- ストックオプションは、付与時に定められた権利行使期間内であればいつでも行使することができます。

税制適格ストックオプションの場合の権利行使期間は、付与決議の日から2年経過後10年以内と定められており、例外として、設立5年未満の未上場会社の場合は、付与決議の日から2年経過後15年以内に権利行使すればよいと定められています(令和5年度税制改正)。

また、権利行使期間内であっても全てまとめて行使できるのではなく、段階的に権利行使可能な個数が増えていく行使条件(ベスティング条項)を設けることもできます。

- ストックオプションはIPOできなかった場合どうなる?

- IPO準備段階で発行するストックオプションには、「会社がIPOすること」という権利行使条件を付けることが一般的です。IPOができず、権利行使期間を経過し、権利行使期間の延長もしない場合は、権利行使をすることはできず、当該権利は消滅します。

- IPO時のストックオプションは発行済株式数の何割程度発行することができる?

- IPO時のストックオプション比率は、一般的にはIPO時の発行済株式数の10~15%程度が上限と言われています。ストックオプションは将来的に権利行使された上で市場で売却されることが見込まれるため、発行し過ぎてしまうと株式価値の希薄化による既存株主からの反発や、IPO後の株価下落リスクを抱えることにもなります。IPO審査にも影響する可能性があるため、慎重に検討しましょう。

関連コラム

- 資本政策とは?上場(IPO)における目的と立案の流れ

- 資産管理会社とは?メリット・デメリット、設立方法、相続税・配当金の節税例を解説

- 攻めの経営を実現する役員のインセンティブ報酬制度とは~譲渡制限付株式報酬制度が持続的な企業価値向上に寄与する~

- 信託型ストックオプションを取り巻く状況、懸念と今後の展開

IPO Compassメルマガ登録はこちらから!