2020年に上場を実現した企業の売上・経常利益の水準はどのくらいか?IPOはハードルが高いという先入観を捨て、各市場の実際の業績水準を確認しましょう。3~5年後の上場を実現するときの業績を見据え、形式要件と実質審査基準だけにとらわれず、自社に適した市場を選択することがIPOの第一歩。

- ■執筆:株式会社船井総合研究所

財務・IPO支援部 マネージング・ディレクター

宮井 秀卓氏 - 株式会社モバイルファクトリーにて経営企画室長としてIPO準備を担当した後、 取締役として、2015年3月に東証マザーズ上場、2017年6月に東証一部上場を経験。 2018年4月より株式会社船井総合研究所にてマネージング・ディレクターとして従事。

- M&A、事業承継、IPOなら船井総合研究所

1.IPO(新規上場)のハードルは高い?

IPO(新規上場)とは、Initial Public Offeringの略で未上場企業が、証券取引所で株式を公開し、第三者がその株式を売買できるようにすることです。

一般的に、IPOには以下のメリットがあります。

- 資金調達(資金の量と質の増大、銀行借入以外の選択肢が生まれる)

- 「上場企業」というステータスの獲得、知名度の向上により、取引先の拡大や、人材採用で有利になれる

- IPOの準備を通じて、会社の資本回りの整理や、経営管理体制の強化が進む

このようなメリットが有りながらも以下のような先入観から自社には関係ないと、IPOを敬遠してしまう経営者の方が多いことです。

- IPO挑戦のハードルは高そう

- IPOできる企業規模は大きいに違いない

- IPOを実現するのは先進的な企業だけ

- IPOは名のしれたベンチャー企業や大手企業のみができる

さらに2022年4月に予定されている東京証券取引所の市場再編で、上場基準が変更されることにより、一層IPOへのハードルが高く感じられているのではないでしょうか。

そこで、本稿では2020年に実際に新規上場した企業のデータをもとに、「どの程度の規模ならどの市場に上場可能か?」という点で確認をし、本当にIPOのハードルは高いのかについて解説します。

【関連コラム】

2.2020年に新規上場した企業の業績水準は?

上場する市場によって、業績水準をはじめとする要件が異なります。

自社の成長性や、マーケットの動向、資金調達の必要性、上場後の知名度といった、自社の現状と上場目的によって市場を決定する必要があります。また、IPOは最低3~5年間の準備期間を経て上場審査を受けることが望ましいため、3~5年後に自社がどの程度の規模まで成長するのかを見据えながら、目指す市場を決めることも市場選択のポイントです。

では、実際にどのくらいの業績があれば上場を実現することができるのでしょうか。東京証券取引所における本則市場(東証一部・東証二部)ならびに新興市場(ジャスダック・マザーズ)へ、2020年に上場した企業の業績を見ていきます。

2-1.東証一部

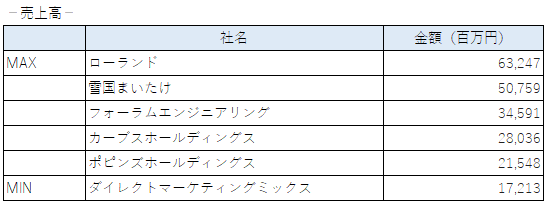

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に株式会社船井総合研究所にて集計、いずれも上場直前期(N-1期)の業績

東証一部に直接上場した企業は6社と、全上場企業93社のうち6.4%と割合としては多くありません。

その理由は東証一部への上場は、他市場で上場し、次のステップとして目指されることが多いからです。但し、今後に関しては、2022年4月以降、「プライム市場」「スタンダード市場」「グロース市場」と変更される予定の東京証券取引所の市場再編に伴い、市場を変更する際に必要とされる基準も変更される予定です。

2-2.東証二部

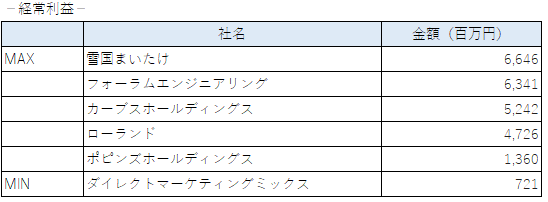

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に株式会社船井総合研究所にて集計、いずれも上場直前期(N-1期)の業績

東証一部と比較して企業規模は小さいものの、マザーズやジャスダックといった新興市場よりは大きくなります。

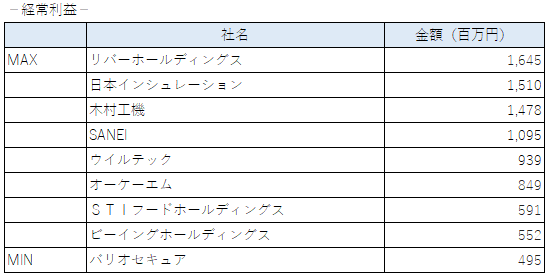

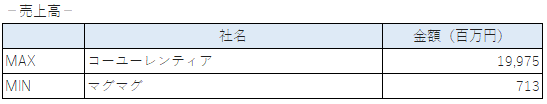

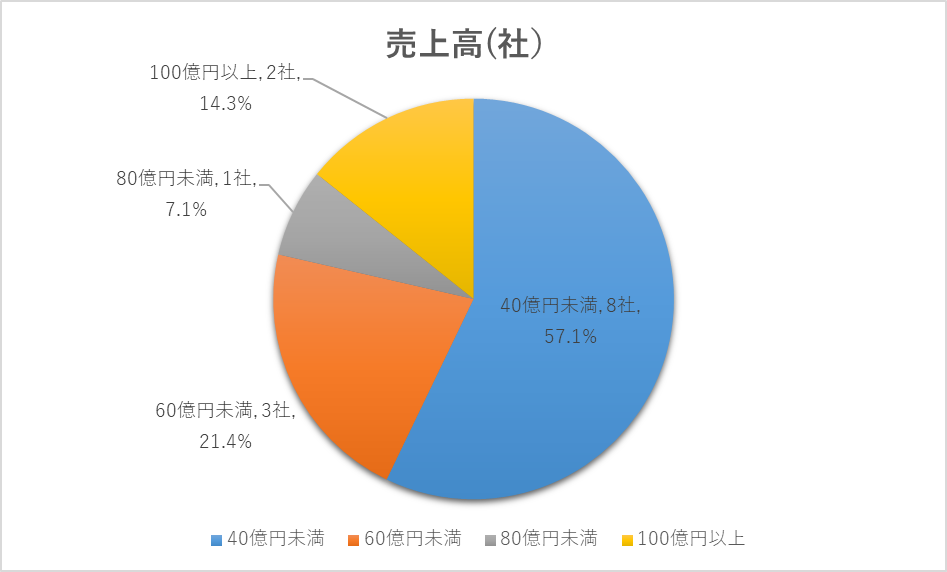

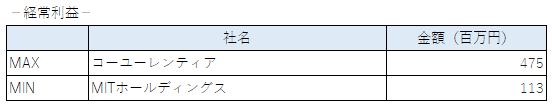

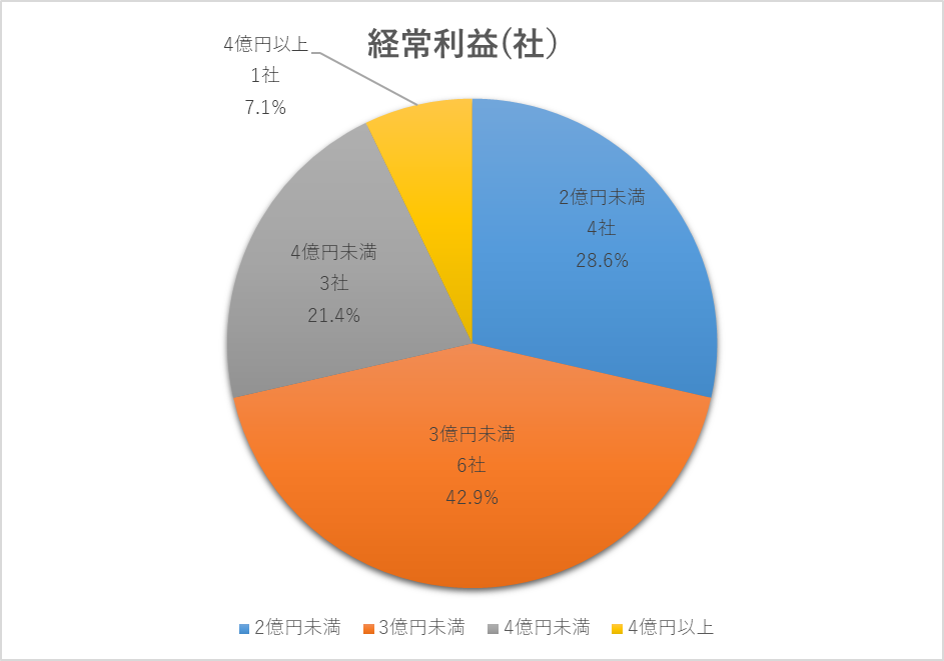

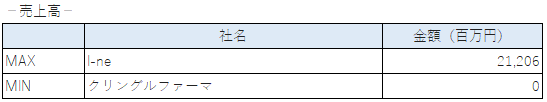

2-3.ジャスダック

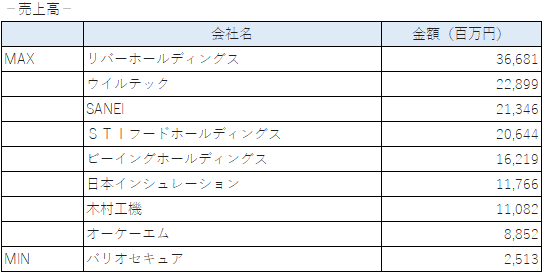

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」を基に株式会社船井総合研究所にて集計、いずれも上場直前期(N-1期)の業績

売上高が40億円未満の企業が全体の半数以上を占めており、60億円未満の企業を加えた場合、全体の75%を超えます。

経常利益についても、70%を超える企業が3億円未満で上場をしています。

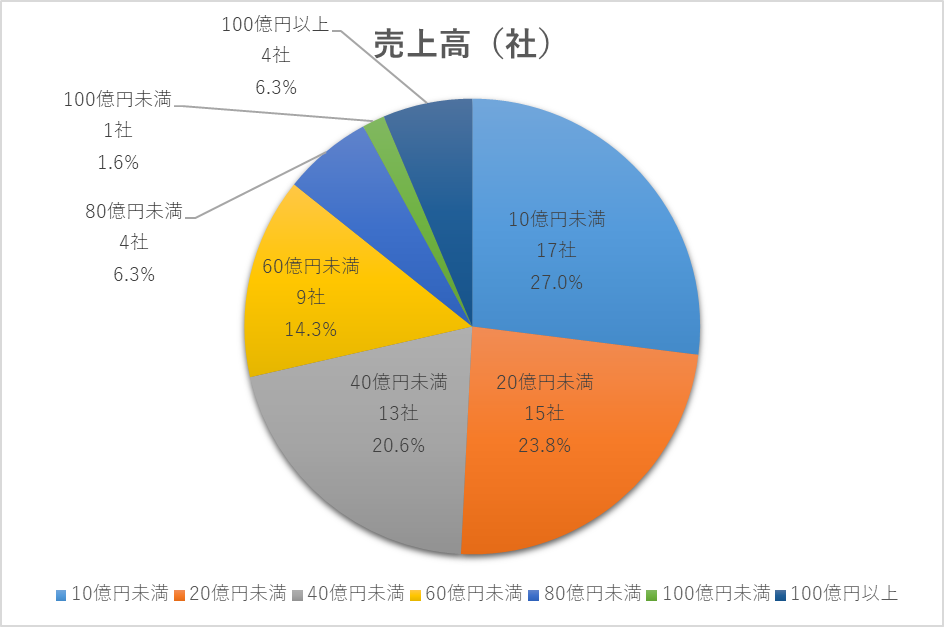

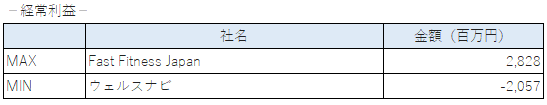

2-4.マザーズ

※各社「新規上場申請のための有価証券報告書(Ⅰの部)」(Edinetにて公開)を基に株式会社船井総合研究所にて集計、いずれも上場直前期(N-1期)の業績

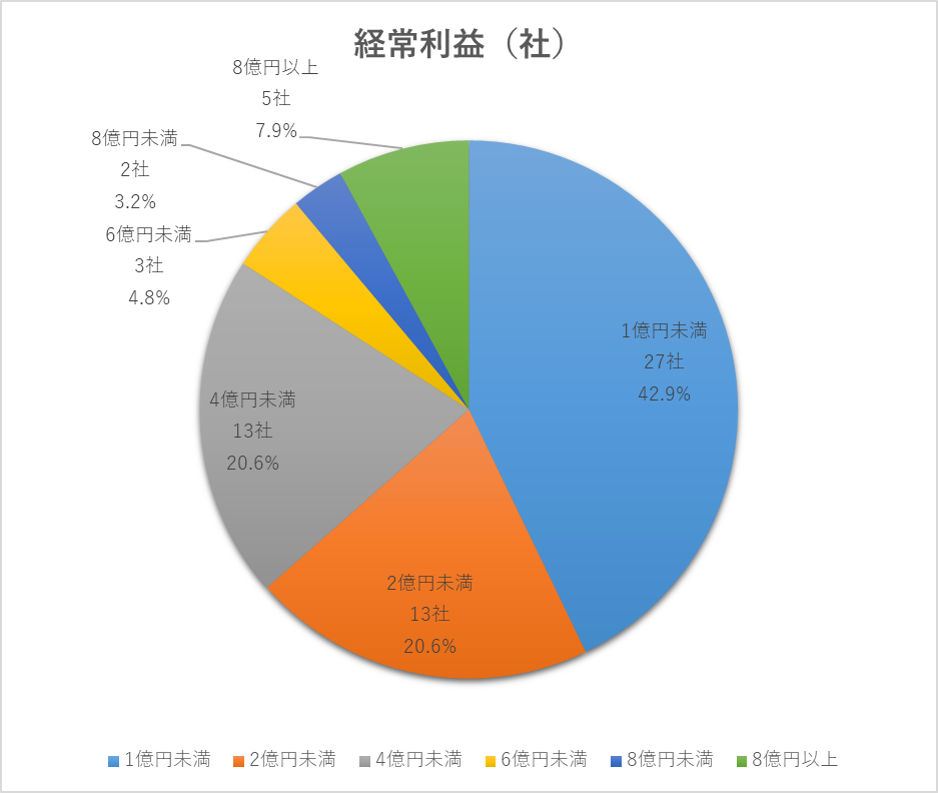

マザーズへの上場の場合、売上高20億円未満の上場が過半数を占めます。経常利益についても、2億円未満(赤字で上場含む)で上場した企業が全体の6割を占めます。

マザーズでは、上場時の企業価値より、その後の成長性が特に問われます。上場時には、投資拡大期にあり経常利益を計上していない状況でも上場することが多々あります。典型的な例としては、ウェルスナビです(同社は赤字で上場)。

3.IPO実現に向けて

新規上場というと、ハードルが高いと感じることもあるかもしれませんが、市場によっては上場に必要な業績に到達することが可能です。

また、今回の記事では、東京証券取引所の「市場第一部」、「市場第二部」、「ジャスダック」、「マザーズ」のデータを紹介しましたが、地方市場といわれる札幌証券取引所、名古屋証券取引所、福岡証券取引所への上場や、東京証券取引所の「TOKYO PRO Market(以降、東京プロマーケット)」へ上場を目指す場合は、必要とされる数字も異なってきます。

特に東京プロマーケットに関しては、2020年も10社が上場を果たし、注目を集めています。

東京プロマーケットでは、「実質基準」と呼ばれる上場企業にふさわしい健全性を定める基準を満たしている限り、企業規模の大小関係なく、また創業間もない会社であっても上場を目指すことが可能です。また、通常、最低2年必要とされる監査法人による監査期間も1年で足りるとされています。さらに、3か月ごとの四半期決算の開示や内部統制報告書の開示も任意とされているため、上場時や上場後の負担が軽減されています。

このように様々な市場から会社の今後の成長性を踏まえ、適切な選択をすることが上場実現に近づく第一歩なのです。

■IPOを目指したい、検討したい方に耳より情報をお届け 「船井総研IPOコンサルタントコラム」

■IPOを目指す企業必見のレポートを無料でダウンロード

関連コラム

- 2024年上半期IPO総括~一般市場とTOKYO PRO Market、それぞれの特徴と動向~

- 2023年上半期IPO総括

- 2022年上半期IPO総括 ~最悪の景況感、その時IPO市場は?~

- 14年ぶりの高水準!新規上場企業数125社の市場別にみる売上高・経常利益【2021年版】

- 2021年上半期IPO総括 ~コロナ2年目のIPO事情とは~

- 2020年上半期IPO総括~期待から一転、激動の半年~

- 赤字上場急増、市場が求めた“成長性”~2019年IPOの振り返りと赤字上場企業の特徴~

- IPOに必要な業績とは!市場別にみる売上高・営業利益【2018年版】

IPO Compassメルマガ登録はこちらから!