「株式を保有しない経営陣は信用できない」――そんな声が聞かれるようになった背景には、コーポレートガバナンス・コードにより経営陣に業績への責任を求めていることがあります。そのような流れの中で、近年では、業績と報酬を連動させ、持続的な成長と企業価値向上を目指す「株式報酬制度」を導入する企業が増加しています。本制度の仕組みと事例について解説します。

- ■執筆:あいわ税理士法人

パートナー/税理士/元国税審判官

村山 昌義氏 - 小規模会計事務所等を経て、2006年にあいわ税理士法人に入所。

2021年から2024年までの3年間、特定任期付職員の国税審判官として仙台国税不服審判所、東京国税不服審判所に勤務。任期満了による退官に伴い、あいわ税理士法人に復帰。

現在は審理部に所属し、審査請求の代理人や税務意見書の作成、所内の審理業務に従事するかたわら、インセンティブプランの導入支援業務にも従事。

この他、税務専門誌への寄稿や各種セミナー講師も多数実績あり。 - あいわ税理士法人 ホームページ

目次

1.昨今の役員報酬制度のトレンド

かつて日本企業の役員報酬は、諸外国と比べ金額が低く、固定報酬比率の高さ・中長期インセンティブ報酬比率の低さが目立っていました。しかし、2015年6月にコーポレートガバナンス・コードの適用が開始され、「攻めの経営を促す役員報酬制度」の導入が強く求められて以降、その傾向は変わってきています。

【原則4-2.取締役会の役割・責務(2)】(抜粋)

経営陣の報酬については、中長期的な会社の業績や潜在的リスクを反映させ、健全な企業家精神の発揮に資するようなインセンティブ付けを行うべきである。

【補充原則4-2①】(抜粋)

取締役会は、経営陣の報酬が持続的な成長に向けた健全なインセンティブとして機能するよう、客観性・透明性ある手続に従い、報酬制度を設計し、具体的な報酬額を決定すべきである。その際、中長期的な業績と連動する報酬の割合や、現金報酬と自社株報酬との割合を適切に設定すべきである。

出典:株式会社東京証券取引所「コーポレートガバナンス・コード」

上記の指針は、日本企業の低収益の一因がコーポレートガバナンスの脆弱性にあるとし、これを改善する目的で策定されました。指針では企業価値の最大化に向けて、リスクを取る経営が推奨されており、特に役員報酬制度は「攻めのガバナンス」を実現するための重要な手段として位置づけられています。

コーポレートガバナンス・コードの影響を受け、企業の報酬ミックス※1には変化が生じ、昨今では、固定報酬比率が低下し、短期および中長期インセンティブ報酬が増加しています。

※1「報酬ミックス」:役員報酬制度における基本報酬、短期インセンティブ報酬および中長期インセンティブ報酬の構成比率のこと。

2.増えるインセンティブ報酬、特に株式型報酬が伸びる

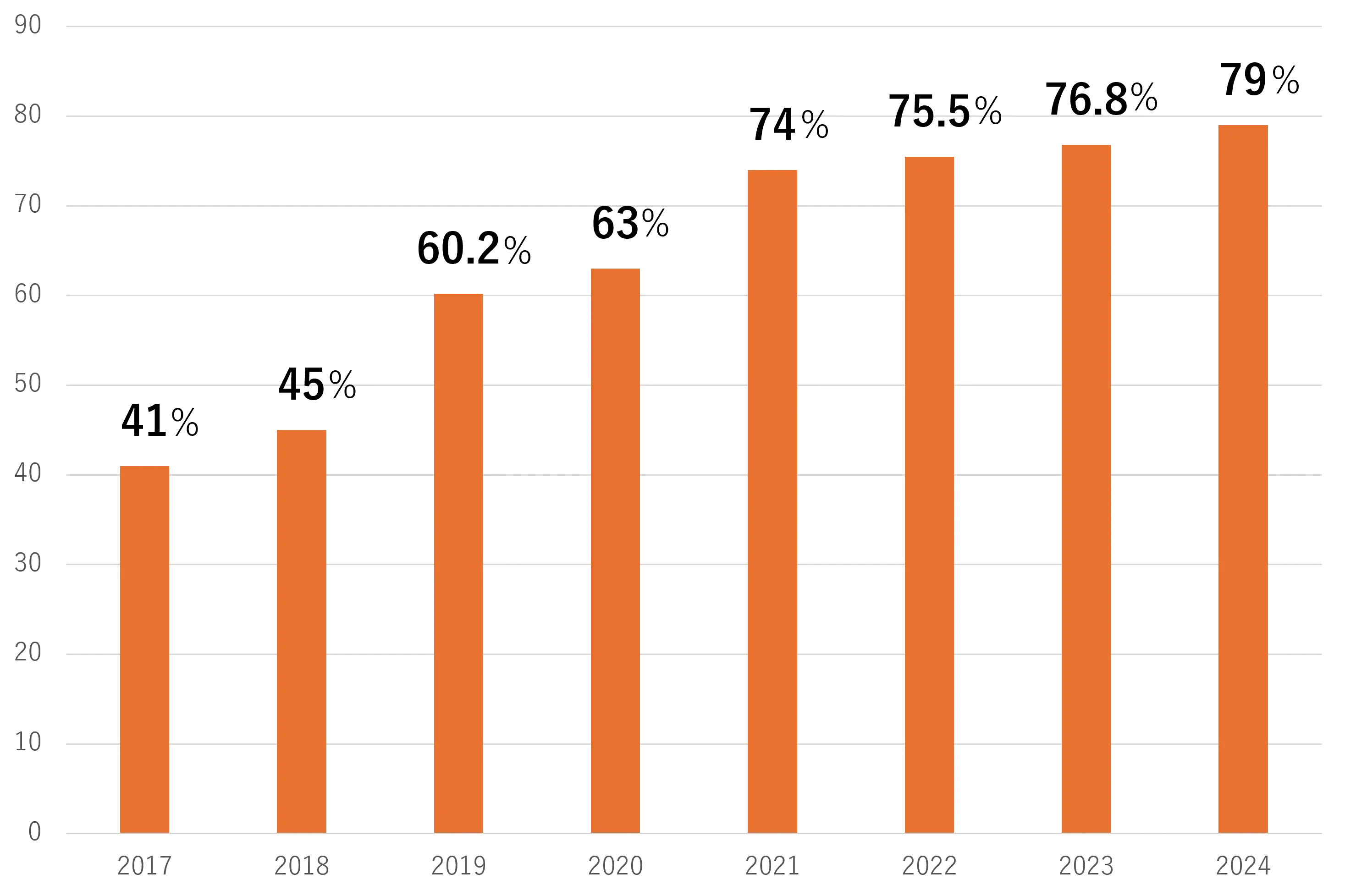

コーポレートガバナンス・コードで「攻めの経営を促す役員報酬制度」の導入が強く求められて以降、インセンティブ報酬の導入が進んでいます。なかでも中長期インセンティブ報酬の一つである「株式型報酬」の導入が増えています。「役員報酬サーベイ」(デロイトトーマツグループ)によると、株式型報酬の導入率は2017~2024年の8年間で41%から79%となり、倍近くまで増加していることがわかります。

(役員報酬サーベイをもとに、株式会社オービックビジネスコンサルタントにて作成)

ストックオプション(SO)、リストリクテッド・ストック(RS)、パフォーマンス・シェア(PS)、リストリクテッド・ストック・ユニット(RSU)、パフォーマンス・シェア・ユニット(PSU)、株式交付信託

株式型報酬が特に増加した背景には、制度変更があります。

かつては会社法上、役員に株式を直接的に報酬として支払うことが認められていませんでした。そのため、ストックオプションや株式交付信託などのように、株式を間接的に報酬として支払う株式型報酬が主流でした。

しかし2016年に、現物出資方式※2であれば、役員に株式を直接的に報酬として支払うことが可能との見解が示されました。それを受け、譲渡制限付株式報酬制度(リストリクテッド・ストック(RS))などのように、現物出資方式で役員に直接的に株式を報酬として交付する株式型報酬の導入が増加しました。

続いて、2019年の会社法改正により、上場企業が取締役などに報酬として株式を発行する場合に限り、金銭の払込みを不要とする「無償交付方式」も認められるようになり、株式型報酬の導入は一層進みました。

※2「現物出資方式」:会社から役員に対して金銭報酬債権を付与し、役員はその債権を会社に現物出資することにより株式の交付をうける方法

こうした制度変更を背景に、株式型報酬の中でも特に譲渡制限付株式報酬制度(RS)の導入が増えています。2024年において導入されている株式型報酬の種類は、「譲渡制限付株式報酬(RS)」が35.8%(456社)と最多であり、次いで「業績連動型株式交付信託」が14.7%(188社)という結果になっています。

出典:三井住友信託銀行株式会社、デロイト トーマツ コンサルティング合同会社による「役員報酬サーベイ(2017年度版~2024年度版)」

※調査対象となった参加企業はプライム企業を中心に1000社以上、年度ごとに参加企業は異なる。

3.インセンティブ報酬制度とは

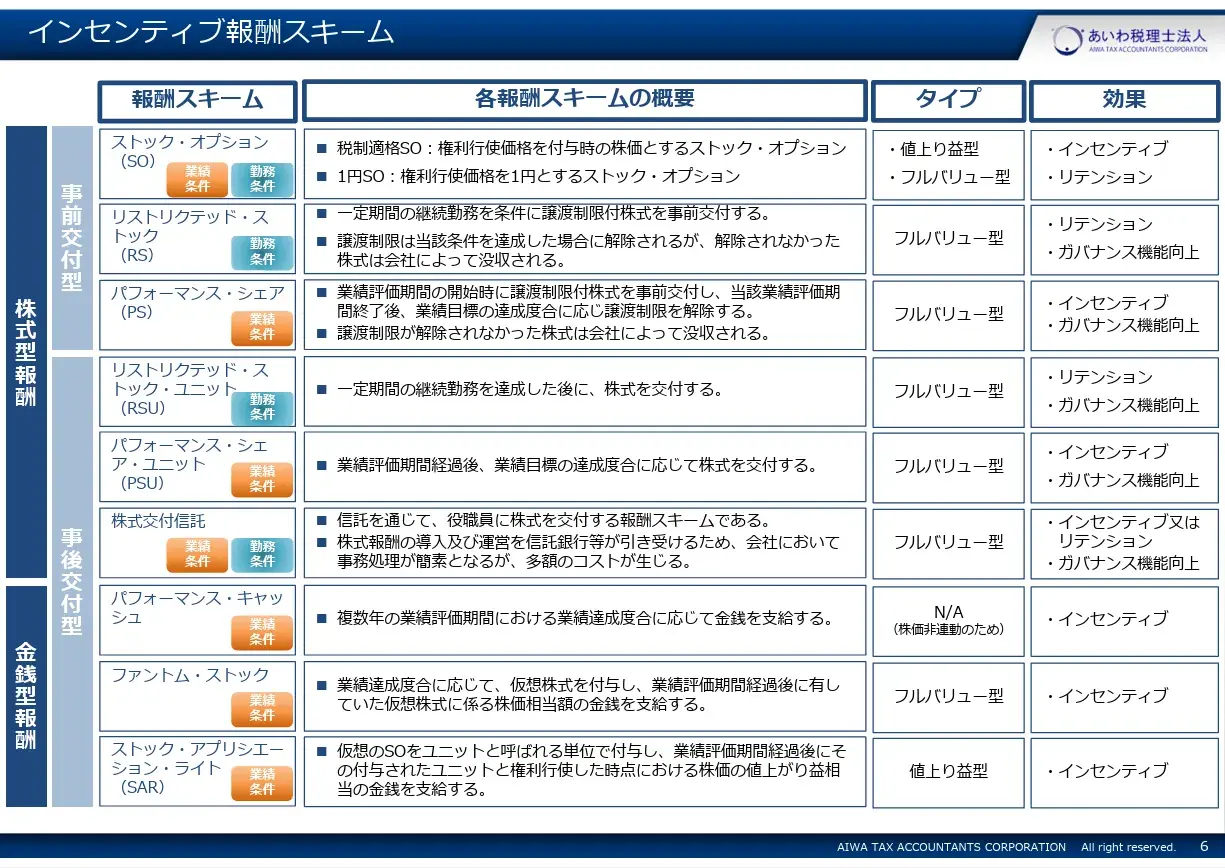

定着が進む株式型報酬ですが、株式型報酬は「インセンティブ報酬」の一部です。そもそもインセンティブ報酬制度とは何でしょうか?

- ①短期の業績又は複数年にわたる中長期の業績や株価に連動して支給される報酬のこと

- ②インセンティブ報酬は「金銭型報酬」と「株式型報酬」に大別される

- ③報酬の支給条件により「勤務条件」と「業績条件」に分類される

- ④報酬の支給されるタイミングにより「事前交付型」と「事後交付型」に分類される

- ⑤報酬のタイプは「フルバリュー型」と「値上がり益型」に分類される

金銭型報酬の場合は、④の事前交付型は存在しません。金銭(財産)の性質上、譲渡制限を付すことができないからです。また、⑤は報酬の価値がどのように決まるかという観点により分類され、付与時点で株式の時価全体に価値がある場合は「フルバリュー型」、株価の上昇分のみが価値になる場合は「値上がり益型」になります。

4.代表的なインセンティブ報酬スキーム

インセンティブ報酬制度には様々な報酬スキームがありますが、その中でも株式型報酬として代表的なスキームを3つ紹介します。

4-1.ストックオプション(SO)

ストックオプションとは、あらかじめ定められた「価格」、「数」、「期間内」に株式を購入することができる権利です。このうち、税制適格ストックオプションは、権利行使価額を付与時の株価以上とするなど税務上の適格要件を満たすように設計されたストックオプションを指します。付与時の株価と権利行使時の株価の差額が報酬になるため、「値上り益型」の報酬に分類されます。

1円ストックオプションは、権利行使価額を1円とするストックオプションです。権利行使時に役員は1円しか支払わないため、実質的には権利行使時の株価がすべて報酬となります。このため「フルバリュー型」の報酬に分類されます。

ストックオプションの詳細については、以下のコラムで解説しています。ぜひ併せてご参照ください。

【関連コラム】

4-2.譲渡制限付株式報酬制度(リストリクテッド・ストック(RS))

譲渡制限付株式報酬制度(RS)とは、一定期間の継続勤務を条件に、譲渡制限付株式を事前に交付する制度です。条件を達成すると譲渡制限が解除されますが、未達成の場合は株式が会社により没収されます。

4-3.パフォーマンス・シェア・ユニット(PSU)

パフォーマンス・シェア・ユニット(PSU)とは、一定期間の業績評価期間を経た後、業績目標の達成度に応じて株式を交付する、事後交付型の株式型報酬制度です。

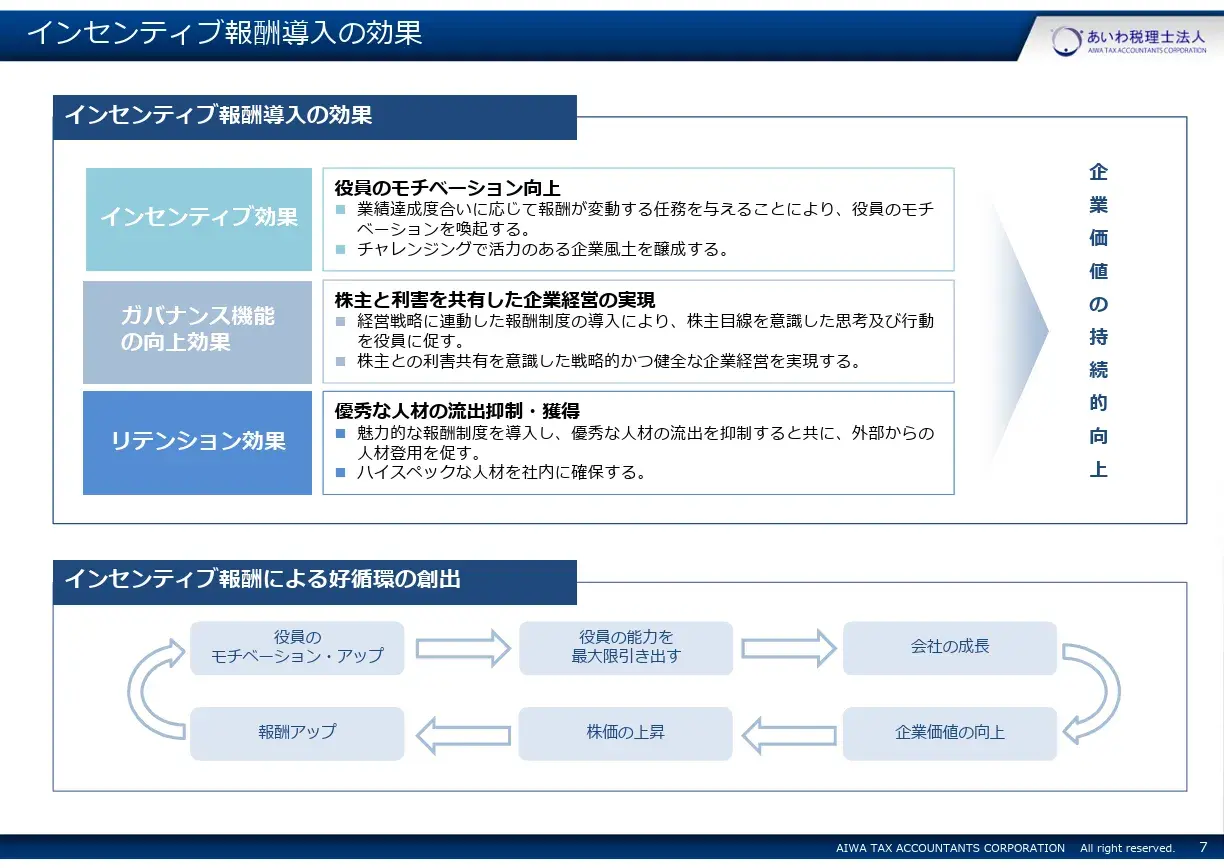

5.インセンティブ報酬導入の効果

- ①インセンティブ効果

業績の達成度に応じて報酬が変動する仕組みにより、役員のモチベーションを高める効果が期待されます。 - ②ガバナンス機能の向上

経営戦略と連動した報酬制度の導入により、役員が株主目線での思考・行動を意識するようになり、ガバナンスの強化につながります。 - ③リテンション効果

魅力的な報酬制度を設けることで、優秀な人材の流出を防ぎ、採用の促進にも寄与します。

これらの効果により、企業価値の持続的な向上が期待されます。結果として株価が上昇し、役員報酬の増加、モチベーションの向上による能力の発揮、そして企業の成長につながる好循環が生まれます。

なお、導入するインセンティブ報酬スキームによって得られる効果の大きさは異なります。業績条件を付すインセンティブ報酬スキームはインセンティブ効果が高く、勤務条件を付すインセンティブ報酬スキームはリテンション効果が高くなる傾向があります。

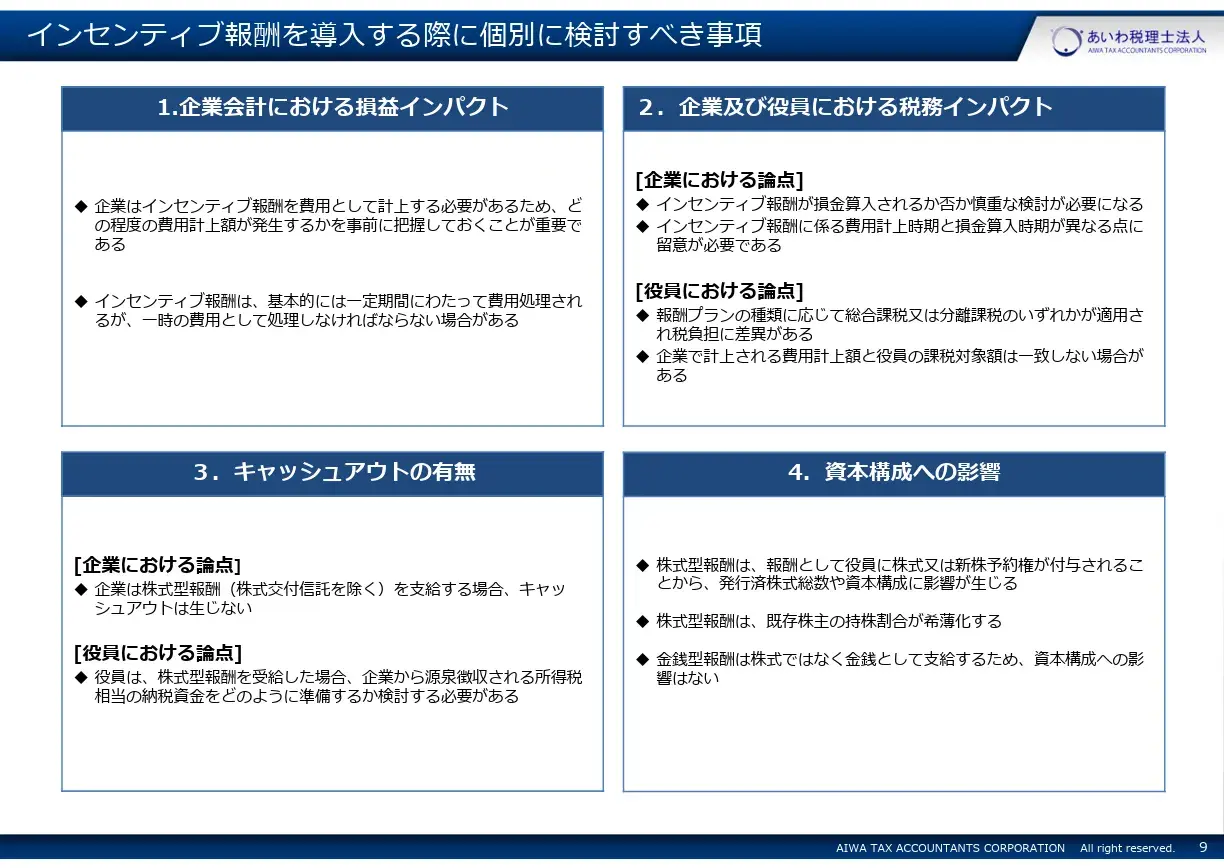

6.インセンティブ報酬導入時の個別検討事項

インセンティブ報酬は導入効果が高い一方で、導入時には、以下の4点について慎重な検討が必要です。

- ①企業会計における損益インパクト

- ②企業および役員における税務インパクト

- ③キャッシュアウトの有無

- ④資本構成への影響

このうち、「②企業および役員における税務インパクト」については、以下の点に注意が必要です。

【企業側の注意点】

○選択したインセンティブ報酬スキームに係る費用の損金算入可否:

報酬スキームの内容によっては、税務上の損金算入が認められない場合があります。制度導入前に、税務上の取り扱いを確認しておくことが重要です。

○費用計上時期と損金算入時期の違い:

会計上は株式交付時に費用計上されますが、税務上は債務が確定した時点で損金算入されるため、タイミングにズレが生じます。制度設計時には、会計・税務の両面での処理時期を整理しておく必要があります。

【役員側の注意点】

○選択する報酬プランによって税負担に差異が生じる:

報酬スキームの種類に応じて、総合課税または分離課税が適用されるため、税負担に差が生じます。一般的には、総合課税の方が税負担は重くなる傾向があります。

○企業側が計上する費用額と、役員側が課税対象とする収入金額が一致しない場合がある:

譲渡制限付株式報酬制度(RS)では、企業は交付時の株価を基に費用計上しますが、役員は譲渡制限解除時の株価で課税されるため、株価が上昇していると課税額が想定より多くなることがあります。源泉徴収の誤りや、事前説明不足によるトラブルを防ぐため、税務上の取扱いを事前に周知しておくことが重要です。

7.譲渡制限付株式報酬制度(RS)とは、類似する株式報酬制度との違い

株式型報酬の中でも、最も多く導入されているのが「譲渡制限付株式報酬制度(RS)」です。

譲渡制限付株式報酬制度(RS)とは、一定期間の継続勤務を条件に、譲渡制限付株式を事前交付する株式報酬制度です。業績条件は設定されず、継続勤務の条件を達成した場合に譲渡制限が解除され、役員は取得した株式を市場で売却できるようになります。条件を達成できない場合、株式は会社により無償で取得されます。

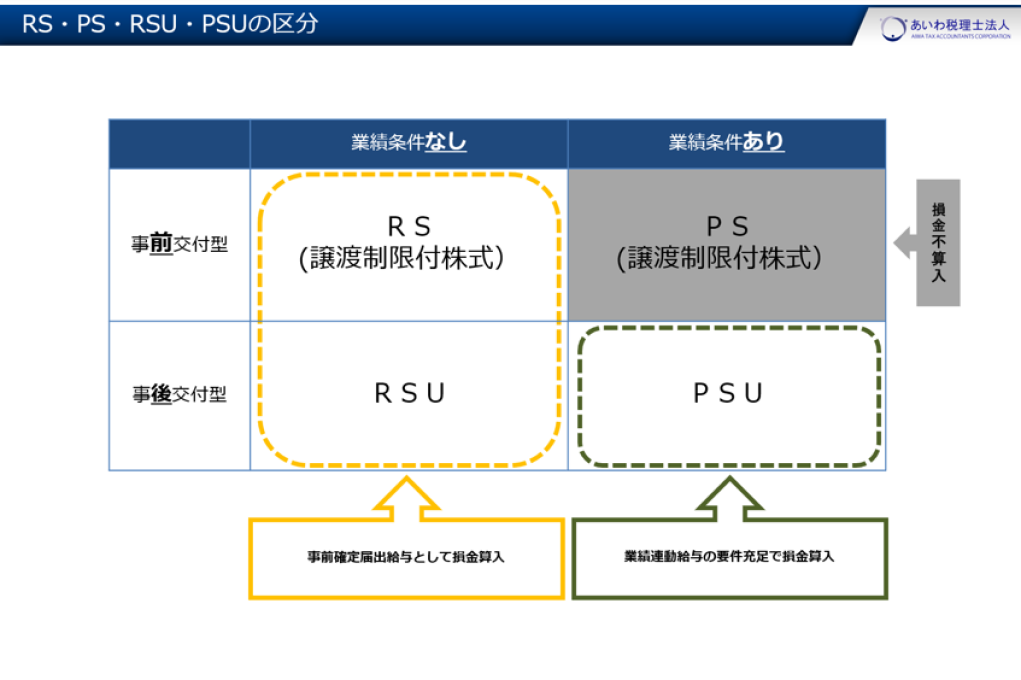

譲渡制限付株式報酬制度(RS)と類似する株式報酬制度は以下の3つです。支給条件や株式交付のタイミングが異なるため、違いを理解する必要があります。

○リストリクテッド・ストック・ユニット(RSU):

一定期間の継続勤務を条件に、株式を交付される権利(ユニット)を付与し、条件達成時に累積ユニットに応じた株式を交付する事後交付型の株式報酬制度

○パフォーマンス・シェア(PS):

業績目標等(売上高・利益額など)を条件に、譲渡制限付株式を事前交付する株式報酬制度です。業績目標の達成度に応じて譲渡制限が解除されます。

○パフォーマンス・シェア・ユニット(PSU):

業績目標等(売上高・利益額など)の達成度に応じて株式を交付される権利(ユニット)を付与し、業績評価期間経過後に累積ユニットに応じた株式を交付する事後交付型の株式報酬制度

8.譲渡制限付株式報酬制度(RS)の導入メリット

譲渡制限付株式報酬制度(RS)は、企業・役員双方にとって多くのメリットがあります。以下に主なメリットを整理します。

【企業側の導入メリット】

○ガバナンス強化:

株式型報酬であるため、役員と株主の利害一致が図られ、ガバナンス機能の向上が期待できる。

○株主へのアピール:

株式交付時点(条件未達成の段階)から役員の保有株式数としてカウントすることができるため、たとえば「役員が○○株保有」といった形で、交付のタイミングから役員のコミットメントを株主に示すことができる。

○優秀人材のリテンション効果:

譲渡制限期間を設けることにより、一定期間の在籍を促すことができる。

○キャッシュアウト不要:

株式交付のため、資金流出を抑えられる。

○制度のシンプルさとコスト面の利点:

報酬プランの仕組みがシンプルで、運用コストが低く、損金算入が可能となる。

【役員側の導入メリット】

○株価上昇による報酬増加:

株価上昇が自身の報酬増加に直結する。

○株式交付時点から株主の権利が付与される:

現物株式のため、株式交付時点から株主としての権利(配当受領権・議決権)が付与され付与時点で株主になることができる。

○株主との利害一致:

自身の報酬が企業価値と連動するため、株主と同じ目線で経営できる。

9.「攻めの経営を促す」自社に適したインセンティブ報酬制度の設計を

コーポレートガバナンスの観点から、攻めの経営を促すために、役員のインセンティブ報酬制度の見直しを進める企業が増えています。

インセンティブ報酬の導入にあたっては、まず自社の導入目的と期待される効果を明確にすることが不可欠です。そのうえで、報酬を付与する企業側と受け取る役員側との間で十分な意思疎通を図ることが求められます。

こうしたプロセスを経て経営戦略に整合した報酬プランを設計することが、役員の意欲を高め、持続的な企業価値の向上につながります。

■自社に適したインセンティブ報酬制度の設計、導入支援は、あいわ税理士法人まで

関連コラム

IPO Compassメルマガ登録はこちらから!