2025年IPO企業の6割以上が上場した東証グロース市場。そのコンセプトとは?グロース市場の特徴と上場基準について解説。

- ■執筆:IPO Compass編集部

- スムーズなIPOに近づくためのコラム・セミナーを企画しています。

目次

1.東証グロース市場とは?

グロース市場とは、2022年4月の東京証券取引所(以下、東証)の市場再編により、旧市場区分における「マザーズ市場」と「JASDAQグロース市場」が集約される形で誕生した市場です。

【関連コラム】

1-1.グロース市場のコンセプト

東証が公表するグロース市場のコンセプトは次の通りです。

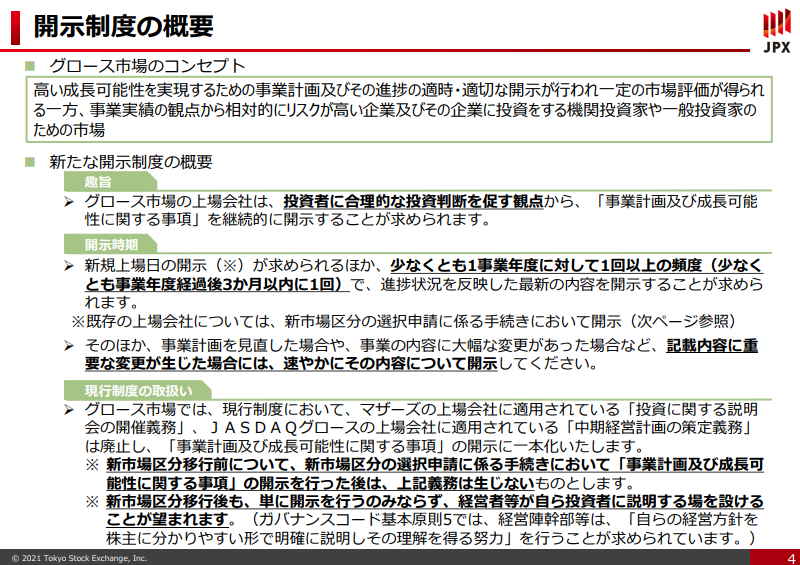

グロース市場は、高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場です。

出典)株式会社東京証券取引所「新規上場ガイドブック(グロース市場編)」

つまりグロース市場のコンセプトは「高い成長可能性を有する企業向けの市場」です。高い成長可能性を有する企業とは、たとえばスタートアップなどの新興企業を指しています。そのような企業に早期の段階で資金調達の機会を提供することで、国内経済への発展や新たな産業の育成を目的としています。

1-2.グロース市場の特長

グロース市場の特長として、以下の2つの内容が挙げられます。

(1)「高い成長可能性」を重視、上場審査基準では経営成績・財政状態は問わない

グロース市場は、企業の「高い成長可能性」に着目している市場です。そのため、スタンダード・プライム市場に設けられている収益基盤・財政状態に関する基準がありません。

IPO時点では事業実績が十分でなくとも、その事業内容に関して高い将来性が見込めるのであれば、IPOを実現できる可能性がある市場です。

(2)リスクを前提とした市場

グロース上場企業は、成長段階であるがゆえに、ガバナンスの懸念や十分とは言えない実績などから、相対的にリスクの高い投資先と言えます。

投資家保護の観点から、東証は「事業計画及び成長可能性に関する事項」を継続的に開示することを求めています。グロース上場企業は、一事業年度に1回以上の頻度で、会社の置かれた状況や事業計画の進捗状況について開示を行います。

1-3.グロース上場にかかる費用

グロース上場に向けた準備期間中に発生する費用として、一般的には以下の費用が挙げられます。

- 人材補強費用

- 利益管理制度構築費用(IT整備費用※必要に応じて発生)

- 監査法人の監査費用

- 証券会社への上場準備指導料(コンサルティングフィー)

- 証券取引所への新規上場に係る料金

- 上場申請書類の作成費用

- その他(会社説明資料の印刷費用、新聞広告費用、ビデオ制作料など)

上記の中で最も負担が大きいのは、人材補強費用です。IPO準備期間中に社内管理体制の見直しや準備作業を進めるため、人材の補強が必要です。必要となる人員は、企業規模・業種などにより異なりますが、IPOに向けた牽制組織(経営と財務の分離)を確立するためには相当の人数が必要であり、人件費は大幅に増加します。

【関連コラム】

2.上場基準

2-1.形式要件

スタンダード・プライム市場においては、形式要件における収益基盤、財政状態の確認項目として、直近の利益や売上高、資産額が上場審査で確認されます。一方で、高い成長可能性が重視されるグロース市場の形式要件ではそれらが設定されていません。

| 項目 | グロース市場 | スタンダード市場 | プライム市場 |

| 株主数 | 150人以上 | 400人以上 | 800人以上 |

| 流通株式数 | 1,000単位以上 | 2,000単位以上 | 20,000単位以上 |

| 流通株式時価総額 | 5億円以上 | 10億円以上 | 100億円以上 |

| 売買高 | - | - | 時価総額250億円以上 |

| 流通株式比率 | 25%以上 | 25%以上 | 35%以上 |

| 収益基盤 | - | 最近1年間の利益が1億円以上 | 3最近2年間の利益合計が25億円以上、売上高100億円以上かつ時価総額1,000億円以上 |

| 財政状態 | - | 純資産額が正であること | 純資産が50億円以上 |

参考:株式会社日本取引所グループ「上場審査基準」

2-2.実質審査基準「高い成長可能性」の判断基準

申請会社がグロース市場の適合要件である「高い成長可能性」を有しているか否かは、主幹事証券会社が判断します。

主幹事証券会社は、申請会社が高い成長可能性を有することを「上場適格性調査に関する報告書」に記載し、東証に提出します。東証は、主幹事証券会社の判断を前提として、申請会社の上場審査へと進みます。

主幹事証券会社が高い成長可能性の有無を評価するポイントとしては、以下のような内容が挙げられます。

- 事業内容やビジネスモデル(事業の収益構造)、市場環境(市場規模、競合環境)、競争力の源泉(経営資源・競争優位性)、リスク情報(認識するリスク、リスク対応策)など

- 経営上重視している成長戦略の進捗を示す重要な経営指標、及び当該指標を採用した理由、当該指標の最近3年間程度の実績値・具体的な目標値

- 事業計画の内容、利益計画など

参考:株式会社東京証券取引所「新規上場ガイドブック(グロース市場編)」

2-3.上場維持基準

東証の市場再編が実施された際、上場企業に対して新たに「上場維持基準」が設けられました。

| 項目 | 新規上場基準 | 上場維持基準 |

| 株主数 | 150人以上 | 150人以上 |

| 流通株式数 | 1,000単位以上 | 1,000単位以上 |

| 流通株式時価総額 | 5億円以上 | 5億円以上 |

| 売買高 | - | 月平均10単位以上 |

| 流通株式比率 | 25%以上 | 25%以上 |

| 時価総額 | - | 上場10年経過後40億円以上 |

参考:株式会社日本取引所グループ「上場基準」

市場再編前においては、上場廃止基準は設けられていたものの、新規上場基準よりも低く設定されていました。そのため上場後に新規上場基準を下回り、上場企業としての適格性があるとは言えない企業であっても、上場企業として市場に留まることができてしまいました。この問題の解消に向けて新規上場基準とほぼ同等の上場維持基準が新設され、上場当初の基準を最低限維持することが求められるようになったのです。

上場企業が上場維持基準に抵触した場合、原則として1年(売買高基準は6か月)の改善期間で改善しなければなりません。改善期間内に上場維持基準に適合できない場合、監理銘柄・整理銘柄(原則として6か月)に指定後、上場廃止となります。

2-4.上場維持基準見直しの検討(2025年4月22日時点)

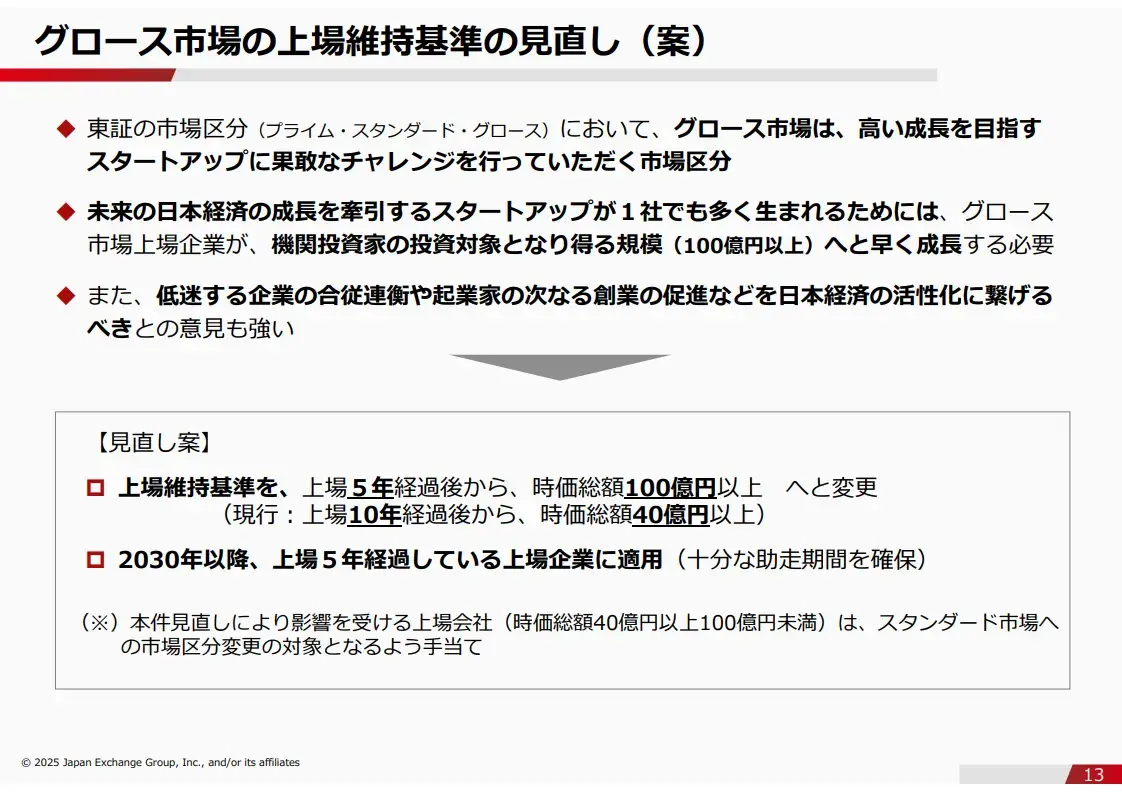

市場再編以降、東証では市場区分見直しの実効性向上に向けて「市場区分の見直しに関するフォローアップ会議」を実施しています。その会議において、上場後に高い成長を実現している企業が少数に留まっている現状を踏まえ、グロース市場の上場基準引き上げが継続的に検討されています。2025年4月22日に開催されたフォローアップ会議では、現行の上場維持基準の見直し案が示されました。

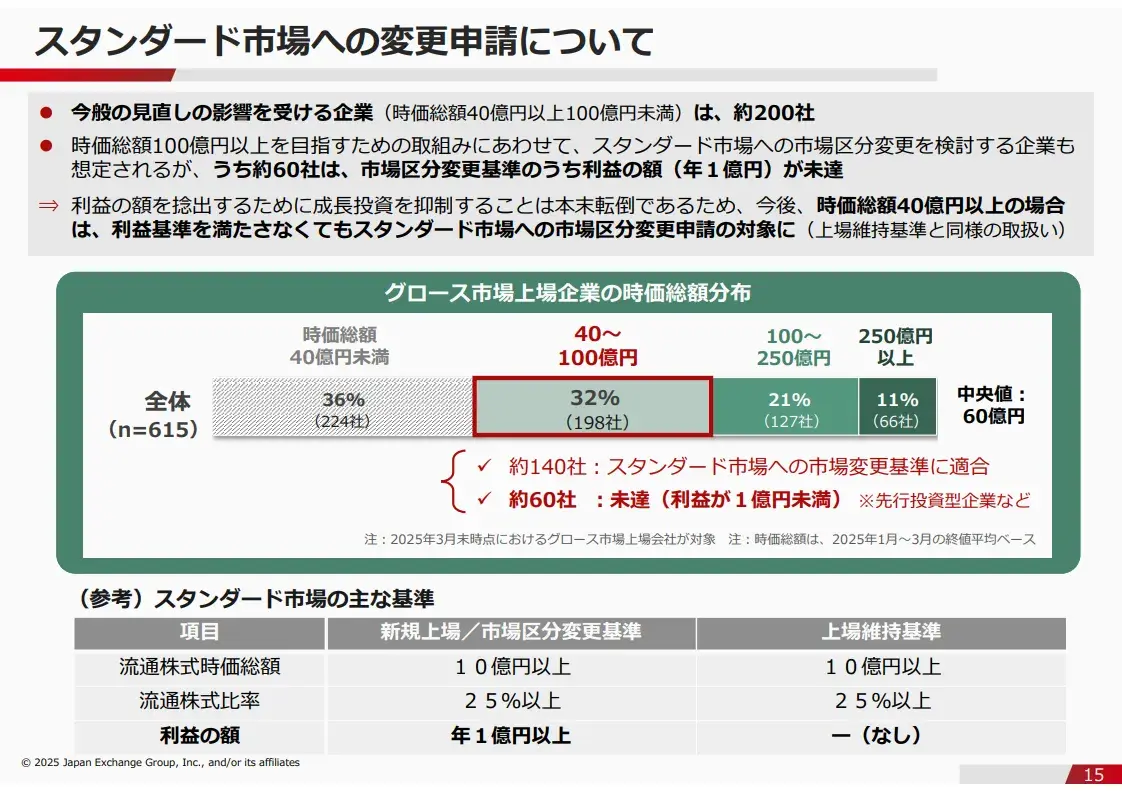

見直し案における新しい基準では「上場5年経過後から、時価総額100億円以上」(現行は「上場10年経過後から、40億円以上」)を満たすことが求められます。適用時期としては、十分な助走期間を確保するため、2030年以降を予定しており、上場5年経過している企業に適用される方針です。

なお、2025年3月末時点で、従来の基準である「時価総額40億円以上」は満たしているが、見直し案の新しい基準である「時価総額100億円以上」は満たしていない企業(時価総額40~100億円)が約200社あります。これらの企業は今後スタンダード市場への市場区分変更を検討することが予想されますが、スタンダード市場の新規上場基準である年1億円以上の利益を満たせない企業もあります。市場区分変更のために、成長投資を抑制して利益を捻出してしまうと意味がないため、時価総額40億円以上の場合は利益基準に未達でも市場区分変更を申請できるようになる予定です。

参考:株式会社東京証券取引所 上場部「グロース市場における今後の対応」(2025/4/22開催「市場区分の見直しに関するフォローアップ会議」)

3.コーポレートガバナンス・コードへの対応

グロース市場におけるコーポレートガバナンス・コードへの対応は、以下5つの「基本原則」のみが適用されます。

【コーポレートガバナンス・コード 基本原則】

- 株主の権利・平等性の確保

- 株主以外のステークホルダーとの適切な協働

- 適切な情報開示と透明性の確保

- 取締役会等の責務

- 株主との対話

参考:株式会社東京証券取引所「コーポレートガバナンス・コード(2021年6月版)」

| 市場 | プライム市場 | スタンダード市場 | グロース市場 |

|---|---|---|---|

| CGコード適用範囲 | 全原則の適用(より高い水準) | 全原則の適用 | 基本原則の適用 |

原則・補充原則を含めた全原則への対応は必須ではありません。しかし、ガバナンスや人材の多様性など上位市場で求められる要件に早期に取り組んでいくことは、具備すべき要件であるかどうかに限らずに必要なことです。

【関連コラム】

4.グロース市場上場企業一覧

グロース上場企業の時価総額上位10位企業は以下のとおりです(2026年1月16日9:13時点)。

| 順位 | 企業名 | 銘柄コード | 時価総額(百万円) |

|---|---|---|---|

| 1 | (株)トライアルホールディングス | 141A | 369,234百万円 |

| 2 | フリー(株) | 4478 | 191,500百万円 |

| 3 | (株)MTG | 7806 | 179,521百万円 |

| 4 | (株)GENDA | 9166 | 156,542百万円 |

| 5 | (株)BuySell Technologies | 7685 | 154,978百万円 |

| 6 | サンバイオ(株) | 4592 | 150,994百万円 |

| 7 | (株)タイミー | 215A | 143,040百万円 |

| 8 | (株)ジーエヌアイグループ | 2160 | 142,854百万円 |

| 9 | (株)Synspective | 290A | 140,350百万円 |

| 10 | インテグラル(株) | 5842 | 140,249百万円 |

参考:日本経済新聞 時価総額上位 市場別・グロース(時価総額上位)

グロース市場の上位には、トライアル(ディスカウントストア大手)やタイミー(スキマバイトアプリ運営)など、テクノロジーや新しいビジネスモデルで急成長する新興企業が多くランクインしています。

たとえばトライアルは、AIを活用したスマートカートの開発や店舗運営の効率化など、流通業界の常識を変える取り組みで投資家から高い注目を集めています。

このように、グロース市場では従来の枠にとらわれないイノベーション企業が、今後の成長を牽引する存在となっています。

5.データにみる2024年グロース上場企業の特徴

2024年IPO企業のうち7割以上がグロース市場を選択

2024年にグロース市場に上場した企業は64社でした。2024年のIPO企業全86社(東証以外の市場も含む)のうち、7割以上(74.4%)がグロース市場を選択しています。

赤字上場が可能

高い成長可能性を有していると判断されれば、赤字であってもIPOできる可能性があります。2024年にグロース市場に上場した64社のうち、21社が赤字上場(直前決算期連結(連結なしの場合は単体)経常損失を計上していた企業)しており、グロース上場の約3割(32.8%)を占めています。

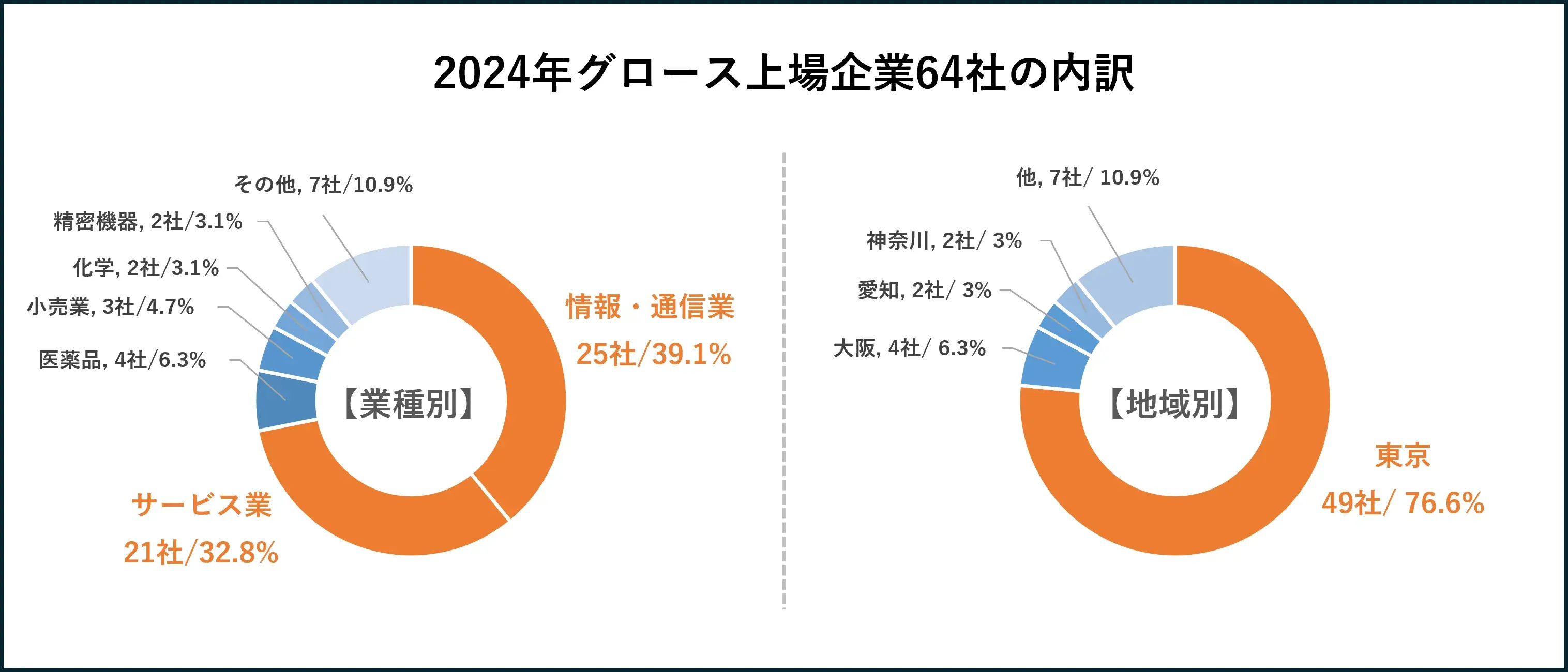

業種別では「情報・通信業」が最多25社(約4割)

グロース上場企業64社を業種別に見てみると、「情報・通信業」が最多の25社(39.1%)次いで「サービス業」が21社(32.8%)でした。この2業種だけでグロース上場全体の約7割を占めています。

地域別では「東京」が約8割

地域別(都道府県別)では、東京が49社と全体の7割以上(76.6%)を占めており、東京に一極集中していることがわかります。

(参考:株式会社東京証券取引所,「新規上場会社情報」,※OBCにて調査・集計調べ)

6.最後に(進む、市場選択の多様化)

IPOによって企業成長を加速させたい経営者や企業にとっては、グロース市場は最適な市場でした。

しかし市場再編以降は、独自のコンセプトや特色を持つ地方証券取引所(名証・福証・札証)や、一般市場よりも柔軟な上場要件が設定されているTOKYO PRO Marketを選択する企業も増え、グロース一択の状況が変わりつつあります。さらにグロース市場の上場維持基準が引き上げられることでスタンダード市場への関心も高まることが予想されます。

IPOの目的は企業成長を加速させること。その実現のためには自社に適した市場を選択することが近道になるのではないでしょうか。

【関連コラム】

7.東証グロース市場に関するよくあるご質問

- グロース市場とは何ですか?

- 東京証券取引所の市場の一つで、高い成長可能性を有する企業向けの市場です。

成長可能性を重視するため、上場審査基準では経営成績・財政状態は問いません。そのためIPO時点では赤字であっても、事業内容に高い将来性が見込めるのであれば、上場できる可能性があります。一方で投資先としてはリスクが高いとも言えます。

- グロース市場の上場企業数は?

- 2025年12月末時点で614社が上場しています。

- グロース市場の上場審査基準は?

- 形式要件は、株主数150人以上、流通株式数1,000単位以上、流通株式時価総額5億円以上、流通株式比率25%以上などの基準が設けられています。スタンダード市場とプライム市場のように収益基盤、財政状態の基準はありません。

実質審査基準では、「高い成長可能性」の有無が確認されます。

- グロース市場とスタンダード市場の違いは?

- スタンダード市場は公開された市場における投資対象として十分な流動性とガバナンス水準を備えた企業向けの市場です。

グロース市場よりも厳しい上場審査基準が設けられ(例:株主数400人以上、流通株式数2,000単位以上、流通株式時価総額10億円以上、最近1年間の利益が1億円以上、純資産額が正であることなど)、コーポレートガバナンス・コードもグロース市場が基本原則のみ適用であることに対して、スタンダード市場は全適用です。

関連コラム

- IPO(新規株式公開、株式上場)とは?上場の意味・目的・経営者の心構えを解説

- 上場審査基準とは?市場別、形式要件と実質審査基準を解説

- 東証市場再編の目的とポイントとは?プライム・スタンダード・グロース、東証新市場の特徴も解説

- 東証プライム市場とは?コンセプト、上場基準、他市場との違いを解説

- 東証スタンダード市場とは?コンセプト、上場基準、他市場との違いを解説

IPO Compassメルマガ登録はこちらから!