IPO Forum -ますます高くなる3つの壁。IPOを実現するための秘訣とは-

- 開催日時

- 2019年4月10日(水) 14:00~17:00/東京

- セミナー総括

-

第1部 最新!IPOトレンド

[講師] 株式会社タスク

代表取締役社長

竹山 徹弥氏

IPOトレンド、上場市場はマザーズが増加。

審査では、予実管理・コンプライアンス順守が重要

◎ 2018年のIPOトレンド

・株価の推移と新規公開会社数の推移

・上場市場別の推移

・新規上場会社の業種、分野

・主幹事証券会社、監査法人

・売上高、経常利益などの業績標準

・株式事務代行機関、決算月、地方別上場数

・2019年の見通し

◎ 審査の動向

上場審査は年々厳しくなる傾向にあります。法務上の問題、業績予想について、上場前後に起きた、実際の事例についてお話いただきました。

・予実管理の見通し不足(大幅な下方修正など)

・粉飾決算(売上の過大計上など)

・コーポレートガバナンスの欠如(資金流出など)

・コンプライアンス違反(労基法、景表法など)

・申請書類の増量

・市場再編の動き

-

第2部 後戻りできない!失敗しない資本政策 2019

[講師] あいわ税理士法人

代表社員/税理士

杉山 康弘氏

既上場の社長の多くが、「やり直せるなら、やり直したい!」

でも、やり直しのきかない『資本政策』

◎ やってはいけない資本政策 「とりあえず」

□今月中に資金調達が必要なので、とりあえず20%2000万円で資金調達します!

□役員に株式を渡したいので、とりあえず額面金額で5%を売却します!

□優秀な人材を採用するために、とりあえずストックオプションを3%発行します。

これらのことを「とりあえず」でやってしまうと、取り消すことができません。

誤った資金調達やストックオプション・持株会などの施策により、最終的な株主の割合が想定していたものと異なってしまう、思った以上に税金がかかってしまう、などの事態を招きかねません。

◎ 資本政策の重要な3要素のバランスの、ゴールをイメージすることが重要

・誰から、どれ位の金額を、いくらの株価で資金調達するのか?

・オーナー(経営陣)の持株比率をどの程度確保しておくのか?

・オーナー個人の株式売却による利益(キャピタルゲイン)をどの程度見込むのか?

◎ 具体的なトピック

・IPO「前」に確認すべき事項

・ストックオプションの発行ベストタイミングは?

・ストックオプションと持株会、IPO時にはどちらがいいの?

・資産管理会社のメリット・デメリット

IPO Compassサイトにて杉山氏による資本政策コラムを公開中!

・資本政策とは?上場(IPO)における目的と立案の流れ

・ストックオプションとは?仕組みとメリット・デメリット、活用時の注意点

・資産管理会社とは?メリット・デメリット、設立方法、相続税・配当金の節税例を解説

-

第3部 Special Talk Session

「ますます高くなる3つの壁。IPOを実現するための秘訣とは」

トークセッションでは、以下の3テーマについて、プロフェッショナルの方々にお話を伺いました。

1.年々厳しくなる「IPO審査」。審査をクリアするためには何が必要か

2.監査法人の人手不足による「監査難民」。監査法人と契約し、更新していくためには

3.高騰するIPOコスト。必要なコストを見極めIPO準備を滞りなく進めるには

1.年々厳しくなる「IPO審査」審査をクリアするためには何が必要か

◇予実管理

◇法務コンプライアンス対策・・・ここ1年で厳しく。

・景品表示法や下請法で審査がストップする事例も。

・ただし、特定の法令ではなく、法務コンプライアンス全体への意識への高まりが背景。

・事業や会社に関連する法令の洗い出しと、問題点の抽出、対応など、早めに対応することが重要。

・法務の問題洗い出しにかかる、実際のコストは?

◇労務コンプライアンス対策・・・従来からも重要な審査項目

・未払残業の他、働き方改革関連法が4月から施行され、その対応が今後トピックに。

・IPO準備において、7~9割の企業で問題が見つかる。特に未払残業代について問題が多く生じる。

・「IPO Roadmap」において、未払残業代の清算はなぜこのタイミング?

・民法改正で労働債務の時効が5年に?

◇その他のトピック

・経営者資質は?公私混同がないか?役員報酬などは妥当か?

・マザーズとJASDAQ どちらを選ぶべき?

・マザーズの「高い成長可能性」の適合性に関する審査が厳しく。

・赤字上場はあり?

ファシリテーターの土屋 憲氏からは、気になる部分に的確に問いかけが。

そしてパネリストのみなさんも、実際にあった事例などを交えながら、問いかけに対しわかり易く回答、コメントをされていました。

「上場日が申請期の期末に偏る理由とは?」Talk Sessionを一部公開!

ここ最近のIPOでは、上場日が申請期の期末に偏る傾向があるが、これは予実系の審査が引き続き厳しいことの現われとみているが、実際にどうでしょうか? 土屋 憲氏

土屋 憲氏 大村氏予実管理はもともと厳しく見られていましたが、IPO直後での大幅な下方修正などが過去あったことから、業績が計画通りにいくかを慎重にチェックされるようになり、上場日が期末に偏る傾向となりました。

大村氏予実管理はもともと厳しく見られていましたが、IPO直後での大幅な下方修正などが過去あったことから、業績が計画通りにいくかを慎重にチェックされるようになり、上場日が期末に偏る傾向となりました。

また、申請期の期末を越えて、いわゆる「期越え上場」も2018年は32社となり、その傾向が顕著となっています。予実の精度はどれくらいが求められるものなのですか? 土屋 憲氏

土屋 憲氏 大村氏5%はよくて10%ダメとか、基準があるわけではありませんが、一般的に売上高で10%のズレや、利益基準で30%のズレが生じるのは基本的に望ましくないですね。

大村氏5%はよくて10%ダメとか、基準があるわけではありませんが、一般的に売上高で10%のズレや、利益基準で30%のズレが生じるのは基本的に望ましくないですね。

ただし、予算と実績がまったく乖離してはいけない、ということではなく、重要なのは「業績予想の上方修正・下方修正が的確にできるような会社かどうか」ということです。

修正の根拠が合理的に説明できることが必要です。実際にコンサルティングをして上場をした会社では、どのように対応をしているのですか? 土屋 憲氏

土屋 憲氏 竹山氏実は自社で予算を大きめに作ったので今、奔走してます(笑)

竹山氏実は自社で予算を大きめに作ったので今、奔走してます(笑)

新規事業は特に、1/3くらいの予算にしておくことをお勧めします。ところで、お客様のコンサルティングの際には、管理が煩雑になるからと二次予算は勧めないんですが、実は矛盾しているようですが自社では予算を二つ作っているんです。

大村さんとしては予算の二重管理についてどのようにお考えですか? 竹山氏

竹山氏 大村氏目標は目標で社内で持っておき、それが投資家向けに出してる業績予想と乖離するのは自然なことだと考えます。

大村氏目標は目標で社内で持っておき、それが投資家向けに出してる業績予想と乖離するのは自然なことだと考えます。

上を目指すのは悪いことではないので。

このくらいできるはずだ!と経営者は思いがちですが、対外的には予算の根拠を合理的に説明できることが必要です。

IPOにおいては、とにかく説明が求められます。

KPIはそのためにとても重要です。

竹山氏の社長として実体験は、アンケートのコメントでも「参考になった」との声が多数でした。

2.監査法人の人手不足による「監査難民」 監査法人と契約し、更新していくためには

監査不祥事に対する金融庁からの厳しい指摘が増えたことや、監査法人の人手不足などにより、IPOの確度が高く、手間のかからない、リスクの少ない企業を監査法人が選ぶ時代に。

監査法人と契約するために、また、契約を更新していくためには何が必要か、そのポイントについて話がありました。

特に、社内の管理体制は整っているか?IPOの確度は高いか?など、監査法人に「IPOの確度が高く」「手間がかからない」「リスクが少ない」と認識されるためのポイントについてお話いただきました。

3.高騰するIPOコスト。必要なコストを見極めIPO準備を滞りなく進めるには

監査法人に監査を依頼するコストをはじめ、IPOに関するコストが高騰しています。

コストを抑えるためにはどうしたらよいか?などの問いかけに、コンサルティング、法務、労務とそれぞれの専門のお立場からお話をいただきました。

そのほか、証券会社を選択する際のポイントなどについてもお話がありました。

トークセッション講師

[ファシリテーター]

あいわ税理士法人

シニアパートナー/公認会計士/税理士

土屋 憲氏

[パネリスト]

宝印刷株式会社

取締役常務執行役員/企業成長支援部長

兼 プロマーケット事業部長

大村 法生氏

株式会社タスク

代表取締役社長

竹山 徹弥氏

TMI総合法律事務所

パートナー弁護士

高野 大滋郎氏

アイ社会保険労務士法人

代表社員/社会保険労務士

土屋 信彦氏

- ご来場特典

- 「IPO Roadmap」IPOまでに必要な事項を細かく、それぞれどのタイミングで対応すべきかタイムスケジュール形式で記載されています。

IPO準備かかる費用についても項目ごとに記載があり、詳細ながら一目でIPOへの道筋がすべて把握可能な表となっています。

セッション中も何度もこの中のスケジュールやコストが話題にのぼりました。

受講者の方からも

「極めてわかりやすく実際に役立てられると感じた。」

「IPOへの時間軸が理解できた」

などのお声を多数いただきました。

- 開催結果

-

150名以上の方がご来場・96%の方にご好評いただきました!

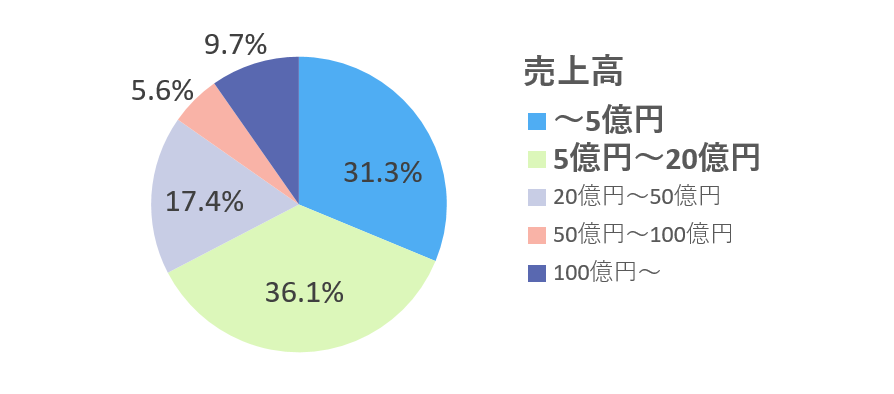

▼ご来場いただいた企業様の売上高分布

67%の方が、売上高 20億円未満

売上高は「5億円以上~20億円未満」との回答が最多で、ついで「5億円未満」でした。このほか従業員数でも、「50名以下」が4割ほどで最多でした。

「上場企業=大企業」という考えは昔の話。ベンチャー企業やスタートアップ企業の方に多くお越しいただきました。

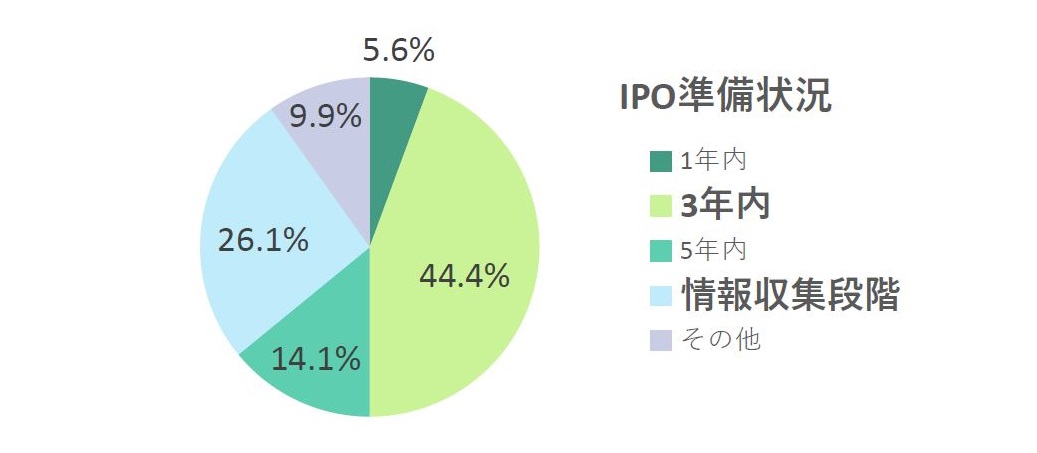

▼ご来場いただいた企業様のIPO準備状況分布 3年以上先のIPOを見据えた企業の方が8割超

3年以上先のIPOを見据えた企業の方が8割超

IPO準備状況は、「3年内」が最も多く、「情報準備段階」「5年内」が続く形となりました。

◎ 皆様のお悩み

「監査法人との契約が進まず、ここ数年上場準備を断念している」

「内部管理体制の構築が必要」

「IPO準備の優先順位がわからない。外部関係者と関わるタイミングがわからない」

「自社は現時点で、審査のポイントをどれくらい満たしている?」

「資本政策の進め方がわからない」

◎ アンケートでいただいたご意見・ご感想

「IPOの全体像が見えた。様々な専門家の意見が聞けてよかった。」

「厳しい審査への対応を掘り下げてもらえたので参考になった。」

「資料が役立つ。トークセッションでは本音が聞けてよかった。」

「IPOのための審査の条件、引っかかるポイントがよくわかり非常に参考になりました。」

「IPOのためだけでなく、会社経営の上でも重要なポイントであり、考えさせられました。」

- スタッフ後記

-

当日は、4月なのに冬のように寒く、雨も降っていましたが、当日まで参加希望の方が増え続け、満席の会場は熱気にあふれていました。

文字にすると少し堅く思えてしまうような内容ですが、講師の方々の理解しやすい説明に、IPOを支援するという強い熱意を感じました。

3時間にわたるセミナーでしたが、非常に内容が濃く、受講者の方も最後まで真剣な表情で聴き入っていらっしゃいました。

講師の方々が常に企業側の立場でお話しされていたので、運営スタッフである私にも臨場感が伝わってきて、いち受講者として引き込まれてしまうほどでした。

IPO Forum ネットワークとは

IPOを目指す経営者や企業をワンストップでサポートする、IPOの専門家によるネットワーク組織。

2014年発足。 事業計画書作成支援、内部統制構築支援などの実務サポートのほか、 IPOの審査トレンドを解説する「IPO Forum」を半期に1度開催し、 資本政策、労務管理など、IPOに必須の論点を解説する「IPO塾」を年間を通して開催している。 メンバーによるコラムも定評がある。

2014年発足。 事業計画書作成支援、内部統制構築支援などの実務サポートのほか、 IPOの審査トレンドを解説する「IPO Forum」を半期に1度開催し、 資本政策、労務管理など、IPOに必須の論点を解説する「IPO塾」を年間を通して開催している。 メンバーによるコラムも定評がある。

【IPO Forumネットワークメンバー】

宝印刷株式会社 / 株式会社タスク /あいわ税理士法人 / TMI総合法律事務所 /アイ社会保険労務士法人 /株式会社オロ / イシン株式会社 /株式会社サーキュレーション /株式会社プロネット /株式会社オービックビジネスコンサルタント

著書「この1冊ですべてがわかる 経営者のためのIPOバイブル 第2版」(中央経済社)

監査法人内研修でも活用される、プロが認めたIPO指南書。

株式公開を行うために必要となる前提知識・資本政策・人員体制・

IPO準備で絶対にやってはいけないことまで、Q&Aで優しく解説。

(ビジネス専門書オンライン)

- 講師紹介

-

宝印刷株式会社

宝印刷株式会社

取締役常務執行役員/企業成長支援部長

兼 プロマーケット事業部長

大村 法生氏1986年に東京大学法学部を卒業後、野村證券株式会社に入社。20年以上にわたりIPO関連業務に携わる。2005年に公開引受部次長、2011年から同部東京エリアヘッドを歴任。2018年に宝印刷株式会社に顧問として入社。同年7月執行役員、2019年7月常務執行役員企業成長支援部長に就任。2021年8月より現職。

宝印刷株式会社 ホームページ 株式会社タスク

株式会社タスク

代表取締役社長

竹山 徹弥氏1973年、アメリカ・ニューヨーク州生まれ。2003年に㈱タスクに参加し、2008年に取締役事業部長、2010年に常務取締役、2011年に専務取締役を経て2014年より現職。現在ではAIプロファイリング事業など新たな情報社会に向けたサービス展開を軸に7つの事業を統括する。著書に「経営者のためのIPOバイブル」等。

株式会社タスク ホームページ あいわ税理士法人

あいわ税理士法人

シニアパートナー/公認会計士/税理士

土屋 憲氏1999年より、監査法人業界にて上場会社の監査や株式上場支援業務に従事。金融機関への出向なども経験し、2015年にあいわ税理士法人に入所し現在に至る。株式上場に関連するセミナー講師多数。「株式上場マニュアル」(税務研究会)、「ケーススタディ・データ分析による資本政策の実務」(税務研究会)などを執筆。

あいわ税理士法人 ホームページ あいわ税理士法人

あいわ税理士法人

代表社員/税理士

杉山 康弘氏IPO準備クライアント約150社、上場企業クライアント約300社(グループ会社含む)。起業家からの資本政策相談件数は毎年100件超。毎年クライアントの10社前後がIPOを果たす。近年、M&Aの相談件数も増加。IPO準備企業への資本政策立案コンサルティングや各種上場準備支援業務のほか、オーナー企業への相続・事業承継コンサルティングやM&Aなどの実務にも精通。

あいわ税理士法人 ホームページ TMI総合法律事務所

TMI総合法律事務所

パートナー弁護士

高野 大滋郎氏2005年弁護士登録。2015年ニューヨーク州弁護士資格を取得。主な取扱分野は訴訟、上場会社法務、IPO、事業再生等。現在、大手証券会社の引受審査部門に対して法的アドバイスを提供するほか、上場申請会社の法務顧問を務めるなど、IPO実務に従事している。

TMI総合法律事務所 ホームページ アイ社会保険労務士法人

アイ社会保険労務士法人

代表社員/社会保険労務士

土屋 信彦氏得意分野はIPOやM&A及びリスク対応にかかわる労務監査や就業規則整備。

証券会社、税理士会、宅建業協会、異業種交流会等でのセミナー多数。

埼玉県社会保険労務士会理事、社会保険労務士会川口支部副支部長等を歴任。名南経営LCG会員。上場実務研究士業会会員。

人事担当者向け情報が充実!詳しくはホームページをご覧ください。

アイ社会保険労務士法人 ホームページ

※掲載している情報は記事更新時点のものです。

レポート一覧に戻る