2021年に経済産業省が「2026年を目処に約束手形の利用を廃止する」と発表したことで、支払い手段に約束手形を利用している企業から懸念の声が上がっています。

長年の慣習であった約束手形を、なぜ今廃止しようとしているのでしょうか。約束手形が廃止された場合、企業は今後どう対応すれば良いのでしょうか。

今回は、約束手形の廃止が提言された背景から、今後必要になる対応や、代替案として上がっている「でんさい」の特徴なども解説します。

目次

- 約束手形はなぜ廃止されるのか?

- 約束手形の廃止が企業にもたらす影響とは

- 約束手形の廃止に伴い示された対応とは

- 経済産業省が推奨する代替案「でんさい」とは

- 「でんさい」対応システムで押さえておきたいポイント

- おわりに

約束手形はなぜ廃止されるのか?

約束手形とは、手形に記載された金額について、期日に支払うことを約束する紙面(有価証券)のことです。手形を発行する側を「振出人」といい、「受取人」となる企業に対して支払日を約束するものになります。ただし、小切手のように受取人が銀行に持っていけば現金化できるというものではなく、「振出人が期日まで支払を待ってもらう」ために利用されます。

企業間取引では、仕入の商品受け渡しと同時に代金支払いが行われず、「買掛」として一定期間取りまとめた上で請求し、代金を払う流れが一般的です。このとき、現金決済での支払期日はおよそ1ヶ月後、下請法などにより遅くとも2ヶ月以内に決済しなければなりません。

約束手形であれば、現金決済よりもさらに遅い期日を指定でき、支払いまでの期間を延ばすことで発注側の資金繰りが楽になります。企業の信用度を基にしているため、当座預金口座の残高が支払金額より少なくても約束手形を振り出せ、高額取引も可能になります。

こうしたメリットから、製造業・建設業など高額な仕入が発生する企業間取引において、約束手形が長く活用されてきました。

しかし、その一方で、約束手形は受取人側の負担が大きくなることが問題視されてきました。

約束手形は、現金化までの期間に平均100日程度かかるため、商品やサービスの提供が終わっても現金が入ってこないという事態が長く続きます。現金に支払期日に約束手形が振り出されることもあり、そうなるとさらに現金化は遅れます。

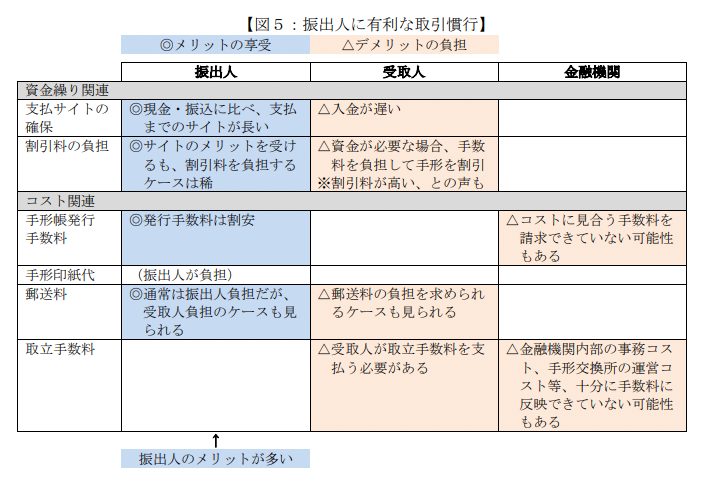

また、経済産業省を中心として実施された「約束手形をはじめとする支払条件の改善に向けた検討会」では、利息や割引料なども、実際は振出人ではなく受取人が負担するケースが多く、用紙交付手数料や取立手数料についても振出人に有利に設定されている実態が報告されています。

さらに受取人は、換金するまで約束手形が紛失しないよう厳重に保管することにもなります。それでも、振出人が代金を用意できず「不渡り」になると、現金を受け取ることができません。

このように、受取人にとって約束手形は、大きなリスクを伴うものになります。

約束手形は紙の有価証券でもあるため、業務のデジタル化・DX化が進む現代には “向かない”決済方法と言わざるを得ません。世界的に見ても、約束手形を活用している国はほんのわずかです。また、紙を使用する点だけでも、社会全体で年間約2,024億円のコストが発生していることも明らかになっています。

このように、経済のあり方が世界的に変貌する中で、約束手形を用いたビジネスがそぐわなくなってきたこともあり、2021年2月の検討会で「2026年に手形交換所における約束手形の取扱い廃止」の方向性が示されました。

約束手形の廃止が企業にもたらす影響とは

約束手形が廃止されることによって、具体的にどのような影響があるかを考えてみましょう。

メリットとして考えられることは、受取人は支払代金を期日まで待たなくとも現金化できるため、下請企業の資金繰りの心配がなくなることでしょう。現金がどうしても必要な場合には、取引銀行に手形を買い取ってもらう「手形割引」という手段がありますが、銀行も無限に対応をしてくれるわけではありません。額面が大きくなる製造業・建設業の下請企業などでは、現金化する時間が短くなることで資金繰りの面で改善が期待できます。

実質受取人側が負担している手数料や利息なども、約束手形が廃止されることでなくなるため、下請企業にとってはコストの改善策にもなります。

また、取引の健全化も期待できます。これまでは、資金繰りが悪くなった企業が融通手形※を利用する不正行為に手を染めることも多く見られましたが、約束手形の廃止で資金繰りが改善されると、こうした不正もなくなり、健全な取引の活性化につながるでしょう。

※ 融通手形とは、架空の商取引を捏造し、他者と共謀して手形を振出して現金化したり支払手段として利用したりする不正な手形利用のこと。

しかし、振出人となる企業の中には、「自社が約束手形で支払を受けているため、やむを得ず手形を利用している」という声も聞かれます。

約束手形の歴史は明治時代にさかのぼり、現在多くの手形で見られる「120日」という支払サイトも、「繊維業については90日以内、その他の業種については120日以内」とした通達「手形の支払サイト短縮について」(1966年)以来、長年続いている「慣習」です。その慣習の中で資金繰りが運用されている状況では、いきなり廃止されると混乱する可能性もあります。

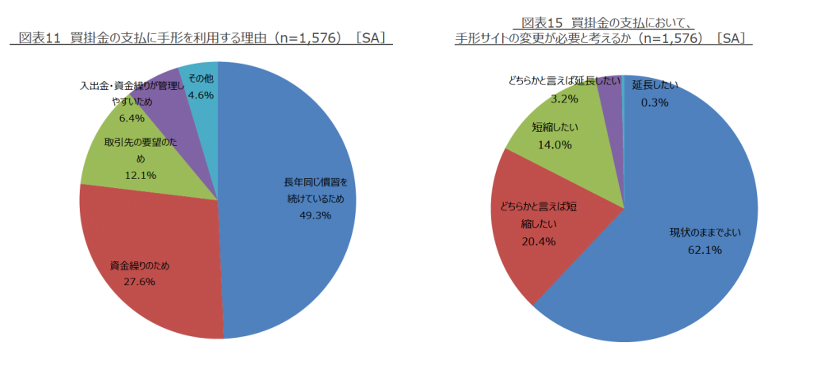

実際、政府が公表している中小企業・小規模事業者の取引実態を調査した「決済に関するアンケート調査」の調査報告書(2020年3月)では、手形にする理由として「慣習」の次に「資金繰りのため」と回答した企業が27.6%となっており、買掛金の支払において手形サイトは「現状のままでよい」と考えている企業は全体の6割を超えています。

約束手形が廃止されれば、銀行取引における「不渡り」のペナルティがなくなるため、定められた支払日に入金しない企業が現れる可能性も懸念されています。こうした企業モラルが問われる状況は、業界にも大きな影を落としかねません。

今後は、大企業間取引も含めサプライチェーン全体で取引方法を見直し、なるべく早く約束手形から代替案に切り替える必要があります。

約束手形の廃止に伴い示された対応とは

2021年3月31日付で公表された中小企業・公正取引委員会連盟の通達によれば、下請代金の支払については今後、次のように変更されます。

- 下請代金の支払は、できる限り現金によるものとすること。

- 手形等により下請代金を支払う場合には、当該手形等の現金化にかかる割引料等のコストについて、下請事業者の負担とすることのないよう、これを勘案した下請代金の額を親事業者と下請事業者で十分協議して決定すること。当該協議を行う際、親事業者と下請事業者の双方が、手形等の現金化にかかる割引料等のコストについて具体的に検討できるように、親事業者は、支払期日に現金により支払う場合の下請代金の額並びに支払期日に手形等により支払う場合の下請代金の額及び当該手形等の現金化にかかる割引料等のコストを示すこと。

- 下請代金の支払に係る手形等のサイトについては、60日以内とすること。

- 前記1から3までの要請内容については、新型コロナウイルス感染症による現下の経済状況を踏まえつつ、おおむね3年以内を目途として、可能な限り速やかに実施すること。

公正取引委員会ホームページ「(令和4年2月16日)手形等のサイトの短縮について」掲載

「(別添)概要文書」より抜粋

上記の内容をもとにすると、2024年3月31日までに、手形サイトを従来の「120日」から「60日」に改める必要があります。これは、すでに中小企業庁・公正取引委員会の連名文書(2022年2月16日付)で、サイトが60日を超える手形などを用いて下請代金を支払っていると回答した親事業者約5,000社に対し、手形などのサイトを可能な限り速やかに60日以内へと短縮することを求める要請がなされるなど、取引条件の改善を図る取り組みが進められています。

また、取引の適正化に向け、下請Gメンの体制強化や各団体における自主行動計画の改訂の要請も実施されており、企業としてサイトの見直しを早めに検討しておくことが賢明と言えるでしょう。

経済産業省が推奨する代替案「でんさい」とは

財務省の法人企業統計調査によると、支払手形の発行残高は1990年度の約107兆円をピークに減少傾向にあるとされています。しかし、製造業・建設業などでは依然利用頻度が高く、その他の業種でも手形を用いる取引は発生しています。そのため、約束手形が廃止されることになっても、手形の利用をすぐになくすことは困難とも予想されます。

そこで経済産業省では、そうした手形文化の根付いた企業に対して、「銀行振込による支払い」方法とあわせて「でんさい」への切り替えも推奨しています。

「でんさい」は、事業者の資金調達の円滑化などを図るべく創設された「株式会社全銀電子債権ネットワーク」(通称:でんさいネット)が取り扱う電子記録債権です。2013年からすでにサービスが提供されており、紙の手形の問題点を克服した金銭債権として多くの企業が活用しています。

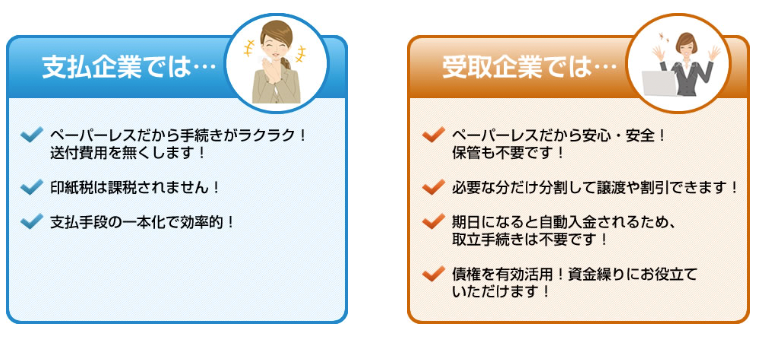

例えば、受取人となる企業は、金銭債権をデータ化することで紛失や盗難の心配がなくなり、期日になると自動入金されるため取立手続きもなくなります。また、必要な工程はWeb上で債権内容を確認することのみとなるため、事務負担を大きく軽減できます。紙の手形のように裏書譲渡も可能で、必要な分だけ分割して利用することもできます。

振出人となる支払企業では、手形用紙代や手形印紙代などが大幅に削減され、必要な費用は金融機関に支払う手数料のみとなります。ペーパーレスのため郵送料もかからなくなり、手形発行作業も簡単になるため大幅な業務の効率化が実現できます。

「でんさい」を利用する場合は、支払先となる取引先に「でんさい」への切り替えを案内し、承諾を得る必要があります。また利用に当たっては、取引金融機関に利用申込書を提出する必要があり、取引金融機関の審査を経て、利用契約を締結することで「利用者番号」(英数字9文字)が割り当てられます。(利用開始手続きには、支払先となる取引先の「利用者番号」と口座情報が必要になります)

ただし「でんさい」を取り扱う金融機関は「でんさいネットに参加していること」が条件となっているため、利用前に自社の取引金融機関に確認して手続きを行いましょう。

「でんさい」対応システムで押さえておきたいポイント

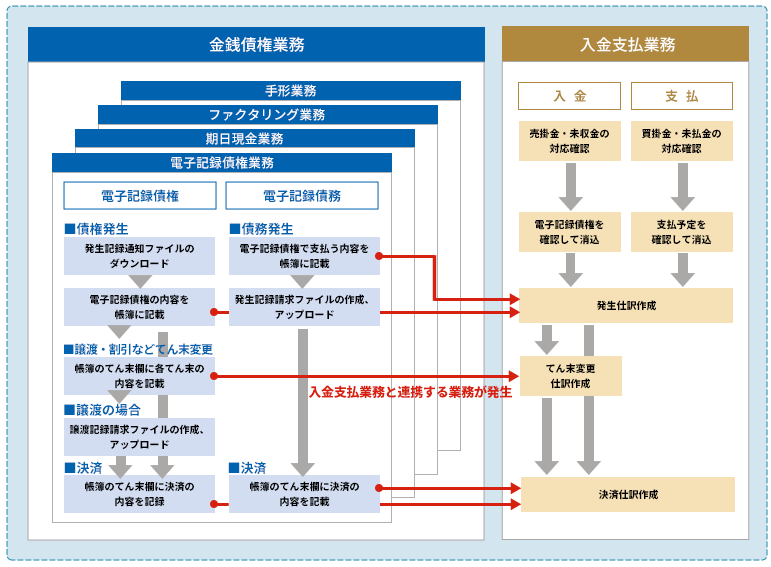

市場には、債権奉行iクラウドや債務奉行iクラウドのように、「でんさい」に対応するシステムが多く存在しています。こうしたシステムを活用することで、これまでの約束手形などの債権もしっかりデータで管理することができます。

「でんさい」利用に際しては、まず現有の債権・債務管理システムや会計システムが「でんさい」に対応するか確認しましょう。その際、経理業務を効率化するためにも、次のポイントも押さえておくことをおすすめします。「でんさい」対応と銘打っていても、カバーできる業務範囲はシステムによって異なります。導入の際には、機能性を入念に確認しておきましょう。

<「でんさい」対応システムを確認する際に併せてチェックしておきたいポイント>

- 会計システムで「でんさい」データから自動仕訳処理ができること

「でんさい」で取引する際は、金融機関からデータをダウンロードしたり、債権データをアップロードしたりする必要があります。こうした「でんさい」データを利用して仕訳業務を自動化することができれば、債権の発生から、割引、譲渡、決済時に発生する一連の仕訳業務が大幅に軽減できます。

現有の会計システムで自動仕訳が可能か、もしくは、現有の債権・債務管理システムで取得した「でんさい」のデータを会計システムと連携して自動仕訳ができるか、しっかり確認しておきましょう。 - 入金・支払の管理を一貫して行えること

経理業務では、「でんさい」への処理対応だけでなく、債権・債務情報の入金・支払管理も発生します。「でんさい」のデータを活用して入金・支払消込処理まで自動化できるシステムなら、会計処理後も入金予定表や支払予定表の作成、消込、FBデータ作成などの業務で手作業が発生することなく、一気通貫でスピーディーに完了できるようになります。また、同じデータを利用できるため正確さもアップします。 - 「でんさい」と紙の手形をまとめて対応できること

約束手形を紙から「でんさい」に移管するといっても、紙の手形が完全に廃止されるまでは、紙の手形の対応業務はなくなりません。直近の管理業務の効率化も考慮して、紙でもデータでも一元管理できるシステムであることが望ましいと言えます。

決済手段としては、他にもファクタリングや期日現金などの方法もありますので、さまざまな決済方法に対応できるものであれば、なお安心です。 - 「でんさい」のデータを適正に保存できること

「でんさい」の記録は、債権が消滅した日から5年間(消滅していない債権は支払期日または最後の電子記録がされた日から10年間)の保存が必要とされています。(電子記録債権法第86条)そのため、少なくとも10年は保存しておくことが賢明です。

でんさいネットでも、債権が消滅した日から、消滅していない債権は支払期日または最後の電子記録がされた日から、10年以上保存されることが約束されていますが、自社システムでのデータ保存方法や保存期間についても確認しておくとよいでしょう。

例えば、債権奉行iクラウドや債務奉行iクラウドは、「でんさい」対応機能が標準装備(Sシステム)されており、簡単に手形を「でんさい」に切り替えることができます。

債権奉行iクラウド・債務奉行iクラウドのどちらも、金融機関とも連携し、でんさいネットのデータの送受信が可能です。特に債権奉行iクラウドでは、電子記録債権データをダウンロードして入金情報を登録することができるため、手入力の必要がありません。紙の手形はもちろん、「でんさい」を含めた複数の金銭債権に対応し、債権情報の登録や割引・譲渡のてん末管理、決済管理までを一元管理できます。

また、勘定奉行iクラウドと連携すれば、てん末に応じた仕訳伝票を債権・債務データから自動作成することもできます。

また、債権奉行iクラウドや債務奉行iクラウド、勘定奉行iクラウドで処理されたデータは、クラウド上で適正に一元管理されるので、安心して利用できます。

おわりに

紙の手形に慣れていると、「でんさい」を導入することに抵抗を感じる担当者もいるかも知れません。しかし、「でんさい」対応システムが手形処理で発生する業務の自動化に対応できれば、その利便性や生産性向上の効果はすぐに体感できるはずです。

政府でも、「でんさい」の手数料の引き下げや、2022年度中の決済期限短縮など、「でんさい」の普及に向け後押しを積極的に行なっています。

中小企業にとって、安全な回収、短期サイトの実現、コスト削減に向けた対策は重要です。2026年の約束手形廃止に向けて、今のうちに「でんさい」対応システムなども活用して債権・債務管理の電子化を検討してみてはいかがでしょうか。

関連リンク

-

あらゆる基幹システムとつながり債権管理をフルカバー

クラウド債権システム 債権奉行iクラウドについて

-

あらゆる基幹システムとつながり債務管理をフルカバー

クラウド債務システム 債務奉行iクラウドについて

-

従来の業務を実現しつつ、自動化で生産性が上がる

勘定奉行iクラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!