■概要

令和6年度の税制改正は、新しい資本主義の下で賃金上昇を成長の原動力と位置付け、国内投資を促進し、経済社会の構造変化に対応する内容が盛り込まれました。この改正では、賃金上昇を促すための税額控除制度の強化や、戦略分野の国内生産促進やイノベーション促進を目的とした新たな税制が導入されています。また、暗号資産の課税方式の見直しや、交際費から除外される飲食費の基準引き上げなど、細かな税制の調整も行われています。これらの改正により、経済の好循環を生み出し、国内外の変化に柔軟に対応する税制を目指しています。今回は、法人にとって、ぜひ押さえておいてほしい改正に絞って解説していきます。

目次

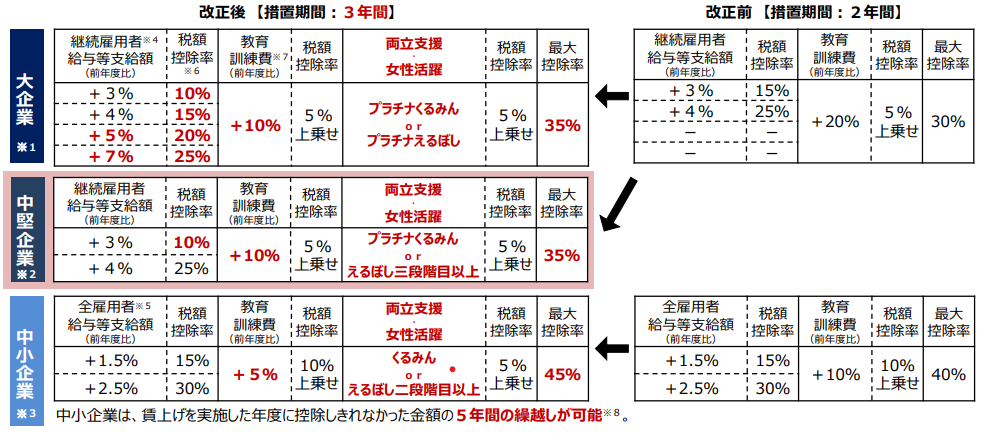

賃上げ促進税制の強化

:令和6年4月1日から令和9年3月31日までの間に開始する各事業年度に適用

(1)改正のエッセンス

- 現行制度の「大企業」のうち、従業員数2,000人以下の企業を「中堅企業」と位置づけ、「大企業」「中堅企業」「中小企業」の3区分とする

- 大企業、中堅企業の賃上げ率に応じた税額控除率を見直し

- 中小企業に対し、当期の税額から控除できなかった金額につき、5年間の繰越しが可能となる

- 教育訓練費を増加させた場合の控除率上乗せ要件の緩和

- 子育てと仕事の両立支援、女性活躍の推進に係る控除率上乗せ措置の創設

(教育訓練費とあわせて2種類の上乗せ措置があることになります)

(2)改正の内容

※1 「資本金10億円以上かつ従業員数1,000人以上」又は「従業員数2,000人超」のいずれかに当てはまる企業は、マルチステークホルダー方針の公表及びその旨の届出を行うことが適用の条件。それ以外の企業は不要。

※2 従業員数 2,000 人以下の企業(その法人及びその法人との間にその法人による支配関係がある法人の従業員数の合計が1万人を超えるものを除く。)が適用可能。ただし、資本金10億円以上かつ従業員数1,000人以上の企業は、マルチステークホルダー方針の公表及びその旨の届出が必要。

※3 中小企業者等(資本金1億円以下の法人、農業協同組合等)又は従業員数 1,000 人以下の個人事業主が適用可能。

※4 継続雇用者とは、適用事業年度及び前事業年度の全月分の給与等の支給を受けた国内雇用者(雇用保険の一般被保険者に限る)。

※5 全雇用者とは、雇用保険の一般被保険者に限られない 全ての国内雇用者。

※6 税額控除額の計算は、全雇用者の前事業年度から適用事業年度の給与等支給増加額に税額控除率を乗じて計算。ただし、控除上限額は法人税額等の20 %。

※7 教育訓練費の上乗せ要件は、適用事業年度の教育訓練費の額が適用事業年度の全雇用者に対する給与等支給額の0.05 %以上である場合に限り、適用可能。

※8 繰越税額控除をする事業年度において、全雇用者の給与等支給額が前年度より増加している場合に限り、適用可能。

出典:令和5年12月 経済産業省「令和6年度(2024年度)経済産業関係 税制改正について」に一部加筆

上乗せ措置の語源はつぎのところから来ています。

くるみん:「くるみん」は、「包む(くるむ)」という言葉から来ており、赤ちゃんをおくるみで暖かく包むイメージを持っています。くるみんマークを持つ企業は、子育て支援に十分な対応策を講じており、家族計画を持つ家庭や子育てに悩む家族からの信頼が高く、従業員のモラール向上にも寄与しているとされています。

えるぼし:「えるぼし」の「える」は、アルファベットの「L」に由来し、「Lady(女性)」や「Lead(手本)」、「Laudable(称賛)」などを意味します。この認定制度は、女性が仕事をするうえで十分に能力を発揮し、活躍できる環境を整備するために制定された女性活躍推進法に基づいています。

外形標準課税の見直し

:令和7年4月1日以後に開始する事業年度から施行

外形標準課税につき、以下の見直しが行われます。

(1)減資への対応

前事業年度(※)に外形標準課税の対象であった法人が資本金1億円以下になった場合でも、資本金+資本剰余金が10億円超であれば、課税対象法人となります。

※施行前の経過措置的な前事業年度の判定:公布日を含む事業年度の前事業年度になります。もし、公布日前日に資本金1億円以下となっていた場合には、公布日以後最初に修了する事業年度になります

例:仮に公布日が令和6年3月31日で、3月決算法人であった場合

▶ 公布日を含む事業年度の前事業年度=令和4年4月1日~令和5年3月31日

公布日の前日(令和6年3月30日)に資本金1億円以下になっていた場合

▶ 公布日以後最初に修了する事業年度=令和5年4月1日~令和6年3月31日

(2)100%子法人等への対応

資本金+資本剰余金が50億円超の法人等の100%子法人等のうち、資本金が1億円以下であっても、資本金+資本剰余金が2億円超であれば、課税対象法人となります。

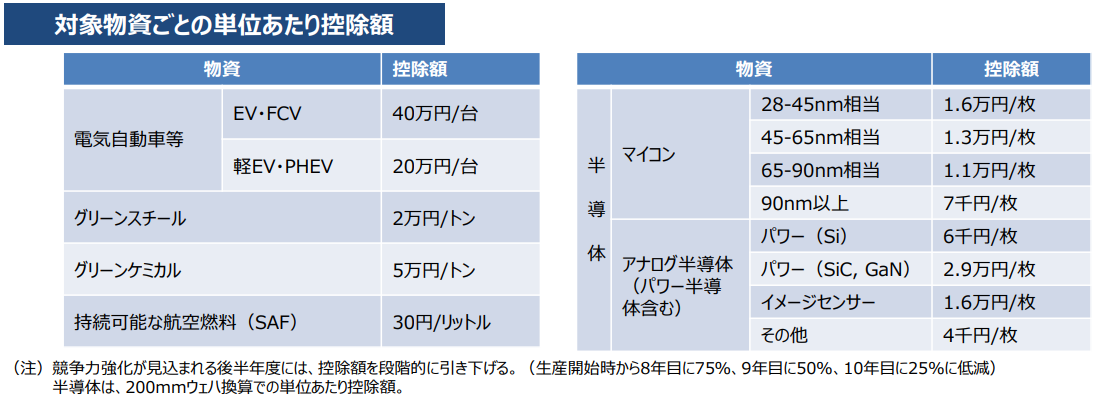

生産性向上・供給力強化に向けた国内投資の促進

(1)戦略分野国内生産促進税制の創設

:産業競争力強化法の改正法の施行日から令和9年3月31日までの間に事業適応計画の認定を受けた場合に、認定日以後10年以内の日を含む各事業年度において適用

GX(Green Transformation)、DX(Digital Transformation)、経済安全保障という戦略分野において、民間として事業採算性に乗りにくいが、国として特段に戦略的な長期投資が不可欠となる投資を対象として、生産・販売量に比例して法人税額を控除する制度が創設されます。

出典:令和5年12月 経済産業省 PDF「令和6年度(2024年度)経済産業関係 税制改正について」

(2)イノベーションボックス税制の創設

:令和7年4月1日から令和14年3月31日までの間に開始する各事業年度に適用

研究開発拠点としての立地競争力を強化し、民間による無形資産投資を後押しする観点から、国内で自ら行う研究開発の成果として生まれた知的財産から生じる所得に対して優遇する制度が創設されます。

【損金算入】

特許権譲渡等を行った場合に、その事業から発生する一定の所得金額の30%相当額を損金算入

中堅・中小企業に関する税制

(1)交際費等の損金不算入制度の見直し

:接待飲食費の金額基準引き上げは、令和6年4月1日以後に支出する飲食費について適用

:損金不算入制度の適用期限は、令和9年3月31日までの間に開始する事業年度まで延長

改正点

損金不算入となる交際費等の範囲から除外される一定の飲食費にかかる金額基準を1人当たり10,000円以下(現行5,000円以下)に引き上げられます。

(2)中小企業倒産防止共済事業に係る措置の見直し

:令和6年10月1日以後の共済契約の解除について適用

改正点

中小企業倒産防止共済法の共済契約(通称:経営セーフティ共済)の解除後、同じ共済契約をもう一度締結する場合には、解除日から同日以後2年経過日までの間に支出する掛金については、損金算入が認められません。

(3)その他 中小企業事業再編投資損失準備金制度の拡充

成長意欲のある中堅・中小企業が複数回のM&Aを実施する場合、中小企業事業再編投資損失準備金への積立率を、現行の70%から最大100%に拡充し、準備金から取り崩すまでの据置期間を、現行の5年から10年に延長する措置を講じた上、適用期限を3年延長されます。

消費税に関する改正ポイント

| 項目 | 改正内容 |

|---|---|

| 適格請求書発行事業者以外からの課税仕入れに関する経過措置の見直し | 適格請求書発行事業者以外の者からの課税仕入れに際し、一定割合を仕入に係る消費税額とみなして税額控除できる経過措置に関し、1社又は1人からの課税仕入れの合計額が10億円を超える場合には、その超えた部分に関して経過措置の適用ができなくなります。 【適用時期】 令和6年10月1日以後に開始する課税期間から適用されます。 |

| 帳簿のみの保存で仕入税額控除が可能な場合の要件緩和 | 帳簿のみの保存により仕入税額控除が認められるもののうち、「自動販売機及び自動サービス機による課税仕入れ並びに使用の際に証票が回収される課税仕入れ(3万円未満のものに限る)」に関しては、帳簿への住所等の記載が不要となります。 【適用時期】 令和5年10月1日以後に行われる上記取引に遡って適用されます。 |

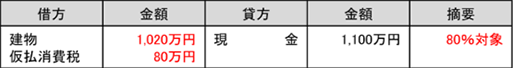

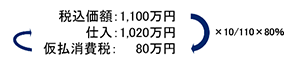

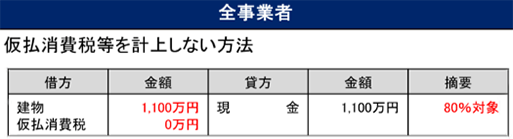

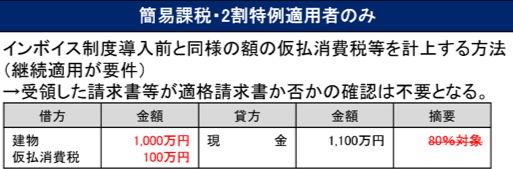

| 小規模事業者に係る経理処理方法の見直し、明確化 | 簡易課税制度、2割特例対象の小規模事業者が、税抜経理方式を適用した場合の仮払消費税額につき、継続適用を条件として支払い対価の額に110分の10(軽減税率適用の場合は108分の8)を乗じた金額とすることを認められることが明確化されます。また、消費税に係る経理処理方法について所要の見直しが行われます。

【適用時期】 「税抜経理方式」を適用する場合の仮払消費税等の額   見直し:次の方法も認められることになりました。   ※経過措置を適用するのであれば、仮払消費税等の計上はないものの、摘要に消費税の計算上、「経過措置の対象である旨」の記載は必要 |

アクタス税理士法人

藤田 益浩(ふじた ますひろ)氏

中小企業と経営者への税務コンサルティングを中心にサービス提供を行っている。経営者の身近なアドバイザーとなる親身なコンサルティングを信条としている。その他、税務会計に関するセミナー講師も多数行っている。

OBC 360のメルマガ登録はこちらから!