96社で着地した2023年IPO。IPOには厳しいマーケット環境ではあったものの、前年(91社)並の水準でした。IPO予備軍は増加傾向と思われる一方で、主幹事証券難民が今後さらに増える可能性も・・・。2024年IPOはどうなるのか?監査法人、主幹事証券、インパクトIPOや新しい事業テーマなど、9つの視点で宝印刷 大村氏が分析。

- ■執筆:宝印刷株式会社

取締役常務執行役員/企業成長支援部長兼 プロマーケット事業部長

大村 法生氏 - 1986年に東京大学法学部を卒業後、野村證券株式会社に入社。20年以上にわたりIPO関連業務に携わる。2005年に公開引受部次長、2011年から同部東京エリアヘッドを歴任。2018年に宝印刷株式会社に顧問として入社。同年7月執行役員、2019年7月常務執行役員企業成長支援部長に就任。2021年8月より現職。

- 宝印刷株式会社 ホームページ

目次

1.はじめに

2023年の株式市場は、米地方銀行の経営破綻など欧米金融機関による不安の高まりで株価が急落した局面はあったものの、日経平均の大幅上昇に示されるように、グローバル視点で日本株への再評価の動きが強まりました。低PBRの改善をはじめとする国内企業の構造改革期待や、インバウンド需要による国内経済の後押し、緩和的な金融政策の継続見通しなどを材料に全体としては上昇基調でした。一方で、長期金利上昇局面であったため、ベンチャー企業・中堅企業の株価としては厳しく、東証グロース市場250指数が大幅調整し、IPOには厳しいマーケット環境であったともいえます。

上場制度の改正という観点では、政府(金融庁)、日本証券業協会、証券取引所それぞれにおいてIPOプロセス全体に見直しが実行され、上場日程の柔軟化、プライシングプロセスにおける条件設定に関する規制緩和などが行われました。

以下9つの注目点で、2023年のIPOを確認し、2024年以降の展望を記します。

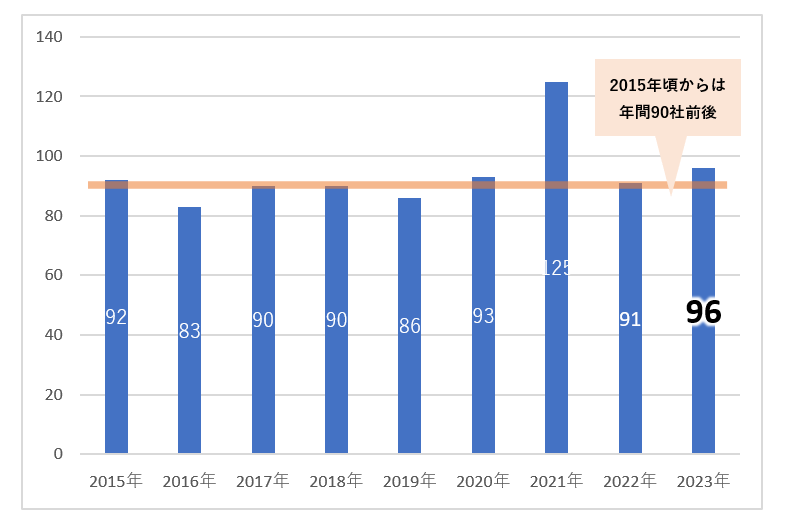

2.年間96社と前年同水準

2023年のIPO社数は96社(TOKYO PRO Mareket(東京プロマーケット)への上場を含まない)となり、前年(91社)並の水準でした。2015年からは年間90社前後ですので、2021年の125社が突出した例外とみられます。

ディールサイズ合計は6,418億円で、前年の3,400億円から増加しました。KOKUSAI ELECTRICが1,000億円を超え、楽天銀行や住信SBIネット銀行といった金融系の大型IPOが増加の要因です。

IPO予備軍は引続き増加傾向と思われますが、主幹事業務を行う証券会社が選別を強めているため、2024年のIPO社数も横ばいを予想しています。ただし、株価によって延期している案件も多くあることから、株式市況によっては大きな変動も考えられます。

市場別の内訳は、東京証券取引所(東証)プライム2社、東証スタンダード23社、東証グロース66社、名古屋証券取引所(名証)メイン(単独)3社、名証ネクスト1社、札幌証券取引所本則1社で、福証には単独上場がありませんでした。

グロース上場が微減(2022年70社)となり、スタンダード上場が大幅に増加(2022年14社)しました。2024年についてもグロース上場がIPOの主力となることは違いないと思われますが、市場選択の状況はグロース一択から多様化していることも見て取れます。

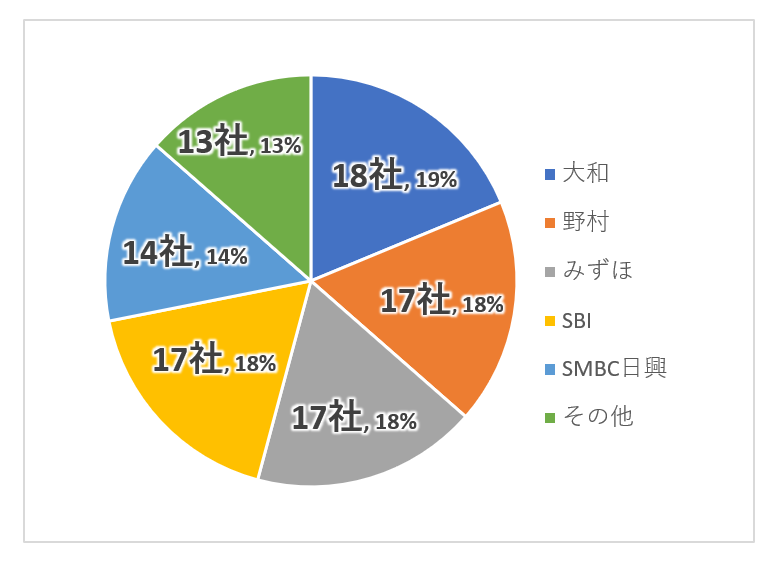

3.主幹事証券の競争状況

主幹事件数は予想どおり大混戦となり、大和、野村、SMBC日興、みずほ、SBI、上位5証券が競り合いました。共同主幹事案件をどう取り扱うかで異なりますが、トップレフト(引受株数の最も多い証券会社)の件数でカウントすると、大和が18件で1位、野村、みずほ、SBIの3社が17件で2位に並びます。判断の難しい案件もあり、集計の仕方によっては4社が同件数で並んでいるという分析も可能でしょう。SMBC日興が14社で件数5位ですが、引受金額リーグテーブルでは首位とみられます。

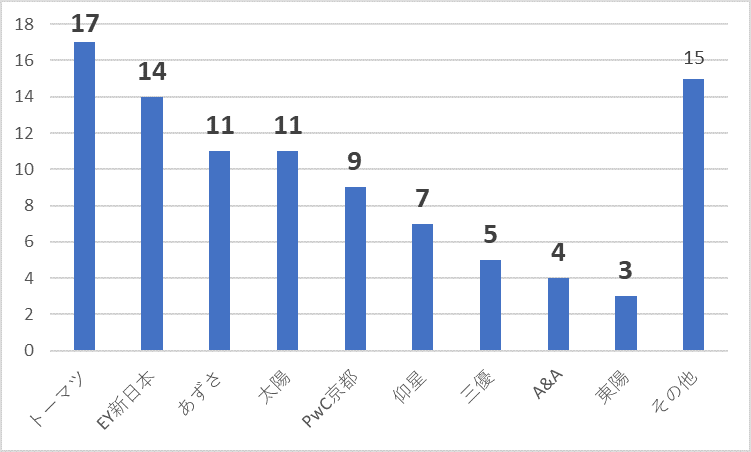

4.監査法人はトーマツがトップ、多様化が更に進む

監査法人では、トーマツが17社で首位(前年2位)で、九州・沖縄のIPO7社のうち6社がトーマツであったことが要因といえます。前年首位だったEY新日本が14社で2位(前年22社)、3位はあずさと太陽が同数の11社です。PwC京都(9社)とPwCあらた(4社)を合計すると13社となりますので、合併後(PwC Japan)の2024年がどうなるか注目されます。

準大手の仰星(7社)、三優(5社)、A&A(4社)、東陽(3社)等は存在感が増しています。中小を含めて20もの監査法人がIPOに関与しており、多様化が実感される年となりました。注目は「企業成長を支えるインフラ」というビジョンを掲げるESネクストで、2023年に最初の案件がIPOを達成し、今後は大幅に増加することが見込まれます。

5.海外投資家への販売(旧臨報方式の増加)

国内規制に基づいて海外投資家に販売する方式(旧臨報方式)の採用は大幅に増加し、26社がこの方式で海外投資家へマーケティングを行いました(2022年は15社)。旧臨報方式のうち21社がグロース上場、5社はスタンダード上場(2022年はすべてがグロース上場)で、活用範囲が拡大していることがわかります。また、外国の規制にのっとった投資勧誘を行ったグローバル・オファリングは7社(2022年は4社)となり、ディールサイズの大きなIPO案件が増加した結果と考えられます。海外投資家枠を設定して販売する両方式を合算すると33社になりますが、これは過去最高水準の件数です。

国内投資家より海外投資家の方がIPO投資に積極的といわれる中での出来事ですが、2024年はどのようなマーケティング手法がとられるかが注目されます。

6.IPO仮条件設定状況の大幅悪化

ブックビルディングに際して実際に設定された仮条件レンジの範囲が、当初の目論見書に記載されている想定公開価格より下に切り離された案件が14社に及びました。特に7月以降で11社あり、年後半に投資家センチメントが悪化したことがわかります。

想定公開価格は、発行会社・売出人の期待している価格とも言えますので、ロードショーを経て投資家からのフィードバックを踏まえた需要とは乖離してしまったわけです。株式市況の悪化ではありますが、IPO前の評価が高すぎた可能性もあります。

7.親引け活用の広がり、スイングバイIPOなど資本政策の変化

親引けとは引受証券会社が、発行会社の指定する投資家へ販売することを言います。投資家へ公平かつ公正な配分を行うという観点から親引けは原則として禁止されてきましたが、IPOに際して特定の長期保有先に一部を販売することについては、公平性に問題が無いという判断のもと実施するケースが増加しています。2023年は12社のIPOで親引けが行われ、資本政策上における親引け活用が広まってきました。

スイングバイIPOとはスタートアップなどが大手企業の傘下で成長した後にIPOを目指す成長戦略のことを言います。引力を利用して探査機の速度や方向を変える宇宙航空技術の名称が、その由来です。2023年末にIPOしたyutoriがスイングバイIPOの典型事例です。2018年設立の同社は、2020年にZOZOの子会社になり、成長した後にIPOを実現しました。IPOに伴いZOZOは所有する株式を一部売却しyutoriは再独立も果たしています。

8.インパクトIPO、宇宙ベンチャーなど新しい事業テーマ

インパクト投資とは、経済的リターンと並行してポジティブで測定可能な社会的および環境的インパクトを同時に生み出すことを意図する投資のことを言います。さらにポジティブなインパクトの創出を意図している企業のIPOをインパクトIPOと言います(社会変革推進財団)。クラダシは、社会や環境に配慮した公益性が評価された国際認証「B Corp」を持つ企業として国内初のIPOとなりました。また、笑美面と雨風太陽の2社は「インパクト指標」を開示してIPOしました。

これまでにない事業テーマを持つ企業も登場しています。ispace(月面開発)、QPS研究所(小型SAR衛星)は、宇宙ベンチャーとして大きな注目を浴びました。バイオ、AI、DX、いわゆるディープテック系のベンチャー企業のIPOもありました。

9.制度変更の活用

2022年2月の日本証券業協会「公開価格の決定プロセスのあり方等に関するワーキング・グループ」が取りまとめた改善策等に沿って、様々な制度改正が順次進められてきました。上場スケジュールやオファリングに関する選択肢が増え、プロセスの柔軟性が高まりました。

2023年のIPOで活用された新ルールには以下のようなものがあります。

9-1.ブックビルディング以降の日程の幅の設定

ブックビルディング期間を幅のある設定とし、上場日程に変更の可能性があることを記載した事例が4社ありました。なお、いずれも幅の中における最短日程でIPOしました。

9-2.仮条件のレンジ外プライシング、株数変更の可能性開示

10月以降の13社が変更の可能性を開示しました。実際には、4社が仮条件の範囲外で公開価格を決定しています。

9-3.公募増資無しのグロース上場

グロース上場は公募増資が義務付けられていましたが、時価総額250億円以上の場合は無くとも良いことになりました。第1号としてトライトがIPOしました。

上場承認の前に有価証券届出書を提出して投資勧誘を行う方式(S-1方式)、ノーファイナンスの新規上場(ダイレクトリスティング)も可能になっています。2024年には案件が出てくるのではないかと観測されています。

■日本証券業協会

「公開価格の設定プロセスのあり方等に関するワーキング・グループ」報告書(2022年2月28日)

10.TOKYO PRO Market上場の更なる増加とステップアップ

東京プロマーケットの新規上場社数は年々増加し、2021年は13社、2022年は21社、2023年は32社と毎年過去最高を更新しています。32社のうち東京以外に本社を構える会社が過半数(18社)で、地方色が豊かであることが特徴のひとつになっています。

東京プロマーケットへの上場は「J-Adviser」の資格を持つ企業との契約が必須です。J-Adviser資格をもつ企業数は年々増えており、2023年はSBI証券が同資格を新たに取得しました。東京プロマーケットの知名度向上、J-Adviserの増加などにより、2024年も東京プロマーケット上場が増加すると見込んでいます。

また、東京プロマーケット既上場企業が一般市場でIPOする事例も増加傾向です。2023年は4社が一般市場へのIPOを達成しました。ステップアップ市場としても注目されることになりそうです。

なお、福岡証券取引所がプロ向け市場を創設する意向であることが発表されました。2024年末までには市場が開設されるのではないかと見込んでいます。

関連コラム

IPO Compassメルマガ登録はこちらから!