法人税は、企業が納める税金の中でも支払いの負担が大きくなりやすいため、担当者は計算方法や納税の手続きなど、ルールをしっかり理解して業務を進める必要があります。しかし、決算でしか触れる機会がない業務のため、なかなか把握しきれていないという方も少なくないようです。

そこで今回は、法人税の正しい計算方法や、税率、計算時の注意点などについて解説します。

目次

- 法人税とは

- 法人税の計算方法・手順

- 法人税計算に必要な「課税所得」とは

- 地方法人税の税率と計算方法

- 法人税の申告方法 〜担当者が押さえておきたいポイント

- 法人税申告には電子申告もできるシステム利用が最適解!

- 法人税に関するよくあるご質問

法人税とは

法人税は、法人が企業活動によって得た所得に対して課される税金で、個人の所得税に対して課税される所得税の、いわば“企業版”と言えます。

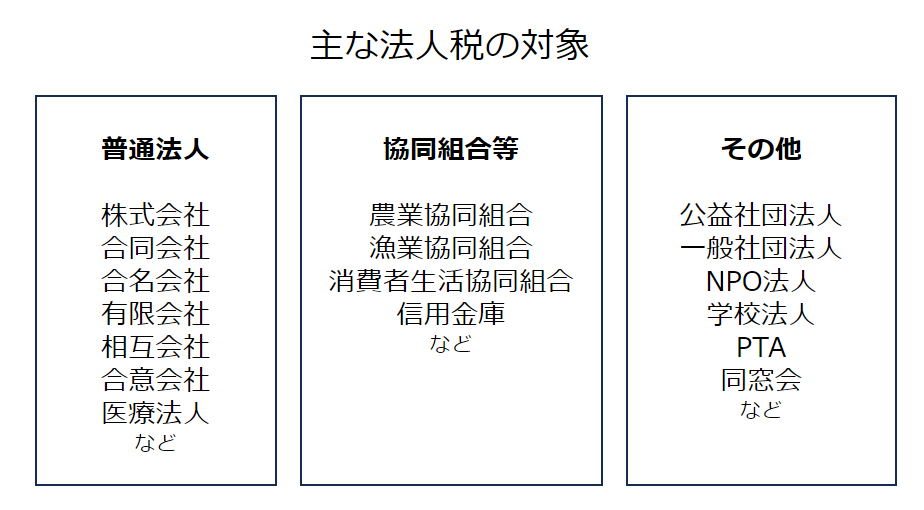

税法において法人税を課される法人には、株式会社や合同会社などの普通法人、協同組合・一般社団法人・NPO法人などがあり、これらの法人は当該事業年度の全ての所得に対して法人税が課されます。(日本政策金融公庫等の公共法人には法人税は課されません)

※その他の法人には、法人税法上の収益事業から生じた所得に対して法人税が課されます。

なお、法人税の計算の基となる対象期間は、会社法の規定により定款で定めた1年以下の期間=事業年度です。申告期限は、事業年度終了日の翌日から2ヶ月以内に確定申告書を提出することになっています。

法人税の計算方法・手順

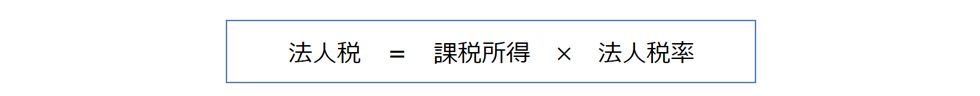

法人税は、企業の各事業年度の課税所得に法人税率を乗じて計算します。

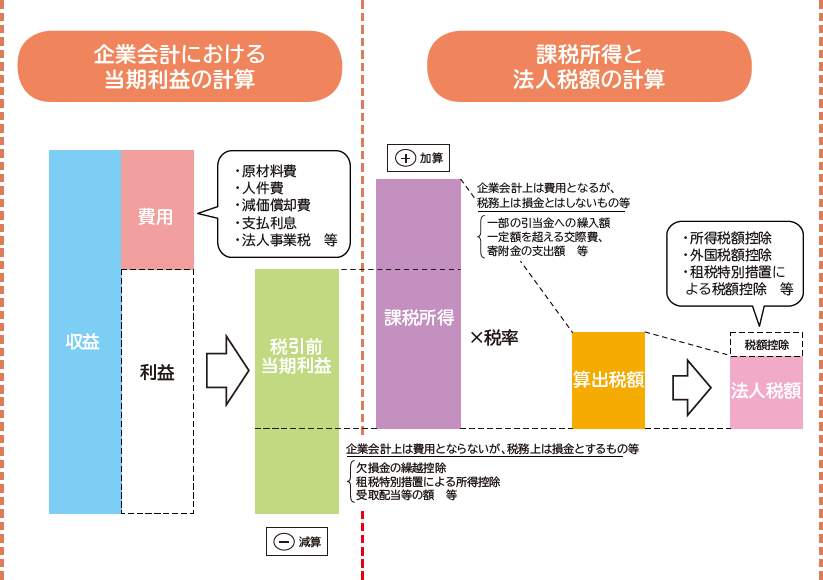

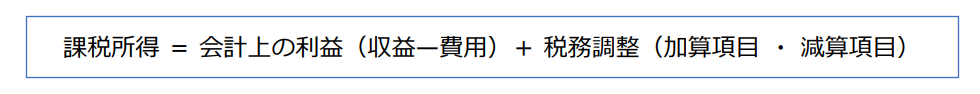

実際には、次図のように企業会計上の税引前当期利益を基礎に、法人税法の規定に基づいて税務調整(加算または減算)を行い、所得金額を算出します。

出典:財務省「もっと知りたい税のことー6.「法人税」を知ろう」

法人税を算出する手順は次の通りです。

- 課税所得を計算する

- 法人税率を確認する

- 税額を計算する

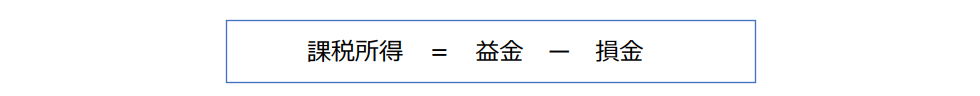

課税所得は、益金の額から損金を差し引いたもので、例えば1年間の益金が1,000万円、損金が600万円だった場合、「1,000万円−600万円=400万円」となり、課税所得400万円に対して税金が算出されることになります。

法人税の税率は、国の税収の確保を目的として、所得税など他の税とのバランスを図りながら、その時々の財政事情・経済情勢等をもとに決定されています。

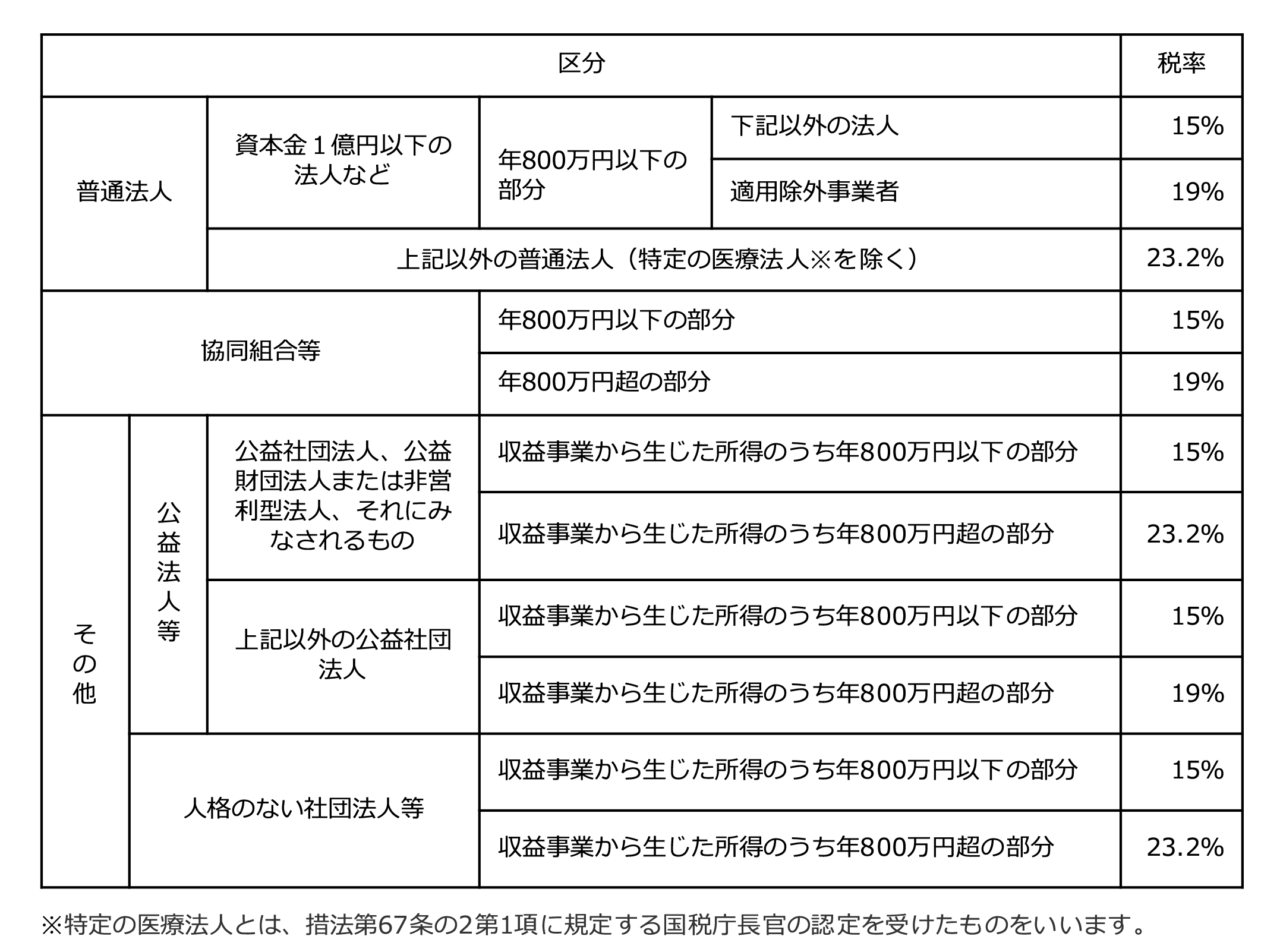

2023年時点の法人税率は23.2%となっています。ただし、資本金1億円以下の普通法人においては特例措置が設けられており、所得のうち年800万円を基準として15%が適用※されます。この特例は、2025年3月31日までに開始する企業年度までの適用となります。

※過去3年間の平均所得金額が15億円を超える事業者(適用除外事業者)は19%が適用されます。

その他の法人税もまとめると、次図のようになります。

参考:国税庁「No.5759 法人税の税率」

法人税は、所得金額に対して発生するため、原則として赤字決算の場合には納税の必要がありません。ただし、会計上の「利益」と、法人税の計算上での「所得」は必ずしも一致しないため、赤字決算でも法人税が発生する場合があります。

なお、法人税の計算時に発生した端数処理については、「1円未満の端数があるときは、その端数金額を切り捨てる」とされています。(法人税法119条)

法人税計算に必要な「課税所得」とは

先述したように、法人税は課税所得をもとに算出されます。

課税所得とは、各事業年度の益金の額から損金の額を引いた所得金額のことです。

法人税は、「企業の利益に対して課される」と誤解されることがあります。実際、益金と収益、損金と費用はほぼ同一のケースが多いですが、会計上と税務上では収益とみなす項目と費用とみなす項目とが異なります。そのため、一定の調整(税務調整)を行って算出しなければなりません。

加算項目や減算項目は、次の通りです。

加算項目

加算項目には、「会計上は収益にならないが税務上は益金に算入する項目」(益金算入)と「会計上は費用として扱うが税務上は損金にならない項目」(損金不算入)があり、課税所得の計算時に加算する必要があります。

●益金算入(税務上は益金として認める金額を加算する)

益金は、法人税法で「資産の販売もしくは譲渡または役務の提供にかかる収益の額」(別段の定めがあるものを除く)とされています。(法人税法第22条2項)

基本的には収益と認められる範囲とほぼ同じですが、益金には無償の譲渡や債務免除等も含まれるなど、税務上益金に含まれる金額のほうが広範囲になるため、収益に含めなかった金額を加算する必要があります。

例えば、無償で譲渡した資産がある場合、税法上は「本来譲渡する際に受け取るはずだった金額」を益金として計上します。

●損金不算入(税務上は損金として認めない金額を加算する)

損金は、法人税法上「原価、費用、損失」(別段の定めがあるものを除く)とされています。(法人税法第22条3項)

会計上の費用の範囲とほぼ同じですが、次のようなものは損金として認められていないため、会計上の利益から課税所得を算出する場合は「損金不算入」として加算することになります。

- 全額が損金にならない 資産の評価損(災害等の一定の場合を除く)、住民税、法人税など

- 限度額超過分が損金にならない 高額な役員報酬、役員賞与、交際費、社外接待費、寄附金、減価償却費、貸倒引当金等の引当金の繰入損など

減算項目

減算項目は、「会計上は収益だが税務上は益金とならない項目」(益金不算入)と、「会計上は費用ではないが税務上は損金となる項目」(損金算入)があり、課税所得の計算時に減算する必要があります。●益金不算入(税務上は益金として認めない金額を減算する)

税務上は益金として計上されないものでも、会計上収益として計上されている場合があるため、そうしたものは「不算入」扱いとし、利益から減算します。

代表的なものには、資産の評価益、株式等の受取配当金等、法人税や住民税の還付金等があります。

●損金算入(税務上は損金として認める金額を減算する)

例えば、会計上は、災害によって生じた損失にかかる欠損金や繰越欠損金などは費用として計上されません。しかし、税務上は費用として認められるため、利益から減算することになります。

なお、補助金や助成金等については、事業に関して支給されるものは収益の扱いになるため、法人税では原則、課税対象となります。ただし、補助金や助成金等は、経費が発生した事業年度中に交付されないケースもあります。この場合、あらかじめ交付を受けるために必要な手続きをし、経費と助成金等の収益が対応することができれば、経費が発生した日の属する事業年度の収益として扱うことになっています。(法人税基本通達2−1−42)

地方法人税の税率と計算方法

法人税の納税事業者は、国税の一種である地方法人税の納付義務も担っています。名前と所得に対する課税という点は法人税と似ていますが、地方法人税は、国が各地方自治体に交付する地方交付税の財源になるもので「国税」です。

地方法人税の申告・納付期限は、法人税と同じく、決算日の翌日から2ヵ月以内となっています。2023年現在は、法人税の申告書と様式が一体化しているため、納付と同時に確定申告を行うことになります。

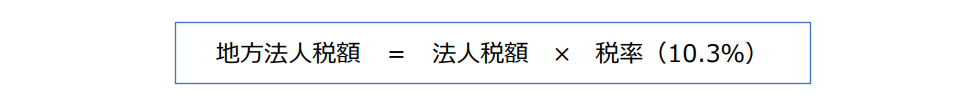

地方法人税の税率は、2023年現在10.3%となっており、税額は次の計算式を用いて算出します。

計算式から分かるように、地方法人税を計算するためには、法人税額を先に算出する必要があります。法人税計算が終わったあと、地方法人税計算を忘れずに行いましょう。

法人税の申告方法 〜担当者が押さえておきたいポイント

法人税の申告において、押さえておきたいポイントは次の4点です。

- 申告書を用意する

- 納付期限を確認する

- 納付方法を選択する

- 法人税の中間申告が必要か確認する

1.申告書を用意する

法人税の申告は、規定の期間内に申告書と添付書類を所轄の税務所長宛に提出します。事業年度の終了後、法人税の納税額が確定した時点で、法人税の申告書を作成することになります。

申告書用紙は、税務署のほか、国税庁のホームページからもダウンロ―ドできます。

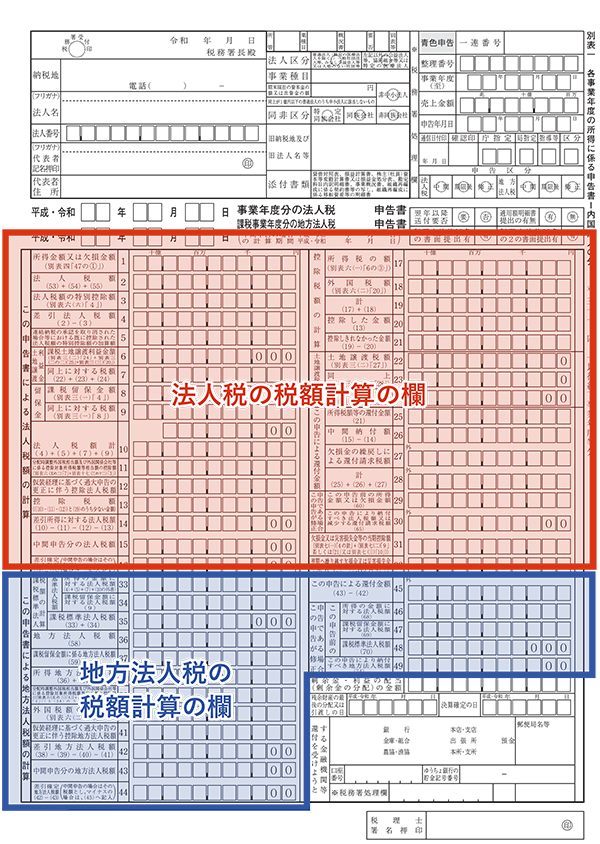

出典:国税庁 PDF 法人税・地方法人税 別表一 各事業年度の所得にかかる申告書」

法人税申告書は、「別表一」から「別表十八」まで17パターンあり、そのうち、別表一「各事業年度の所得にかかる申告書」が、法人税と地方法人税を合わせた事実上の確定申告書となります。また「別表四」〜「別表十八」は、損金や減価償却などの計算で必要となる内容の明細書になります。例えば、グループ企業の場合、同族会社と特定同族会社のどちらに属するかの判定に「別表二」を、後者の特定同族会社に該当する場合で「特定同族会社の特別税率」を適用するときは「別表三(一)(二)」を提出する必要があります。

※法人税申告書の種類や作成手順については、コラム「法人税申告書とは?別表の種類や申告書作成業務をスムーズかつ正確に進めるコツ」も参照ください。

<注意事項>

連結所得が発生する企業グループの場合の課税所得は、企業グループを1つの納税単位として「連結納税制度」を用いて所得を計算します。連結所得は全ての子会社が対象となり、親会社は申告と納税を、子会社は連結所得の個別帰属額等を記した書類の提出を行います。ただし、適用するかどうかは各法人の判断に任されています。

2.納付期限を確認する

法人税の納付期限は、申告期限と同様、事業年度の終了日(期末)から2ヶ月以内です。もし期限までに申告・納税できなかった場合や、税金の計算に誤りがあった場合には、追徴税が課されてしまうことがあるため、期日までに適正な申告・納税を行いましょう。

3.納付方法を選択する

納付方法は、窓口支払、預金口座からの振替の他、コンビニ納付、クレジットカード納付、スマホアプリ納付、インターネットバンキング納付、e-Taxからのダイレクト納付などが選べます。ただし、インターネットバンキング納付の場合にはe-Taxの開始届出書が、ダイレクト納付ではe-Taxの開始届出書に加えてダイレクト納付利用届出書の提出が必要になるため、注意しましょう。

窓口やコンビニ納付などの場合は、税務署から郵送される複写式の納付書を利用します。(納付書がない場合は税務署で入手できます)税務署から郵送されてくる納付書には、事業者名が記載されているため、記載内容に誤りがないか確認しましょう。納付の際には、整理番号欄に確定申告書などに記載されている整理番号を転記し、申告区分の欄に確定申告か中間申告かを記載して使用します。

4.法人税の中間申告が必要か確認する

前事業年度の納税額が20万円を超えている場合は、中間申告を行う必要があります。

中間申告は、事業年度開始から6ヵ月経過した時点を「中間」としてその間の法人税を前納する制度です。

納付期限は、「中間」日から2ヵ月以内で、前期の法人税額の1/2で予定申告をする方法か、あるいは半年分を仮決算する方法から選択して納付します。

中間申告をすべき法人が、予定期日までに中間申告書を提出しなかった場合は、その提出期限をもって中間申告書を提出したとみなされます。(みなし申告)ただし、この場合の納付額は、前期の実績ベースで計算されることになり、仮決算での算出は認められません。納付が納付期限より遅れると、追徴税も納めることになるため注意が必要です。

>【事例】起票・月次決算の業務時間50%削減に成功! 現場目線のシステム刷新で「攻めの経理」を実現した事例を見る

法人税申告には電子申告もできるシステム利用が最適解!

法人税の申告業務は複雑な作業が多く、正確性も求められるため、担当者にとっては気が抜けない業務になっていることでしょう。そんな申告業務も、納税額計算から申告書作成までシステム化すると飛躍的に効率化が進みます。

いま市場で提供されている関連システムは、会計システムと連携して利用する法人税申告に特化したシステムと、法人税申告機能が搭載されている会計システムに大別できます。クラウドサービスで提供されているものには、e-Taxと連携して電子申告まで完了できるタイプもあるため、ペーパーレス化の促進や業務の効率化を考えるなら、電子申告できるクラウドサービスで検討するのがもっとも効果的でしょう。

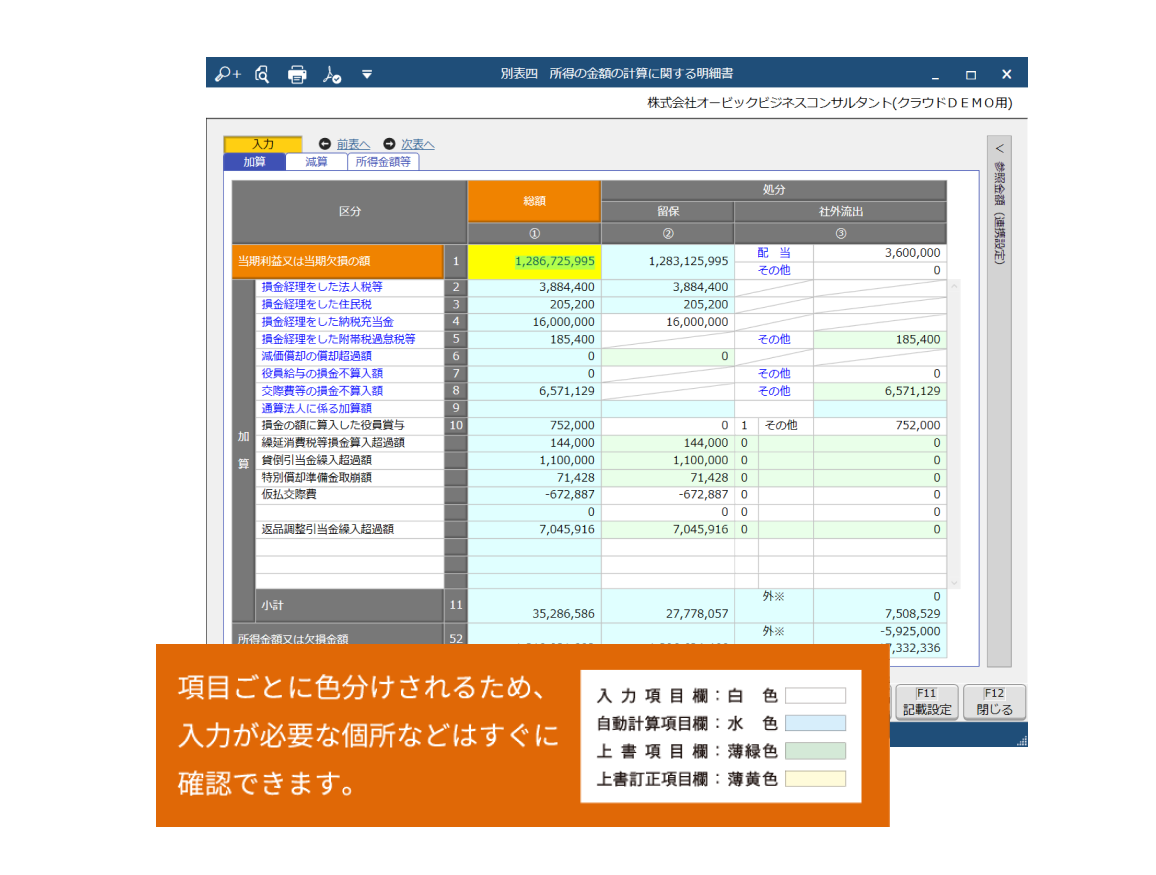

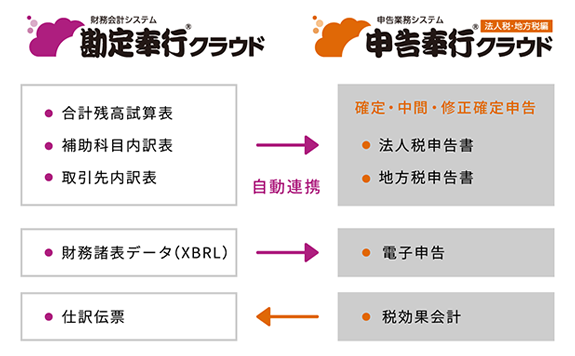

例えば、申告奉行iクラウドの場合、勘定奉行iクラウドと連携して、会計データをもとに申告業務を行えます。別表間で連動する項目は、随時自動計算・自動転記されるため、二重入力の心配がありません。自動計算された項目や計算結果を上書きした項目などは、色分けして表示されるので一目で確認できます。

また、勘定奉行iクラウドのデータをリアルタイムで連携するため、例えば、税理士の確認が入ったあとに会計データの修正が発生しても、ボタンをクリックするだけで会計上の金額を再集計して別表へとすぐに反映することができ、申告書を作り直す手間がなくなります。

税効果会計にも対応しており、当期中の増減額から調整額を自動計算して別表四および別表五(一)に自動転記します。(税効果会計による調整額は、勘定奉行iクラウドに自動連携し、仕訳伝票を自動作成することも可能です)

さらに、e-TAX、eLTAXに標準機能で対応しているため、社内にいながら申告・納税までの一連の業務を完結できます。e-TaxやeLTAXのホームページを開かなくても、データ送信の結果をシステム上で確認でき、納税者情報や電子証明書の管理が可能です。中間申告や修正申告にも対応しているため、法人税申告に関する業務はすべてシステムで完結できます。

法人税に関する税制は、毎年のように見直されています。担当者としては、改正内容をしっかり把握した上で申告業務を行わなければなりません。システムを導入する際は、こうした税制改正への対応力も確認しておくことが肝要です。

申告奉行iクラウドの場合は、常に最新のプログラムに自動更新し、流動的な税制改正にもスピーディーかつ継続的に対応することを約束しています。専門家ライセンスも無償提供しており、追加コストが発生することなく税理士や会計士と一緒に活用できることも、複雑な法人税額計算の強い味方となるでしょう。

このようなシステムを上手く活用して、法人税申告業務を効率的に進めてはいかがでしょうか。

法人税に関するよくあるご質問

- 法人税を納める必要がある「法人」とは?

- 法人税を納める「法人」について、国税庁は、「法人格を有するものを法人としつつ、法人格を有しないものであっても、営利事業を行う事業体については、これを法人とみなす」と定義しています。

つまり、納税義務があるかどうかは、基本的に「利益」の有無で判断され、「普通法人や協同組合などに法人税の納付義務があり、公共法人や収益事業を行わず人格のない社団等には納付義務がない」ということになります。ただし、公益法人や人格のない社団等であっても、収益事業で得た所得には課税されます。

- 法人税の税率と計算の方法とは?

- 法人税の計算には、以下の計算式を使用します。

法人税 = 所得金額(課税標準) × 法人税率

- 地方法人税とは?

- 法人税には、地方法人税もあります。「地方」という名称ですが、実は国税の一種です。国が各地方自治体に交付する地方交付税の財源になるもので、2014年の税制改正以降、加えられることとなりました。

納税事業者となる法人には、地方法人税の納付義務も発生します。法人税の申告と同時に行いますが、現在は法人税の申告書と様式が一体化していますので、同時に確定申告を行うようになります。

- 申告・納税の方法は?

- 法人税および地方法人税は、原則として確定申告時に所轄の税務署長宛に申告します。

事業年度が終了した後、決算に基づいて法人税の申告書を作成して提出しますが、前事業年度の納税額が20万円を超えている場合は、これに先駆けて中間申告を行う必要があります。中間申告については、前期の法人税額の1/2で予定申告をする方法と、半年分を仮決算する方法とを選ぶことができます。

関連リンク

-

![申告奉行iクラウド[法人税・地方税編]について](https://www.obc.co.jp/hubfs/360/img/article/thumb_cloud-shinkoku-hc.jpg)

申告書作成にとどまらない、申告に関わる業務全体の生産性を向上

クラウド申告業務システム 申告奉行iクラウド[法人税・地方税編]について

-

従来の業務を実現しつつ、自動化で生産性が上がる

クラウド財務会計システム 勘定奉行iクラウドについて

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!