どの企業も、決算期を迎える頃の経理部門は怒涛のような忙しさでしょう。決算が一通り済めば、株主総会の準備だけでなく法人税の納税申告も行わなければなりません。

この納税申告に欠かせないのが、法人税申告書の作成業務です。特に法人税申告書は、申告書の種類や別表、添付書類など用意する書類が多く、とりまとめも複雑なため、苦手意識を持っている担当者も多いのではないでしょうか。

今回は、経理担当者として押さえておきたい法人税申告書の基本的な作成方法や、スムーズに申告業務を進めるためのポイントについてご紹介します。

目次

法人税申告書とは

法人税申告書は、一言でいえば「一年の利益に対して企業が支払う法人税の計算をするための書類」です。

法人が行わなければならない納税申告には、次のようなものがあります。

- ① 法人税

- ② 消費税

- ③ 地方法人税

- ④ 法人事業税

- ⑤ 法人住民税

①と②については、決算書に基づいて申告書を作成します。また、③〜⑤は①に連動して作成することになるため、法人税申告書はすべての納税申告の基本にもなります。

ただし、法人税は決算書の「利益」に対して課税されるのではなく、「所得」に対して課税されます。「利益」と「所得」は似たようなものですが、必ずしも「利益=所得」とはなりません。その理由は、企業会計上と法人税法上の考え方の違いにあります。

「利益」と「所得」の算出方法は、以下のように異なります。

[企業会計上] 利益=収益―費用

[法人税法上] 所得=益金―損金

「益金」と「損金」には、法人税法上で算入する金額に対して要件が規定されており、そのため「収益」「費用」と一致しないことがあります。例えば、交際費、寄付金、税金、減価償却費、引当金繰入、評価損など「費用」の中には、「損金」として算入できないものがあります。これらを分類し計算しなければ、法人税額を計算するために必要な所得金額を算出することができないのです。

法人税申告書には、所得金額を正しく計算するために複数の書類(=別表)が用意されています。法人税申告書は、順を追ってこれら複数の書類を作成しなければならないため、「複雑」「難しい」と敬遠されがちなのです。

法人税申告書:別表の種類

法人税申告書の書類は「別表」と呼ばれ、複数の書類が番号で表されています。

別表は、法人税額を申告する別表一から別表十九まであり、法人税額の申告書(別表一)に記載される法人税額が適正に計算できているかを説明するために、別表二以降の書類や付表等が必要になります。その数は、各種明細書や届出書など付表を合わせると100種類以上にのぼります。

ただし、全てを提出しなければならないわけではなく、企業の決算の内容によって異なります。

| 別表名 | 内容 |

|---|---|

| 別表一 | 各事業年度の所得に係る申告書 |

| 別表二 | 同族会社等の判定に関する明細書 |

| 別表三(一) | 特定同族会社の留保金額に対する税額の計算に関する明細書 |

| 別表三(一)付表 | 特定同族会社の留保金額から控除する留保控除額の計算に関する明細書 |

| 別表四 | 所得の金額の計算に関する明細書 |

| 別表五(一) | 利益積立金額及び資本金等の額の計算に関する明細書 |

| 別表五(一)付表 | 種類資本金額の計算に関する明細書 |

| 別表五(二) | 租税公課の納付状況等に関する明細書 |

| 別表六(一) | 所得税額の控除に関する明細書 |

| 別表七(一) | 欠損金又は災害損失金の損金算入等に関する明細書 |

| 別表八(一) | 受取配当等の損益不算入に関する明細書 |

| 別表十四(二) | 寄附金の損金算入に関する明細書 |

| 別表十四(五) | 完全支配関係がある法人の間の取引の損益の調整に関する明細書 |

| 別表十五 | 交際費等の損金算入に関する明細書 |

| 別表十六(十) | 資産に係る控除対象外消費税額等の損金算入に関する明細書 |

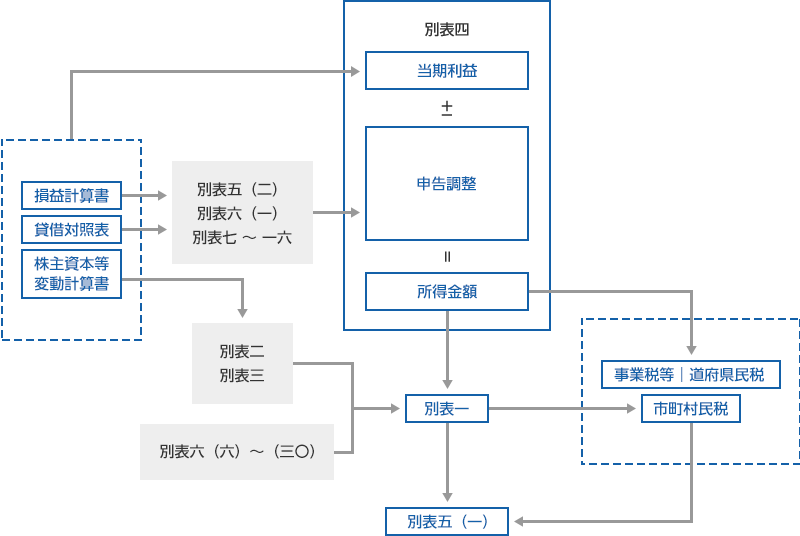

法人税申告書作成の大まかな手順は、以下のようになります。

- ① 決算書から別表六(一)、一五、八(一)など損金計算に必要な別表を記入・計算し、情報をまとめておきます。

- ② ①でまとめた情報や決算書の内容を別表四に記入し、所得金額を計算します。

- ③ 別表四で算出した所得金額を別表一に記入し、法人税額を計算します。

- ④ 法人税額を計算し終えたら、別表四の所得金額をもとに地方法人税も計算し、地方法人税申告書も作成します。

- ⑤ 税額計算に関する申告書を作成できたら、別表五(二)や別表五(一)、別表四を完成させ、関係性をチェックします。

- ⑥ 特定の株主等が存在する場合は、別表二の用意もします。

<主な別表の関係図>

法人税申告書の作成業務をスムーズに進めるポイント

法人税申告書の作成は、決算の流れで行うとはいえ、別表作成や添付書類の準備などで大変な労力と時間がかかります。

法人税申告書の作成時には、以下の3つのポイントを押さえて業務をスムーズに進めましょう。

①決算を正確に終わらせる

決算に誤りがあると元も子もありません。日頃から漏れなく正確に記帳することを心がけ、正しい記帳がなされているかを残高試算表で定期的に確認しておくことも、誤りのない決算への近道になります。

また、法人税申告書の作成準備で重要となるポイントの1つに、勘定科目内訳明細書があります。決算整理に矛盾がないかどうかを調べるためには、勘定科目内訳明細書を適切に作成することも大切です。

※ 年次決算の流れについては、コラム「決算期を乗り切れ!中小企業が年次決算で押さえておくべき業務の流れ」も参照ください。

決算業務を適正に行うには、税務会計に強い会計システムを使うことも重要です。

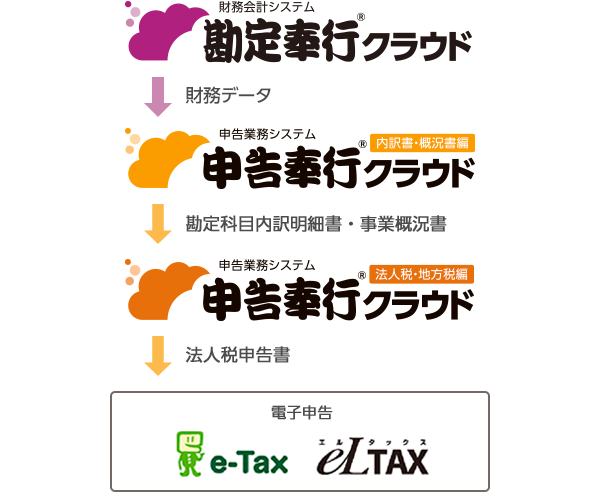

例えば、勘定奉行iクラウドは、試算表や各種決算書といった法人決算に必要な書類をほぼ自動で作成でき、決算処理や税務申告の早期化・省力化を図ることが可能です。クラウドサービスなので遠隔拠点と同時並行で仕訳入力処理ができ、データの受け渡しをする必要がなく業務時間を短縮することができます。

また、法人税の電子申告に必要なXBRL形式の財務諸表データにも対応しているので、勘定奉行iクラウドで作成した書類でそのまま電子申告できます。

②情報をミスなく転記し、計算する

法人税申告書を作成する際には、決算書にある情報をもれなく、かつ正しく転記することが何より重要です。しかし、この作業を手作業で行っていると、転記ミスも起こりやすくなり、入念なチェック体制も整えなければなりません。転記ミスがあると計算に狂いが生じ、正しく法人税額を計算することができなくなってしまいます。

最近は、法人税申告書を作成できるシステムも数多く提供されていますが、財務諸表が作成できる会計システムと連携できれば、決算書を見ながら手入力する手間がなくなり、転記ミスや計算ミスを防ぐことにもなります。

例えば、申告奉行iクラウド[法人税・地方税編]は、勘定奉行iクラウドと一緒に使うことで、会計データを別表にリアルタイムで反映させることができます。各別表間で関連する情報も自動転記・自動計算でき、手作業の割合を最小限に抑えて別表の作成を進められます。例外的な金額を上書き入力した場合も、入力項目の背景色で区別できるため、チェックの際も簡単に行えます。また、固定資産奉行iクラウドで作成した別表十六をシームレスに連携することもできるので、より計算もスムーズに行えます。

さらに、税理士用のライセンスが1つ無償提供されるので、税理士との共有もしやすく、リアルタイムでデータ確認しながらアドバイスをもらうことも容易になります。

③添付書類も同時に準備する

法人税申告書には、確定した決算内容に基づいた税額計算がなされているかの裏付け資料として、以下のような添付書類の提出することになります。

- 決算報告書(貸借対照表、損益計算書、株主資本等変動計算書)

- 勘定科目内訳明細書

- 法人税事業概況説明書

- 適用額明細書(租税特別措置を適用する場合)

- 税務代理権限証書(税理士に申告書の作成を依頼した場合)

これらの書類を作成中に決算書や法人税申告書のミスに気づくこともあり、書類のとりまとめ中は大変な作業になりやすいため、充分な作業時間を確保しておく必要もあります。

申告奉行iクラウド[内訳書・概況書編]なら、勘定奉行iクラウドと連携し、必要な会計データをインポートして、自動で勘定科目内訳明細書を作成することができます。法人事業概況説明書や会社事業概況書なども、作成イメージを画面で確認しながら入力を進められるため、ムダのない手順で作業を行うことができます。複数名で同時にアクセスできるため、チェック体制など役割分担により効率的に作業を進めることも可能です。

税理士とも無償ライセンスでデータを共有すれば、内訳書や概況書データを同時に確認でき、申告業務を大幅にスピードアップできます。

電子申告対応システムでスムーズに申告業務を終わらせよう!

法人税申告書は、事業年度が終了する日の翌日から数えて原則2カ月以内に、本社の所在地を管轄する税務署へ提出します。(要件を満たせば、延長申請も可能です)

提出方法は、窓口持参、郵送、電子申告の3つがあります。窓口持参または郵送の場合は、提出する部数が事業規模によって異なるため注意が必要です。

<法人税申告書の提出部数>

- 資本金が1億円以上の企業:3部とOCR用紙

- 資本金9,000万円以上または法人税額5,500万円の会社:2部とOCR用紙

- 上記に該当しない企業:1部とOCR用紙

ただし、税務署によって例外や基準が異なる場合もあります。追加部数を要求される可能性を極力なくすにも、所轄の税務署へあらかじめ確認を取っておくとよいでしょう。

システムを使って法人税申告書を作成した場合、プリントアウトすれば郵送や窓口持参も可能ですが、提出部数の用意や郵送代、ロスタイムなどを考えると、電子申告にするほうが素早く業務を完了させることができます。

申告奉行iクラウド[法人税・地方税編]や申告奉行iクラウド[内訳書・概況書編]、勘定奉行iクラウドのように、電子申告に対応しているシステムを利用すれば、申告に必須の帳票類をまとめて作成し電子申告することが可能です。

法人税の申告業務を効率よく行いたいとお考えであれば、ぜひこの機会に業務の進め方を見直してみてはいかがでしょうか。

法人税申告書の作成から電子申告・納税まで

業務の生産性を見直したい方はご相談ください

OBCでは、法人税申告書の作成業務を効率化する申告奉行iクラウド[法人税・地方税編]、申告奉行iクラウド[内訳書・概況書編]をご用意しています。「法人税の申告業務を効率よく行いたい」とお悩みの方は、ぜひご相談ください。

関連リンク

-

![申告奉行iクラウド[法人税・地方税編]について](https://www.obc.co.jp/hubfs/360/img/article/thumb_cloud-shinkoku-hc.jpg)

クラウドのパワーで申告書作成にとどまらない、申告業務全体の生産性を向上します

クラウド申告業務システム 申告奉行iクラウド[法人税・地方税編]について

-

![申告奉行iクラウド[内訳書・概況書編]について](https://www.obc.co.jp/hubfs/360/img/article/thumb_cloud-shinkoku-ug.png)

内訳書・概況書作成を自動化し、申告業務全体の生産性を向上します

クラウド申告業務システム 申告奉行iクラウド[内訳書・概況書編]について

-

決算処理や税務申告を早期化・省力化する機能を標準搭載

クラウド会計システム 勘定奉行iクラウドについて

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![[雇用保険料の計算どうする?]実務で迷いやすいポイントと正確性を保つ方法とは](https://www.obc.co.jp/hubfs/360/img/article/pic_post480_thumb.png)