第3回目は、「配偶者控除改正」に伴い発生する実務をどう進めるか、特に今から来年1月給与までにしなければならない実務を、具体的に紹介します。

この記事は、対策スケジュールに合わせて順次更新していきます。タイミングごとに御社の実務進行にお役立てください。

【参考記事】

第1回「2017年 年末調整に影響アリ!必ず知っておくべき『配偶者控除改正』の全容と課題」

第2回「いつ、何をする? 解説・2年計画で考える『配偶者控除改正』対策スケジュール」

※ OBCのFacebookページでも、「OBC360°」に新しい記事が更新されるとお知らせしていますので、ぜひチェックください。

目次

- 1 影響範囲を把握する(今すぐ!〜10月中旬)

- 2 従業員への告知と申告書の記載依頼(~10月中)

- 3 よくある実務Q&A

- 4 パート従業員の活用を見直す/パート従業員に伝えておくべき注意事項

- 5 申告書のチェック手順

- 6 2018年・1月給与計算に向けた業務とは

- 7 2018年・年末調整へ向けて(平成30年9月〜)

1 影響範囲を把握する(今すぐ!〜10月中旬)

今回の改正で影響を受ける範囲が事前にはっきりすれば、これから行うべき実務の規模も把握しやすく、計画も立てやすくなります。

まずは、来年1月からの源泉所得税の算出に影響する従業員をピックアップしましょう。

また、影響の規模を測るには、控除対象が変わることで他にも影響をうける部分がないかのチェックも重要です。現状をなるべく早く洗い出し、どの程度の範囲で実務を行う必要があるか見極めておきましょう。

1-1 影響する従業員をピックアップする

来年1月からの源泉所得税の算出に影響を受けそうな従業員をリストアップしましょう。

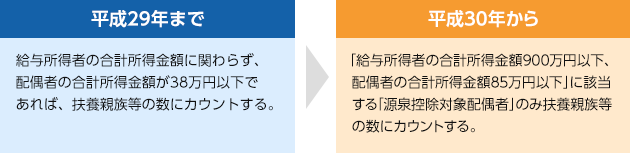

「2018年の本人の合計所得金額が900万円(給与収入のみの場合は年収1,120万円)を超えそうで、かつ現時点で控除対象配偶者がいる」ことを条件として、対象従業員を洗い出します。この条件に該当する従業員は、現時点では扶養親族の数に1名カウントしていますが、来年1月から新設される「源泉控除対象配偶者」にはならない可能性があるので注意が必要です。

リストアップに際して、本人の2018年(平成30年)分の年収の見込額は以下の数字を目安にします。

- 昨年の年収

- 直近12ヶ月間(昨年10月〜今年9月)の年収(給与+賞与)

合計所得金額には給与収入以外の収入も含まれますので、副業を認めている場合や家賃収入、不動産収入がある、退職所得がある等の従業員は注意が必要です。企業側ではこの判断ができず本人が積算しなければならないので、早めに本人へ確認するよう促してください。

1-2 手当等に関する社内規定を確認する

配偶者を扶養するための福利厚生には、配偶者手当、家族手当、扶養手当、住宅手当等があります。これら手当の支給基準を確認し、手当支給に影響する従業員を洗い出しましょう。

一般的に、家族手当の支給基準を所得税法上の配偶者控除の対象となる「配偶者の年収103万円以下」としている企業が多く、他の扶養家族より支給額が高いなど配偶者が優遇されることもあって、これまでも「配偶者が働くことを阻害する要因」のひとつとされていました。

もし、今回の改正を受けて自社の支給基準や家族手当そのものを見直すとなると、どういった基準にするか、社内規定の変更や従業員への説明も必要になってきます。

支給基準を見直す場合、以下のようなパターンが考えられます。

- ① 配偶者の年収が103万円以下(所得税法上の配偶者控除の対象)

- ② 配偶者の年収が150万円以下、かつ給与所得者本人の年収が1,120万円以下(源泉控除対象配偶者)

- ③ 配偶者の年収が130万円以下(社会保険の扶養の範囲)

※ただし、配偶者が501名以上の企業に勤務など要件によっては106万円以下 - ④ 配偶者の年収が201万円6千円以下、かつ給与所得者本人の年収が1,220万円以下(配偶者特別控除の対象)

- ⑤ 給与所得者本人の年収が1,220万円以下

ただし、それぞれに課題もあります。

①のように支給基準を「配偶者の年収が103万円以下」とした場合、せっかく改正によって配偶者控除と同額の控除が受けられる配偶者特別控除の対象が年収150万円まで拡張されても、夫の家族手当がなくなることを考えて妻は年収を103万円以下に抑えようとするかもしれません。

②の場合だと、その前に社会保険の扶養から外れることをどう考えるかによっても働き方に影響するでしょう。

③の社会保険の壁を適用するなら、妻が従業員500人を超える会社に勤務していると106万円が基準となるため、①と同様働き方を変えない可能性もあります。

また、新たな要件として、「夫の年収が1,220万円を超えると配偶者控除の対象でなくなる」ことを組み込む方法も考えられます。

いずれにせよ、家族手当等の見直しをする必要がある場合には、来年1月の給与計算から反映できるよう早めに対策を始めることが大切です。

- ※ 厚生労働省「女性の活躍促進に向けた配偶者手当ての在り方に関する検討会」も参考にご覧ください。

2 従業員への告知と申告書の記載依頼(~10月中)

従業員への改正内容の告知と申告書の記載依頼は、今年の年末調整実務をスムーズに終えられるかどうかを左右する重要な実務です。従業員に正しく申告してもらうためには、何がどう変わり、どのように申告書に記入するのかをしっかり理解してもらう必要があります。

10月中に告知まで行えると、その後の業務を余裕をもって行えますので早めに準備にかかりましょう。

2-1 従業員に改正内容と変更点を告知する

今回告知する内容は、以下の3点です。

- 1. 法改正の概要

- 2. 申告書の変更点と書き方

- 3. 法改正に伴う手当等の変更(該当する企業のみ)

これらの事項について、全社一斉に告知するか、対象になりそうな従業員に絞って告知するかも決める必要があります。告知方法として、メール、社内ポータル、紙で配付または回覧など手段も検討しましょう。告知時期も、申告書の配付と同時か、事前に行うか、見極めが必要です。影響のある従業員が多い場合は、従業員からの問合せに備えて事前に期間を設けておくと安心です。

従業員に説明する事項は、事前にリスト化しておくと便利です。

下記を参考に、自社に必要な案内事項を点検し、過不足なく告知を行いましょう。従業員は税法に関しては素人ですので、従業員の視点でわかりやすく解説できるように準備することが必要です。

- 平成30年「配偶者控除」改正の概要

- 平成30年1月給与からの扶養親族の算定方法の変更

- 提出依頼リスト

- 平成29年分 扶養控除等(異動)申告書

- 平成30年分 扶養控除等(異動)申告書(新様式)

- 保険料控除申告書 兼 配偶者特別控除申告書

- 住宅借入金等特別控除申告書(該当者のみ)

- 平成30年分 扶養控除等(異動)申告書の記載方法

- 提出方法・期限

- 合計所得と年収の違い

- 法改正に伴う配偶者手当の変更(該当企業のみ)

扶養控除等(異動)申告書は、今年と来年の変更があるかを各従業員が意識して記載するように、平成29年分と平成30年分をセットで配付することをお勧めします。平成29年分の回収が終わった後に平成30年分を配付する予定になっている場合は、平成30年分の提出期日を従業員に周知し、来年1月の給与計算までに確実に回収するようにしましょう。

2-2 申告書を正しく記載するためのサポートをする

従業員に申告書を配付し、記載方法について案内します。

- 平成29年分の年末調整に必要な申告書の注意点

「平成29年分 扶養控除等(異動)申告書」「保険料控除申告書 兼 配偶者特別控除申告書」「住宅借入金等特別控除申告書」は、例年通りの記載方法となります。

例年よくある質問を洗い出し回答を事前にまとめておけば、質問への対応もしやすくなります。 - 「平成30年分 扶養控除等(異動)申告書」の書き方の注意点

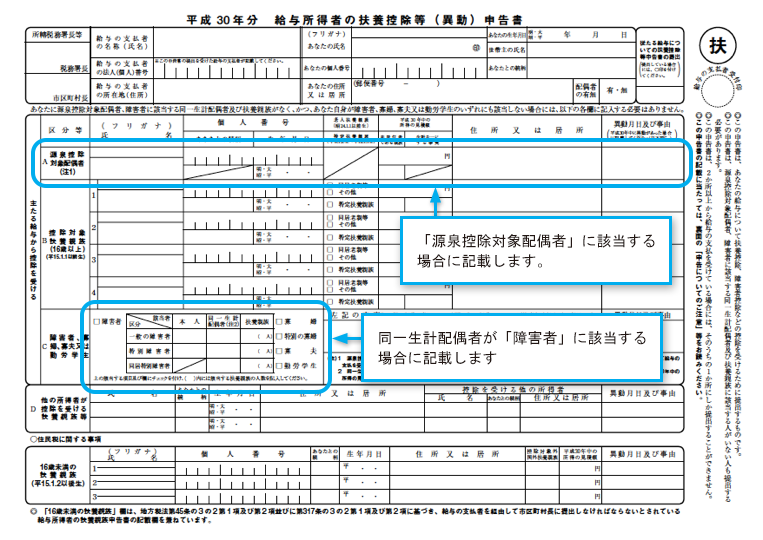

来年1月以降の給与支払いに必要な「平成30年分 扶養控除等(異動)申告書」は様式が新しくなり、「源泉控除対象配偶者」欄が新設されています。従業員は、自分と配偶者の合計所得金額を見て、配偶者が控除対象に該当するかどうかを判断して記載しなければなりません。

従業員が判断に迷わず、正しく申告できるよう、配偶者が源泉控除対象配偶者になるかどうかを自己判断できるツールがあると便利です。

OBC360°では、従業員にそのまま提供いただける「配偶者判定フローチャート」をご用意していますので、御社の実務にぜひご活用ください。

3つの質問で簡単にわかる!

平成30年 扶養控除等(異動)申告書の配偶者の記載方法

ダウンロードはこちらまた、Webで簡単な質問に答えるだけで正しい年末調整申告書を作成・申告できる「年末調整申告書サービス」を活用すれば、従業員・労務担当者双方の負担を大幅に軽減することができます。この機会にクラウドサービスを検討することもお勧めです。

ただでさえ繁忙な年末調整時期。事前準備を徹底し、ツールも有効活用しながら乗り切りましょう。

3 よくある実務Q&A

今年の年末調整に向けて、そろそろ準備に取り掛かる企業も多いでしょう。

ここでは、実際に弊社のお客様から多くお問い合わせいただいている実務に関するご質問をご紹介します。

- 扶養控除等(異動)申告書は、29年分、30年分の両方を配付しなければなりませんか?

-

平成29年分、平成30年分の両方を配付して、それぞれ回収しましょう。

今年の年末調整には「平成29年分 扶養控除等(異動)申告書」と「平成29年分 保険料控除申告書 兼 配偶者特別控除申告書」が必要となり、平成30年1月以降の給与計算には、「平成30年分 扶養控除等(異動)申告書」が必要です。

「平成30年分 扶養控除等(異動)申告書」は、平成30年1月給与計算の前までに回収するようにしましょう。

- 「平成30年分 扶養控除等(異動)申告書」の用紙は、どのように入手したらいいのですか?

-

最寄りの税務署で入手するか、もしくは国税庁のHPよりダウンロードいただけます。

法定調書奉行iをご利用の方は、10月下旬以降提供のプログラムをセットアップしていただくことで、平成30年分を印刷することができます。

- 「平成30年分 扶養控除等(異動)申告書」の記載において、配偶者が障害者に該当する場合に、気をつけなければならないポイントはありますか?

-

障害者控除の考え方は昨年までと変わらないため、配偶者の合計所得金額が38万円以下であれば、障害者控除を受けることができます。

ただし、給与所得者本人の合計所得金額が900万円を超える場合は、源泉控除対象配偶者には該当しないため、注意が必要です。- <ケース1>

-

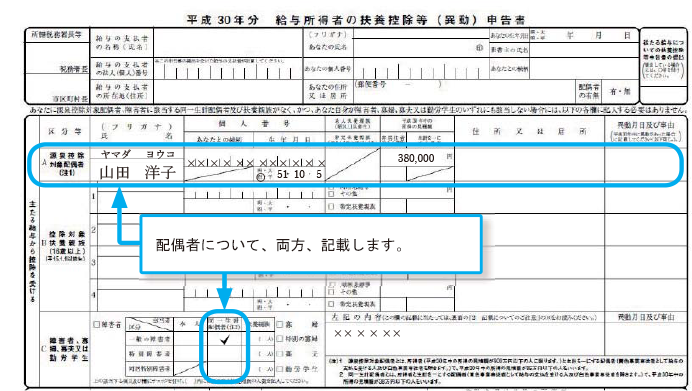

給与所得者本人の合計所得金額が900万円以下、配偶者の合計所得金額が38万円以下の場合

配偶者が「源泉控除対象配偶者」となり、かつ障害者控除の対象となります。

平成30年分 扶養控除等(異動)申告書には、下記のように記載します。

この場合、扶養親族等の数は、2名分となります。

- <ケース2>

-

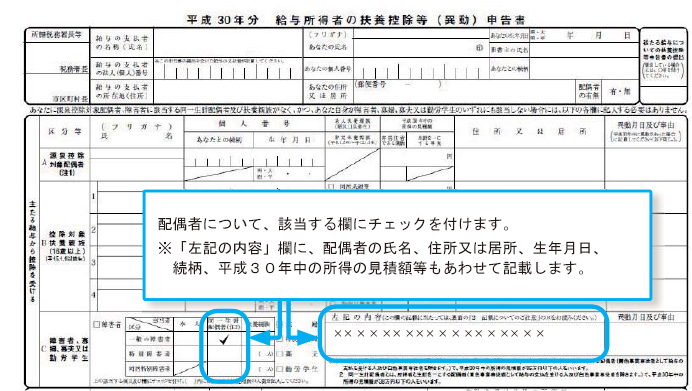

給与所得者本人の合計所得金額が900万円超、配偶者の合計所得金額が38万円以下の場合

配偶者は、障害者控除のみ対象となります。

平成30年分 扶養控除等(異動)申告書には、下記のように記載します。

この場合、扶養親族等の数は、1名分となります。

- 平成30年分の扶養控除等(異動)申告書には、老人控除対象配偶者の場合に〇をつける欄がなくなっています。書かなくていいのでしょうか?

- 平成30年分の扶養控除等(異動)申告書には、記入する必要はありません。来年の年末調整時に配付する新様式の「平成30年分 配偶者控除等申告書」に記載欄が用意される予定ですので、そちらに記入することになります。

配偶者控除改正に伴う影響は、パート従業員の「働き方」にも及びます。今まで、パート従業員が就業調整をする要因となっていた所得税の「103万円の壁」が150万円まで拡がることで、「今以上に働く時間を増やしたい」と考えるパート従業員が増えることも予想されます。

だからといって、企業としてはパート従業員に「好きなだけ自由に働く時間を増やしてください」という訳にはいかないでしょう。人件費の配分やどの事業に労働力を投入すべきか等、経営戦略と照らし合わせてパート従業員をどのように活用していくのかを見直す必要があります。

その上で、来年以降パート従業員の活用の幅を拡げる意向があるのであれば、意欲のあるパート従業員がより活躍できるような機会と待遇を整えましょう。

4-1 パート従業員の活用拡大に向けて

パート従業員をもっと活用するとなった場合、労働力を投入したい事業内容によってどんな人材が必要なのか、どんな役割や業務を担ってもらうのか、どのぐらいの労働時間を増やすのか…といった検討を進めましょう。新しい勤務体系や賃金体系、評価方法など、制度やルールの設計も必要です。

会社の意向を受け、今以上に労働時間を増やすことに合意したパート従業員に対しては、今後の機会や待遇についてはもちろん、下記の注意事項についてもきちんと説明しておきましょう。

パート従業員に伝えておくべき注意事項

- 年収103万円を超えると、パート従業員自身の給与に所得税がかかる。

- 正社員の週の所定労働時間の3/4以上、かつ、1か月の所定労働日数の3/4以上働く場合は、社会保険加入が必要となり社会保険料を支払うことになる。

※ただし、501名以上の企業に勤務している場合は、週の所定労働時間が20時間以上、かつ、賃金が月額88,000円以上といった要件によって社会保険加入が必要となる。 - パート従業員がその企業で社会保険に加入しない場合にも、年収130万円以上見込まれるようになった時点で社会保険の扶養からはずれ、自身で国民年金・国民健康保険に加入しなければならない。

- 配偶者(夫)が家族手当の支給を受けている場合、支給要件から外れ、夫の収入が下がる可能性がある。(家族手当の支給要件として、妻の年収が103万円以下と規定している企業が多いため)

特に、社会保険加入が必要になった場合、保険料が多額のため給与の手取り額に大きく影響します。もちろん、社会保険に加入することで将来受け取る年金額が増える等のメリットもあるのですが、「知らなかった」とトラブルにならないようしっかり伝えて理解を得ておくことをお勧めします。

4-2 働き方の変化に伴う労務手続き

前述したように、パート従業員が働き方を変えるタイミングで社会保険への加入が必要となることも多いでしょう。

配偶者(夫)の扶養に入っていたパート従業員が新たに社会保険に加入する場合には、

・夫の勤務先において、被扶養者(異動)届を記入・提出(妻を扶養から外す)

・妻の勤務先において、被保険者資格取得届を記入・提出(妻が被保険者になる)

といった労務手続きが発生します。

労務手続きは約9割の企業が紙で届出を行っており、届出書を手書きで作成したり1件の届出のために役所に出かけたりと非常に時間がかかる業務です。今後、働き方を変える従業員が増えることも視野に入れ、労務手続きを電子化し業務を効率化するサービスを活用することもお勧めです。

5 申告書のチェック手順

申告書の回収ができたら、次は申告書が正しく記載されているかのチェック作業です。

今年の年末調整は例年通りですので、平成29年分の申告書のチェック・入力は例年通りの流れで行ってください。

今年の年末調整において、「平成30年分 扶養控除等(異動)申告書」は利用しません。ただし、来年1月の給与から「平成30年分 扶養控除等(異動)申告書」の記載に沿って計算することになりますので、申告書のチェックはこのタイミングで終えておくと安心です。

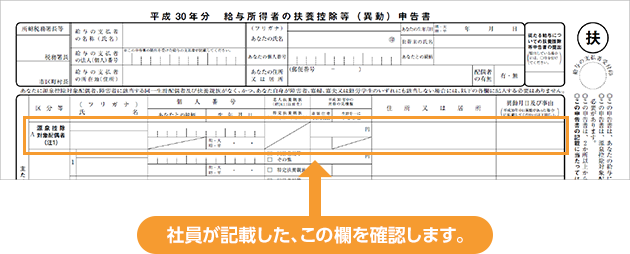

「平成30年分 扶養控除等(異動)申告書」のチェックポイントは、以下の2点になります。

- ① 従業員本人の平成30年の合計所得金額(見込額)

平成30年の従業員本人の合計所得金額(見込額)が900万円超(給与収入のみの場合は1,120万円超)にも関わらず、配偶者を「源泉控除対象配偶者」として記載していないかをチェックします。 - ② 配偶者の平成30年の合計所得金額(見込額)

源泉控除対象配偶者は、上記①を満たし、かつ平成30年の合計所得金額(見込額)が85万円以下(給与収入のみの場合は150万円以下)の配偶者となります。この条件に該当する配偶者の記載が漏れていないかをチェックします。

紙ベースでチェックする場合、まず、本記事「1-1 影響する従業員をピックアップする」の手順でリストアップした従業員[平成30年の合計所得金額(見込額)が900万円超の従業員]が平成30年分の申告書の「源泉控除対象配偶者」欄に配偶者を記載していないかをチェックします。記載している従業員には、本人の合計所得金額(見積額)が900万円を超える場合、配偶者は「源泉控除対象配偶者」にはならない旨を伝え、訂正を依頼しましょう。

次に、それ以外の従業員に対して平成29年分と平成30年分の申告書を照合しながら、平成30年の合計所得金額(見込額)が85万円以下の配偶者が「源泉控除対象配偶者」欄に記載されているかを確認します。平成29年に配偶者特別控除の対象になっていると、平成30年の「源泉控除対象配偶者」である可能性が高いと予想されますが、平成30年分の申告書で配偶者の記載が漏れていないか注意が必要です。

年末調整申告書をWebで提出できる年末調整申告書サービスを利用すれば、従業員が質問に答えるだけで「源泉控除対象配偶者」に該当するかをサービスが自動判定するので、従業員は迷うことなく正しく申告することができます。また、労務担当者が申告書のチェックをする際に、平成30年分の申告書において前年から変更があった項目が一目でわかるため、チェックの負荷を軽減できるでしょう。

6 2018年・1月給与計算に向けた業務とは

年末調整処理が終わり、今年のすべての給与・賞与処理が終わったら、2018年の1月給与計算に向けて必要な準備を行いましょう。

まずは、給与計算システムにおいて社員情報を正しく更新します。本改正を受けて家族手当等の支給基準や金額等を変更した場合には、該当する手当の計算式の確認・変更を行います。

6-1 社員情報を更新する

1月の給与計算に入る前に、従業員から提出された「平成30年分 扶養控除等(異動)申告書」に基づいて社員情報を更新します。

給与の源泉所得税を計算する際に利用する「扶養親族等の数」について、平成30年から配偶者のカウント方法が変更されますので少し注意が必要です。

本記事の「5 申告書のチェック手順」で記載した手順に沿って、「平成30年分 扶養控除等(異動)申告書」の配偶者の記載内容が正しいかをチェック済みの場合は、給与計算システムにおいて年次更新処理を行い社員情報の更新作業を進めましょう。

申告書のチェックがまだ済んでいない場合は、下記の手順でチェックを行うことができます。

<配偶者の記載方法のチェック(まだお済みでない方のみ)>

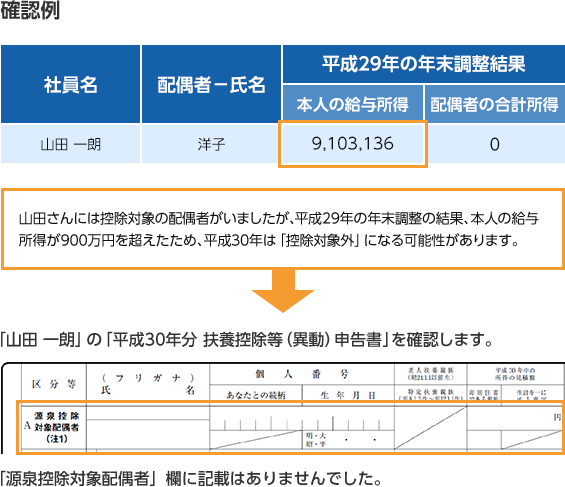

平成29年の年末調整結果と、「平成30年分 扶養控除等(異動)申告書」の記載を照らし合わせて確認します。

手元に下記の2つの書類を用意します。

- 1. 平成29年の年末調整結果の一覧(本人の給与所得、配偶者の合計所得)

- 2. 「平成30年分 扶養控除等(異動)申告書」

※ もし「源泉控除対象配偶者」に記載していた場合には、山田さんに「平成30年の給与所得も900万円を超える見込みがあり、源泉控除対象配偶者の要件から外れる」旨を伝え、申告書を訂正し再提出していただくことをお勧めします。

上記のように、「平成29年の年末調整結果」で本人の給与所得や配偶者の合計所得を確認し、「平成30年分 扶養控除等(異動)申告書」の記載内容をチェックしましょう。

特に、下記の2つのパターンに該当する従業員は注意が必要です。

<パターン1>

平成29年は配偶者を「控除対象配偶者」としており、平成30年は「源泉控除対象配偶者」に該当しないにも関わらず、「平成30年分 扶養控除等(異動)申告書」に記載してしまっている。例:本人の給与所得金額が900万以上など

<パターン2>

平成29年は配偶者を「控除対象外」としていたが、平成30年は「源泉控除対象配偶者」に該当するにも関わらず、「平成30年分 扶養控除等(異動)申告書」に記載していない。

例:配偶者が配偶者特別控除の対象であった(合計所得金額が38万円超85万円以下)など

このような場合には、従業員に記載内容の確認を行い、申告書の記載間違いであれば申告書を訂正・再提出してもらうことが望ましいでしょう。

ただし、本人の給与所得はあくまで平成29年の年末調整結果を平成30年中の所得の見積額として仮定していますので、平成30年分の年末調整を行う際に実際の収入によっては配偶者区分が変わる可能性があります。

※給与奉行iをご利用のお客様は、平成29年の年末調整データより、平成30年からの配偶者区分が変更になる可能性がある社員を自動集計し、一括更新を行うことが可能です。

詳しくは、奉行ワンポイント講座vol.84をご確認ください。(OMSS加入のお客様のみとなります)

6-2 計算式を変更する(該当する企業のみ)

本記事「1-2 手当等に関する社内規定を確認する」で解説したように、配偶者に関わる手当の支給基準等を変更した場合、給与計算システムにて関連する手当の計算式を確認し、必要に応じて変更します。

計算式を変更したら、正しく手当が計算されているかを必ず確認しましょう。確認作業は手当の支給がない従業員までチェックすると、手間も時間もかかります。今回の支給基準の変更によって影響を受ける従業員をピックアップし、効率的にチェックを行いましょう。

7 2018年・年末調整へ向けて(平成30年9月〜)

2018年1月の給与処理の準備が終われば、本改正に伴う今年の作業はひとまず完了します。

しかし、2018年の年末調整から本格的な配偶者控除改正内容を受けた年末調整業務が始まり、配偶者控除および配偶者特別控除額の算出が非常に複雑になります。直前になって慌てないよう、来年の9月頃から本改正内容をおさらいし、早めの準備を始めるとよいでしょう。

2018年の年末調整に向けた具体的なスケジュールや業務タスクは、関連記事「いつ、何をする? 解説・2年計画で考える『配偶者控除改正』対策スケジュール」記事の【2】来年の年末調整に向けて、やっておくべき業務ポイントを参照ください。

7-1 年末調整に関わる法改正内容を復習する(平成30年 9月頃~)

2018年の年末調整業務がスタートする前に、今回改正された「配偶者控除・配偶者特別控除額」の変更点をもう一度確認しておきましょう。年末調整時期までブランクがあるため、記憶が曖昧になっている部分もあるかもしれません。改めて法改正の内容を読み返して、理解を深めておくとよいでしょう。(法改正の内容については、関連記事「2017年年末調整に影響あり!必ず知っておくべき『配偶者控除改正』の全容と課題」を参照ください)

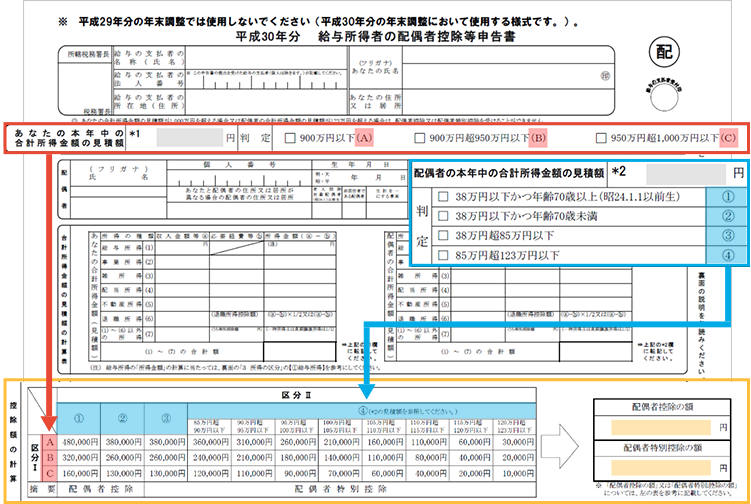

また、平成30年分から「保険料控除申告書 兼 配偶者特別控除申告書」は廃止となり、「保険料控除申告書」と「配偶者控除等申告書」の2種に分かれて新様式になります。

現時点で暫定的に国税庁より公開されている新様式「配偶者控除等申告書」は、下記の通りです。

このように、給与所得者本人の合計所得金額の見積額と配偶者の合計所得金額の見積額からそれぞれ区分を判定し、下表において配偶者控除額・配偶者特別控除額を計算させる流れになることが想定されます。

新様式の上部に表示している「※平成29年分の年末調整では使用しないでください(平成30年分の年末調整において使用する様式です。)。」の文言を削除した様式については、2018年1月上旬に国税庁ホームページに掲載される予定です。

7-2 従業員へ告知し、申告書の記載を依頼する(平成30年 10月頃~)

平成30年分の年末調整申告書の記載を従業員に依頼する際に、以下の3点について必ず告知を行いましょう。

- 1. 平成30年の年末調整から、本人と配偶者それぞれの合計所得金額に応じて配偶者控除・配偶者特別控除額が算出されること。また、本人の合計所得金額が1,000万円を超えると配偶者控除が受けられなくなること。

- 2. 「保険料控除申告書」と「配偶者控除等申告書」が2つに分かれること。

- 3. 「平成30年分 配偶者控除等申告書」の記載方法

前述した通り、新しい「配偶者控除等申告書」では、従業員が自らの合計所得金額と配偶者の合計所得金額から控除額を算出して記載することが予想されます。従業員が正しく記載できるようになるためにも、これまで以上に手厚いフォローが必要になるでしょう。

9月中に新しい申告書フォームを入手し関連する情報を収集して、従業員が正しく申告できるような案内書面を用意し改正に関する告知・説明を行いましょう。

「OBC360°」では、今回の配偶者控除改正に関わる業務について、今後も必要なタイミングで情報提供を行います。実務が始まる前にチェックして、早め早めの取り組みで業務を計画的に進めてください。

- ※ OBCのFacebookページでも、「OBC360°」に新しい記事が更新されるとお知らせしていますので、ぜひチェックください。

関連記事

- 2017年 年末調整に影響アリ!必ず知っておくべき「配偶者控除改正」の全容と課題

- いつ、何をする!? 解説・2年計画で考える 「配偶者控除改正」対策スケジュール

- 意外に知られていない!? 年末調整の業務時間を大幅に削減する方法

関連リンク

OBC 360のメルマガ登録はこちらから!