インボイス制度がスタートし、具体的な実務が始まりました。初めて対応する業務もあり、戸惑っている担当者も多いのではないでしょうか。

OBCでは、2023年10月10日〜11日に、全国の企業に務める経理担当者を対象にインボイス制度施行後の業務影響について緊急アンケート調査を行いました。その結果、予想しなかった業務への不安や煩わしさに苛まれ、ストレスを感じている担当者は全体の76.5%もいることが分かりました。

今回は、調査結果をもとに、多くの担当者が負担に感じている「意外と面倒くさい業務」について、要因と改善のポイントを解説します。

※本調査は、2023年10月10日~10月11日に、全国の企業に勤める経理担当者600名(男女)を対象にインターネットによるアンケートを実施し、有効回答数600名を集計・分析しました。

※調査結果のグラフの数値はすべて「%」になります。

※本調査結果・グラフをご利用いただく際は、必ず【OBC調べ】とご明記ください。

目次

- 経理担当者には不満だらけ? インボイス制度で“負担・不安を感じる業務”TOP3

- インボイス制度の“負担・不安を感じる業務”は効率化できる? 3つの業務別改善策のヒント

- 電子帳簿保存法の対応にも不安が!?今のうちに対策を!

- おわりに

経理担当者には不満だらけ?

インボイス制度で“負担・不安を感じる業務”TOP3

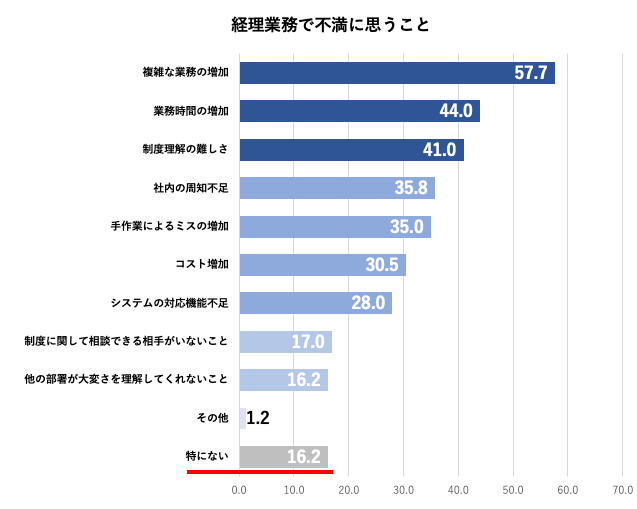

今回のアンケート調査において、インボイス制度後に不満に思うことが「特にない」と回答したのは16.2%で、83.8%の経理担当者はインボイス施行後の業務に不満を抱えていることが分かりました。具体的には、「複雑な業務の増加」(57.7%)、「業務時間の増加」(44.0%)、「制度理解の難しさ」(41.0%)に不満が集中しているようです。

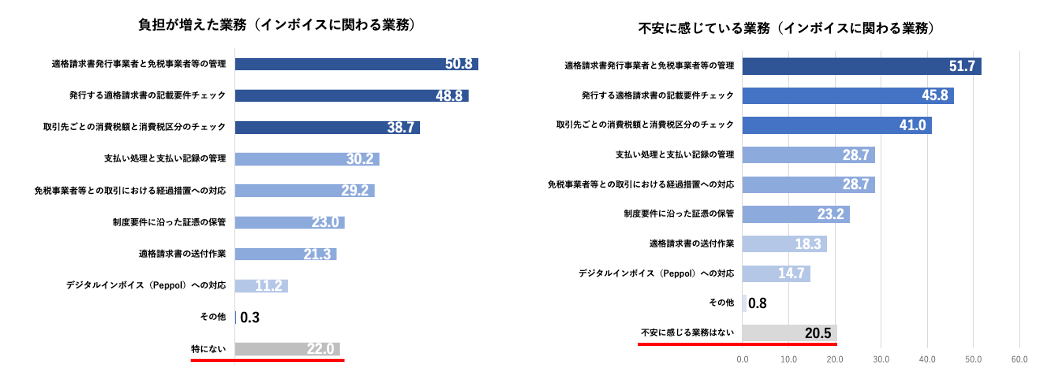

特に負担となっている業務については、「適格請求書発行事業者と適格請求書発行事業者ではない事業者の管理」、「発行する適格請求書の記載要件チェック」、「取引先ごとの消費税額と消費税区分のチェック」がトップ3となっています。また、施行後初めての月末を迎えるにあたって不安に感じている業務も同様の結果となっており、結果として約8割の経理担当者がインボイス対応で増えた業務に負担や不安を感じていることが判明しました。

有効回答者の勤務先の8割強は適格請求書発行事業者であり、適格請求書の発行準備は進められていたと考えられます。しかし、アンケート結果からは、多くの担当者が受領側としての業務の変化や対応に苦戦している様子が見えてきました。

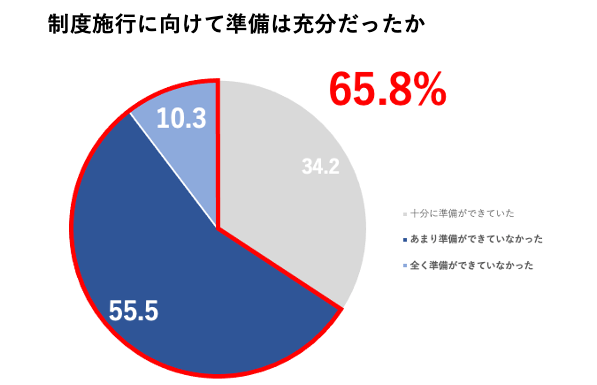

実際、インボイス制度施行に向けて対応準備が充分にできていたかという問には、「充分に準備が出来ていた」と回答したのは34.2%で、「あまり準備ができていなかった」「全く準備ができていなかった」を合わせると、65.8%の担当者が「充分な対策が取れていなかった」と感じているようです。

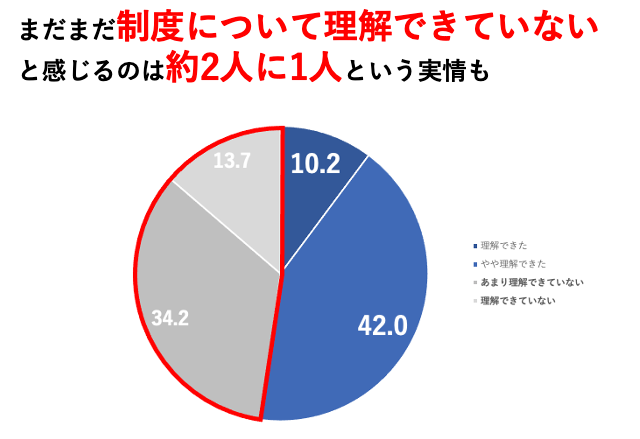

また、インボイス制度に対して理解が追いついていないと感じている人も約半数おり、予想しなかった業務負担に改めて制度の複雑さを実感しているようです。

制度施行直後は何かと混乱が起こりやすいものですが、何らかの対策を講じなければ、さらに負担と不安が募るばかりです。今のうちに自社に起こっている問題点を洗い出し、改善に努めることが肝心です。

インボイス制度の“負担・不安を感じる業務”は効率化できる?

3つの業務別改善策のヒント

インボイス制度を上手く運用するためには、制度理解を深めることはもちろんですが、まず、制度開始で実務に感じるようになった負担や不安を解決することが先決です。

では、そのような業務に対し、どのような対策を打てばよいのでしょうか。

ここでは、アンケート調査で見えてきた「負担や不安に感じる業務」トップ3について、課題解決のポイントを整理してみましょう。

負担・不安を感じる業務 その1 適格請求書発行事業者と免税事業者等の管理

インボイス制度では、仕入税額控除の対象は適格請求書のみとなります。そのため、適格請求書とそうでない請求書等を区分管理する必要があります。その際に指標となるのが、発行元である取引先が適格請求書発行事業者(以下「発行事業者」)かどうかです。

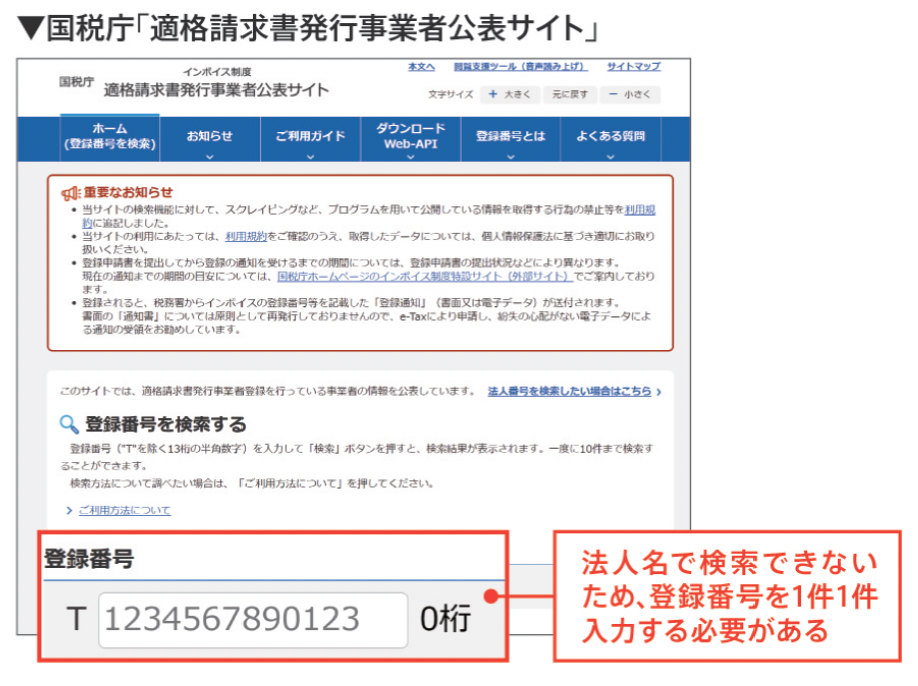

発行事業者であれば、国税庁の「適格請求書発行事業者登録公表サイト」で確認できます。適格請求書には、適格請求書発行事業者登録番号(以下「登録番号」)が記載されているため、国税庁サイトで登録番号を検索すれば、取引先が発行事業者かどうかを判断できます。しかし、法人名では検索できないため、1件1件登録番号を入力して確認しなければなりません。

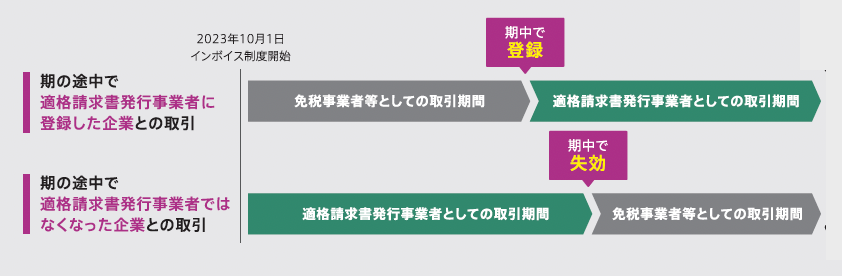

また、制度開始時点では発行事業者ではない免税事業者等であっても、期中に発行事業者となる取引先が発生することも考えられます。発行事業者であっても、期中に登録番号の取消や失効などが発生する可能性もあります。そうした取引先の変化に気づかず伝票処理を行っていると、決算時などにまとめて修正する事態に陥るため、取引先の変化を適宜把握しなければなりません。

こうした取引先の管理業務が、インボイス制度で新たに負担となっているようです。

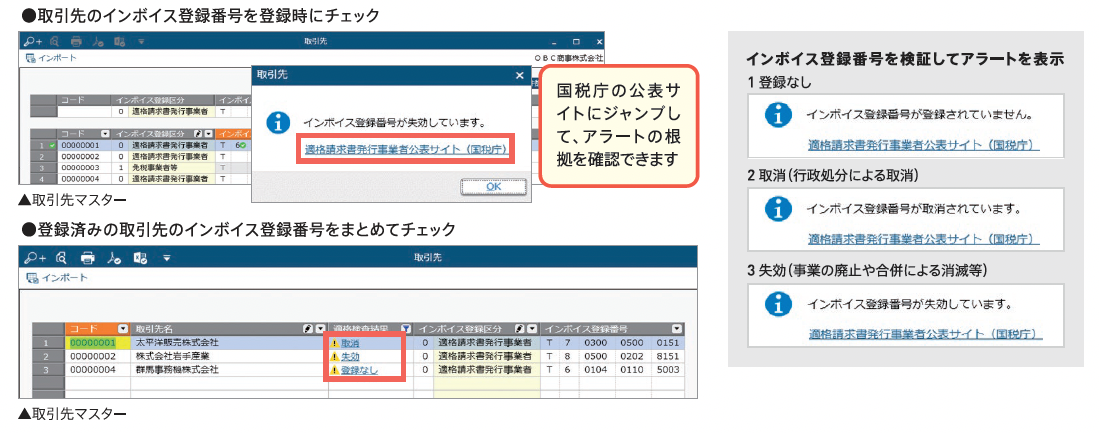

このような負担を減らすには、会計システムで適格請求書発行事業者と免税事業者等を区分管理できることはもちろん、登録状況を自動でチェックできる機能があるかどうかがポイントになります。

例えば、勘定奉行iクラウドの場合、取引先マスターで取引先の登録番号を自動でチェックし、登録区分によって適切な消費税区分も自動でセットされます。そのため、伝票入力時に取引先を選択するだけで登録事業者を自動判定し、適切な消費税区分が仕訳に自動反映されます。登録取消や失効の確認もまとめて自動で行えるため、国税庁の公表サイトで確認する手間がなくなり、取引先マスターを手間なくメンテナンスできます。

負担・不安を感じる業務 その2 発行する適格請求書の記載要件チェック

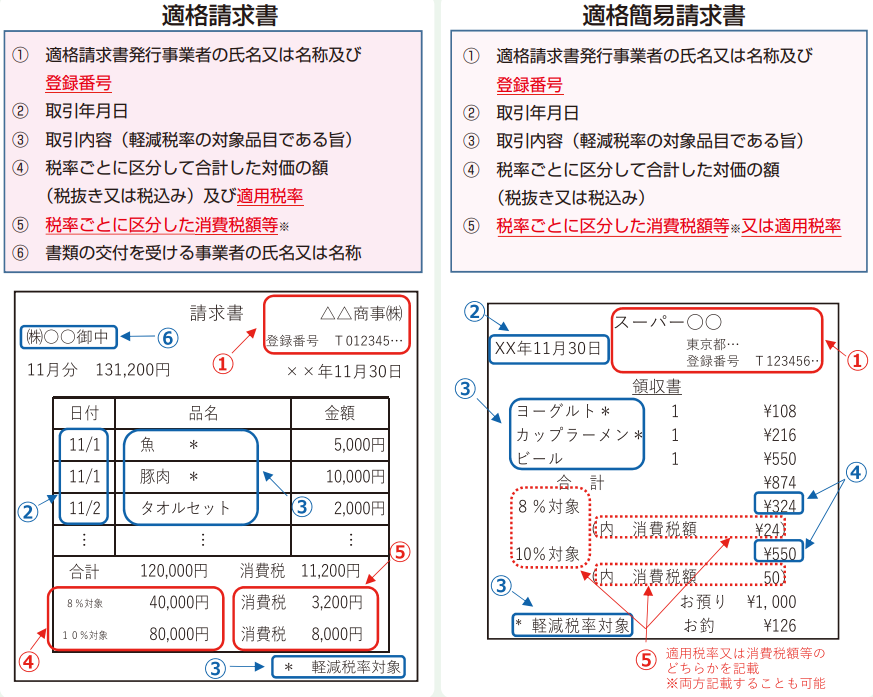

インボイス制度では、適格請求書の記載要件として次の内容を記載するように定められています。

※小売業や飲食店業、タクシー業などには簡易適格請求書が認められています。

出典:国税庁 PDF「適格請求書保存方式の概要」

特に、従来の記載内容に追加される項目(上記赤字の項目)については、記載がない・間違っているなど不備があると、仕入税額控除の対象とならないため、売り手は買い手から正しい記載内容で再発行を求められます。売り手が発行事業者の場合、買い手の“適格請求書交付の求め”を拒否することはできないため、適格請求書に不備があった場合は再発行せざるを得ません。アンケート調査で負担・不安を感じる業務に「発行する適格請求書の記載要件チェック」が上位にあることから、この二度手間になる対応を避けるべく、多くの担当者が、適格請求書発行の都度、正しく記載されているかチェックしているのではないかと考えられます。

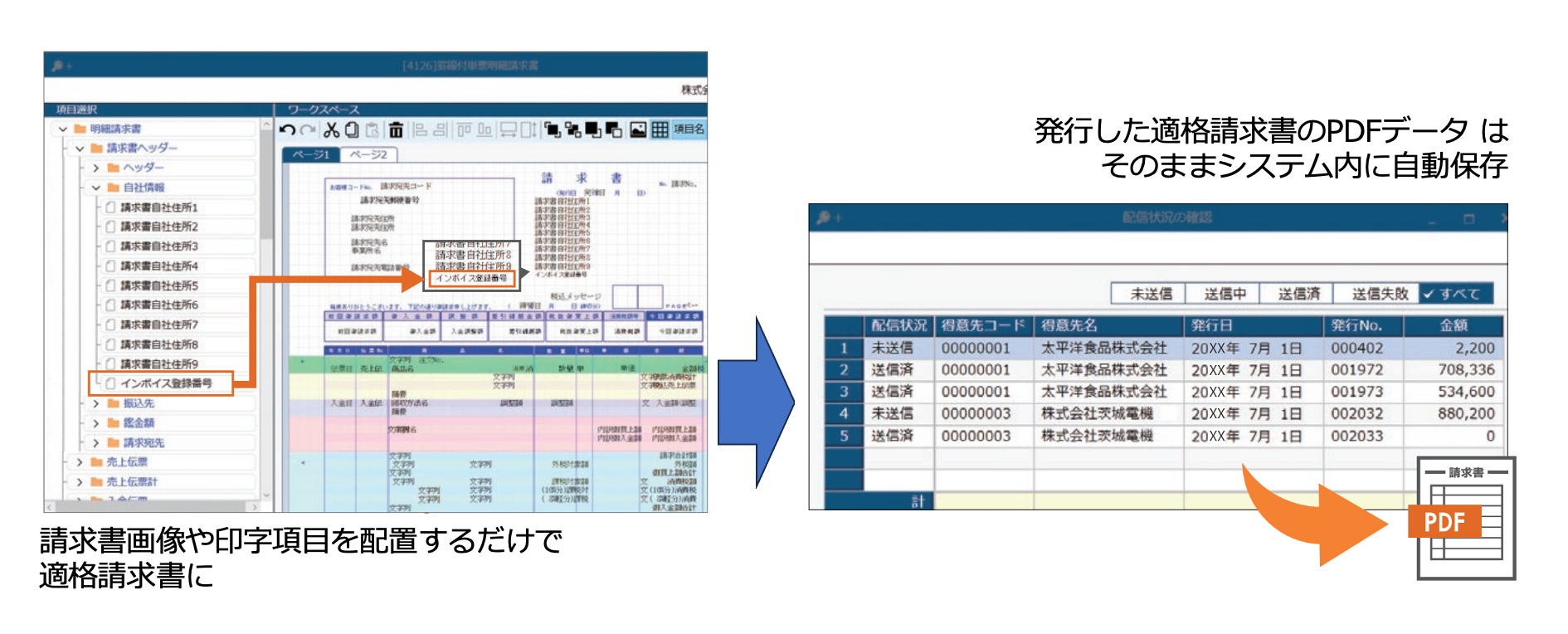

しかし、請求書等の発行をシステムで行っている場合、そのシステムがインボイス対応をしているのであれば、原則として適正な適格請求書を発行できるため、記載要件を満たしているかチェックする必要はありません。

請求書発行業務が手作業の場合は、インボイス対応システムに切り替えましょう。また、システムを利用していても、その都度手作業で適格請求書に作り替えているような場合は、インボイスに対応していないため早急に機能追加やリプレイスを検討するのがよいでしょう。

例えば勘定奉行iクラウドは、取引明細を手入力すれば自動で記載要件に即した適格請求書を発行・電子送付できる機能が搭載されているため、取引の都度手作業で請求書を発行しているケースにはおすすめです。また、販売管理システム等を利用している場合なら、奉行Edge 発行請求書DXクラウド を連携させれば簡単に請求データを取り込んで適格請求書に変換して発行できるため、わざわざ現有システムをリプレイスする必要がありません。ワンクリックで電子送付もでき、発行したPDFデータにはタイムスタンプが自動付与されるため、受領側はもとより自社の「原本控え保存」でも電子帳簿保存法に対応します。

こうしたシステムを使えば、発行前に適格請求書の記載要件をいちいちチェックする必要はなくなります。

むしろ、「適格請求書の記載要件チェック」業務は、受領側のほうが大きな負担になりがちです。仕訳前の取引内容の確認は従前から行っている業務であるとはいえ、目視で全ての記載項目を確認するのは時間もかかりやすく、チェック漏れにつながる可能性も高まります。また、証憑を見ながら仕訳入力する場合も、入力ミスが起こりやすくなります。

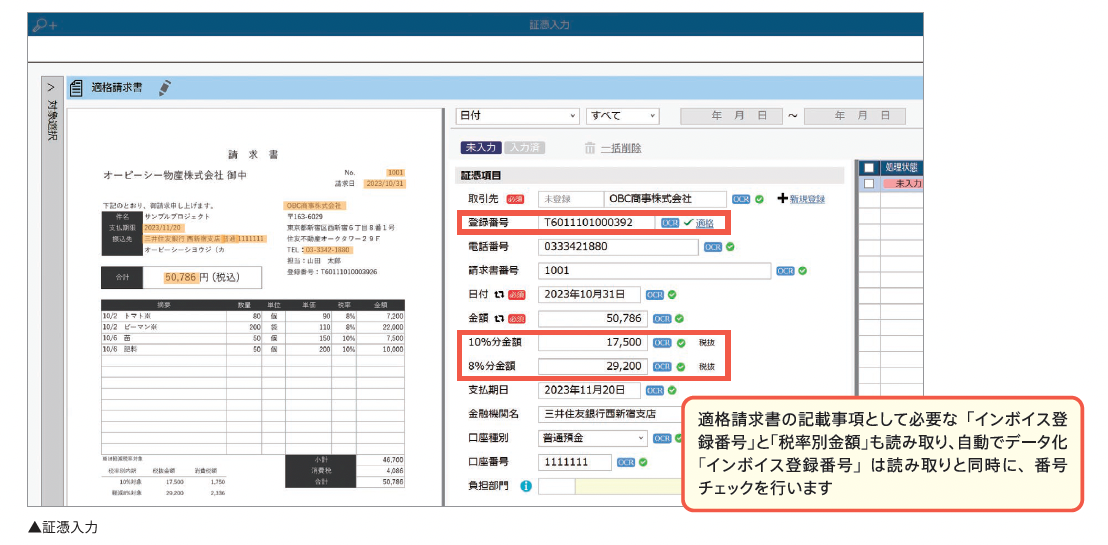

受領側でのチェック業務の負担軽減には、AIによる自動判定や自動仕訳機能がカギになります。AIによって、適格請求書に必要な登録番号や税率別金額などをチェック機能があれば、適格請求書かどうかの判定が瞬時にできます。また、自動仕訳機能があれば、AIが読み取った記載内容をもとに仕訳までできるため、入力業務の時間短縮にもなります。

例えば勘定奉行iクラウドの場合、AI-OCR※で登録番号や税率別金額を読み取り、仕訳処理に必要な情報を自動でデータ化します。登録番号の読取時には、取引先マスターとのマッチングを自動で行うため、番号確認も瞬時に行えます。取引先マスターに登録番号が登録されていない場合は、確認後、そのまま取引先マスターに登録・更新することもできます。証憑の画像も並べて表示されるため、データ化された情報との突合もしやすく、読み取り内容の正否を確認できたらボタン1つで仕訳入力まで完了します。

※オプション契約が必要です。

負担・不安を感じる業務 その3取引先ごとの消費税額と消費税区分のチェック

消費税申告の際には、税率ごとに区分した「課税取引金額計算表」等を作成する必要があります。課税取引金額計算表等は、区分経理された帳簿から作成することになっているため、決算前には取引先ごとに正しい消費税区分で経理処理が行われているか確認しなければなりません。

この確認作業に負担や不安を感じる経理担当者が多いのは、インボイス制度に設けられた様々な特例が起因していると思われます。

例えば、免税事業者等との取引における経過措置は、当初3年間は80%控除※が適用されます。免税事業者等との取引では、これらの控除割合を元に消費税額を算出することになるため、仕入税額控除できない消費税額は本体価格に上乗せして計上するか、雑損失として仕訳する必要があります。本体価格に上乗せすれば、法人税の申告調整をする必要がないため、会計システムを「上乗せする」ルールを採用している企業も多いでしょう。

※2026年〜2029年までの3年間は50%控除となり、その後は完全に仕入税額控除対象外となります。

一般的な会計システムでは、任意で「上乗せする・しない」の設定ができるようになっていますが、手作業で仕訳入力していると、上乗せし忘れるミスが起こる可能性があります。また、システムによって消費税区分や消費税額の整合性をチェックする方法が異なるため、個別に仕訳に戻って確認・修正しなければならないケースもあります。決算時に課税取引金額計算表等を作成してから仕訳ミスが発覚することも考えられ、担当者が不安を感じるのも無理はありません。

このような不安を解消するには、会計システムに免税事業者等との取引の消費税区分や消費税額を簡単にチェックする機能があるかがポイントになります。

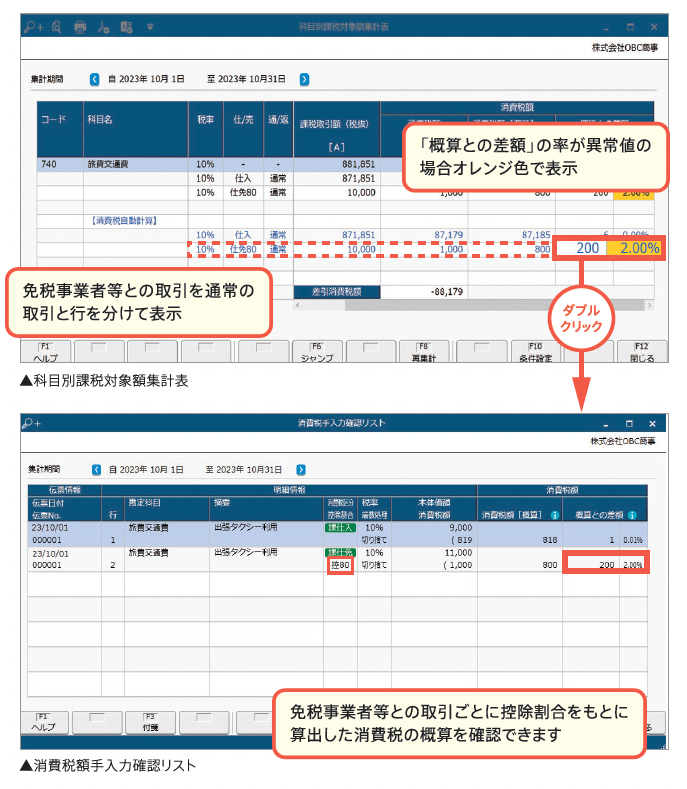

例えば勘定奉行iクラウドの場合、仕入税額控除できない消費税額は「本体価格に上乗せする」「上乗せしない」で簡単に設定でき、上乗せ設定にすれば自動で本体価格に上乗せして仕訳します。

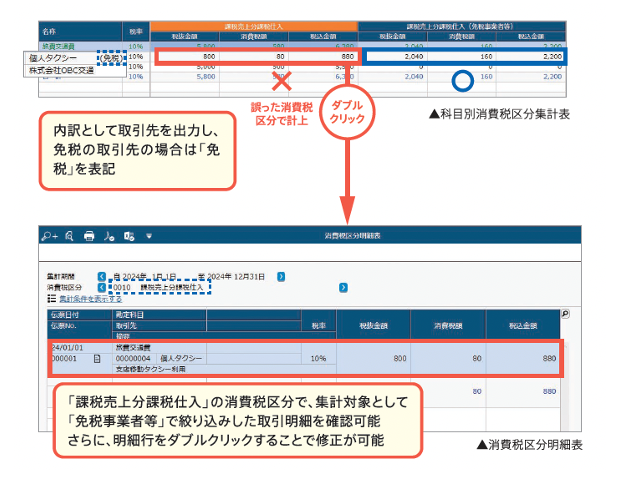

また、科目別課税対象額集計表などの資料では、発行事業者と免税事業者等の取引を分けて確認できます。消費税額の概算は控除割りを元に算出するため、本体価格に上乗せできていない取引があった場合など伝票計上と概算に差額があればオレンジ色で表示され、入力ミスや計上漏れが発生しているのが一目でわかるようになっています。警告された表示をダブルクリックすれば、計上ミスが発生している取引がすぐに確認でき、該当仕訳までジャンプして修正することもできます。

また、科目ごとに取引先の消費税区分と計上された金額を確認でき、ダブルクリックで取引明細を修正することもできます。消費税区分が変更されれば、登録済みの仕訳伝票で誤った箇所を一括変更して消費税額を再計算します。

電子帳簿保存法の対応にも不安が!?今のうちに対策を!

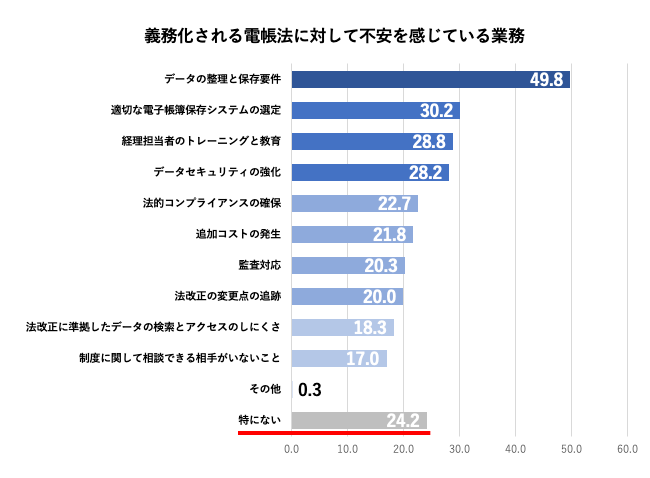

今回の調査では、経理担当者の75.8%が、インボイス制度だけでなく電子帳簿保存法の対応業務にも不安を抱えていることが分かりました。

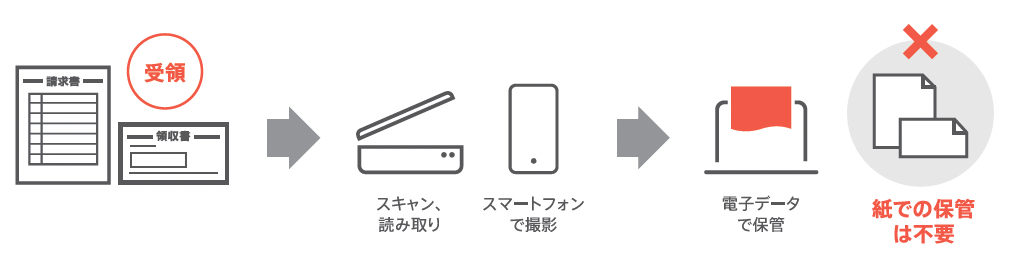

2024年1月以降は、電子取引の電子データ保存が本格的に義務化されます。昨今は、電子メールやインターネット、クラウドサービス等を通じてPDFなどの電子データで証憑類を受領することも増えており、この場合は電子帳簿保存法に則って電子データのまま適正に保存しなければなりません。

これまで設けられていた宥恕措置の終了に伴い、次の要件を全て満たす場合に限り「改ざん防止や検索機能など保存時に満たすべき要件に沿った対応は不要」になるという猶予措置が新たに設けられましたが、猶予措置を適用しても、運用上、経理業務の負担が減ることはなさそうです。

<新・猶予措置の適用要件>※次の要件をいずれも満たす場合、改ざん防⽌や検索機能など保存時に満たすべき要件に沿った対応は不要

- 保存時に満たすべき要件に従って電子取引データを保存することができなかったことについて、税務署長が相当の理由があると認める場合(事前申請などは不要)

- 税務調査などの際に、電子取引データのダウンロードの求めおよび電子取引データをプリントアウトした書面の提示・提出の求めに応じることができるようにしている場合

実際、今回の調査でも「データの整理と保存要件」に不安を抱えている担当者が圧倒的に多く、インボイス制度と同様、新制度で発生する慣れない業務への対応や社内体制に不安を抱えていることがうかがえます。

このような不安を解消するには、会計システムで電子取引データの保存要件に沿って適正に証憑類を保管でき、「データ整理」も自動化できる機能があることがカギになるでしょう。

今市場では、インボイス制度・電子帳簿保存法の2大改正法に対応している会計システムが多く提供されています。しかし、電子帳簿保存法では保存方法や検索方法は厳密に定められているわけではなく、法令で定める真実性と可視性が確保できればよいため、システムによって管理方法が異なります。そのため、会計システムの電子帳簿保存法対応を見極める際は、データの整理方法が自社の業務プロセスにマッチしているかもしっかり確認しておきましょう。

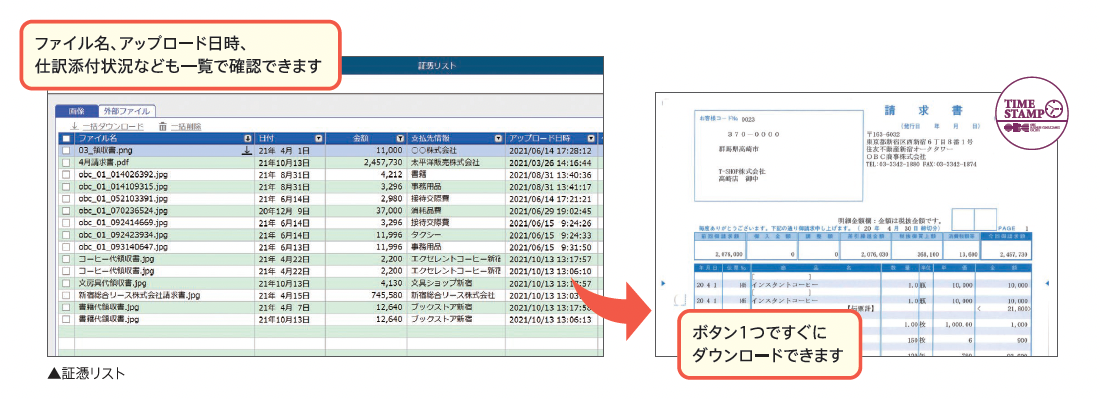

例えば、勘定奉行iクラウドの場合、システム内に関連証憑類をまとめて保存でき、証憑データと取引情報(日付・金額・取引先)を一緒に保管するため、必要なときにすぐに証憑データを検索でき、税務調査でダウンロードを求められた場合も即対応できます。

仕訳明細をチェックする際に関連証憑の有無や証憑データをすぐに表示できるため、登録した明細と証憑の整合性チェックもすぐ行えます。

電子取引の電子データは、営業担当など受領者にシステム上で提出してもらうことができ※、上長や経理部門の承認後、タイムスタンプを付与してシステム内に一元管理されます。 ※証憑収集オプションが必要 もちろん、スキャナ保存制度にも対応しており、紙の証憑類をスマートフォン等で撮影して画像データで提出してもらえば、要件に沿って電子取引データと一緒にシステム内に保管できます。

※2022年以前のスキャナ保存データには原本保存は必要です。

保管環境は、標準提供で最大1,000GB(1年あたり四万件以上)まで保存できるため、長期間保存にも対応します。

おわりに

今回の調査では、複雑な業務が増加して不安・負担・不満を抱えている経理担当者が多いことがわかりました。しかし、制度施行によって発生している業務負担や不満は、デジタル化によって大きく改善することができます。

自社の対応状況や業務の負担度を客観的に把握できる「業務対応レベルチェックシート」を活用して、早急に業務効率が図れる改善策に取り組みましょう。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!