2023年10月から始まるインボイス制度に向けて、「適格請求書発行事業者登録は済ませた」という企業は多いと思われますが、その他の準備は万全ですか?

インボイス制度は、請求側・支払側の業務全般におよぶ巨大な制度改正です。特に、請求側の対応が注目されがちですが、支払側の実務負担は思った以上に広範囲に及びます。予測される業務負担を見落としなく把握し、スタートまでにできるだけ軽減策を練っておくことが重要です。

そこで今回は、インボイス制度が支払側の実務にもたらす影響について、どんな点に注意すべきかを整理するとともに必要な対応のポイントについてご紹介します。

目次

ほとんどの法人で支払側の実務に影響が出ます!

インボイス制度は、消費税および地方消費税に対して導入される新ルールで、適格請求書(以下「インボイス」)のみが仕入税額控除の対象となる制度のことです。

2023年9月末日までは、一定事項が記載された請求などであれば、発行者が課税事業者でも免税事業者でも仕入税額控除を受けることができます。しかし、インボイス制度下では、インボイス以外の証憑では消費税の仕入税額控除を受けられなくなります。

インボイスの発行には、適格請求書発行事業者の登録が必須となり、現在課税事業者であっても登録しなければインボイスの発行ができません。そのため、請求側としては「適格請求書発行事業者の登録」と「インボイスに必要な記載事項の追加」「端数処理ルールの変更」などの対応が必要になります。

一方、支払側については、仕入税額控除の計算に関わる会計処理業務に大きな影響が生じます。これまでより税区分が複雑化し、帳簿のみで仕入税額控除が受けられていた適用範囲が変わるなど様々な業務の変更点があり、経理担当者は実務にどのような影響があるかを把握したうえで適切な対応環境を整えることが肝心です。

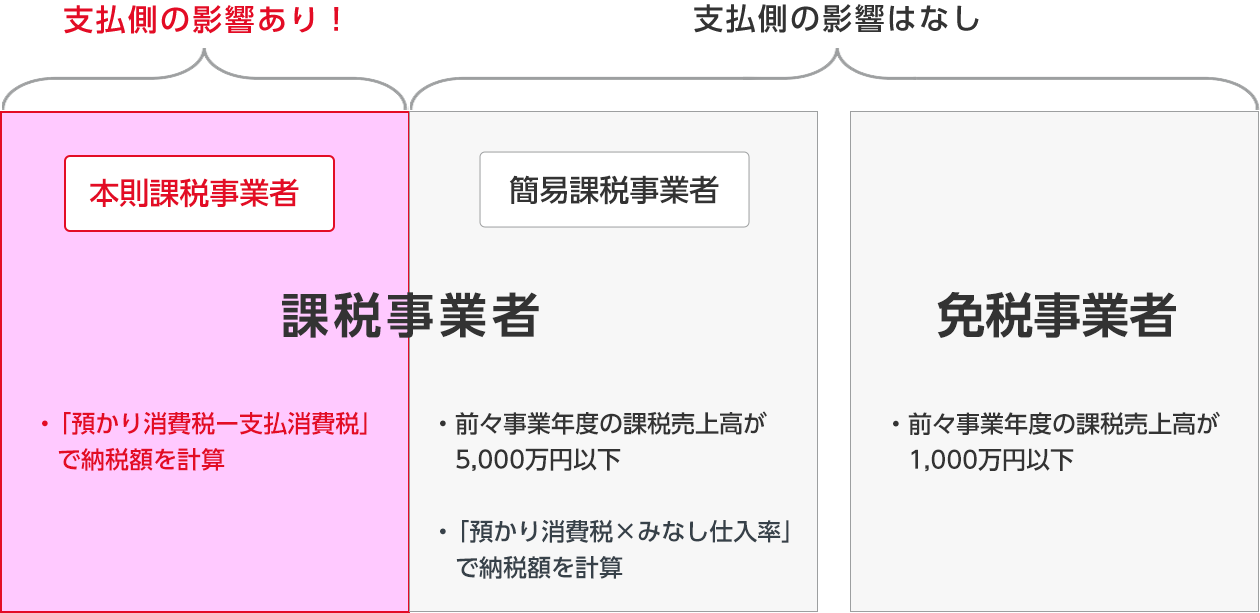

ただし、支払側として事務処理に影響が出るのは、課税事業者のうち「本則課税」で消費税を納税している企業であり、免税事業者やみなし仕入率で納税額を計算する簡易課税制度を適用している企業は、インボイス対象外のため影響はありません。

支払側の実務対応で注意すべき6つのポイント

インボイス制度が支払側の実務にもたらす影響は、次のように4つの業務範囲において6つの作業で発生します。これまでの実務ではなかった作業もあるため、どのように効率的に進めるか検討し、対応準備を進める必要があります。

受領時の処理業務

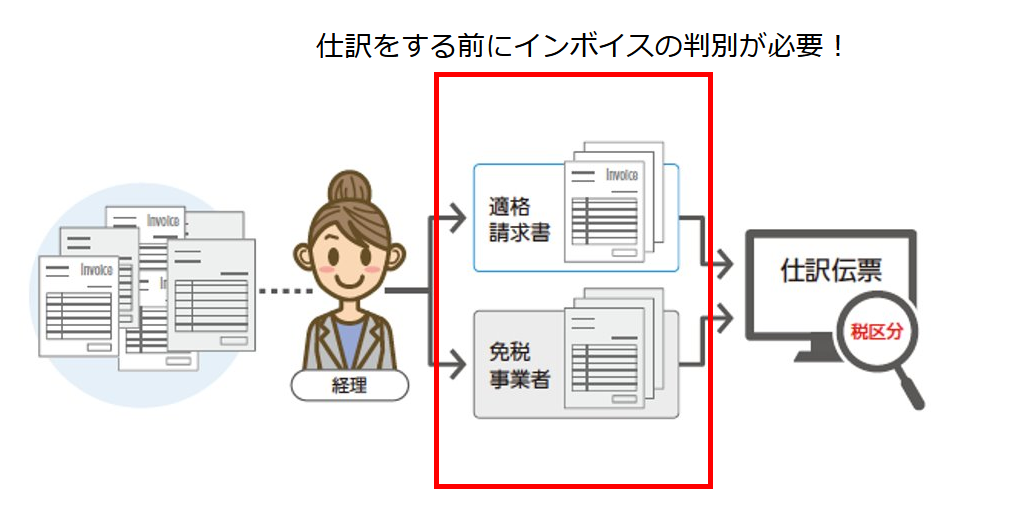

●仕訳前に「インボイスか、そうでないか」のチェックが必要

インボイス制度では、仕入税額控除の計算時にインボイスではない証憑が紛れ込まないように分別する必要があります。そのため、証憑が経理部門に届いたら、まずはインボイスか・そうでないか判別する作業が発生します。

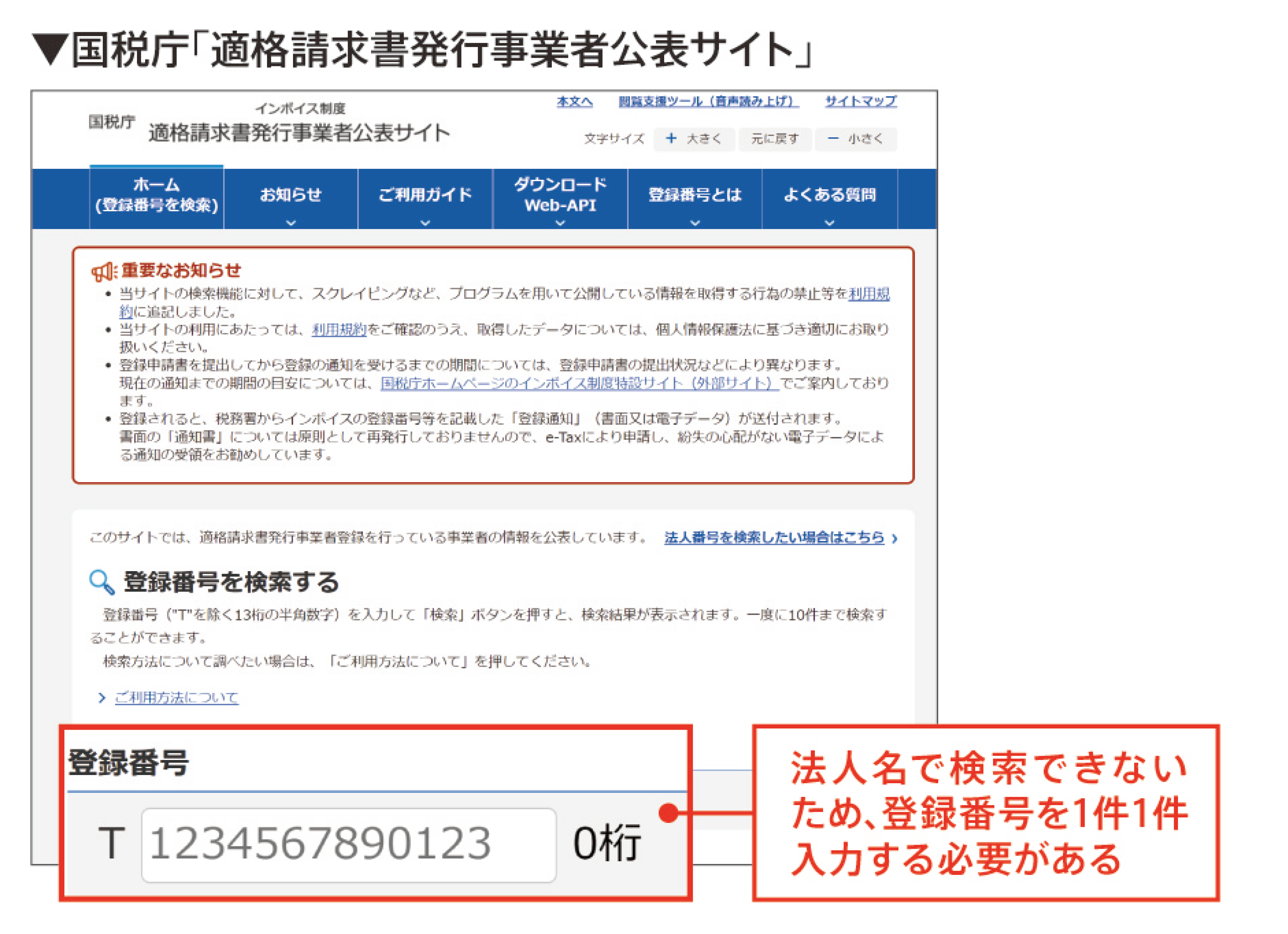

インボイスでは、従来の請求書の記載事項に加え「登録番号」「税率ごとの消費税額および適用税率」が追加されることになっているため、これらの記載でインボイスを判断できます。不正にインボイスが発行されていないかを把握するためには、取引先が適格請求書発行事業者として登録されているか、 適格請求書発行事業者公表サイトで確認することが重要です。

ただし、適格請求書発行事業者公表サイトでは法人名で検索できないため、1件ずつ登録番号を入力して確認することになります。効率的に進めるには、登録番号を入力しなくても適格請求書発行事業者かどうかを確認できる仕組みがあるとよいでしょう。

●消費税額計算が正しいかのチェックが必要

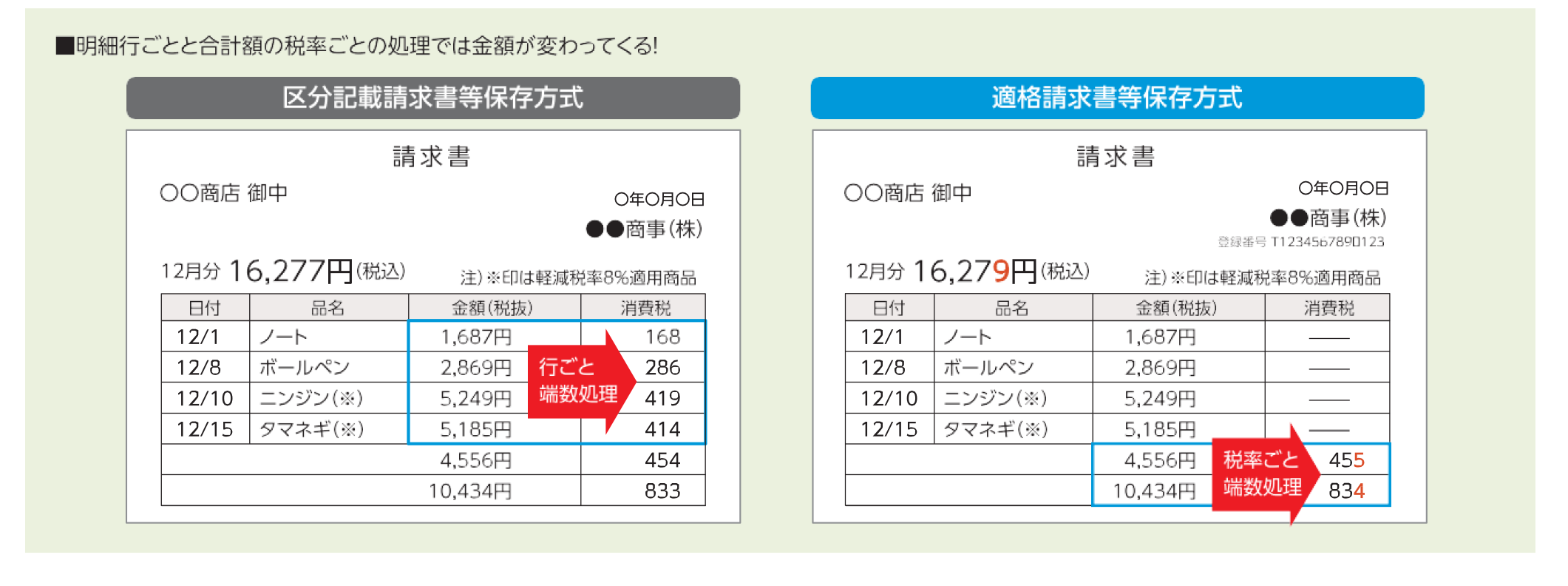

消費税額の算出方法は、現行法では請求書の品目ごとに計算でき、端数処理もその度に行うことが認められています。そのため、商品単位(明細行)ごとに端数処理をすることが認められています。

インボイス制度では、「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合には、1枚の適格請求書につき、税率ごとに1回の端数処理を行うルールになります。これまでの方法で計算した場合とは消費税額が変わってくるため、受領したインボイスに記載されている消費税額が正しく計算されているかチェックすることも必要になります。

端数処理の計算ミスが発覚した場合は、取引先(請求側)に確認し修正したインボイスを発行してもらいます。または、自社が作成したインボイス要件を満たす仕入明細書などで正しい税額を記載し、取引先(請求側)に確認してもらう方法も、「仕入税額控除適用で保存が必要なインボイス」として認められます。

会計処理業

●証憑ごとに消費税区分の判断が必要

集計・仕入税額計算に必要な税区分に関しては、現在は「課税仕⼊10%」と「課税仕⼊8%」のみで分類しますが、インボイス制度下では「仕⼊税額控除対象の課税仕⼊10%」「(控除対象外の)課税仕⼊10%」「仕⼊税額控除対象の課税仕⼊8%」「(控除対象外の)課税仕⼊8%」という4つの税区分が基本となります。

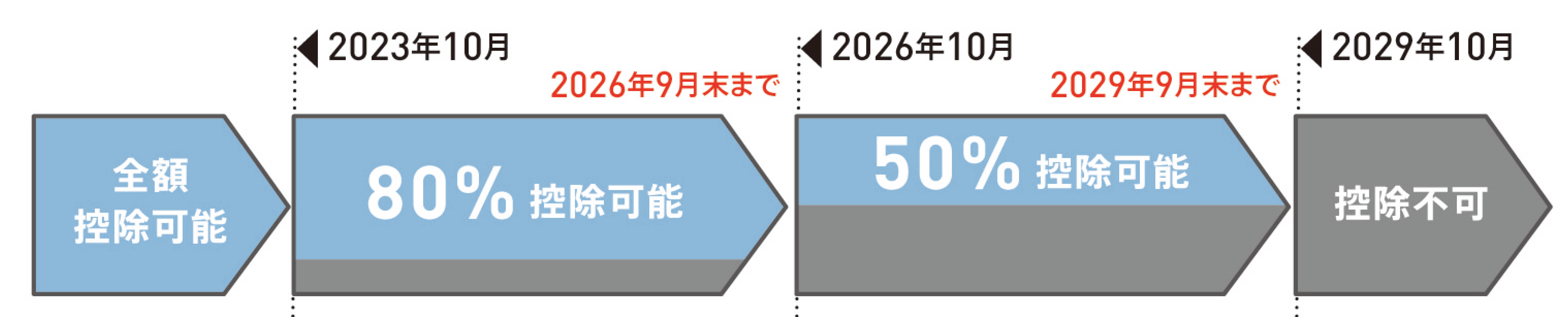

また、経過措置として、免税事業者等の仕⼊に関しては、2029年9⽉30⽇まで段階的に仕⼊税額相当額の⼀定割合を仕⼊税額として控除できます。

この経過措置を適用する場合、さらに「経過措置80%控除対象の課税仕⼊10%」「経過措置80%控除対象の課税仕⼊8%」(2026年10月以降は「経過措置50%控除対象の課税仕⼊10%」「経過措置50%控除対象の課税仕⼊8%」)という税区分も加わることになるため、記帳パターンは従来の3倍になります。このように税区分が複雑になると、請求書を受領するたびに記帳パターンを手作業で確認していたのでは実務が回らなくなる恐れも考えられます。

業務効率を考えるなら、適切かつ自動的に税区分が選択できる会計システムが必要になります。また、免税事業者等からの仕入にかかる経過措置については、措置期間に応じた税区分がタイムリーに切り替えられるように会計システムの対応を確認しておくことも必要です。

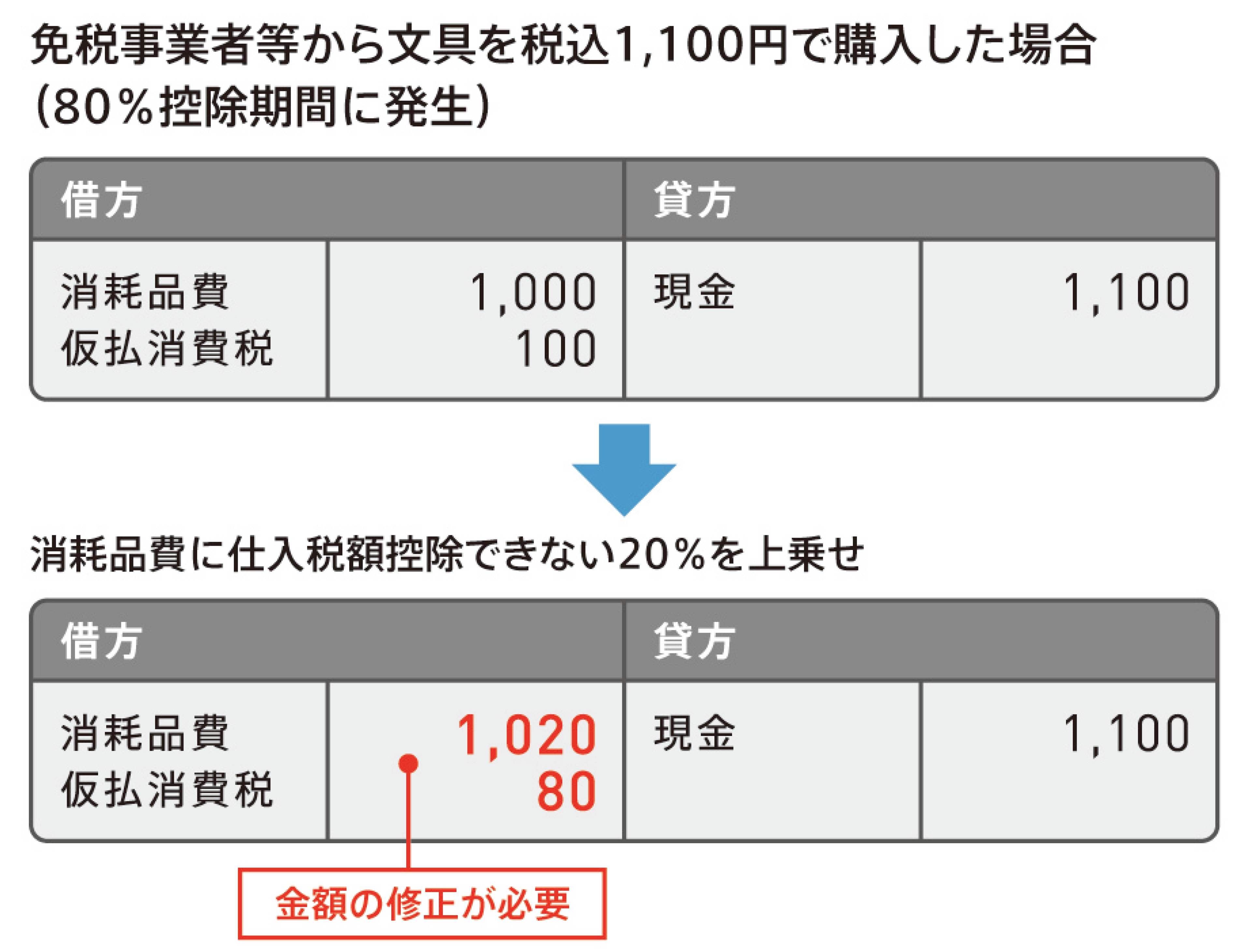

なお、仕入税額控除されない消費税額分(80%控除ができる期間中は残りの20%分)は、「本体価格に上乗せする」「決算時に控除されない分を雑損失に振り替える」などの対処が必要です。この処理についても、会計システムで自社のルールに従って自動処理できれば、業務の効率化を図れます。

証憑保管業務

●インボイスの保管が要る取引と要らない取引の分別が必要

現⾏法では、税込⽀払額が3万円未満の場合、請求書等を保存しなくても法定事項が記載された帳簿の保存のみでよいとされています。

しかし、インボイス制度ではこの特例が廃⽌され、新たに「帳簿のみでよい取引」「インボイスの交付が免除される取引」が指定されています。例えば、従業員からの申請が出やすい公共交通機関の運賃や自動販売機からの購入、従業員に⽀給する出張旅費・宿泊費・⽇当・通勤⼿当や、税込1万円未満の課税仕⼊などは、⼀定の事項を記載した帳簿のみの保存で仕⼊税額控除を受けることが可能です。

現⾏法とインボイス制度では、帳簿と事実を証する証憑類の両⽅を保存する必要がある取引の範囲が変わるため、「どの取引が帳簿の記載のみでよくて、どの取引にインボイスが必要か」を適切に判別して対処しなければなりません。

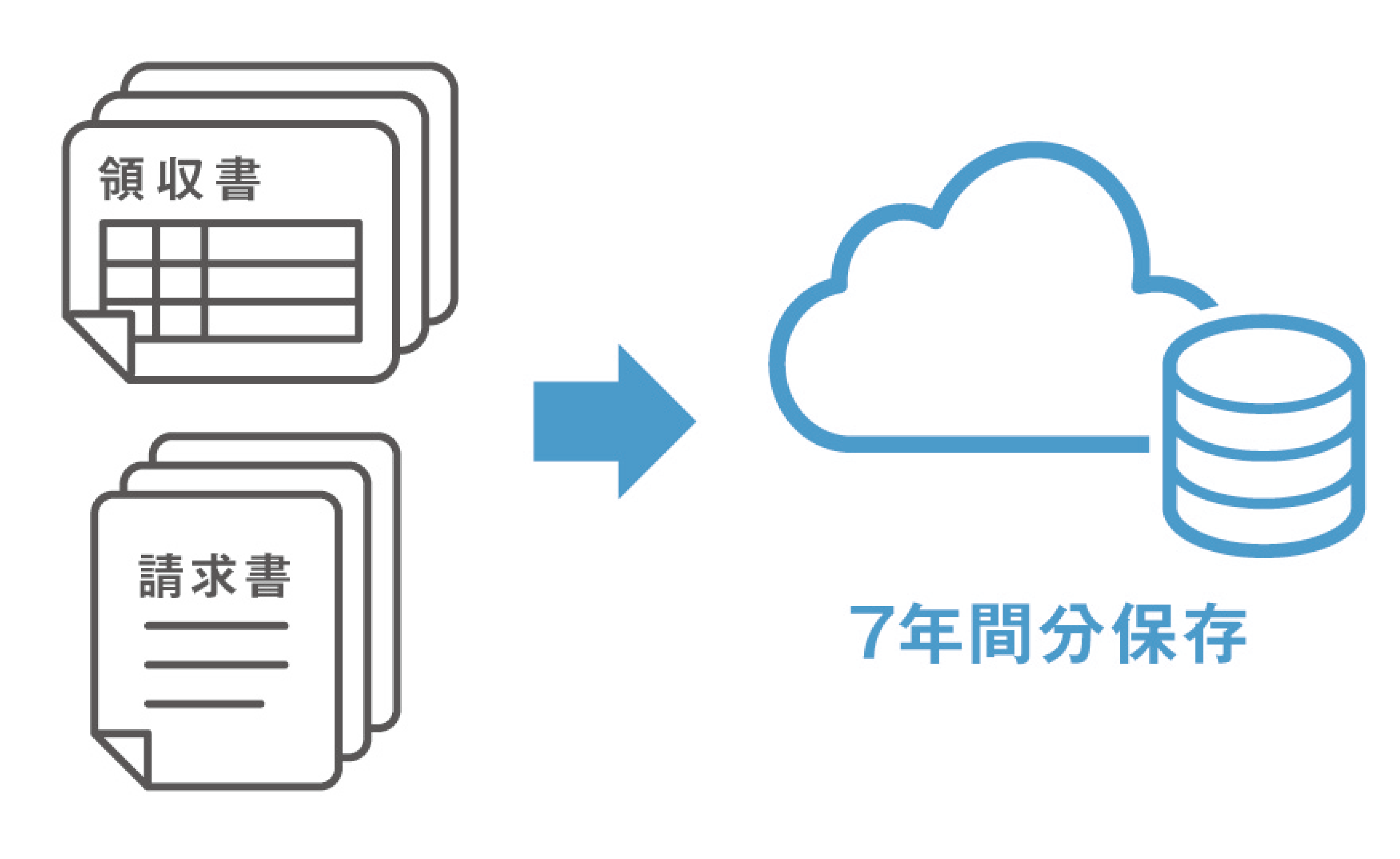

●長期間保存に耐えられる場所の用意が必要

インボイス制度では、原則として「⼀定の事項を記載した帳簿とインボイスの保存」が仕⼊税額控除を受けるための要件となります。また、証憑はインボイスもそうでない証憑類も、会社法により受領した年度から最低7年間の継続保存が必要となるため、それぞれを区分して⻑期保存できる環境が必要です。

特に、PDFなど電⼦データで受領した電⼦インボイスは、電⼦帳簿保存法により特例を除き電⼦データでの保存が義務化※されます。データの保管場所としては、「サーバー内に専用フォルダに保存する」「会計システムや文書管理システムで保存する」などの方法がありますが、いずれにせよ、7年間の保存を前提として十分な容量を確保できる場所を用意する必要があります。また、電子データで保管する場合、一度削除した証憑データを復元できないケースが多いため、意図しない削除に対する備えも必要です。

※電子帳簿保存法の電子取引についてはコラム「電子帳簿保存法]令和5年度税制改正の見直し点を含む最新情報とその対応策を解説!」)も参照ください。

申告業務

●税額計算の見直し検討が必要

現行の消費税額の計算方法は、1年間の総売上に対する消費税を算出することで税額を決める「割戻し計算」のみが認められています。インボイス制度では、「割戻し計算」に加え、都度売上で発⽣した消費税の⾦額を足していくことによって税額を算出する「積上げ計算」も可能になります。

一部の業種では、「積上げ計算で消費税額を計算すると利益が出る」というケースもあるため、インボイ制度前に自社の税額計算⽅法を見直すのもよいでしょう。

ただし、計算方法を変更する場合、計算式の変更が必要になります。会計システムであれば、割戻し計算か積上げ計算の選択だけで済みますが、Excelなどで計算している場合は、計算式を手作業で修正しなければならず、ミスが起こらないよう細心の注意を払う必要があります。

「インボイス対応」だからと侮るなかれ!

過度な業務負担を生まないためには電帳法対応も意識して!

市場では、多くの会計システムで、インボイス制度に対応するプログラムの提供が始まっています。クラウドサービスはもちろん、オンプレの会計システムでも「インボイス対応」と銘打った業務ソフトが提供されていますが、制度要件に沿った仕訳入力や帳簿作成には対応していても、手作業が残ってしまったり、会計システムの範囲外の業務に対応できなかったりする可能性があります。

制度施行後の業務にどのように対応するかをしっかり確認しておかないと、思わぬ「業務の落とし穴」に嵌まってしまうかもしれません。

例えばオンプレ会計システムでは、基本的にAI学習機能などはなく、請求書を確認しながら⼿⼊⼒で会計システムに反映させなければなりません。証憑からインボイスかそうでないかを判断して税区分を自動判定する、といったことはできず、免税事業者等からの仕入にかかる経過措置を適用する場合も、手入力で費用に上乗せする作業が発生します。

クラウドサービスの会計システムなら、AIをはじめとするIT技術により、オンプレ会計システムで発生する細々とした手作業も難なく自動化できます。例えば、 勘定奉行iクラウドの場合、証憑を取り込むだけでAI-OCRがデータ化※し、適切な消費税区分や科目を判断して自動仕訳します。経理担当者は確定作業を行うだけで仕訳起票が完了し、どれだけ証憑が多くてもミスなく効率的に仕入税額控除を計算できます。また、段階的に適⽤される経過措置にも、最適な時期にシステムが⾃動アップデートするため、経理担当者が意識することなく切り替えが完了します。

※AI-OCRオプションが必要です。

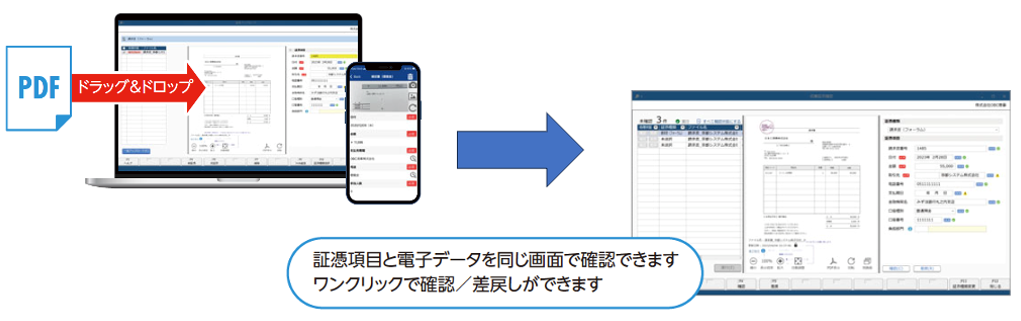

特に、電子データでインボイスを受領した場合は、電子帳簿保存法とインボイス制度の両面で対応しなければなりません。最近は、電子データで証憑を受領する電子取引も増えているため、従業員が電子データの提出と支払申請が同時にできる回収ワークフローと、経理担当者も申請内容と電子データを併せて確認・保存できる仕組みも求められています。

ただし、一般的な会計システムは、経理担当者が利用することを前提にしており、証憑の電子データを確認することができません。対応するためには、会計システムに連携できるワークフローシステム等か、勘定奉行iクラウドのような、証憑の提出から上長承認・経理担当者の確認も行えるオプション機能を備えた会計システムが必要になります。

例えば、勘定奉行iクラウドに証憑収集オプションを追加すれば、従業員が受領した電⼦証憑の回収から仕訳、保管まで⼀気通貫でデジタル化でき、業務の⾃動化を図れます。手書きなど紙のインボイスも、スキャンデータにして同様に提出でき、経理担当者は会計システム上で提出された証憑をデータで確認できます。

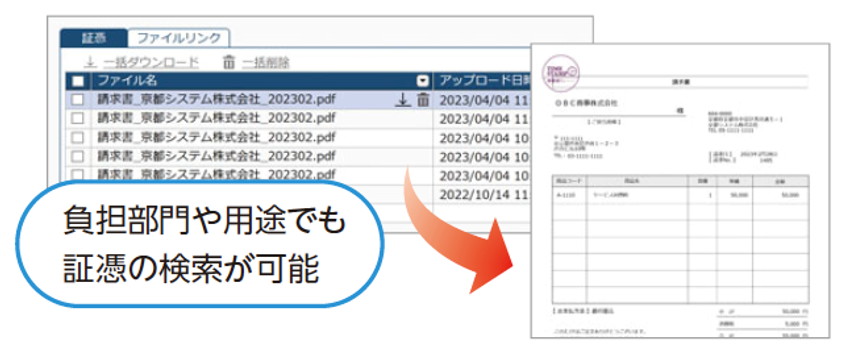

アップロードされた証憑類にはタイムスタンプが⾃動で付与され、電⼦帳簿保存法の要件に沿って勘定奉⾏iクラウド内で⼀元管理されるため、元帳や試算表などの帳簿から関連証憑の確認がすぐにでき、⽇付や⾦額、取引先、部⾨など様々な項⽬から証憑を探し出すことが可能です。

データの保存環境についても、最⼤1,000GBまで保存できる環境を標準で提供※し、1年あたり4万枚以上の証憑保存にも耐えられます。誤って過去の電⼦データを削除してしまった場合でも復元して確認できるため、安⼼して利⽤していただけます。

※Sシステムの場合

このように、実務の変更に伴う業務負担を最⼩限に抑えられるよう、実務に即して⾃社システムのインボイス対応⽅針を細部まで確認し、不足があればなるべく早く追加導入も検討するのが賢明です。システムのインボイス対応で見落としがちなポイントについては、ホワイトペーパー「インボイス制度・電子帳簿保存法 ⾒落としがちな業務の落とし⽳とは」も参照しながら、しっかり確認しましょう

おわりに

インボイス制度では、支払側の業務負担は大きく、できるだけ負担軽減を図るためにも適切な“インボイス対応”のシステムが必要です。すでに対応準備が終わっている企業でも、今一度どのように対応するかを確認しておくことが賢明です。必要に応じてシステムを見直すなど、制度が始まる前に業務の対応不足や不安を払拭しておきましょう。

システムやソフトの追加導入には、2023年度のIT導⼊補助⾦「デジタル化基盤導⼊類型」が活用できます。安価なシステム導入でも補助⾦対象となるため、こうした支援措置を有効活用して万全の対応準備を進めておきましょう。

インボイス制度・電子インボイス対応をご検討の方へ

奉行iクラウドは「経理業務の全体最適化」を応援しています!

奉行iクラウドシリーズは、請求書の発行側・受領側双方から2大制度改正に対応するサービスで、経理業務を網羅的にサポートします。

「自社の業務要件に合った製品が知りたい」「デモが見たい」「補助金が活用できるか知りたい」など、様々なご相談も承ります。お気軽にご相談ください。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!