2023年10月に始まるインボイス制度では、請求書だけでなく、領収書やレシート等についても変更点が生じます。請求書同様、領収書も仕入税額控除を受けるためにはいくつか要件があるため、適切に対応できるよう制度開始までに準備が必要になります。

そこで今回は、インボイス制度において領収書の取り扱い方がどのように変わるのか、発行側・受領側の注意点なども踏まえて解説します。

目次

- インボイス制度における「領収書」とは(適格請求書の概要)

- インボイス制度で押さえておきたい領収書の基本ルール3つ

- 発行側が検討しておきたい領収書のインボイス対策3ポイント

- 受領側が対策を考えるうえで留意しておきたい3つの課題

- おわりに

インボイス制度における「領収書」とは(適格請求書の概要)

インボイス制度は、適格請求書(インボイス)のみが仕入税額控除の対象となる制度です。正式には「適格請求書等保存方式」といい、2023年10月1日から施行開始が予定されています。

ここで言われる“適格請求書”とは、仕入税額控除を受けるために取引の内容を証明する証憑書類の総称として用いられており、実際には請求書だけでなく、領収書やレシート、納品書、仕入明細書など、取引の証明になるものは全て含まれます。

したがって、領収書も仕入税額控除を受けるためにはインボイス制度に則った記載が必要、ということになります。

適格請求書を発行するには、課税事業者になって、適格請求書発行事業者として登録していることが必須になります。

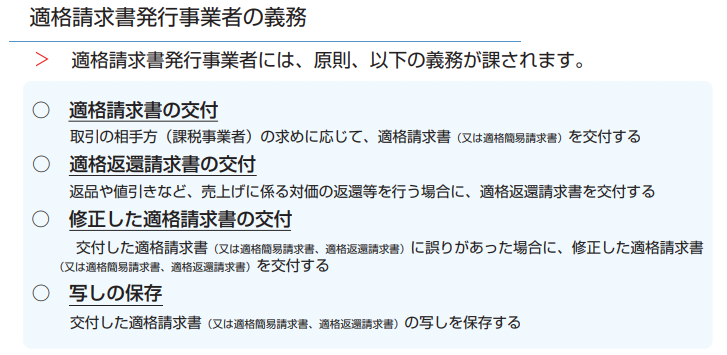

適格請求書発行事業者になると、軽減税率対象品目を販売しているかどうかにかかわらず、取引先から求められた場合には必ず適格請求書を発行しなければなりません。また、記載ミスがあった場合や返品になった場合も、適切にその取引内容を記した適格請求書を発行することが義務づけられています。さらに、発行した適格請求書の写しの保存義務もあるため、領収書であっても適格請求書として発行した場合は、控えを保管する必要があります。

なお、インボイス制度では、適格請求書発行事業者のなりすましや適格請求書内容の虚偽・誤認を防ぐため、違反者には罰則が課されます。

インボイス制度で押さえておきたい領収書の基本ルール3つ

適格請求書として領収書を発行するには、運用ルールを正確に把握しておく必要があります。ここでは、基本となる3つのルールをご紹介しましょう。

ルール1

領収書の記載事項が変わる

領収書を適格請求書として発行する場合、下記の事項を記載することが必須となります。

適格請求書として記載が求められる内容

- 適格請求書発⾏事業者の⽒名または名称

- 登録番号

- 取引年⽉⽇

- 取引内容(軽減税率対象品目の場合はその旨も記載)

- 税率ごとに合計した取引金額(税抜価格または税込価格)

- 適⽤税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の⽒名または名称

※ 赤字が現状の記載事項から追加されるものです。

※ 小売業のように、税抜価格を記載した商品と税込価格を記載した商品が混在する場合は、いずれかに統一したうえで「税率ごとに合計した金額」「税率ごとに区分した消費税額等」を算出・記載する必要があります。(たばこなど法令・条例の規定により「税込みの小売定価」が定められている商品など例外を除く)

適格請求書の様式に規定はなく、記載事項を満たしていれば問題ありません。つまり、手書きの領収書でも、上記の内容を正しく記載できていれば、仕入税額控除を受けられる証憑になります。

ただし、不特定かつ多数に向けて事業を営む次のような事業者は、記載事項が少し簡易化された「適格簡易請求書」を発行することができます。

適格簡易請求書を発行できる事業者

- ⼩売業

- 飲⾷店業

- 写真業

- 旅⾏業

- タクシー業

- 駐⾞場業(不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

※「不特定かつ多数の者に資産の譲渡等を行う事業」であるか否かについては、個々の事業の性質によって判断されます。

適格簡易請求書の記載事項は、次のようになります。適格請求書のように受領する企業名は記載しなくてよく、適格請求書では両方記載が必要な「適用税率」「税率ごとに区分した消費税額等」も、どちらか一方が記載されていればよいとされています。

適格簡易請求書として記載が求められる内容

- 適格請求書発⾏事業者の⽒名または名称

- 登録番号

- 取引年⽉⽇

- 取引内容(軽減税率対象品目の場合はその旨も記載)

- 税率ごとに合計した取引金額(税抜価格または税込価格)

- 適⽤税率または税率ごとに区分した消費税額等

※ 赤字が現状の記載事項から追加されるものです。

ルール2

消費税の端数処理は1適格請求書につき1回

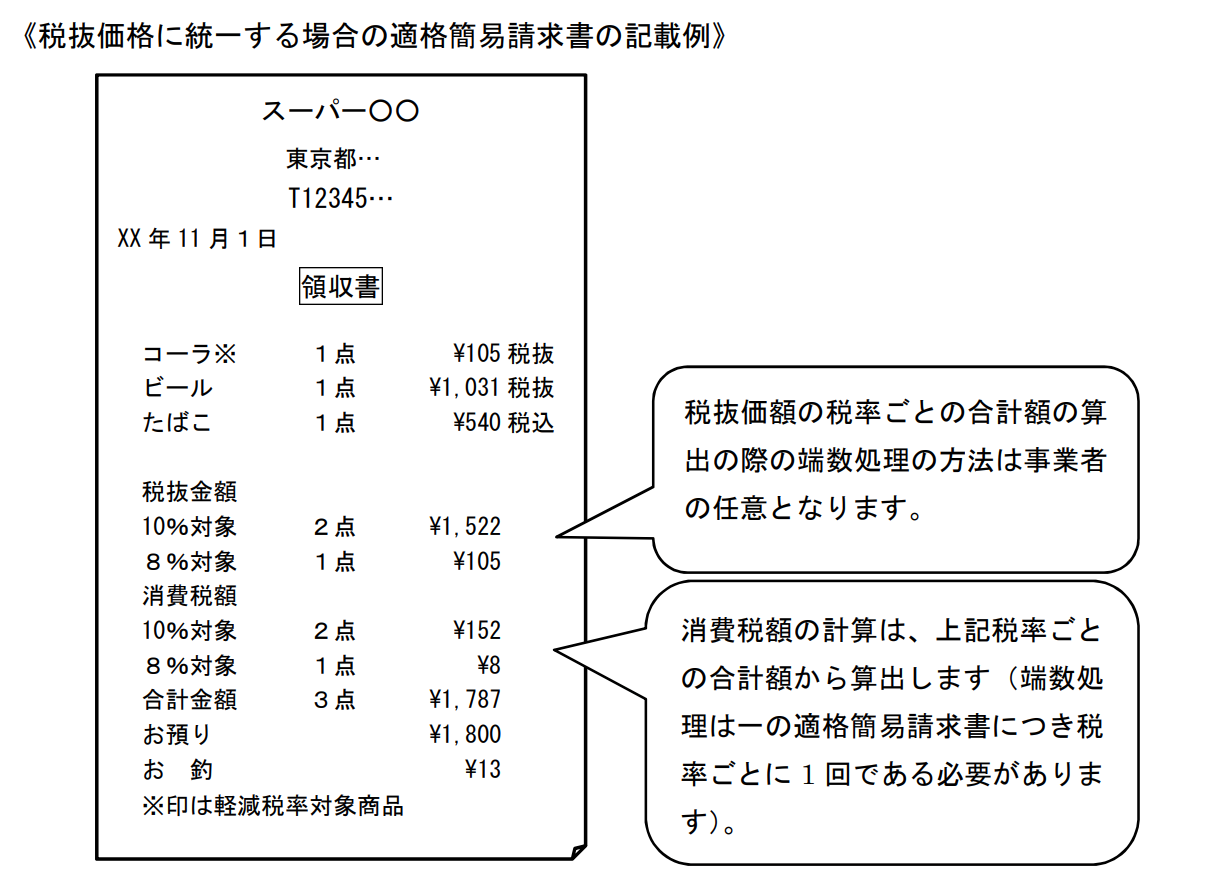

消費税額の計算時に発生しやすい端数処理について、これまで明確なルールがありませんでしたが、インボイス制度では正式にルール化されるため注意が必要です。

インボイス制度の端数処理は、「1つの適格請求書・適格簡易請求書において税率ごとに1回」となります。適格請求書・適格簡易請求書であれば、領収書であっても、このルールが適用されます。

ルール3

3万円未満の領収書も仕入税額控除を受ける場合は保存が必要

現在は、取引価格が3万円未満の場合、領収書がなくても記載条件を満たした帳簿があれば、仕入税額控除が適用される特例があります。しかし、インボイス制度ではこの特例が廃止され、3万円未満の取引も、適格請求書(または適格簡易請求書)の領収書がなければ仕入税額控除を受けられなくなります。

適格請求書発行事業者になると、取引先からの求めに応じて適格請求書・適格簡易請求書を発行する義務があるため、取引価格が3万円未満でも取引先から求められたら領収書を発行しなければなりません。

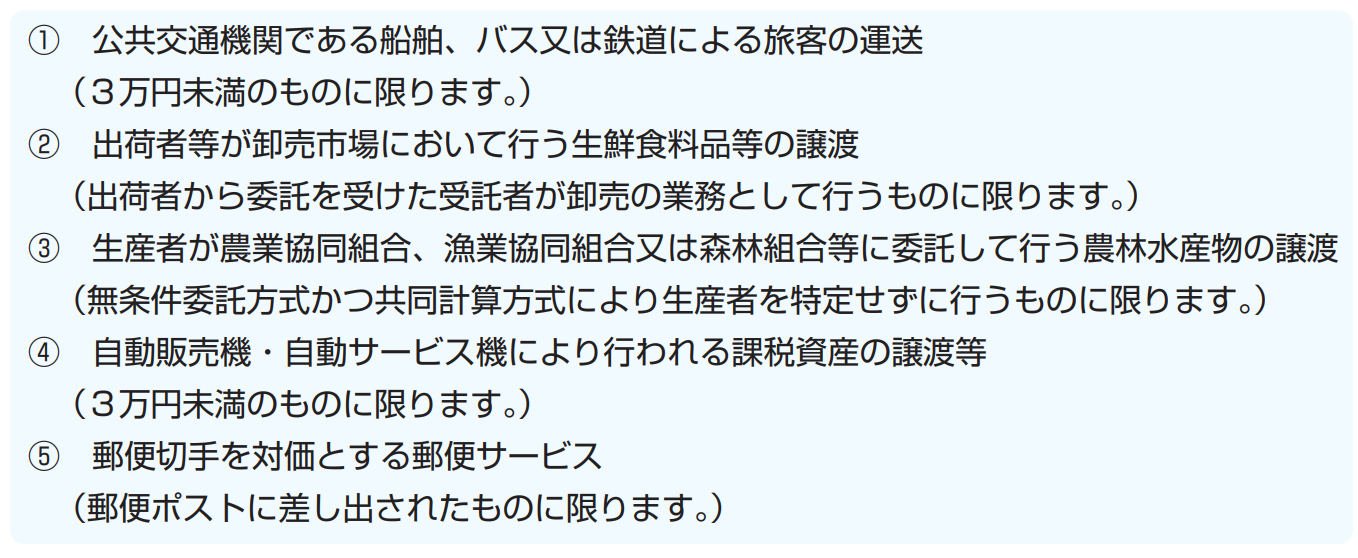

ただし、次のような取引の場合は「適格請求書の交付が困難」として発行が免除されます。

上記のうち、①にあたるバス・鉄道・モノレール・船舶などの運賃は、切符1枚ごとの金額や月ごとのまとめ金額でなく、1回の取引価格(税込)が3万円未満かどうかで判断されます。(入場料金や手回品料金は運賃ではないため除外)

また④には、コインロッカーやコインランドリーの利用料、ATMの手数料など、サービスの提供から支払まで機械装置のみで完結するものが該当します。精算のみを行うセルフレジや、営業活動などで利用したコインパーキング代、自動券売機などは、「精算は機械でもサービスは別」となるため、仕入税額控除を受けるには領収書が必要になります。

発行側が検討しておきたい領収書のインボイス対策3ポイント

領収書を発行する立場としてインボイス制度への対応を検討する場合、次の3つのポイントを押さえておくとよいでしょう。

1.適格請求書や適格簡易請求書を適正に発行できるシステムの導入検討

発行側にとってもっとも検討しておきたい対策は、適格請求書(または適格簡易請求書)の記載事項に順じた領収書を発行できる環境を整備することです。

現在、システムで領収書を発行している場合は、現行システムがインボイス制度に対応するか確認し、必要に応じて改修やリプレイスを検討します。システムの刷新には時間もかかるため、早めに対策することがオススメです。また、インボイス対応が予定されていても、端数処理など現行でも使用している機能は手動で設定変更が必要になる可能性もあります。ベンダーがインボイス対応について詳細を発表したら、内容を充分に吟味し、自社で設定変更が必要かしっかり確認しましょう。

また、現状は手書きで領収書を発行している場合は、これを機にインボイス対応のシステムを導入することも検討しましょう。手書きであっても、必要事項が記載されていれば問題ありませんが、登録番号や税率ごとに区分した合計金額と消費税額、適用税率などを毎回手書きするのは手間も時間もかかり、記載ミスで修正した適格請求書を発行するリスクも伴います。正確性を担保して取引先の信頼を維持し、業務効率を高めるためにも、システム導入は有効な手段になるでしょう。

2.電子インボイスでの領収書送付の検討

領収書の送付方法は、手渡しのほか、郵送、BtoB取引であればメールやシステムから送る「電子インボイス」も考えられます。

電子インボイスは、現在すでに請求書の発行・受領で盛んに活用されていますが、昨今はDX、ペーパーレス化への関心も高まっており、今後は領収書についても取引先から電子インボイスでの送付を求められる可能性も考えられます。

すでに電子インボイスでやり取りしている場合はもちろんですが、取引先の状況に応じて柔軟に対応できるよう、対策を検討しておくのが賢明でしょう。

3.控えの保存方法の検討

インボイス制度では、適格請求書発行事業者の義務として「写しの保存」を求めています。保存の対象となるのは、自社で発行した適格請求書や適格簡易請求書にあたる全ての証憑書類の写し(控え)です。

保存方法には定めがありませんが、紙で保存すると、発行の際にもう1通用意する必要があります。また、スペースの確保や管理に要する人件費などのコストもかかります。そこで、経費も手間もかからない電子データでの保存がオススメです。送付方法に電子インボイスを利用すれば、送ったデータをそのまま保存すればよくなります。

ただし、電子データで保存する場合は、システムやクラウド、サーバなど、保管場所と保管方法についてのルールを明確にしておくことが大切です。

受領側が対策を考えるうえで留意しておきたい3つの課題

領収書の受領側にとって、仕入税額控除への影響が大きいことから、領収書をどのように処理・管理するかが重要になります。特に、インボイス制度では、バックオフィス業務において少なくとも次のような手間が発生すると言われています。

(1)領収書の受領時に内容確認を徹底する手間が発生

適格請求書や適格簡易請求書に記載間違いなどの不備があると、仕入税額控除を適切に受けられません。

そのため、受領したらまずは登録番号、記載事項、消費税区分が正しく記載されているかを必ず確認する必要があります。記載内容に不備があった場合は、発行した取引先に修正した適格請求書の発行を依頼しなければなりません。

こうした確認作業は、担当者にとって新たな業務負担となるでしょう。

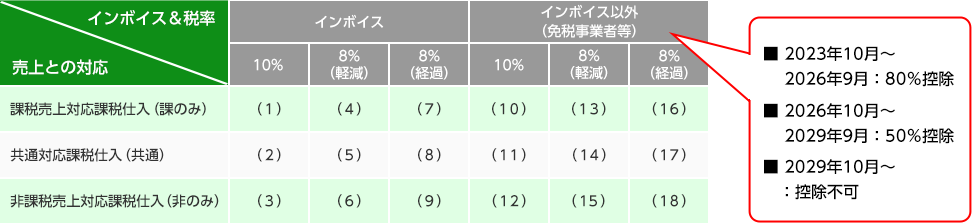

(2)適格請求書等とそうでない書類を仕分ける手間が発生

インボイス制度では、仕入税額控除が受けられる証憑は適格請求書・適格簡易請求書のみになります。そのため、受領した領収書のうち適格請求書等に該当するものを仕分ける必要があります。 ただし、2029年10月までは、免税事業者等の発行する領収書も一部仕入税額控除を受けられる経過措置があるため、経過措置に該当する証憑類も別途仕分けなければなりません。税率ごとの分類も合わせると、最大18種類の区分となってしまうため、手作業で仕分けるのは現実的ではないでしょう。

<個別対応方式による仕入税額控除の場合の区分管理>

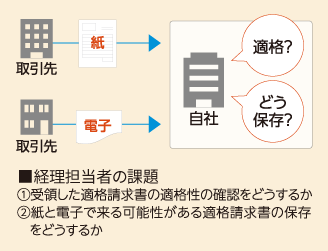

(3)紙と電子データを別々に処理・保存することで手間が発生

受領した領収書が紙の場合と電子データの場合があると、電子帳簿保存法で電子データの紙保存が禁止されているため、それぞれに適正な保存が求められます。(2024年1月1日までは紙での保存も認められています)

DX、ペーパーレス化が進む今後は、電子インボイスでの取引も増えることが予想されており、領収書も電子データでやり取りする機会が増える可能性が大いに考えられます。また、インボイス制度では3万円未満の少額取引でも適格請求書等の受領・保存が必要になるため、これまで以上に処理する領収書が増えることは必至です。

このような状況で、紙と電子データをそれぞれに管理することは、業務上混乱の種にもなりやすく、何らかの対策が不可欠になるでしょう。

こうした課題を考えると、現行の会計システムがインボイス制度にどのように対応するかをしっかりと確認しておくことが大切です。特に、(3)に対する対策としては、紙でも電子データでも一様に対応できるよう、業務フローの見直しも必要になります。

※ 改正電子帳簿保存法で求められる業務フローのあり方については、コラム「2年猶予を賢く使おう!改正電子帳簿保存法に必要な対応と進め方をわかりやすく解説!」も参照ください。

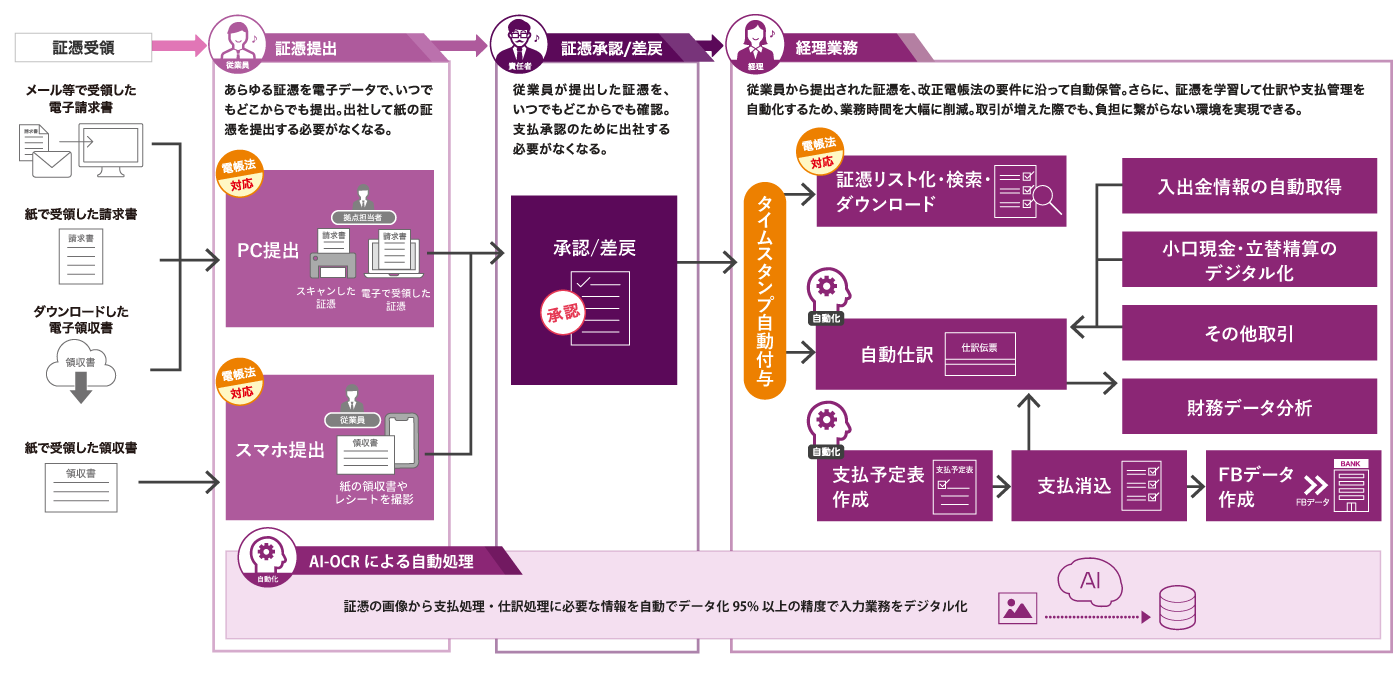

例えば、奉行iクラウド経理DX Suiteの場合、証憑収集から経理業務の一連の業務を丸ごとデジタル化することが可能です。

電子帳簿保存法にも対応しており、紙の証憑類もスキャナ保存制度の要件を満たしたデータ保存ができるので、受領した状態を問わず全ての領収書を電子データとして保存することができます。AI-OCRも標準搭載されているため、電子データで受け取れば、証憑収集段階でデータから仕訳や支払処理に必要な情報を読み取り自動入力します。また、そのまま仕訳入力や支払予定表作成にも自動で反映されます。

もちろん、インボイス制度やデジタルインボイスにも対応を予定しており、「適用税率ごとに区分管理」や「取引先の登録番号の管理」など、インボイス制度後に発生が予想される経理業務の負荷をサポートする万全の体制が整備できます。

おわりに

領収書の発行・受領は、企業にとって日常的な業務の1つです。

領収書の発行業務においては、特に請求書ほど発行数は多くないという企業でも、適格請求書発行事業者になる場合は、現行の業務プロセスを見直しておくことが大切です。また、受領した領収書の処理についても、法令や仕入税額控除に関わる以上、適切かつ正確に業務を遂行する環境整備は欠かせません。

インボイス制度開始まで、残り時間も少なくなってきています。システムの入れ替えが必要となると、稼働までに相当の時間も要するため、対応を早めに検討し、制度開始に向けて万全の体制を整えましょう。

インボイス対応・改正電帳法への対応に

経理業務のDX化を!

奉行iクラウド 経理 DX Suiteで

経理DXを実現した企業様事例

関連リンク

-

バックオフィス業務のDXで、経営力を強化する

奉行iクラウド DX Suite

-

猶予2年を賢く活用して改正電帳法に対応しましょう!

電子帳簿保存法 徹底対策 特設サイト

-

2023年10月施行 インボイス制度徹底対策サイト

インボイス制度 徹底対策 特設サイト

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!