2023年10月より開始されるインボイス制度では、取引先が適格請求書発行事業者に未登録の場合、仕入にかかる消費税は控除対象外となります。取引先に免税事業者が多い場合などは、影響も大きくなることが予想されます。そのため、仕入税額控除にはインボイス制度開始後の一定期間、経過措置も設けられています。

今回は、この経過措置について、制度の概要や会計処理、取引上の注意点など押さえておきたいポイントを解説します。

目次

- インボイス制度における仕入税額控除の経過措置とは

- 経過措置期間中の会計処理上の注意点 ①仕訳方法

- 経過措置期間中の会計処理上の注意点 ②税額計算時の注意

- 会計システムのインボイス対応をしっかりチェックしよう!

- 免税事業者等との取引を見直す際も注意が必要

- おわりに

インボイス制度における仕入税額控除の経過措置とは

インボイス制度では、適格請求書のみが仕入税額控除の対象となります。適格請求書の発行は、適格請求書発行事業者の登録を受けた課税事業者にしか認められていません。そのため、免税事業者や適格請求書発行事業者に登録していない課税事業者(以下、「免税事業者等」)との取引で支払った消費税額は、控除の対象外となります。

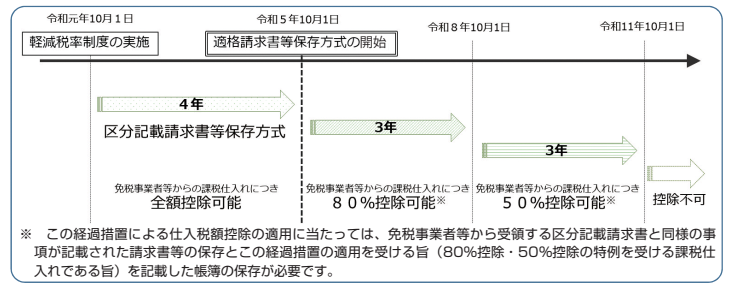

ただし、インボイス制度開始から6年間は経過措置が認められており、最初の3年(2026年9月30日まで)は免税事業者等からの課税仕入れの80%を、その後の3年(2029年9月30日まで)は50%を控除できます。

なお、簡易課税制度を選択している課税事業者の場合は、インボイス制度に必要な適格請求書の区分経理が必要ないため、この経過措置は適用されません。

経過措置期間中の会計処理上の注意点 ①仕訳方法

免税事業者等からの仕入が多い企業にとって、経過措置期間中の会計処理は気になることでしょう。

経過措置を受けるには、現行の区分記載請求書等と同様の事項が記載された請求書等と、経過措置を受けることを記載した帳簿の保存が必要となります。

請求書等には、具体的に次のような内容が記載されていることとなっていますが、現在受領し会計処理をしている内容であれば、基本的に問題はありません。

- 書類の作成者の⽒名または名称

- 取引年⽉⽇

- 取引内容(取引内容が軽減対象品目の場合は、取引内容と軽減税率対象である旨)

- 税率ごとに合計した税込価額

- 書類の交付を受ける当該事業者の⽒名または名称

※ 3の括弧書きや4について記載がない場合は、受領者が追記して保存することが認められています。

帳簿では、次のように、現行の記載事項に加え経過措置適用分の仕入である旨を記載することが必要です。

- (A) 課税仕入の相⼿⽅の⽒名または名称

- (B) 課税仕⼊を行った年⽉⽇

- (C) 課税仕⼊にかかる取引の内容(課税仕⼊が他の者から受けた軽減税率対象品目の場合は、取引内容と軽減税率対象である旨)および経過措置の適⽤を受ける課税仕⼊である旨

- (D) 課税仕⼊にかかる⽀払額

経過措置適用分の仕入である旨(C)については、個々の取引ごとに「80%控除対象」「免税事業者からの仕入」などと記載する方法のほか、例えば「※」「☆」といった記号・番号などを表示して別途「※(☆)は80%控除対象」などと表示する方法も認められています。

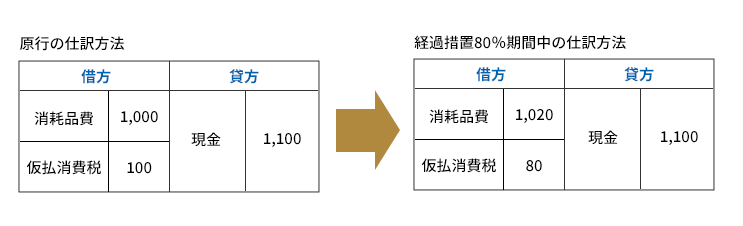

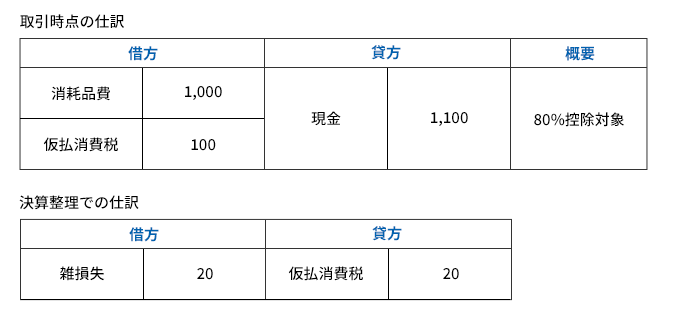

また仕訳入力は、仕入税額控除が受けられない%分を該当費目に上乗せするか、「雑損失」などに振り替える方法が想定されています。「雑損失」を用いる場合は、取引時点ではこれまで通りの仕訳をし、決算時に控除されない分を一括して「雑損失」に区分します。

例えば、税抜経理方式で、「仮払消費税」で仕訳入力して地方消費税も加味した「課税仕入に係る支払対価の額に110分の10を乗じて算出した金額」で計上している場合、仕訳入力は次のようになります。

●免税事業者等から文具を1,100円で購入した場合(80%控除期間に発生)

(例1)控除されない分(20%)を費用に上乗せする方法

(例2)「雑損失」などで区分する方法

経過措置期間中の会計処理上の注意点 ②税額計算時の注意

経過措置適用分は、消費税や法人税などの税額計算時にも注意が必要です。

インボイス制度での消費税額計算では、仕入税額の計算方法は原則「積上げ計算」ですが、売上税額の計算方法に「割り戻し計算」を選択している場合のみ、仕入税額でも「割り戻し計算」を選択できます。

経過措置適用分の計算方法は、適格請求書の仕入税額計算方法に合わせることになっています。例えば、適格請求書分では積上げ計算を採用しているなら経過措置適用分も「積上げ計算」で、という具合です。このとき1円未満の端数が生じた際には、端数を切り捨て、または四捨五入することとされています。

ただし、経過措置適用分については、請求書に記載されている消費税額が全面控除されるわけではありません。経過措置適用分にかかる消費税の控除額を算出するには、インボイス制度スタートから3年間は、請求書に記載の額に110分の7.8(軽減税率適用の場合は108分の6.24)を乗じた金額にさらに80%を乗じ、その後の3年間は請求書に記載の額に110分の7.8(軽減税率適用の場合は108分の6.24)を乗じた金額に50%を乗じる必要があります。

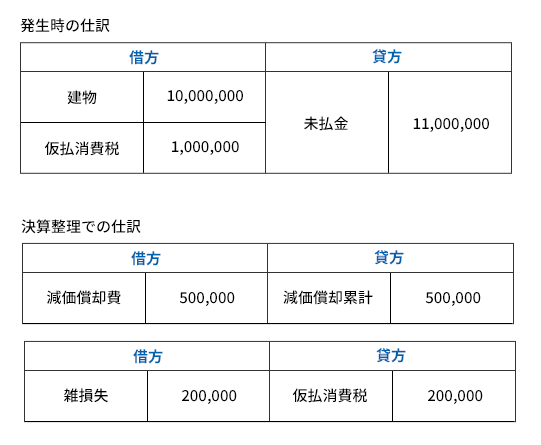

また、仕訳で「雑損失」を用いる場合で減価償却資産を取得した際には、法人税の申告調整等が必要になります。

例えば、経過措置80%が適用される期間中に、免税事業者等から店舗用建物を税込1,100万円で購入した場合、会計処理では次のようになります。

(例)免税事業者等から店舗用建物を税込1,100万円で購入した場合(80%控除期間に発生)

※10%対象、税抜経理方式、20年定額償却(0.05)の場合

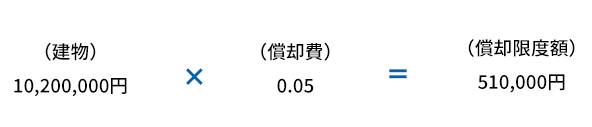

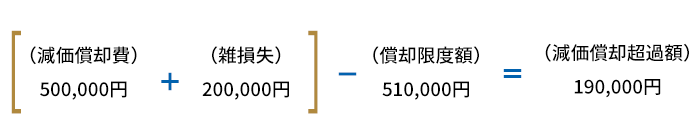

法人税の計算では、雑損失は損金不算入になるため、仕入税額控除が受けられない仮払消費税100万円のうちの20%分=20万円は、取得価格に加算して減価償却費を計算することになります。

また、雑損失として計上している20万円は「償却費として損金経理をした金額」として取り扱うことになり、結果として償却限度額を超える19万円は「減価償却超過額」として所得金額に加算します。

会計システムのインボイス対応をしっかりチェックしよう!

仕入税額控除の経過措置期間中は、適切に会計処理を行うためにも、現行の会計システムがインボイス制度にどのように対応するかが大きなカギとなります。

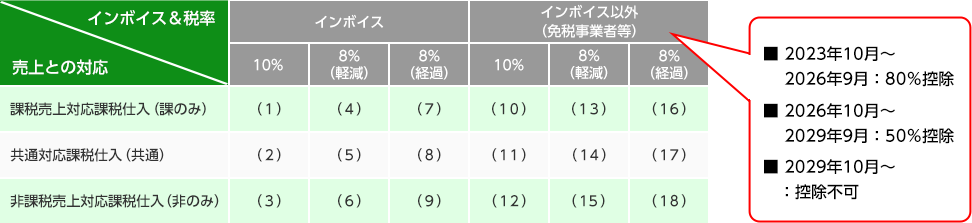

例えば、先述のような仕訳入力を適切に行うには、まず請求書などの証憑を適格請求書分と経過措置適用分に分ける必要があります。現在、消費税率は8%と10%で、さらに経過措置適用の枠も加えると、個別対応方式による本則課税の場合、次のように最大18種類に分類する必要があります。

●個別対応方式による仕入税額控除の場合

※ 簡易課税制度を選択している場合は、適格請求書の保存は仕入税額控除の要件にはならないため、区分管理は不要です。

これらを手作業で分類することは、現実的に難しいでしょう。また、税額計算時の手間も考えると、現行の会計システムや税務システムのインボイス対応状況を確認する際は、区分から仕訳方法、税額計算の仕組みについても確認しておくと安心でしょう。

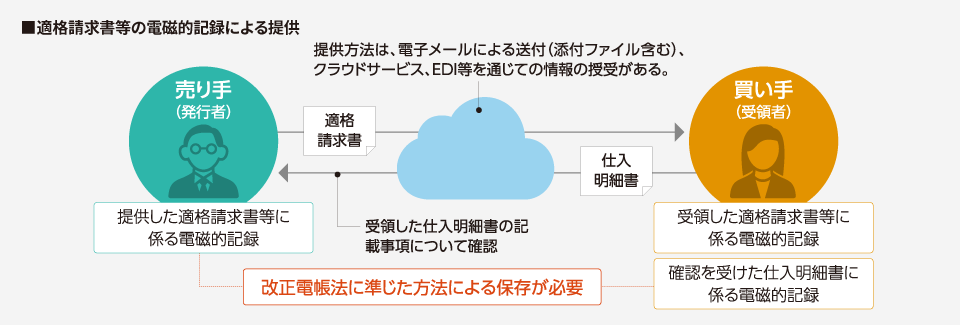

さらに、適格請求書は電子データで受け取る(いわゆる電子インボイス)ことも可能ですが、電子インボイスで受領すると、改正電子帳簿保存法では電子データでの保存が義務づけられているため、適切な保存体制も必要になります。

紙で受領する証憑類もある場合は、経理業務や管理業務は「紙」と「電子データ」の二重構造でプロセスを回すことになります。そうなれば、現場の困難は避けられません。現有の会計システムでのインボイス対応を確認する際は、仕訳や税額計算の仕組みだけでなく、ビジネスプロセスもチェックする必要があります。

例えば、勘定奉行iクラウドなら、仕入税額控除の経過措置に対応する機能が標準装備される予定です。適用税率ごとに区分管理する機能や、取引先の登録番号の管理など、インボイス制度開始後に発生が予想される経理業務の負荷を、万全の体制でサポートする予定です。

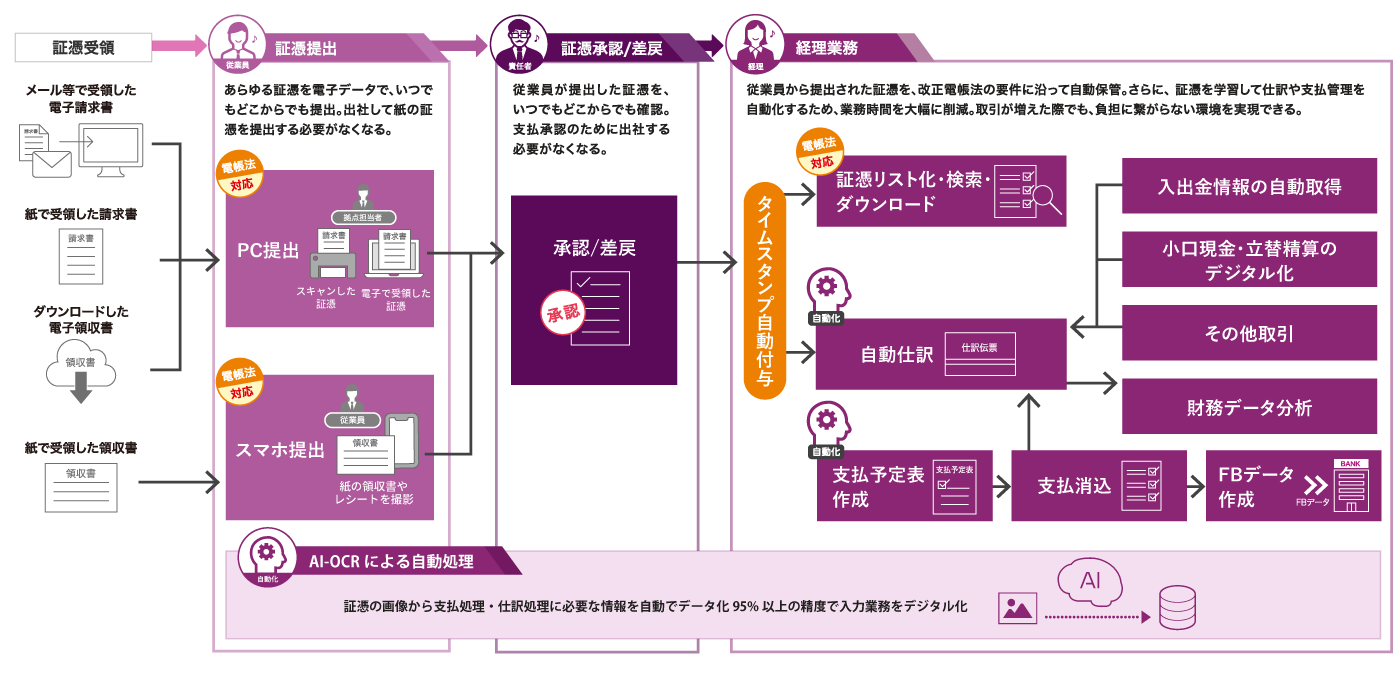

また、奉行iクラウド経理DX Suiteにすれば、インボイス対応はもちろん、改正電子帳簿保存法に準じた業務プロセスも構築できます。証憑収集から承認、会計処理、証憑保管までの業務をデジタル化するだけでなく、その後の支払予定表作成、消込、FBデータ作成業務まで自動化して経理ビジネスプロセスを丸ごとデジタル化します。電子帳簿保存法のスキャナ保存にも対応しているため、紙の証憑類も電子インボイスも電子データとして一括保存が可能です。

免税事業者等との取引を見直す際も注意が必要

仕入税額控除の経過措置は、インボイス制度での影響を緩和させる目的で設けられていますが、経理業務がより煩雑になることは否めません。控除金額は従来よりも少なくなりますし、6年経過すれば控除が一切認められなくなるため、その間に免税事業者等との取引を見直すことも課題になります。

まずは、取引先が適格請求書発行事業者かを確認し、そうでない場合には、設定する取引価格が仕入税額控除を受けられないことを前提に、今後の取引についてよく話し合うことも必要でしょう。

ただし、免税事業者等と交渉する際、買い手がその立場を利用し、免税事業者が不利益を被るような要請や強要などを行った場合には、優越的地位を濫用したとして独占禁止法や下請法で問題となる恐れがあります。

免税事業者等とのやり取りでは、特に次のようなNGポイントに注意しましょう。

<免税事業者等と取引・交渉時のNG行為>

① 免税事業者に課税事業者への転換を強要する

適格請求書発行事業者への登録はあくまで任意であり、特に免税事業者に登録を求める場合は、課税事業者への転換強要と取られることがあるため注意が必要です。(課税事業者への転換をアドバイスすることはできます)

「課税事業者にならなければ取引価格を引き下げる(取引を打ち切る)」などと一方的に通告することも、独占禁止法や下請法に抵触する恐れがあります。

② 一方的に取引価格の減額を求める

仕入先が適格請求書発行事業者に登録しない場合、取引価格の減額を交渉すること自体は違法ではありません。自社の支出を減らすためには有効な手段であり、双方が納得の上で取引価格を設定すれば、独占禁止法において問題となることはありません。

しかし、その交渉が形式的なものに過ぎず、著しく低い取引価格が設定された場合には、独占禁止法において問題となるため注意が必要です。

また、交渉段階で取引先から取引価格の引き上げを要求された場合も、合理的な理由がなく一方的に拒否することは、独占禁止法や下請法に抵触する恐れがあるため、インボイス制度による影響を充分に加味し、協議の上で取引価格を設定する必要があります。

③ 不利益な取引条件に応じないと取引停止を求める

企業がどの企業と取引するかは、基本的に自由です。しかし、買い手がインボイス制度の開始を機に、一方的に著しく減額するなど不利益な取引を提示し、これに応じない相手方との取引を停止した場合には、独占禁止法上問題となる恐れがあります。

④ 商品・サービス等を受領拒否・返品する

仕⼊先から商品・サービスを購入する契約を交わした後、仕入先が適格請求書発行事業者でないことを理由に、商品やサービスを受け取らない、または正当な理由もなく返品する等の行為は、優越的地位の乱用になります。また、仕入先の問題が理由ではなく受領拒否や返品を行うと、下請法でも問題になります。

⑤ 協賛金等の負担、取引商品以外の購入・利用を要請する

買い手が免税事業者等に対し、取引価格の据置きを認めるかわりに、別途、協賛金や販売促進費などの名目で金銭を負担する要請をしたり、正当な理由なく発注内容以外の無償サービスを要請したりする行為も、優越的地位の乱用とみなされます。

また、取引価格の据置きを認めるかわりに、取引商品やサービス以外の商品・サービスの購入・利用を要請する行為は優越的地位の乱用とみなされ、下請法でも問題になります。例えば、「値札の付け替え作業を無償で行うよう要請する」「建設業で下請負人と契約後、使用する資材や機械の仕入先を指定し利益を害する」などの行為が該当します。

他にも、内税取引に起因する買いたたきや、請求金額の端数を一方的に切り捨てて支払うなどの減額行為、税抜価格での交渉に応じないなどの行為は、消費税転嫁対策特別措置法で消費税の転嫁拒否行為として禁止されています。

今後、免税事業者等との取引を見直す場合は、こうした様々な法令に則った対応をしましょう。

おわりに

仕入税額控除の経過措置は、これまで控除できていた税額が段階的に減り、最終的には一切控除できなくなるため、経営面で受ける影響の大きさは決して小さくないでしょう。経理業務の煩雑化も免れず、今後は業務軽減を目的としたアシスト機能が、会計システムに対してより一層求められる時代となります。

また、インボイス制度と同時に導入が予定されているデジタルインボイスの影響から、電子インボイスも普及拡大が予測されています。そのため、インボイス制度はもちろん、改正電子帳簿保存法にも対応していることが、これからの会計システムのスタンダートとなることは明白です。

インボイス制度が始まるまで、それほど時間に余裕はありません。できるだけ早急に適切な機能を備えた会計システムの検討を始めましょう。

インボイス対応・改正電帳法への対応に

経理業務のDX化を!

奉行iクラウド 経理 DX Suiteで

経理DXを実現した企業様事例

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!