電子帳簿保存法とは、国税関係の帳簿や書類を電子データで保存する際の取り扱いなどを定めたものです。電子帳簿保存法により、電子取引された帳簿や書類は、電子データでの保存が義務付けられています。

2023年12月31日までは宥恕期間として、やむをえない事情がある場合には電子取引した書類の紙での保存が認められていましたが、2024年1月1日以降は完全義務化されました。

電子帳簿保存法は事業の規模などに関わらず、すべての事業者・個人事業主が対応しなければなりません。

本記事では、電子帳簿保存法改正にあたって、中小企業が行うべき対処法について解説します。

目次

- 電子帳簿保存法改正内容の概要

- 電子帳簿保存法改正のポイント

- 電子帳簿保存法の対象書類

- 電子帳簿保存法の対象者

- 中小企業が電子帳簿保存法に対応する際の要件

- 中小企業が電子帳簿保存法に対応する際の進め方

- 電子帳簿保存法に違反したときの罰則とは?

- 電子帳簿保存法に対応するシステムの選び方

- 電子帳簿保存法とペーパーレス化に対応した会計システムを導入しよう

- 電子帳簿保存法に関するよくあるご質問

電子帳簿保存法改正内容の概要

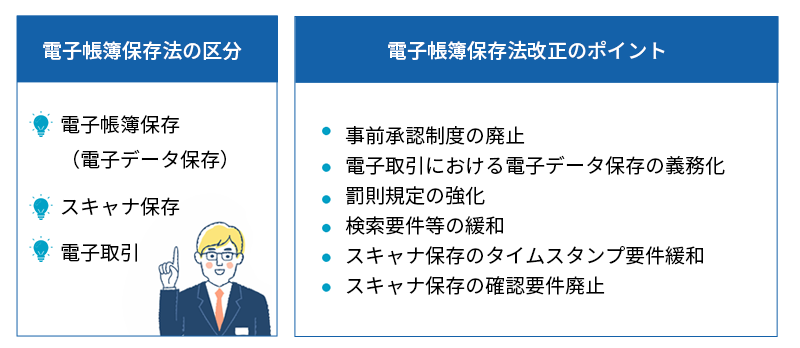

電子帳簿保存法とは、国税関係の帳簿や書類を電子的に保存する際の要件などについて定めた法律です。2022年の電子帳簿保存法改正では、「電子帳簿等保存」「スキャナ保存」「電子取引」の3つの区分、すべてについて改正が行われました。

このうち、電子帳簿等保存とスキャナ保存の対応は任意ですが、電子取引に関しては、企業規模を問わずすべての事業者が対応しなければなりません。電子帳簿保存法の区分とその内容は下記のとおりです。

<電子帳簿保存法の区分と内容>

- 電子帳簿等保存(電子データ保存):電子データでみずからが作成した帳簿や書類を電子的に保存する

- スキャナ保存:取引先から受け取った紙の書類をスキャンして電子的に保存する

- 電子取引:取引先と電子データでやりとりした書類(メール添付したPDFデータなど)を電子的に保存する

電子帳簿保存法改正のポイント

電子帳簿保存法の改正について、特に大きなポイントとなる6点について解説します。

1.事前承認制度の廃止

改正前の電子帳簿保存法では、電子帳簿等保存とスキャナ保存をするためには、事前に管轄の税務署長に届出を行う必要がありました。しかし、改正によって事前承認制度が廃止されています。今後は、届出を行わなくても、好きなタイミングで電子帳簿等保存やスキャナ保存を始められます。

なお、電子取引は、元々届出なく行うことができました。改正後も同様です。

2.電子取引における電子データ保存の義務化

電子取引を行った際の書類の保存に関して、法改正前は紙に印刷して保存することが認められていましたが、現在は電子データで保存することが義務付けられています。

電子帳簿保存法の改正に関して、中小企業が最も大きな影響を受けると考えられるのが、この義務化です。下記のような書類は、今後、すべて電子データで保存しなければいけなくなります。

<電子データの保存が必要な書類>

- 電子メールに添付されてきたPDFの請求書

- ECサイトで通販をした際にマイページからダウンロードした領収書

- 請求書発行システムを経由してやりとりした請求書や発注書

- 自社が電子メールに添付して送信したPDFの請求書 など

取引先から受け取った書類も、自社が発行した書類も、電子取引を行った書類についてはすべて電子データでの保存が必要です。さらに、保存に際しては、一定の要件を満たさなければなりません。要件について、詳しくは後述します。

3.罰則規定の強化

電子取引の電子データ保存や書類のスキャナ保存について、隠蔽や仮装があった場合の罰則が強化されました。

該当の行為によって生じた申告漏れ等の税額について、重加算税が10%加重されます。正しい運用と申告を心掛けましょう。

4.検索要件等の緩和

電子取引を行う際は、電子的に保存したデータを一定の条件で検索できるようにしておく必要がありました。しかし、改正によって満たすべき要件が緩和されています。下記にそれぞれの区分における要件をまとめました。

-

電子帳簿等保存

電子帳簿等保存については、検索要件を満たさなくても認められるようになりました。満たす場合は「優良な電子帳簿」として、65万円の青色申告特別控除の適用や過少申告加算税の5%軽減といったメリットを得られます。また、上記以外にも、条件は大幅に緩和されています。 -

スキャナ保存と電子取引

スキャナ保存と電子取引については、緩和によって、満たすべき内容が限定的になりました。改正後は、原則として、下記の3点の検索要件を満たす必要があります。

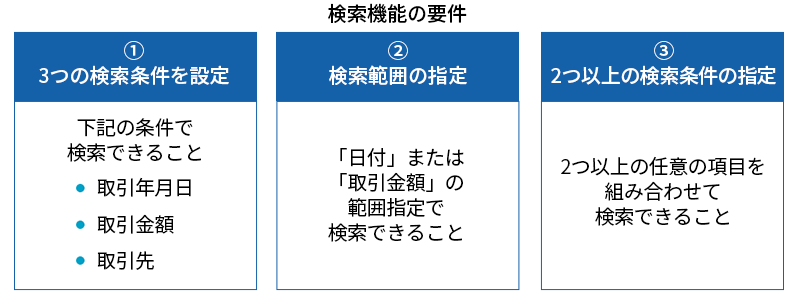

<検索機能要件>

- (1)取引等の「日付・金額・取引先」で検索ができる

- (2)「日付・金額」について範囲を指定して検索ができる

- (3)「日付・金額・取引先」を組み合わせて検索ができる

ただし、税務職員の質問検査権にもとづくダウンロードの求めに応じられる場合は、(2)と(3)の要件は不要です。さらに、電子取引については、1月1日から12月31日までの売上高が5,000万円以下の事業者は、すべての検索要件を満たす必要がありません。

5.スキャナ保存のタイムスタンプ要件緩和

取引先から紙で受け取った領収書や請求書をスキャンして保存する場合、以前は概ね3営業日以内に受領者等が自署した上でスキャンし、タイムスタンプを付与する必要がありました。改正後は、期限が最長2ヵ月と7営業日以内に延長されています。

さらに、保存データの改ざんができないシステムや、改ざんや削除を行った際にその内容を含めた履歴が残るシステムを利用していれば、タイムスタンプの付与自体が不要になりました。

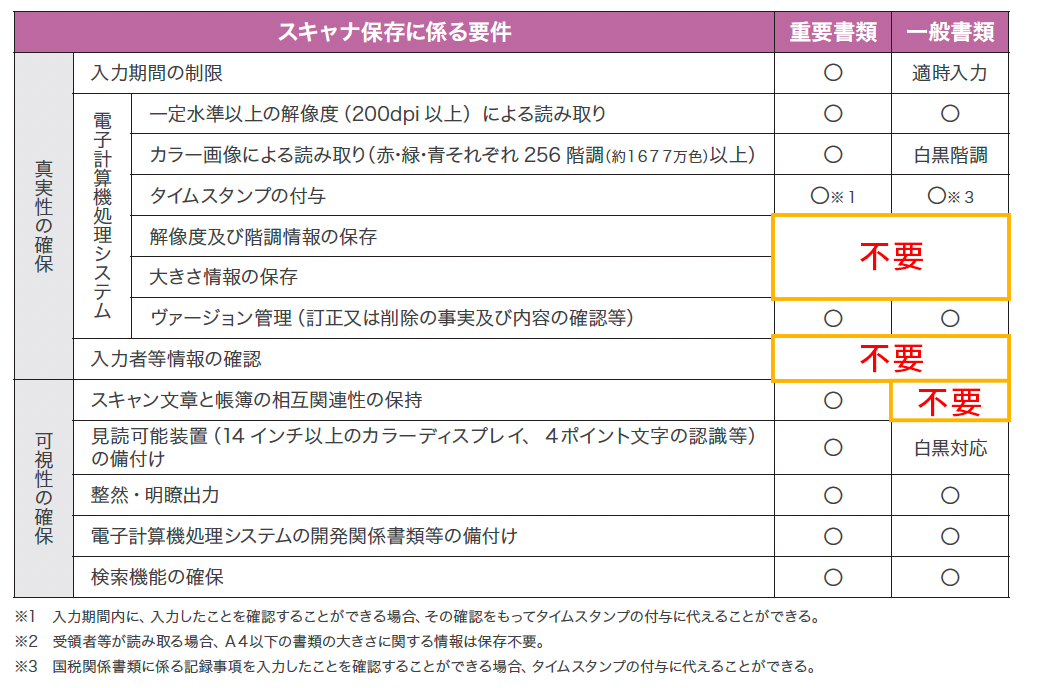

6.スキャナ保存の確認要件廃止

法改正により、国税関係の帳簿や書類などをスキャンして読み取った際の解像度・階調・大きさに関するスキャナ保存要件、入力者等に関する情報についての確認要件が廃止されました。国税関係書類に該当する帳簿の記録事項とのあいだの関連性を確認する要件の対象は、契約書・領収書などの重要書類に限定されています。

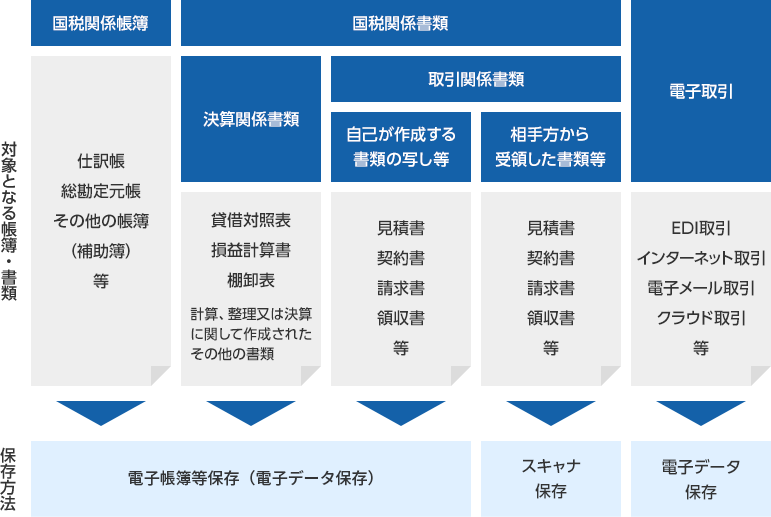

電子帳簿保存法の対象書類

電子帳簿保存法の対象となる書類は、それぞれ下記のとおりです。中小企業も対象ですから、自社が扱う書類のうち、対象になるのがどれなのか理解しておきましょう。

電子帳簿等保存の対象書類:帳簿、決算関係書類

電子帳簿等保存の対象書類は、主に国税関係の帳簿と決算関係書類です。下記を電子的に作成した場合は、電子帳簿等保存を行うことができます。

- 帳簿:仕訳帳、総勘定元帳、売掛帳、買掛帳、現金出納帳など

- 決算関係書類:貸借対照表、損益計算書、棚卸表、そのほか決算に必要な書類

例えば、会計システムを利用して作成した帳簿や決算書類などは、電子帳簿等保存の対象です。ただし、紙に印刷して保存することも可能です。

なお、電子的に作成した見積書や請求書などの取引関係書類も、電子帳簿等保存の対象になります(紙で渡した場合の控えは紙でも電子でも任意の方法で保存可能)。ただし、これらの書類を“電子データとして”取引先に送信した場合は、電子取引に該当することから、必ず電子データで保存しなければなりません(電子保存が義務、紙に印刷しての保存は不可)。

スキャナ保存の対象書類:契約書、請求書など

スキャナ保存の対象書類は、取引先から紙で受け取った契約書や請求書、領収書などです。実店舗で買い物をしたときに受け取ったレシートなども該当します。

スキャナ保存の対象書類は、スキャンして電子的に保存することができます。正しくスキャナ保存がされていれば、原本は破棄して構いません。

電子帳簿保存法の対象者

電子帳簿保存法の対象者は、帳簿や書類の保存が義務づけられているすべての事業者です。法人税を納税している法人や、所得税を納めている個人事業主が該当します。すべての事業者が、電子帳簿保存法の改正に伴い、電子取引に関するデータの保存義務化に対応する必要があります。

電子取引に関する電子データ保存義務に関しては、2023年12月31日までは宥恕期間が設けられていましたが、2024年1月1日以降は完全義務化となったため、ほぼすべての事業者が対応しなければなりません。ただし、前述のとおり一部の条件を満たす事業者は、検索要件が不要となる場合があります。

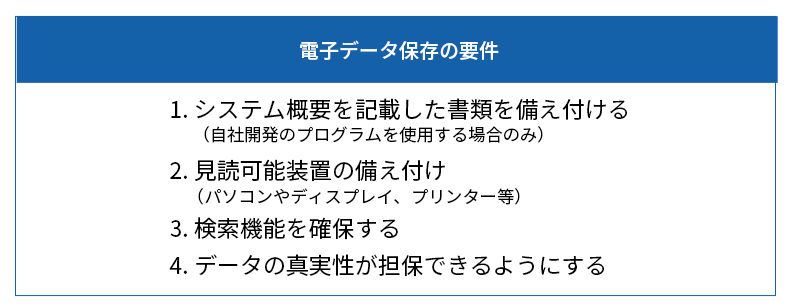

中小企業が電子帳簿保存法に対応する際の要件

中小企業は、電子帳簿保存法の改正によってどのような対応をとる必要があるのでしょうか。ここでは、対応が義務化される「電子取引の電子データ保存」について解説します。

電子取引を行った際の電子データを保存する際は、原則として下記の4つの要件を満たさなければなりません。

上記のうち、システム概要は自社開発のプログラムを使用する場合のみですから、中小企業には該当しない場合が多いでしょう。また、パソコンなどの見読可能装置は、通常備え付けられているものと考えられます。

よって、対応すべきなのは、検索機能の確保と、データの真実性の担保ということになります。

検索機能確保への対応

検索機能確保とは「取引年月日」「取引金額」「取引先」といった条件でデータを検索できるようにしておくということです。なお、このほかにも検索要件が定められていますが、税務職員の求めに応じてすぐにデータをダウンロードできるように整備してあれば対応不要です。

検索機能を確保するためには、該当の条件で検索ができるシステムの活用が便利です。ですが、システムを利用しない場合は、下記のような方法で該当のデータを保存しましょう。

ただし、税務職員の質問検査権にもとづくダウンロードの求めに応じられる場合は、「(2)検索範囲の指定」「(3)2つ以上の検索条件の指定」は不要です。さらに、1月1日から12月31日までの売上高が5,000万円以下の事業者は、すべての検索要件を満たす必要がありません。

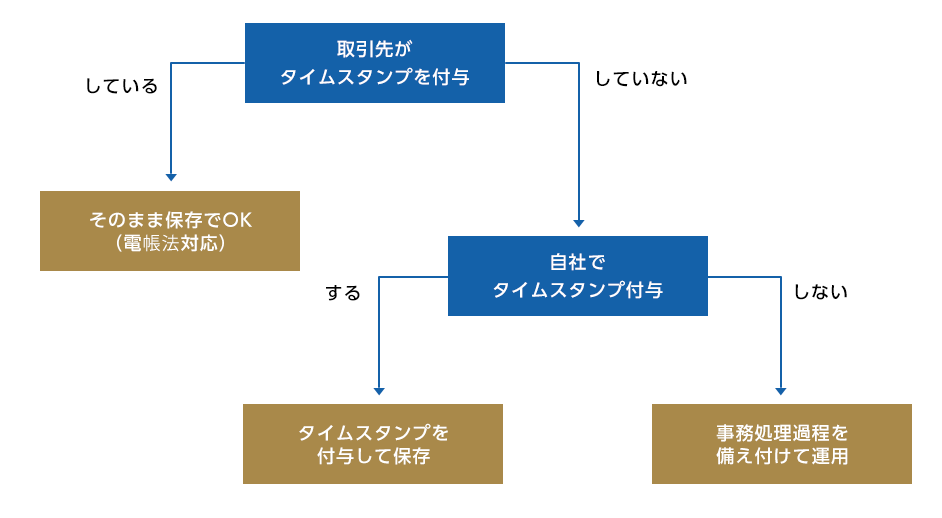

データの真実性担保への対応

データの真実性は、下記のいずれかによって担保できます。

<データの真実性担保のための対応>

- 取引先がタイムスタンプを付与したデータを受け取る

- 自社でタイムスタンプを付与する

- データの訂正や削除をした際に記録が残るシステムか、訂正や削除ができないシステムを利用して保存する

- 訂正や削除の防止に関する事務処理規定を定めて、規定に沿って業務を行う

タイムスタンプを付与する場合は、タイムスタンプ付与のためのシステムが必要不可欠です。また、取引先とのやりとりをシステム上で行う場合は、先方にも了承を得る必要があるでしょう。システム導入にはコストもかかりますから、メリットとデメリットを考えた上で検討してください。中小企業向けのシステム選定のポイントは後程紹介します。

一方、事務処理規程の策定であれば、システムの導入は不要です。 国税庁のウェブサイトでサンプルが公開されていますので、参考にしてください。ただし、システムを使わず自社で管理する場合、改ざんやデータの破損、紛失などが起こらないよう、十分注意する必要があります。

中小企業が電子帳簿保存法に対応する際の進め方

電子的に帳簿や書類を保存する際は、電子帳簿保存法を守った運用を行うことを意識しなければなりません。中小企業向けに、ペーパーレス化を進めるためのステップを紹介します。

1. 保存制度ごとの要件確認

電子帳簿保存法に定められた「電子帳簿等保存」「スキャナ保存」「電子取引」の各区分の要件を確認します。

・電子帳簿等保存制度

電子帳簿保存法に対応するには、システム関係書類等や電子データの見読可能装置を備え付けておくほか、電子データの確認を求められたときに、税務職員に応じられるようにしておくことが、最低限必要です。より多くの要件を満たすと「優良な電子帳簿」とみなされます。詳細は国税庁のパンフレット「はじめませんか、帳簿書類の電子化!」をご確認ください。

・スキャナ保存制度

スキャナ保存制度では、2ヵ月と7営業日以内のタイムスタンプ付与や記録項目の入力が必要です。タイムスタンプに代えて、改ざんや削除の履歴が残るシステムを利用することも可能です。そのほか、スキャン時の解像度等の要件を満たす必要もあります。

なお、以前は解像度及び階調情報の保存や大きさ情報の保存などの要件がありましたが、現在は廃止されています。 スキャナ保存に係る要件の詳細は下記のとおりです。

・電子取引に関わる電子データの保存制度

前述のとおり、検索機能の確保と真実性の担保を行う必要があります。

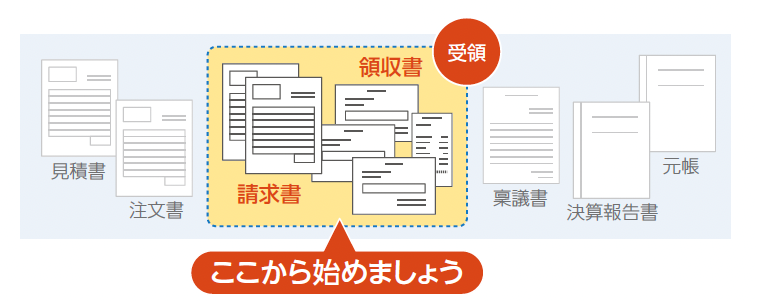

2. 社内の取引内容を整理する

現在、社内で行われている取引のうち、電子帳簿保存法に関係するものをピックアップしてみましょう。電子帳簿等保存、スキャナ保存、電子取引、それぞれに該当する取引をまとめ、どれを電子データ化するのかを検討します。

電子帳簿保存法の対象となる書類や帳簿には、多くの種類があります。これらの書類を一度にすべて電子化するのは困難です。まずは、取り扱いの多い請求書や領収書から電子データ化を進めてみてはいかがでしょうか。

3. データの保存方法・保存場所を決める

取引データを電子で保存するためには、保存方法と保存場所を決めなければなりません。

<電子データの保存方法>

- タイムスタンプを付与してシステム上に保存

- 改ざんや削除の履歴が残るシステム上に保存

- 事務処理規定を設けて自社のハードディスクやサーバー等に保存

どれを利用することもできますが、電子取引データを自社内に保存する場合は、事務処理規程を設けるとともに、検索機能を確保できるファイル名等をつけなければなりません。手間がかからないのは、システムの利用でしょう。

また、書類は7年間保存する必要があるため、保存場所の容量が十分かどうかもあらかじめ確認しておく必要があります

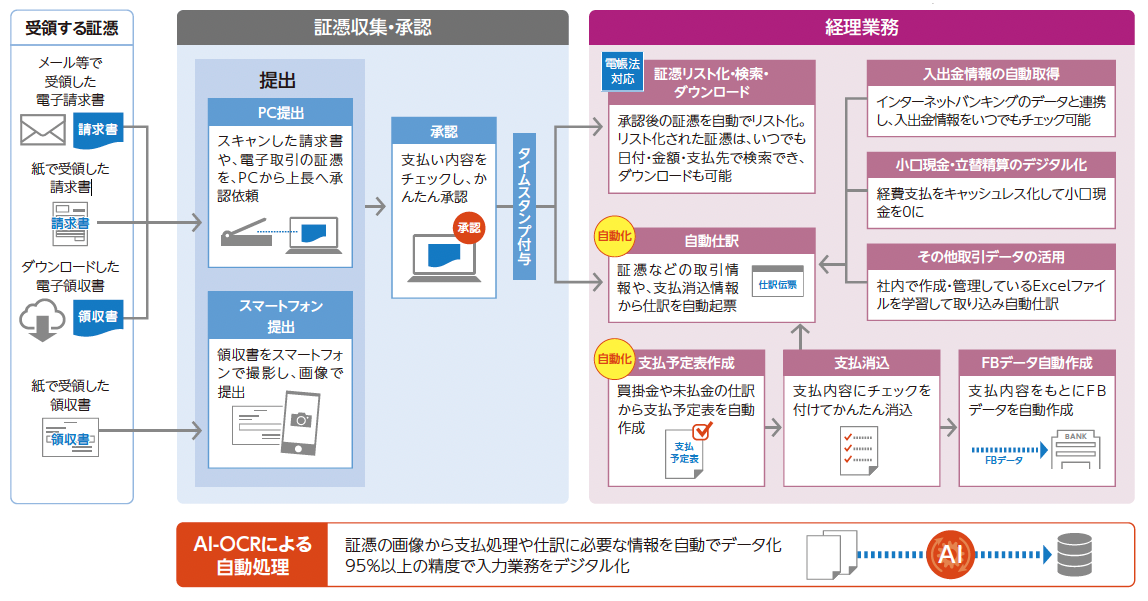

4. 証憑収集段階から業務フローを見直す

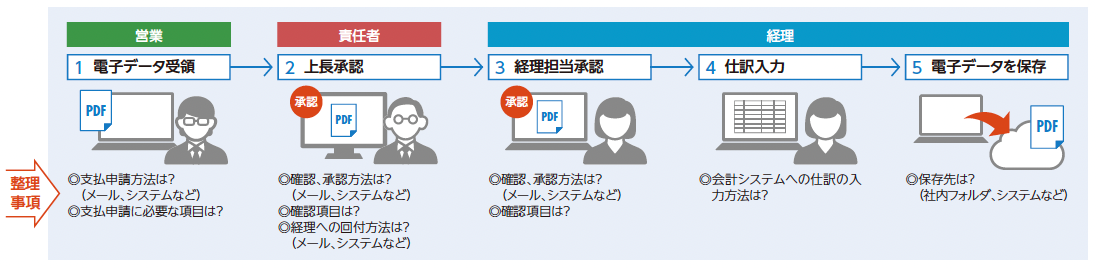

保存が必要な書類について、業務フローを確認します。最終的な管理を行う経理担当者が受領する場合は問題ありませんが、営業担当者などを介して受け取るのであれば、どのように承認手続きやデータの受け渡しを行うのかを決めておく必要があります。

具体的には、下記のようなポイントを確認しましょう。

<業務フローで確認すべきこと>

- 申請方法

- 申請時に従業員が伝えるべき情報

- 承認方法

- 経理にデータを受け渡す方法

- 経理のチェック項目

- タイムスタンプを付与するタイミング(タイムスタンプを付与する場合)

- スキャンのタイミング(スキャナ保存の場合)

ただし問題は、電子データと紙の混在です。

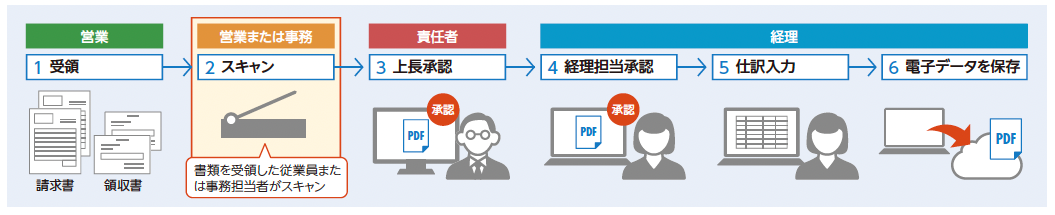

請求書や領収書は、電子データで受け取ることもあれば、紙で受け取ることもあるものです。電子帳簿保存法改正によって、電子データで受け取った書類は電子データのまま保存しなければならなくなりますから、紙で受領した証憑を紙のまま保存する従来のやり方では、証憑をバラバラに管理することになってしまいます。

この問題の解決には、スキャナ保存が効果的です。紙で受け取った書類もスキャナで取り込んで電子的に保存すれば、すべてを電子データとして保存できます。このように、業務フローを検討する際は、紙で受領した証憑、電子データで受領した証憑をどのように収集し、保存するのか、具体的に検討しておきましょう。

電子データもしくは、紙の書類を受け取った場合の業務フローにおける整理事項は、下記を参考にしてみてください。

これらの業務をスムーズに行うためには、スキャナ保存の要件に対応した証憑収集機能付きのシステムを利用するのが便利です。会計システムとの連携機能があれば、よりいっそうの業務効率化につながるでしょう。

なお、スキャナ保存した後の原本は破棄が可能ですが、導入後、しばらくは捨ててしまわないようにしましょう。スキャナ保存と紙保存とを並行して行い、問題が起こらないか確認してから破棄することをおすすめします。

5. 必要な規程等を作成する

必要に応じて、事務処理規程やシステム、使用するパソコン等の取扱説明書等を用意しておきます。事務処理規定は、 国税庁のサンプルを参考に作成するのが便利です。

そのほか、電子保存に関して社内で用意しておくべきマニュアル等があれば、作成・周知しましょう。

対応の進め方の詳細は、OBC特設サイト「電子帳簿保存法徹底対策サイト」でも紹介しています。

電子帳簿保存法に違反したときの罰則とは?

電子帳簿保存法の定めに違反した場合、さまざまな罰則を受ける可能性があります。違反してしまわないように気をつけてください。

ここでは、万が一違反してしまった場合に科せられる可能性のある、4つの罰則について解説します。

1.青色申告承認の取り消し

電子帳簿保存法に違反した場合、青色申告の承認が取り消される可能性があります。

ただし、国税庁は「電子取引について、正しく記帳されていて申告に含まれており、電子データ以外できちんと確認できれば、直ちに青色申告が取り消されるものではない」としています。仮に、電子取引の電子データ保存が不完全だったとしても、正しく申告が行われていれば、それだけの理由ですぐにペナルティを受けるわけではないでしょう。とはいえ、取り消しの可能性がある以上、しっかり対応していく必要があります。

青色申告の承認が取り消されると、下記のようなデメリットがあります。

<青色申告承認取り消しのデメリット>

- 赤字を翌年以降に繰り越せない

- 赤字の繰戻還付ができない

- 「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」が利用できない など

2.追徴課税

追徴課税とは、確定申告時に本来よりも税金を過少申告してしまった場合に課せられる税金です。税務署の調査が入って過少申告が発覚した場合は、追加で納める税金の5%もしくは10%の過少申告加算税を支払わなければなりません。さらに、電子データに悪質な隠蔽や改ざんがあった場合は、35%または40%の重加算税に10%が加重されます。

3.推計課税

推計課税は、所得税の計算をする際の根拠となる資料が十分ではない場合に、間接資料で推計して税金が課せられる制度です。税額は税務署の判断によって決まるため、本来よりも高額な税金を納めなければならなくなる可能性もあるでしょう。また、推計課税は白色申告でしか利用できないため、青色申告事業者の場合は承認が取り消された上で課税されることになります。

4.会社法による過料

帳簿や書類が正しく保管されていない場合、会社法にも違反することになります。会社法に違反した場合、100万円以下の過料が科せられる可能性があります。

電子帳簿保存法に対応するシステムの選び方

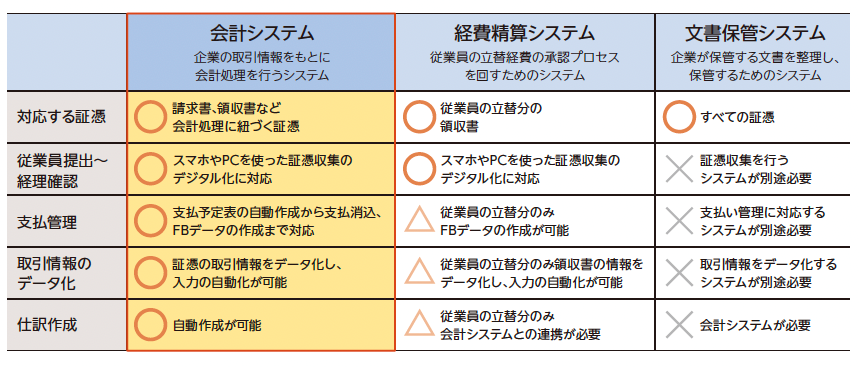

中小企業が、手間なく確実に電子帳簿保存法に対応するためには、システムの導入が近道です。電子帳簿保存法に対応するシステムには、「会計システム」「経費精算システム」「文書保管システム」などが該当します。

続いては、それぞれのシステムの比較と、選定の際にチェックしておきたい5つのポイントをご紹介します。

1.電子保存したい証憑に対応しているか

そもそもの前提として、電子的に保存をしたい証憑に対応できるシステムを選ばなければなりません。

電子帳簿保存に対応できるシステムといっても、会計システムや経費精算システム、文書保管システムなど、さまざまな種類があります。それぞれ対応できる書類が異なるため、どのような証憑に対応できるのかをチェックしましょう。

なお、証憑とは、取引があった際にその事実を証明する書類です。領収書や契約書、納品書などが該当します。

2.証憑を収集する機能はあるか

業務フローをスムーズにするために、証憑の収集や経理の確認への対応可否を確認しましょう。例えば、文書保管システムは文書の保管に特化したシステムですから、すべての証憑に対応しているものの、証憑収集機能はついていません。証憑収集を行える別のシステムと連携をとるといった対処が必要です。

スマートフォンやパソコンを使って簡単に証憑を提出したり、経理がシステム上で確認できたりするシステムがおすすめです

3.支払管理まで効率化できるか

支払管理とは、請求書などの証憑をもとに、自動で支払予定表の作成や消込、FBデータの作成などを行う機能のことです。

従業員が立て替えた経費についてのみ支払管理機能を持っているシステムや、支払管理機能を持っていないシステムもあります。電子帳簿保存と直接的に関係はありませんが、せっかく書類を電子化するのであれば、業務効率化につながる付帯機能が充実したものを選んだほうがいいでしょう。

4.取引情報を自動でデータ化できるか

保存する証憑のデータを自動で読み込めるシステムがついていれば、いちいち経理スタッフが入力する手間が省けます。自動取り込み機能がついたシステムを選びましょう。

5.仕訳作成を自動化できるか

証憑を自動でデータ化するだけでなく、自動仕訳まで可能なシステムもあります。経理スタッフが仕訳を行わなくても自動で仕訳が完了するため、経理業務にかかる時間を大幅に削減できます。

電子帳簿保存法とペーパーレス化に対応した会計システムを導入しよう

電子帳簿保存法に対応して経理業務をペーパーレス化するために、会計システムの導入を検討しましょう。業務を丸ごとデジタル化できるシステムなら、経理DXを実現できます。例えば、「勘定奉行iクラウド」なら、改正電子帳簿保存法にもインボイス制度にも対応していて、証憑収集から自動仕訳、支払予定表作成、証憑保存まで一括して対応可能です。

2024年度においても継続予定のIT導入補助金を活用すれば、導入コストを抑えられます。補助額は最大450万円となりますから、IT導入補助金の活用を検討してみてはいかがでしょうか。

電子帳簿保存法に関するよくあるご質問

- 電子取引に該当する取引は?

- 電子取引に該当する取引は、「電子メールに添付されてきたPDFの請求書」「ECサイトで通販をした際にマイページからダウンロードした領収書」「請求書発行システムを経由してやりとりした請求書や発注書」「自社が電子メールに添付して送信したPDFの請求書」などです。

取引先から受け取った書類も、自社が発行した書類も、上記のように電子的にやりとりした場合は電子取引に該当します。

- 電子帳簿保存法の対象となる書類はどのようなもの?

- 電子帳簿保存法の対象書類は、電子的に作成した国税関係の帳簿や決算関係書類です。具体的には、「仕訳帳」「総勘定元帳」「売掛帳」「買掛帳」「現金出納帳」などの帳簿や、「貸借対照表」「損益計算書」などの書類が該当します。

また、「見積書」「契約書」「請求書」などの取引関係書類も、電子的にやりとりした場合は電子帳簿保存法の対象となります。

- 電子帳簿保存法に対応したシステムはどのようなもの?

- 電子帳簿保存法に対応したシステムには、「会計システム」「経費精算システム」「文書保管システム」などが該当します。

会計システムは、企業の取引情報をもとに会計処理全般を行うシステムです。経費精算システムは、従業員の立替経費の承認プロセスを回すなど、会計業務の効率化を図るシステムです。また、文書保管システムは、企業が保管する文書を整理して保管するシステムとなります。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!