2023年10月からインボイス制度がスタートします。この制度対応については、小規模事業者や個人事業主を中心に様々な課題が懸念されたため、経過措置や支援措置などが次々に設けられ、令和5年税制改正でも見直しが行われました。こうした度重なる変更に、制度開始までにどんな準備が必要かを見極められずにいる担当者も多いのではないでしょうか。 そこで今回は、令和5年税制改正で見直された内容をご紹介しつつ、インボイス制度開始までに必要な準備についてまとめます。

目次

- インボイス制度は全ての課税事業者が対象です!

- 令和5年度税制改正で追加・変更された経過措置・支援措置

- インボイス制度に向けて準備すべきこと(売り手編)

- インボイス制度に向けて準備すべきこと(買い手編)

- 補助金も活用してインボイス制度への対応準備を万全に!

インボイス制度は全ての課税事業者が対象です!

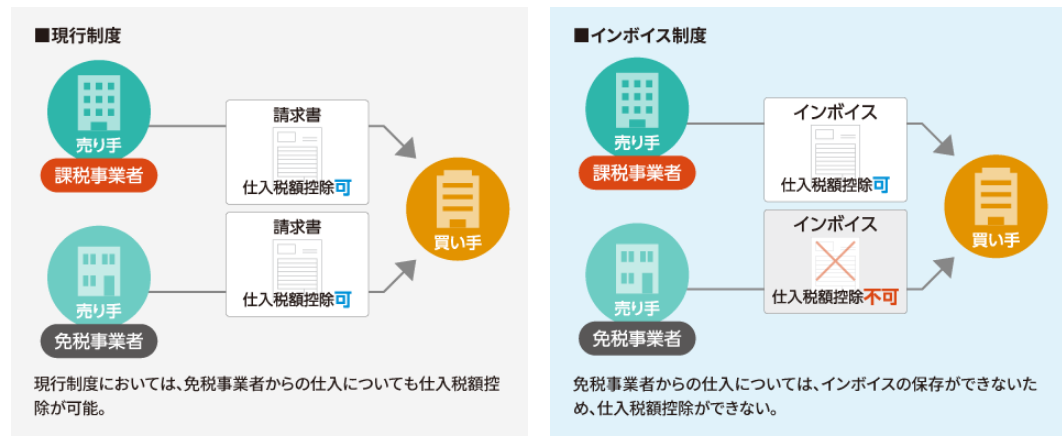

インボイス制度では、適格請求書(以下「インボイス」)の保存が仕入税額控除の要件となります。消費税の適正な仕入税額控除を行うために導入された制度のため、消費税を納税する全ての課税事業者が対象となります。これにより、インボイス以外の請求書等は仕入税額控除の計算対象外となり、しっかり対応しないと買い手側が損をする可能性が生じます。

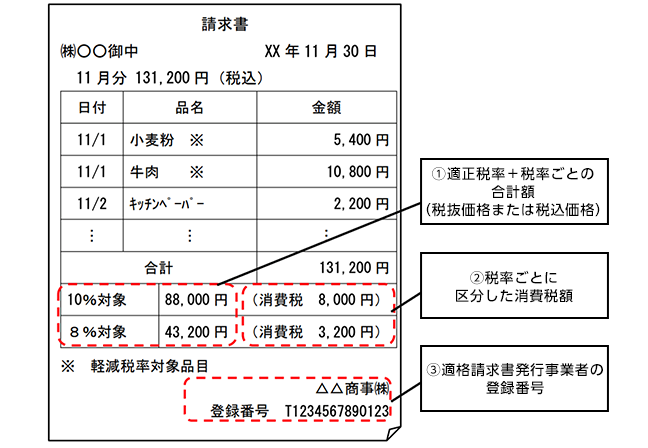

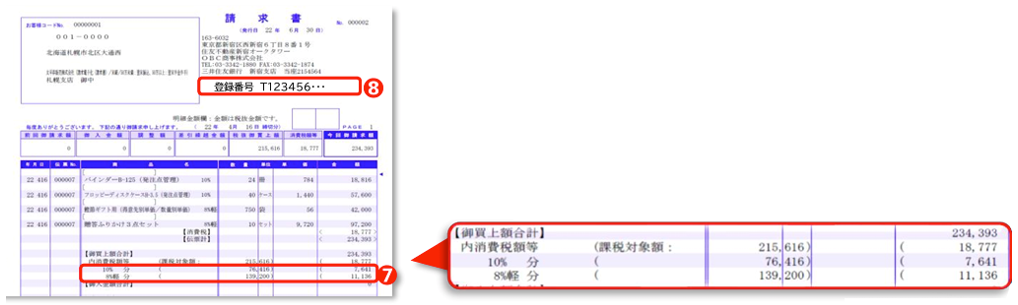

また、インボイスを発行できるのは適格請求書発行事業者のみで、次図のように現行義務づけられている内容に3項目が追加されます。

出典:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 4 適格請求書の記載事項(2022年11月改訂)」

適格請求書発行事業者は、買い手からインボイスの発行を求められた際には必ず応じなければならず、発行した請求書の写しの保存も義務づけられています。未登録のままインボイスを発行すると、1年以下の懲役または50万円以下の罰金に処されるため注意が必要です。(改正消費税57条の5第1号、第3号、65条4号)

インボイス制度については、コラム「 適格請求書(インボイス)とは?保存方式や発行事業者登録手順を解説」でも詳しく解説しています。また、税理士が監修する特設サイトもご用意していますので、制度理解に不安のある方はぜひご参照ください。

令和5年度税制改正で追加・変更された経過措置・支援措置

2023年3月28日に令和5年度税制改正が可決・成立し、インボイス制度について次の見直しが行われました。

小規模事業者対象

●2割特例(適格請求書発行事業者となる小規模事業者等への負担軽減措置)

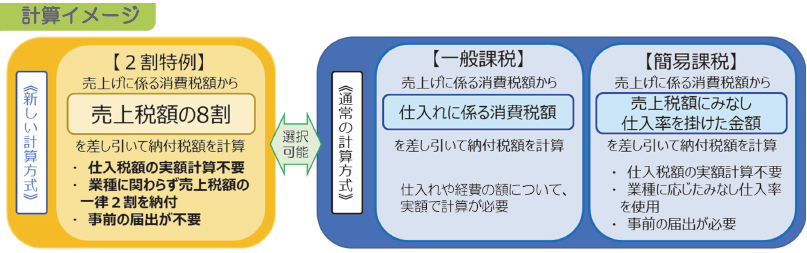

免税事業者が適格請求書発行事業者に登録し課税事業者になる場合、売上にかかる消費税額から8割を差し引いて納税額を計算することができる特例が設定されました。この特例を適用すると、納付額は売上税額の2割となります。

出典:国税庁「消費税 インボイス制度に関する改正について」

例えば、預かり消費税額が70万円で仮払消費税額が30万円だった場合、一般課税では差額の40万円を全額納付しなければなりませんが、この特例を適用すれば納税額は次表のように14万円となり、業種によっては簡易課税で計算した場合よりも納税額を抑えることができます。

| 預かり消費税 | 仮払消費税 | 納税額 | |

|---|---|---|---|

| 一般課税 | 70万円 | 30万円 | 40万円 |

| 簡易課税 | 70万円 | 70万円×50%=35万円 | 35万円 |

| 2割特例 | 70万円 | 30万円 | 70万円×20%=14万円 |

この特例は、2026年9月30日までの日が属する課税期間までを適用できます。

一定規模以下の事業者対象

少額特例(一定規模以下の事業者に対する事務負担の軽減措置)

基準期間における課税売上高が1億円以下または特定期間における課税売上高が5,000万円以下の事業者は、税込1万円未満の課税仕入について、インボイスを保存していなくても一定の事項を記載した帳簿を保存すれば仕入税額控除ができることになりました。この特例は、取引先が適格請求書発行事業者であるかどうかは問われず、発行した取引先が免税事業者であっても仕入税額控除が可能です。

「税込1万円未満の課税仕入」は、1回の取引金額(税込)が1万円未満のことで、1商品ごとの金額で判定するものではありません。そのため、5,000円の商品と7,000円の商品を同時に購入した場合(合計1万2,000円)は、少額特例の対象外となります。また、この特例が適用されても適格請求書発行事業者の交付義務は免除されないため、適格請求書発行事業者は、課税事業者から求められればインボイスを必ず交付しなければなりません。

なお、この特例は、2023年10月1日〜2029年9月30日までに行う課税仕入が対象となります。

全ての事業者対象

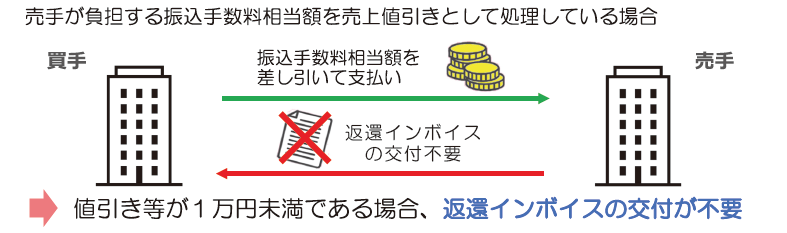

少額の返還インボイスの交付義務免除

適格請求書発行事業者が返品や値引き、割戻しなどを行った場合、原則として返還インボイス※を交付しなければなりません。ただし、その金額が税込1万円未満である場合は、返還インボイスの交付義務が免除されます。

出典:国税庁「消費税 インボイス制度に関する改正について」

これは無期限の恒久的な措置で、売り手が負担する振込手数料も「売上値引」として処理する場合は対象になるため、売り手にとっては実務負担の軽減が期待できます。ただし、消費税法上、売上値引きとして処理する場合には、「対価の返還等」の元となった適用税率(判然としない場合は合理的区分)による必要があるほか、帳簿に対価の返還等に係る事項を記載し、保存することが必要となります。

※返還インボイスについては、コラム「適格返還請求書とは?インボイス制度開始後の返品・値引き時の対応をわかりやすく解説」を参照ください。

これから適格請求書発行事業者に登録する事業者対象

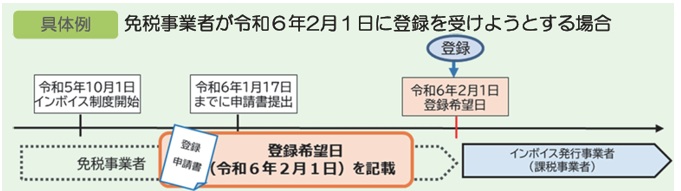

●登録制度の見直し

これまでは、インボイス制度開始直後からインボイスを発行できるようにするには「特段の理由がない限り、2023年3月末までに適格請求書発行事業者への登録が必要」と定められていました。しかし、今回の見直しにより、2023年4月以降の登録申請時に「期限までの申請が困難な事情」を申請書に記載する必要がなくなり、9月30日までに登録申請が行われれば、制度開始時に登録通知が届いていなくても登録を受けたものとみなされることになりました。

また、免税事業者が2023年10月2日以後に適格請求書発行事業者となる場合、登録申請書に登録希望日(提出日から15日以降の事業者が希望する日)を記載すれば、その日から登録され、登録通知を待たずに希望日から適格請求書発行事業者であると認められます。

出典:国税庁「消費税 インボイス制度に関する改正について」

あわせて、適格請求書発行事業者の登録申請書や取消届出書の提出期限も、「翌課税期間初日から15日前まで」に見直されました。

令和5年度税制改正で追加された措置等は、これら4点です。

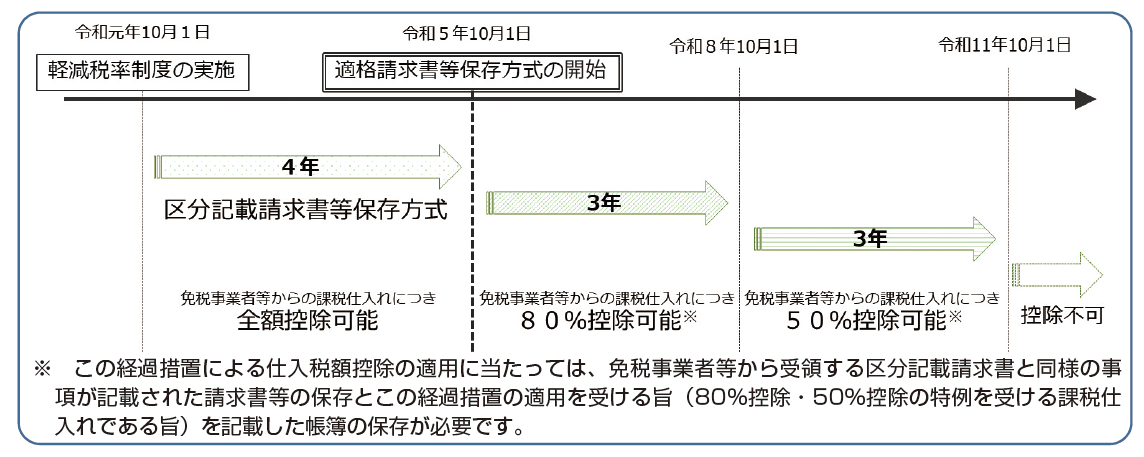

なお、既に発表されている「仕入税額控除に対する経過措置」に関しては変更はなく、これまで通り2026年9月30日までは免税事業者等からの課税仕入の80%を、その後2029年9月30日までは50%を控除できます。

※仕入税額控除に対する経過措置の詳細は、コラム「インボイス制度の経過措置|会計処理はどうする?免税事業者等との取引上の注意点」を参照ください。

出典:国税庁「適格請求書等保存方式の概要―インボイス制度理解のために—(2022年7月)」

インボイス制度に向けて準備すべきこと(売り手編)

インボイス制度は、全ての事業者が対応を検討すべき大きな経営課題の1つです。売り手としても買い手としても対応が必要であり、「事前準備が間に合わなかった」など、準備不足が理由で猶予されるような特例は設けられていません。そのため、2023年9月30日までには対応準備を終えておく必要があります。

例えば、売り手側としては、次のような7つの準備が必要となります。

- 適格請求書発行事業者の登録を検討・申請する

- 請求書のフォームをインボイス仕様に変更する

- 端数処理方法を決定する

- 現有システムの制度対応を確認する

- 交付方法を決める

- 取引先に登録番号・交付方法を連絡する

- 写しの保存方法を決める

1.適格請求書発行事業者の登録を検討・申請する

国税庁の発表によると、2023年4月末時点で適格請求書発行事業者に登録申請した事業者は、全国で約334万件となっています。令和3年の経済センサス-活動調査では2021年6月1日時点で全国の企業数は367万4千となっており、9割以上の企業が登録申請済みと推測できますが、まだ未登録の企業も少なからずあります。

インボイスを発行したい場合は、適格請求書発行事業者への登録手続きが必要です。「課税事業者だから自動で適格請求書発行事業者になれる」というわけではないので、登録を検討しているなら早めに申請しておきましょう。

登録しない場合でも、取引先から求められてもインボイスを発行できないなどリスクはあります。登録については、メリット・デメリットを充分理解して慎重に判断するのが賢明です。

2.請求書のフォームをインボイス仕様に変更する

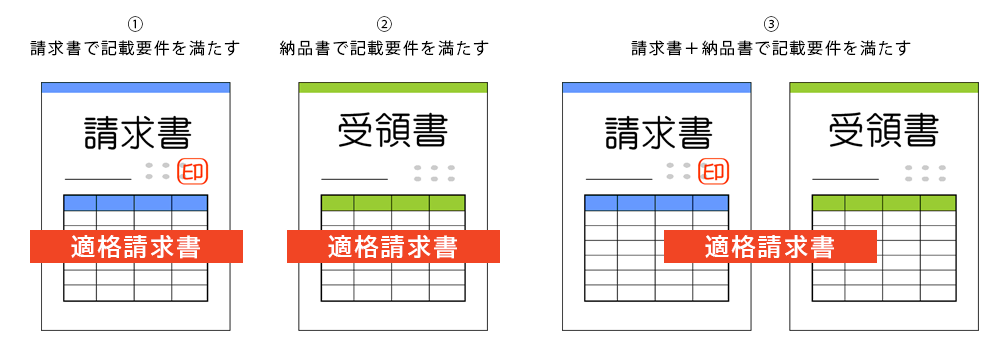

インボイスを発行する場合は、事前に請求書フォーム等をインボイスの記載要件に沿った様式に変更する必要があります。

インボイス制度では現行と異なり、次の3パターンのいずれかで記載要件を満たせばよいとされているため、どのパターンで交付するかを決めた上で変更しましょう。なお、取引先と請求書等の様式を取り決めている場合には、様式の変更がないかを取引先へ早めに確認しておくことが大切です。

また、9月30日までに発行する請求書等は、従来通りのフォームで良いため、どのタイミングで新フォームに切り替えるかも計画しておきましょう。

3.端数処理方法を決定する

インボイス制度では、消費税の端数処理が「1枚のインボイスにつき税率ごとに1回」と定められています。そのため、端数処理は次のいずれかの方法で行わなければなりません。

現在請求書等を作成しているExcelフォームや専用システムの設定を確認し、変更が必要な場合には、フォームの切り替えと同時に切り替えられるよう計画しておきましょう。例えば、商蔵奉行iクラウドや債権奉行iクラウド、勘定奉行iクラウドは、すでに上記どちらの方法にも対応しており、現在「明細単位」を選択している場合のみ設定変更が必要となります。

4.現有システムの制度対応を確認する

現在、システムを利用して請求書や納品書を発行している場合は、現有システムがインボイス制度に対応するかどうかを確認する必要があります。確認する際は、主に次のような点をチェックします。

- 対応する時期はいつか

- 対応するにあたり費用が発生するか

- 適格請求書に対応するのはどの書類か

- インボイスを単独発行するか、インボイスと返還インボイスをまとめて発行するか

- どのような設定作業が必要か

- インボイスを発行するために入力作業が変わるか、別途操作が必要か

システムの設定変更が必要な場合は、制度開始の1ヶ月前に切り替えておくとスムーズです。その際、インボイスの記載要件を抜け漏れなく満たしているか、念のために確認しておくと、制度開始後の不備も予防できます。システムが制度対応しない場合は、早急にリプレイスや追加導入などを検討しましょう。

例えば、商蔵奉行iクラウドや債権奉行iクラウドでは、記載要件に沿ったインボイスが発行できます。得意先の消費税計算(税額通知)の設定を「(明細)請求書単位」や「(明細)伝票単位」に設定すれば、税率ごとに売上分と返品・値引き分をまとめ、消費税額の端数計算を1回で計算できるようになります。また、勘定奉行iクラウドにも手入力でインボイスを発行する機能があり、販売管理をシステム化していない企業でも簡単にインボイス発行ができるようになっています。

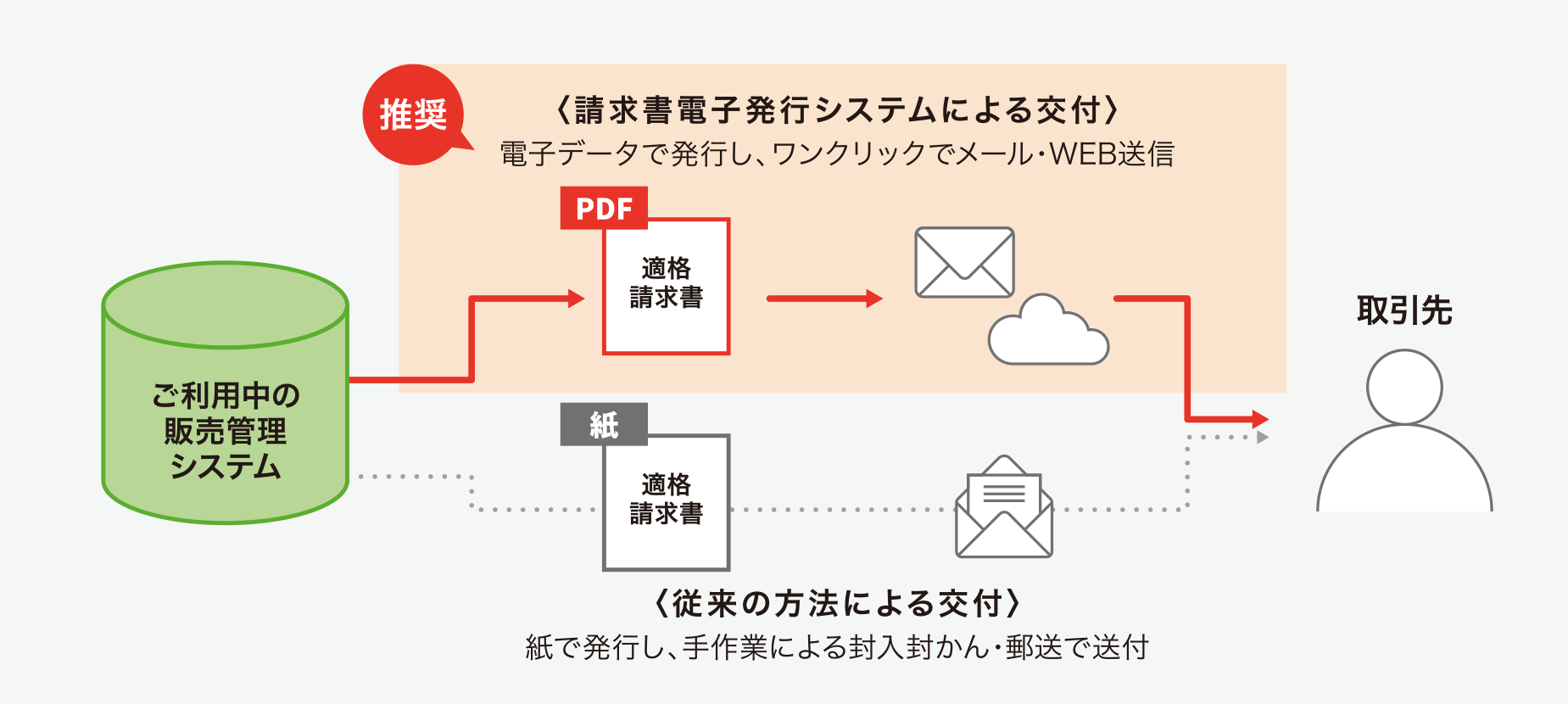

5.交付方法を決める

インボイスの交付方法は、紙と電子データ(電子インボイス)のどちらも認められています。また、制度開始とともにデジタルインボイス「peppol」の導入も決まっています。

電子インボイスにすれば、紙への印刷・封入・投函作業にかかる人件費・コストの削減にもなります。販売管理システムを利用している場合は、既存のシステムで電子インボイスを発行・送付する機能があるか確認しましょう。機能がない場合は、請求書データを自動配信できる機能を持つシステム、もしくは既存システムと連携して電子データで自動配信できるサービスの導入を検討しましょう。

例えば、奉行Edge発行請求書DXクラウドは、あらゆる販売管理システムと連携して請求書をデータ送付できます。日時指定で自動配信することもでき、デジタルインボイス「peppol」にも対応する予定です。発行時にタイムスタンプを自動付与するため、受領側である取引先も電子帳簿保存法に対応できます。

6.取引先に登録番号・交付方法を連絡する

インボイスの登録番号は、全ての取引先に対して通知する必要はありません。しかし、取引先がインボイス対応を進めるにあたって、事前に登録番号などを確認する場合があるため、その際には取引先からの求めに応じて対応するようにしましょう。

7.写しの保存方法を決める

適格請求書発行事業者には、発行したインボイスの写しを保存する義務があります。紙で交付した場合は、紙または電子データのどちらで保存しても構いませんが、電子インボイスは電子帳簿保存法により「電子データで保存する」が原則になります。すでに電子取引がある場合は、紙のインボイスの控えも電子データで保存するほうが保存・管理がしやすくなるでしょう。

ただし、電子帳簿保存法の要件を独自に構築するには作業負担が大きくなります。電子データで控えを保存する場合は、電子帳簿保存法に対応したシステムを活用するのがよいでしょう。

インボイス制度に向けて準備すべきこと(買い手編)

買い手側として必要な準備は、次の3点となります。

1.取引先のインボイス対応状況を把握する

取引先が適格請求書発行事業者かどうかを事前に把握しておくと、今後の仕入税額控除にどの程度の影響があるかを推測できます。取引先に免税事業者がいる場合は、今後の取引について交渉が必要か検討するため、制度開始の2〜3ヶ月前を目安に対応状況を確認しておくとスムーズです。その際、取引先が適格請求書発行事業者であれば登録番号も通知してもらい、事前に国税庁の適格請求書発行事業者公表サイトで誤りがないかも確認しましょう。

<取引先に確認すること>

- 適格請求書発行事業者の登録申請を行ったか

- 登録番号

- どの書類をインボイスとして発行する予定か

取引先の登録が確認できたら、自社システムの取引先マスタに登録番号を登録します。取引先が未登録事業者の場合は、免税事業者区分など「適格請求書発行事業者」以外で登録します。奉行iクラウド製品の場合、初期値が「適格請求書発行事業者」になっているため、未登録事業者のみマスター区分を変更します。

なお、未登録事業者と今後の取引について交渉が必要となった際は、経済産業省の冊子「インボイス制度後の免税事業者との取引に係る下請法等の考え方」を参考に、独占禁止法に抵触しないよう注意しましょう。

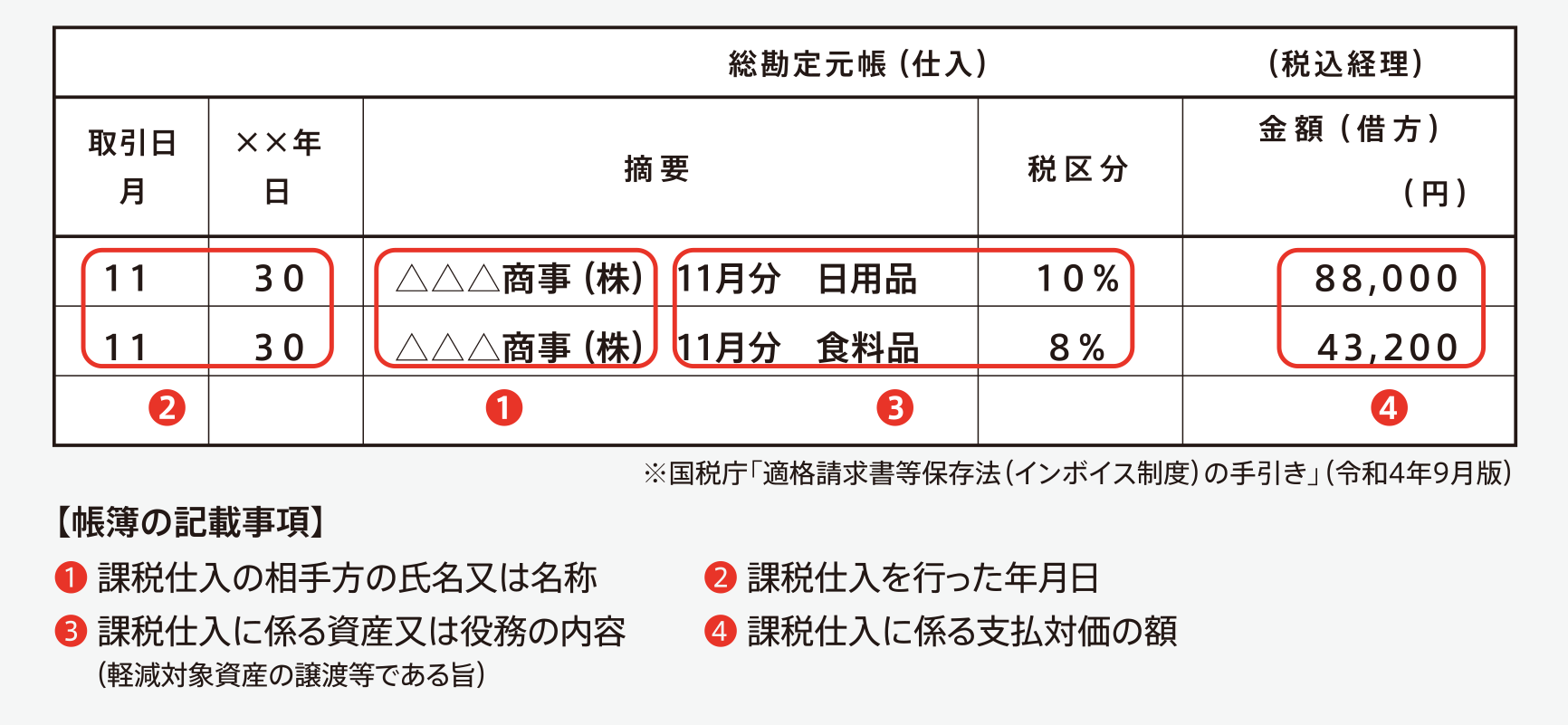

2.現有会計システムの対応を確認する

帳簿は、インボイス制度でもこれまでと同様、会計帳簿の記載要件を満たす必要があります。

記載事項に関しては、これまでと同様のため、現時点で対応できていれば問題ありません。

ただし、適格請求書発行事業者以外から受けた請求書等は「仕入税額控除の経過措置」が適用され、取引年月日から控除割合を判断する必要があります。また、経過措置を加えると税区分が複雑になり、場合によっては現種類の3倍程度になる可能性もあります。経過措置の判定や税区分の分類などを手作業で行うには、手間がかかりミスにつながる可能性も高くなるため、システムのインボイス対応機能を活用するのが賢明です。

現有の会計システムがどのように対応するかは、次のような点を確認しておきましょう。

- 対応する時期はいつか

- 対応するにあたり費用が発生するか

- 帳簿の記載事項に対応できるか

- 経過措置対象の請求書等を自動判別できるか

- 経過措置対象取引である旨も帳簿に記載できるか

- 対応するにあたりどのような手間が発生しそうか

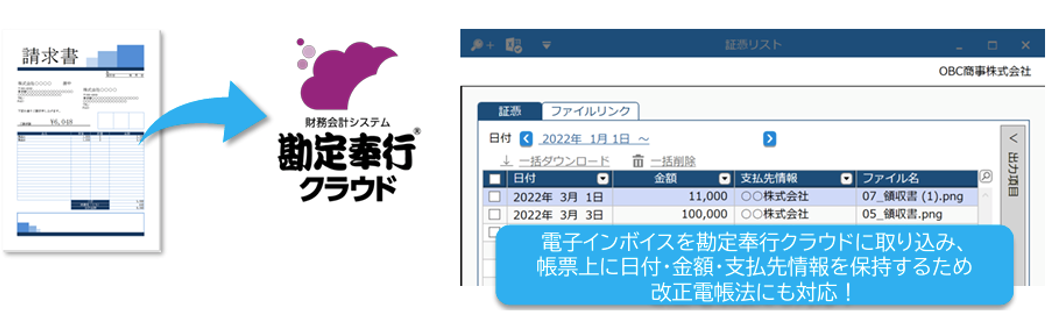

例えば勘定奉行iクラウドの場合、取引先別に適切な税区分を自動で判定し、仕訳入力することが可能です。インボイス制度の記載要件にも、仕訳帳や総勘定元帳をはじめ全ての帳簿で自動対応します。経過措置への対応プログラムも自動アップデートで提供されるため、担当者による設定作業は必要ありません。さらにAI-OCRオプションをセットで使えば、受領したインボイスを取り込むだけで取引先や経過措置に対する税区分が自動でセットされ、仕訳まで自動化できます。

3.受領したインボイスの保存方法を決める

インボイス制度では、帳簿とインボイスの保存が仕入税額控除の適用要件となっています。現行制度では「一定の事項を記載した帳簿の保存のみ」が認められている3万円未満の取引についても、インボイス制度ではインボイスの受領・保存が必要になります。(3万円未満の鉄道運賃や自販機などは除く)

保存する書類の量が現行より増えることは確実な上、インボイスとそれ以外の書類を分けて管理し、電子取引は電子帳簿保存法に則って保存しなければなりません。

紙で受領したインボイスは、紙での保存も電子データでの保存も認められていますが、保存形式が混在すると業務が煩雑化するため、できれば電子データで一本化することが望ましいでしょう。その際は、電子帳簿保存法の要件に沿って保存できるシステムの活用がおすすめです。

例えば勘定奉行iクラウドの場合、紙のインボイスも電子データのインボイスも、電子帳簿保存法の要件に沿ってまとめてクラウド上でデータ保存できます。

このように、自前で設定する必要のない自動対応できる会計システムがあれば、制度前に慌ただしく設定変更する必要がなく安心です

補助金も活用してインボイス制度への対応準備を万全に

インボイス制度には、制度対応するシステムが欠かせません。そこで政府は、既存システムで対応が難しい場合を考慮して、システムのリプレイスや新規導入に使える補助金を拡充しています。

例えば、IT導入補助金のデジタル化基盤導入類枠は、インボイス制度も見据えたデジタル化に対応するためのITツール導入費に活用できます。2023年度は、デジタル化基盤導入類枠の補助下限額が撤廃され、より活用しやすくなっています。

システムリプレイスや新規導入ともなればコスト面が懸念されがちですが、こうした支援措置も活用しながら、事前準備を入念に進めていきましょう。

※IT導入補助金については、コラム「IT導入補助金・2023年度はさらに利用しやすい補助額に!クラウド利用料も最大2年分補助が延長に!」を参照ください。

奉行iクラウド製品は、すべて補助金対象予定です!

OBCでは、IT導入支援事業者として、制度対応・DX化の提案から申請・導入後のフォローアップまでサポートします。IT導入補助金の活用・対象製品に関するご相談・お問い合わせも随時承っています。企業に求められるインボイス制度対応・DX化の実現に向けて、IT導入補助金をぜひご活用ください。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!