雇用保険料の計算では、賃金項目や保険料率、端数処理など注意すべき点が多くあります。わずかな計算ミスでも誤徴収や年度更新時の過不足につながるため、処理方法を繰り返し確認した経験のある担当者も多いのではないでしょうか。

そこで今回は、雇用保険料の基本的な考え方から計算方法、担当者がつまずきやすいポイントと、その解決方法について紹介します。

目次

雇用保険料とは

雇用保険は、失業時や教育訓練の受講時、育児休業の取得時などにおいて、労働者の生活や就労を支えるための制度です。雇用保険料は、原則として労働者と事業主の双方で負担することになっており、雇用保険の被保険者となる従業員の賃金から労働者負担分を天引きし、事業主負担分と合わせて企業が納付することになっています。

ただし、全ての労働者が加入対象となるわけではなく、被保険者となる従業員には一定の基準(要件)が定められています。雇用保険に加入すべき被保険者の判定を誤ると誤徴収につながるため、計算する前に必ず確認しておきましょう。

具体的な要件は、常用・パート/アルバイト、派遣など、名称や雇用形態にかかわらず、次に該当する場合は加入対象となります。

<雇用保険の主な加入要件>

- 週所定労働時間が20時間以上であること

- 31日以上の雇用見込みがあること

- 学生でないこと(夜間・通信など、例外的に加入する場合もある)

例えば、正社員は、原則として全員が被保険者となります。パートやアルバイトの場合は、「週所定労働時間が20時間以上」「31日以上の雇用見込みがある」を満たせば雇用保険に加入しなければなりません。

代表取締役や取締役などの役員は原則として適用対象外ですが、従業員として雇用関係がある場合(兼務役員)は、従業員部分について雇用保険に加入する必要があります。

なお、2017年以降、65歳以上の新規雇用者も雇用保険の適用対象となっています。そのため、現在は高年齢被保険者についても、他の被保険者と同様に雇用保険料の納付が必要です。

雇用保険料の計算方法

雇用保険料率・総支給額とケース別の具体的な計算例

雇用保険料は、次の計算式に則って算定します。

●雇用保険料率

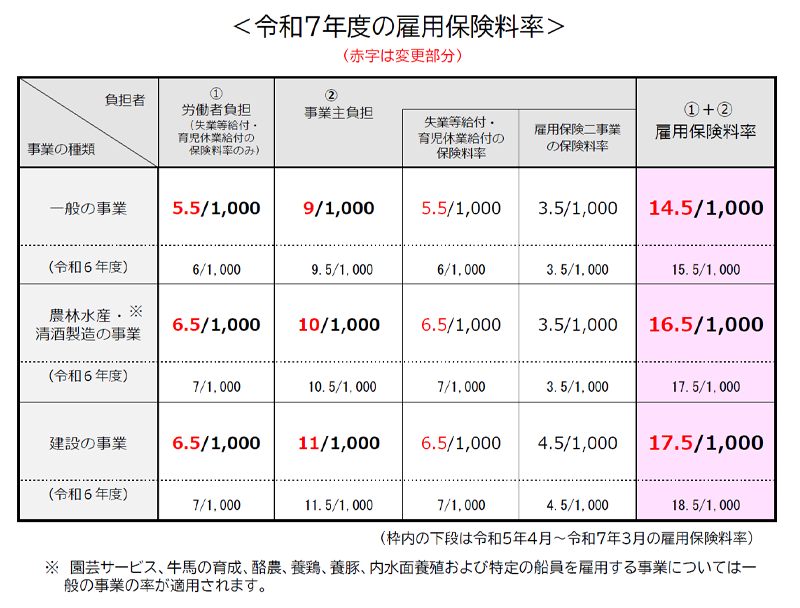

雇用保険料の計算に欠かせない雇用保険料率は、労働者と事業主の負担割合を定めたものです。

事業主負担分は、失業等給付の保険料に加えて「雇用保険二事業」の保険料が含まれるため、労働者負担分よりも高く設定されています。また、事業の種類によって双方の負担割合が若干異なっている点にも注意が必要です。

雇用保険料率は、毎年度見直されるため、最新の料率を確認したうえで計算します。

※最新料率についてはこちらを参照ください。

出典:厚生労働省・ハローワーク「令和7(2025)年度 雇用保険料率のご案内」

例えば、2025年度の「一般の事業」の場合で、代表的な給与水準から概算すると、労働者負担は5.5/1,000、事業主負担は9/1,000となっているため、労働者・事業主それぞれの負担額は概算で次のようになります。

| 月額給与 | 労働者の負担額 | 企業の負担額 |

|---|---|---|

| 20万円 | 1,100円 | 1,800円 |

| 25万円 | 1,375円 | 2,250円 |

| 30万円 | 1,650円 | 2,700円 |

| 35万円 | 1,925円 | 3,150円 |

| 40万円 | 2,200円 | 3,600円 |

※実際の保険料は徴収単位で端数調整されることがあります。

●総支給額(支給項目における「含む」「含めない」の基準とは)

雇用保険料の計算に用いる「総支給額」は、賃金・手当・割増・現物給与など、労働の対価として支払われるものを合算した金額を指します。ただし、総支給額に含まれるもの・含まれないものがあります。これは、標準報酬月額の「含む・含まない」基準とは異なるため、雇用保険料の計算では社会保険料とは別に支給項目の「対象か否か」を判断する必要があります。

一般的には、次のように整理されます。

<雇用保険料の総支給額に含まれる支給項目>

|

<含まれない支給項目>

|

●ケース別計算例

・給与から天引きする場合

一般事業に該当する企業で、月給25万円(基本給23万円、時間外手当2万円)の従業員の場合、毎月の雇用保険料の算出は、次のようになります。

労働者負担分= 25万円 × (労働者負担率 5.5/1000)= 1,375円

事業主負担分= 25万円 × (事業主負担率 9/1000)= 2,250円

※ 2025年度の雇用保険料率を使用しています。

給与の場合は、総支給額に含める賃金項目(残業代・通勤手当など)によって金額が変動します。総支給額が1,000円変われば、雇用保険料も増減するため注意しましょう。

・賞与から天引きする場合

賞与でも雇用保険料を天引きします。計算では、給与と同じ計算式を用います。例えば、一般事業に該当する企業で、賞与が30万円の従業員の雇用保険料は、次のようになります。

労働者負担分= 30万円 × (労働者負担率 5.5/1000)= 1,650円

事業主負担分= 30万円 × (事業主負担率 9/1000)= 2,700円

※ 2025年度の雇用保険料率を使用しています。

雇用保険料計算における課題と解決策

雇用保険料の計算工程には、つまずきやすいポイントがいくつかあります。わずかな判断の違いで誤徴収や説明不能な誤差につながることもあるため、しっかり対策しておくことが欠かせません。

例えば、次のようなポイントは、計算ミスが起こりやすい原因になります。

1.総支給額に何を含めるべきかが毎月曖昧になる

雇用保険料の計算では、最初に「総支給額」を正しく算出する必要があります。しかし、どの支給項目を含めるか、担当者間で判断基準が曖昧になっていると、誤った雇用保険料を徴収してしまうことになります。

特に、次のような項目は、迷いが生じやすく計算ミスを引き起こしやすいと言われています。新たに手当を追加したり、インセンティブの形が変わったりするタイミングなどは注意しましょう。

(例)総支給額の算出で迷いやすい項目

- 通勤手当(実費支給の場合でも賃金扱い)

- 賞与以外の一時金

- インセンティブ・歩合給

- 会社独自の手当(役割給・職務手当・地域手当など)

市場で提供されている給与システムの多くは、雇用保険料の計算ができるようになっていますが、どの手当を「雇用保険料の算定対象」に含めるかの設定方法はシステムによって異なります。項目属性に応じて雇用保険料の計算に加えるか否かを設定できるタイプなら、おおむね自社独自の手当にも対応しやすくなっています。

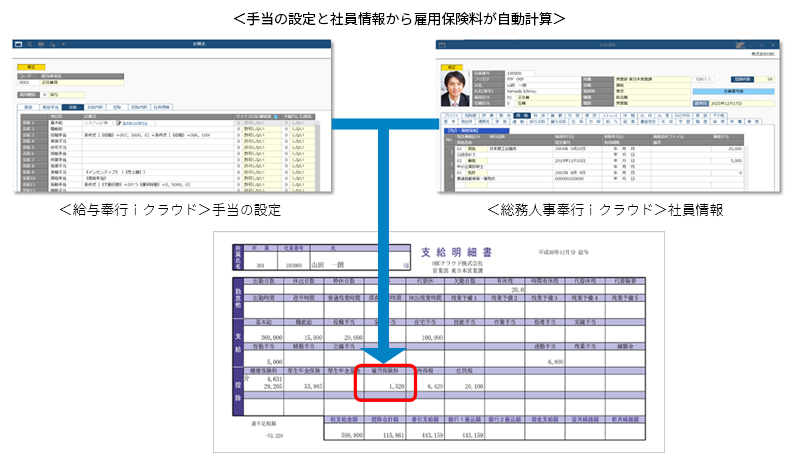

例えば給与奉行iクラウドの場合、基本的な総支給額の対象となる項目には、初期値として「1:計算する」が表示されています。追加で手当を登録した場合は、雇用保険区分を設定して、給与・賞与での「雇用保険料を徴収する」を選択すれば、社員情報をもとに雇用保険料が自動で計算されます。総務人事奉行iクラウドをセットで利用していれば、社員情報の[資格]ページに登録している情報から、自動的に給与計算や雇用保険料計算に反映されるため、手作業によるヒューマンエラーも防ぎやすくなります。

2.最新料率を「いつ」「どのように」反映するかが分かりづらい

雇用保険料率は毎年度改定されるため、その都度、計算式の料率設定を変更する必要があります。

料率の設定変更は年度初めの繁忙期と重なるため、給与計算をExcelで行っていたり、給与システムを使っていても手動で反映していたりすると担当者の負担になりやすく、前年の料率のまま給与が計算されるケースも少なくありません。設定漏れがあると、徴収過不足が発生し、返金や追徴が必要になるなど事後処理の負荷も大きくなります。

こうしたミスを防ぐには、料率の更新作業を自動化するのが有効です。

クラウドサービスで提供されている給与システムでは、法令改正対応がサービスに含まれているのが一般的で、給与奉行iクラウドのように雇用保険料率も変更があると自動で更新されます。給与奉行iクラウドの場合は、事業所別に雇用保険を設定できるようになっており、あらかじめ登録している適用月から自動で雇用保険料の計算に反映されます。

3.端数処理をどうするか、いつも迷う

雇用保険料の計算過程において、1円未満の端数が出た場合、その処理で迷うケースもよく見られます。

端数処理について、法律や省令などで明文化されたルールは存在しません。そのため、各法律で規定される「50銭未満切り捨て・50銭以上切り上げ」を利用する企業や、厚生労働省の通知等による「1円未満切り捨て」を用いる企業など、様々です。

中には、給与と賞与の計算時で端数処理が異なるという企業も見られ、例えば給与では「四捨五入」、賞与では「1円未満切り捨て」など、設定の違いにより処理が分かれることもあります。

このようなルールが社内で明確になっていないと、手計算とExcelやシステムでの計算に数円の差が生じることがあり、毎回その理由を説明しなければなりません。そのため、端数処理はルールとして明文化し、毎回同じロジックで計算できる環境を整えることが重要です。

一般の給与システムでは、端数処理は初期設定で「1円未満切り捨て」になっていることが多く、企業ごとに調整できるようになっています。給与奉行iクラウドの場合は、「切り上げ」「切り捨て」「四捨五入」「五捨六入」の4つから選択できるようになっています。ここで設定した内容にしたがって雇用保険料が自動計算されるため、端数処理で迷いにくくなり、計算の検証作業も大きく削減することができます。

雇用保険料の正確性は“安定した基準で計算できる”ことが大事!

雇用保険料の計算は、制度自体は単純です。しかし実務では、賃金項目の扱い、最新料率の反映時期、端数処理など“判断を迫られる場面”が数多く存在します。担当者がつまずく原因は、「計算式を理解していないから」ではなく、賃金項目の設定や処理ルールなど、基準が安定しない構造そのものにあるのです。

この揺らぎを放置すると、月次の誤差が計算に影響し、さらに年度更新時の過不足調整(精算)に発展します。

雇用保険料の正確性を保つためには、個々の計算精度ではなく、年間を通じて安定して計算できる運用体制をどう整備するかがカギとなります。給与奉行iクラウドのような法改正に強いクラウドサービスなら、料率の更新手間もなく、計算処理が自動で適正化されます。

ぜひこの機会に、手作業による雇用保険料の計算処理工程を見直してみてはいかがでしょうか。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!