従業員を雇用している企業は、毎月必ず正確に給与計算を行う必要があります。給与計算を正確に、なおかつスムーズに進めるために、計算方法をあらためて確認しておきましょう。

この記事では、給与計算の基本的な方法について、4つのステップでわかりやすく解説します。給与計算の仕組みや計算時の注意点も併せて紹介しますので、参考にしてみてください。

目次

4ステップで行う基本の給与計算

給与の計算方法は、どのように行うのでしょうか。まずは、給与計算における基本的な4つのステップをご紹介します。

STEP1 勤怠情報を取りまとめて労働時間を集計する

給与計算の前に、まずは勤怠情報を取りまとめます。タイムカードや出勤簿をもとにして、従業員ごとに1ヵ月あたりの労働時間と残業時間を集計するのです。

STEP2 総支給額を計算する

次に、従業員ごとに総支給額を計算します。総支給額は、基本給や諸手当など、毎月決まって支給することになっている賃金に加え、残業代など変動する手当を足した金額です。労働時間や残業時間に合わせて残業代の計算を行います。残業代は一般的に、下記の計算式によって求められます。

<残業代の計算式>

残業代=残業をした従業員の1時間あたりの賃金×割増率×残業時間

残業代の計算方法については、当サイトの記事で詳しく解説していますので、参考にしてください。

残業代の計算方法は?時給・月給制の残業計算や割増率までわかりやすく解説

STEP3 控除額を計算する

従業員ごとに控除額の計算を行います。控除には、必ず差し引く「社会保険料」「雇用保険料」「所得税」「住民税」と、状況による控除の2種類があります。

・社会保険料(厚生年金保険料、健康保険料、介護保険料)

社会保険料は、毎年4~6月の給与をもとに決定される「標準報酬月額」に応じて決まります。それぞれの従業員の標準報酬月額に、従業員負担分の各保険料率を掛けて計算しましょう。なお、介護保険料がかかるのは、40~64歳の従業員だけです。

ただし、固定的賃金に変更があった場合は、4~6月以外のタイミングで標準報酬月額の変更が起こることもあります。

社会保険と標準報酬月額については、当サイトの記事で詳しく解説していますので、参考にしてください。

社会保険とは?加入条件や種類、内容、雇用保険との違いを解説

標準報酬月額とは?決め方や社会保険料との関係をわかりやすく解説

・雇用保険料

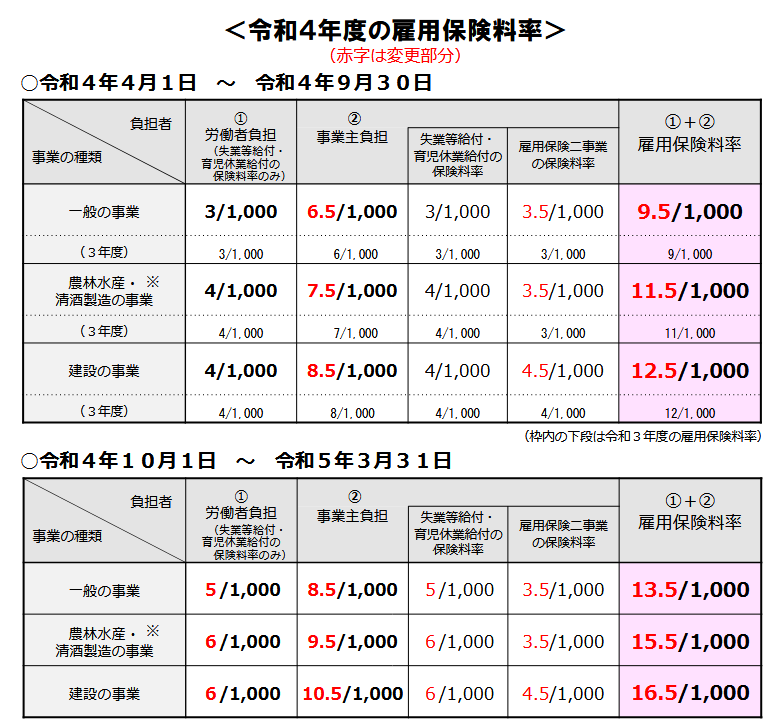

雇用保険料は、総支給額に雇用保険料率を掛けて計算します。2022年度の雇用保険料率は、下記のとおりです。

■2022(令和4)年度の雇用保険料率

雇用保険については、当サイトの記事で詳しく解説していますので、参考にしてください。

雇用保険とは?失業手当の給付条件や加入条件、手続き方法を解説

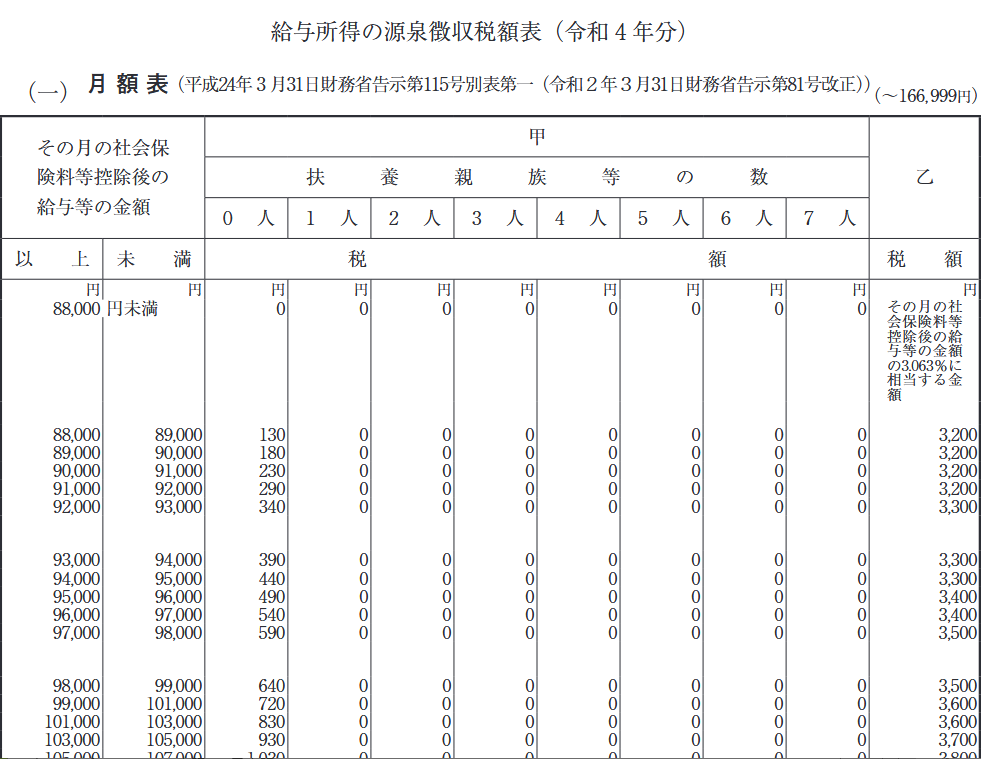

・所得税

月々の給与から差し引く所得税は、「給与所得の源泉徴収税額表(月額表)」を確認します。従業員が提出した「給与所得者の扶養控除等(異動)申告書」をもとに、扶養親族の数を確認して所得税額を求めます。

■2022年(令和4年)分の給与所得の源泉徴収税額表

・住民税

住民税の金額は、毎年5月末日までに企業に届く「住民税決定通知書」に記載されています。6月から翌年5月まで、住民税決定通知書に記載された金額を控除しましょう。

このため、毎年5月から6月にかけては、住民税の変更処理業務が発生します。労務担当者は、通常よりも給与計算に時間がかかることになるので注意が必要です。

・その他控除

該当従業員に遅刻や早退、欠勤があった場合は、該当時間に応じた控除額計算が必要です。計算方法は就業規則や給与規程によりますが、通常は1時間あたりの賃金に遅刻時間などを掛けて求めます。

また、社員寮に入居している従業員の寮費や団体保険料など、従業員それぞれの状況に応じた控除を忘れずに反映させてください。

STEP4 総支給額から控除額を引く

総支給額から控除額をすべて引いて、振込支給額を計算します。

給与計算時の注意点

正しい給与額を従業員に支払うことは、企業の義務です。給与計算に関するトラブルが起きないようにしましょう。最後に、給与計算時の注意点をご紹介します。

賃金支払いの5原則を守る

「賃金支払いの5原則」とは、労働基準法第24条に定められているルールのこと。従業員に確実に賃金を支払うために設けられています。

<賃金支払いの5原則>

・賃金は通貨で支払う

・従業員に直接支払う

・全額を支払う

・最低でも毎月1回以上支払う

・期日を決めて定期的に支払う

ただし、例外として従業員の同意を得れば賃金の口座振込が認められており、昨今ではそれが一般的であること、給与を電子マネーで支払う「給与デジタル払い」の解禁について国が調整中であることなどには注意してください。

給与計算ミスに気をつける

給与は、従業員の労働に対する対価として支給するものです。労務担当者は計算ミスがないよう、正確な作業を心掛けましょう。万が一計算を間違えてしまったときには、ごまかしたり隠蔽したりせず、早急に報告し、ただちに訂正することが大切です。

残業代の計算方法を確認する

従業員が労働基準法に定められた1日8時間、週40時間の法定労働時間を超える労働をした場合、残業代の支払いが必要です。残業代には、残業時間や曜日などに応じた割増率が定められています。残業代の計算方法を確認し、計算を間違えないように注意しましょう。

■残業の種類と最低割増率

| 残業の種類 | 法律で定められている最低割増率 | |

|---|---|---|

| 時間外労働 | 法定労働時間を超える労働 | 25% |

| 1ヵ月60時間超の労働 | 50%(※1) | |

| 深夜労働(22~5時の労働) | 25% | |

| 時間外労働+深夜労働 | 50% | |

| 時間外労働(1ヵ月60時間超)+深夜労働 | 75%(※2) | |

| 法定休日労働 | 35% | |

| 法定休日労働+深夜労働 | 60% | |

| 法定休日以外の休日労働(所定休日労働) | なし(※3) | |

出典:e-GOV「労働基準法」

※1 2023年3月まで中小企業は25%(2023年4月以降は規模を問わず適用)

※2 2023年3月まで中小企業は50%(2023年4月以降は規模を問わず適用)

※3 1週間の労働時間が40時間を超える場合は25%

給与支給日に遅れないようスケジュールを立てる

給与の計算時期が来ると、通常の仕事にプラスして給与計算業務を行います。給与の支払日に間に合うように計算を行った上で、給与明細の作成・配付や振込手続きなども行わなければならないため、計画的に業務を進める必要があります。

個人情報漏洩に注意する

従業員の給与額は、極めて重要な個人情報です。労務担当者は、従業員同士がお互いの給与額を知ってしまうことがないように注意が必要です。給与計算時に利用するパソコンや賃金台帳、給与明細などの取り扱いに注意してください。

>【事例】段階的なクラウド移行で給与・人事労務の業務時間を80%削減! 入社手続きや給与明細配付業務ゼロを実現した事例を見る

正確でスムーズな給与計算を行うために、給与計算システムを活用しよう

給与計算をするためには、社会保険料や所得税などの計算を行わなければなりません。正確でスムーズな給与計算を行うためには、給与計算システムを活用しましょう。新型コロナウイルスの感染対策として、テレワークが普及したこともあり、昨今ではクラウド型の給与計算システムも主流になりつつあります。

「給与奉行iクラウド」では、月々の給与計算はもちろん、明細の配付や社会保険の手続きなどもペーパーレスで行えます。業務効率化やデジタル化、個人情報の保護に、「給与奉行iクラウド」をご活用ください。

■監修者

石割 由紀人

公認会計士・税理士、資本政策コンサルタント。PwC監査法人・税理士法人にて監査、株式上場支援、税務業務に従事し、外資系通信スタートアップのCFOや、大手ベンチャーキャピタルの会社役員などを経て、スタートアップ支援に特化した「Gemstone税理士法人」を設立し、運営している。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!