「軽減税率への対応」と聞いて、「自社は対象商品の販売がないから関係ない」と思っていませんか?

消費税が10%に改正されるまで、半年を切りました。今回の改正では軽減税率制度が導入され、全ての企業が経理処理の変更を求められています。

しかし、政府広報オンラインによれば、全国各地で実施された「軽減税率制度説明会」でのアンケート結果でも、まだ「準備段階に至っていない」という回答が全体の2/3を占めています。

※政府広報オンライン「消費税「軽減税率制度」の円滑な実施等に向けた取組」

また、対象となる品目を扱っていない一般企業においては、「自社には影響しない」「どうすればいいか分からない」という意見すら聞かれます。

実のところ、軽減税率制度は企業にどんな影響を及ぼすのでしょうか。

今回は、軽減税率制度によって企業が受ける影響と、具体的な「準備の進め方」について詳しくお話ししていきます。

目次

軽減税率制度とは? ―全ての企業が影響を受けます!―

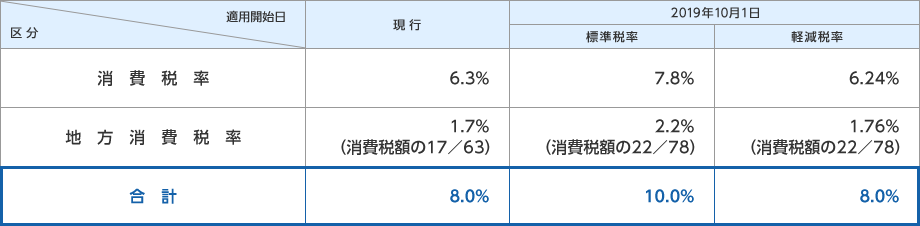

軽減税率制度とは、消費税10%への引き上げに合わせて「一部品目の消費税に対しては軽減税率8%を適用する」というものです。つまり、消費税改正後は税率8%と10%の複数税率になるということを意味します。

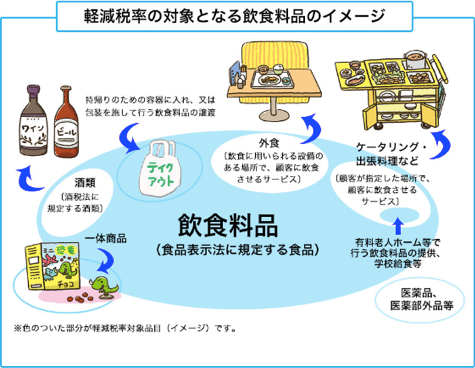

対象となる品目は、以下の2種類となります。

- ①飲食料品

酒類、外食、ケータリングサービス等を除く食品表示法に規定する食品で、以下の図に示す一定の要件に該当するものを言います。

出典:政府広報オンライン

- ②週2回以上発行される新聞

政治、経済、社会文化など一般社会的事実に関して一定の題号を用いて掲載する、週2回以上発行される、定期購読契約に基づく新聞が該当します。ただし、インターネットを通じて読まれる電子版は除きます。

「軽減税率制度が複雑で分かりにくい」と言われるのは、この対象品目のうち「飲食料品」が取引の場所と取引の様態(サービス提供の有無)によって適用か不適用かが決まるところに起因します。例えば、「牛丼を店内で食べると10%だが、テイクアウトすれば8%」というように、同じ商品を購入してもサービスの有無によって税率が変わることになります。

そして、軽減税率制度の導入以降は、企業に以下の「申告・納税」と「商品管理」に関する対応が求められます。

●申告・納税

消費税改正後は、軽減税率が適用される売上(仕入)と標準税率の売上(仕入)をそれぞれ計算し、明確に分けて記帳・集計すること。また、申告の際の税額計算は、軽減税率が適用される取引の1年間の合計と標準税率適用分の1年間の合計を分けて計算すること。

●商品管理

軽減税率対象品目と分かるよう、区分した商品管理や、適用税率が分かる請求書等を発行すること。

つまり、事業として取り扱っていなくても、会議用にコーヒーや茶葉など、1年間に対象となる品目を1つでも購入し、経費として計上するならば、税率ごとに記帳しなければならない(区分経理)ということです。

これが、「全ての企業が影響を受ける」とお伝えしている理由です。

CHECK!

以下の1つでも当てはまれば「税率区分ごとの経理処理」が必要です!

- 経費で日刊新聞を定期購読している。

- 経費で週2回発行の業界新聞や英字新聞を定期購読している。

- 会議用に人数分のペットボトルのお茶を用意した。

- 来客用のコーヒーとお茶うけにケーキを用意した。

- お中元・お歳暮に菓子折を送った。

- 福利厚生の一環で、従業員用に弁当を支給している。

- 福利厚生の一環でコーヒーサーバーを設置しており、定期的にコーヒー豆を購入している。

- イベント会場で接客にあたる従業員用に弁当とお茶を購入した。

軽減税率制度の導入に向けて、企業がやっておくべきこと

先にも述べたように、軽減税率制度の導入後は、企業に「適用税率ごとに区分した記帳」「適用税率ごとに区分した消費税額の計算」「軽減税率対象品目の旨を明記し、各適用税率と税率ごとに区分して合計した消費税額を記載した請求書等の発行」の対応が求められます。

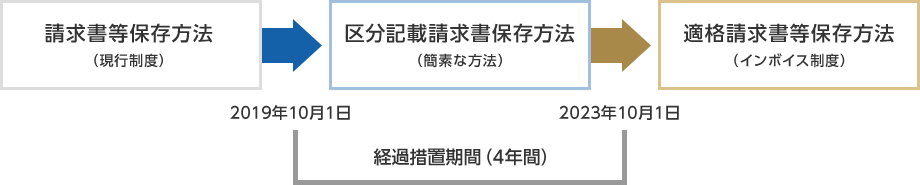

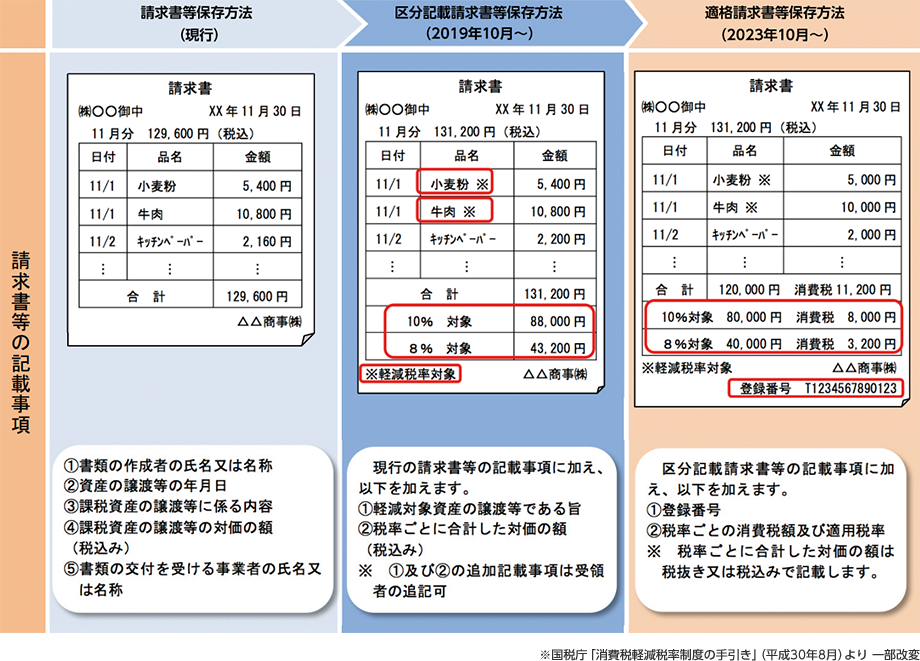

特に「請求書等の発行」においては、軽減税率制度に合わせて「適格請求書等保存方式(インボイス式)」が導入されることになっています。正式には2023年10月からですが、移行期間としてそれまでの約4年間は「適格請求書等保存方式」の簡素版である「区分記載請求書等保存方式」が導入されます。

また、適格請求書等保存方式が導入されると、「一定の事項を記載した帳簿および請求書の保存」が仕入税額控除を受ける条件にもなります。

そのため、企業は以下の3つの観点から軽減税率制度の導入に向けた準備をしておく必要があります。

準備その1

会計・債権債務管理を複数税率対応へ変更する

軽減税率制度が実施されると、消費税申告における税額計算は、税率ごとに売上総額と仕入総額を算出して売上税額、仕入税額を計算することになります。そのため、改修や入替などにより、対応できる会計システムに変更しなければなりません。

システムの変更を検討する際には、以下の3つのポイントに対して適切に対応し、かつ日々の経理業務の効率が落ちないような仕組みを選ぶことが重要です。

① 区分経理への変更

経理処理では、収益や費用を税率ごとに区分して記帳する必要があります。ただし、軽減税率制度の導入後、経過措置として、旅行代金・電気料金・請負工事など一部の取引においては旧税率の8%が適用される場合があります。つまり、システム上では標準税率10%、軽減税率8%、旧税率8%の3種類の税率で仕訳管理を行う対策が必要になります。

② 消費税申告書の新様式への変更

改正後は、消費税申告書も様式が変更されます。一般的な会計システムでは消費税申告書まで作成できますが、システムを変更する際には軽減税率制度導入後の新様式にも対応しているかがカギとなります。

③ 区分記載請求書、適格請求書を基にした帳簿管理への変更

区分記載請求書等保存方式や適格請求書等保存方式が導入されると、その記載事項に対応した帳簿管理が求められます。帳簿には、軽減税率が適用されるものは別記載にした上で、現行の記載事項(取引日付、仕入先名称、支払額)に加え、摘要となる内容と税区分を記す必要があります。

| 総勘定元帳(仕入)(税込経理) | ||||

|---|---|---|---|---|

| ××年 月 |

日 |

摘要 |

税区分 |

借方(円) |

| 11 | 30 | △△商事(株) 11月分 日用品 | 10% | 88,000 |

| 11 | 30 | △△商事(株) 11月分 食料品 | 8% | 43,200 |

つまり、仕入先が区分記載請求書を発行した時点で、自社の帳簿も税区分管理に変更しておかなければならないのです。区分記載請求書等保存方式は消費税改正とともにスタートする制度ですので、2019年10月からはシステム上での変更が完了していることが求められます。

準備その2

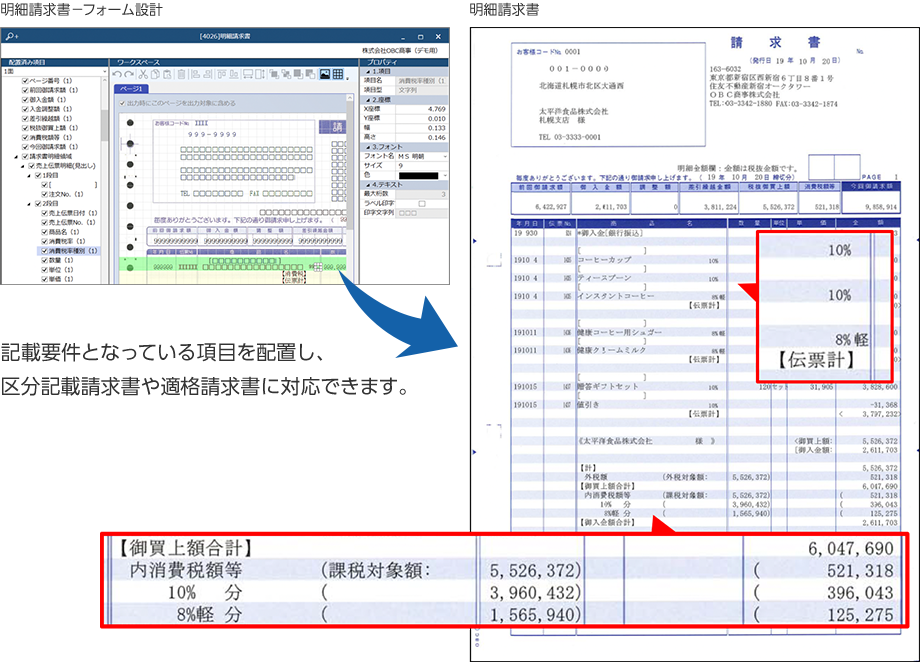

「区分記載請求書」「適格請求書」へ、請求書の様式を変更する

適格請求書等保存方式が導入されるのは2023年10月からですが、それまでの4年間は区分記載請求書等保存方式が導入されることになっています。適格請求書は、適格請求書等発行事業者の登録を受けた企業のみが発行でき、適格請求書でなければ仕入税額控除を行うことができません。

今後を見据えると、いずれ請求書の様式変更は必然となります。「今は軽減税率対象品目を販売していなくても、今後取り扱う可能性がある」という場合はもちろんですが、そうでなくても区分記載請求書から請求書の仕様変更に対応できる仕組みを整えておくのが望ましいでしょう。

区分記載請求書や適格請求書の様式は、法令で定められていないため、以下の必要な事項が記載されていれば基本的に問題はありません。

販売管理システム対応例 ※OBC商奉行のシステム対応

請求書を発行する販売管理システムが区分記載請求書から対応できていれば、適格請求書への移行にかかる負荷も軽くなります。また、会計システムと連携できれば、記帳の手間が省けるなど業務効率の向上にも繋がります。「請求書の仕様変更」だけを捉えるのではなく、会計システムとの連携を考えて改修を検討しましょう。

軽減税率対策補助金の補助対象が拡大!ますます利用しやすくなりました!

軽減税率制度実施に向けた準備支援となる「軽減税率対策補助金」が、全国の中小企業からの要望を受けて拡充しました。

従来の「複数税率対応レジの導入(A型)」「受発注システムの改修(B型)」への支援に加え、「請求書管理システムの改修導入」への支援(C型)が登場しました。これは、区分記載請求書等保存方式に対応した請求書を発行するために請求書管理システムを導入・改修する場合に適用され、システムの改修がさらに検討しやすくなりました。申請枠にはベンダーへの依頼型・自己導入型があり、いずれも請求書管理システムの導入・改修、パッケージ製品・事務機器等の導入にかかる費用が対象となります。

他にも、レジの設置・改修や受発注システムの改修費用のうち「2/3以内」だった補助率が「3/4以内」に引き上げられたり(2019年1月1日以降の申請分が対象)、これまで補助対象外となっていた旅館やホテル等の事業者も補助対象になったりと、さらに補助金の利用範囲が広がっています。

詳しくは、中小企業庁「軽減税率対策補助金」専用ホームページを参照ください。

準備その3

販売・仕入管理を複数税率対応に変更する

販売・仕入管理においては、請求書発行のみならず、複数税率に対応した伝票計上も必要になります。そのため、レジや受発注システム、販売管理システムが軽減税率に対応できていない場合は、システムの改修が必須となります。

軽減税率の導入後、売上・仕入を税率ごとに区分することが困難な中小企業に対しては、一定割合を軽減税率対象品目の売上・仕入としてみなし計算できる特例もあります。しかしこれは、適格請求書等保存方式が導入されるまでの経過措置のため、今後を見据えるならば今のうちに軽減税率に対応するものに変更しておくのが望ましいでしょう。

レジについては、まず、現在のレジが複数税率に対応しているかどうか確認する必要があります。対応済み、もしくは軽微な設定変更で対処できる場合であれば、ほぼそのまま継続して利用することができるでしょう。しかし、改修または買い換えとなると、複数税率対応のレジを独自に購入するか、販売店またはベンダーに相談する必要があります。

受発注システムおよび販売管理システムにおいては、現行のシステムが複数税率に対応していなければ、改修または入替をすることになります。

複数税率に対応するレジやEDI/EOS等の電子的受発注システムの改修・入替には、軽減税率対策補助金を活用することができます。

申請についての詳細は、中小企業庁「軽減税率対策補助金」専用ホームページをご確認ください。

今からでも遅くない!軽減税率対策・事前準備の進め方

軽減税率制度のスタート時期は、刻一刻と迫っています。残り少ない時間で適切に準備を進めるには、軽減税率制度を充分理解した上で、以下の3つのステップに沿って取り組むことが重要です。

ステップ① 事前準備

自社で影響のある業務を洗い出します。簡単な工程表も作っておくと進捗を目で確認できます。

- 販売している軽減税率対象品目の洗い出し

- 仕入に含まれる軽減税率対象品目の確認

- 経費における軽減税率対象品目の仕分け・実態の把握

- 区分記載請求書、適格請求書への対応の検討

ステップ② システム対応

既存の会計システム、販売管理システム等の改修・入替を検討します。

- 会計システム対応(軽減税率・区分経理に対応しているか?)

- 受発注システム対応(軽減税率に対応しているか?)

- 販売管理システム対応(軽減税率対応・請求書の様式変更に対応できるか?)

- 経費精算システム対応(経費の軽減税率・区分経理ができるか?)

- レジシステム対応(複数税率対応か?商品マスターの変更は?)

ステップ③ 現場対応

価格表示の変更など、制度スタートに向けた現場での対応を検討します。

- 会計・販売システムの設定変更

- 会計・販売システムの動作確認

- カタログやウェブサイトの記載価格変更、値札の付け替えなど

- 経理マニュアル等の準備

10分、30分と毎日少しずつ軽減税率対策に時間を割いていけば、半年後に焦ることはありません。まずは自社の状態を把握して、足りない部分を補うために対策を1つずつ検討していきましょう。

おわりに

軽減税率制度の実施まで、猶予はそれほど残されていません。しかし、実際は「全ての企業が影響を受ける」にもかかわらず、多くの企業で未だその準備は進んでいません。

国でも、負担のかかりやすい中小企業を対象に支援体制を強化しています。軽減税率対象品目を扱っているかどうかに関わらず、全ての企業に「区分経理」という負荷がかかる・・・このことをしっかり踏まえて、今すぐ対策を進めましょう!

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!