2018年10月15日の臨時閣議で、予定通り2019年10月1日に消費税を8%から10%へ引き上げる方針が示されました。国税庁は、すでに企業に向けて軽減税率制度を解説したパンフレットの交付を始めており、いよいよ「消費税改正に向けた対策」を本格化させる時期となりました。

しかし、まだまだ、多くの企業では、消費税改正に向けた対策は進んでいないようです。

正まで残りわずかとなり、時間の余裕はありません。

新しい制度の導入など複雑な改正内容に対して、企業は何をどう準備しておけばいいのでしょうか?

今回は、間際になって慌てないよう、企業が今すぐ着手しておきたい対応への準備についてご紹介します。

目次

<2019年消費税改正ポイント>

全ての企業が何らかの対応を迫られます!

今回の消費税改正のポイントは2つあります。

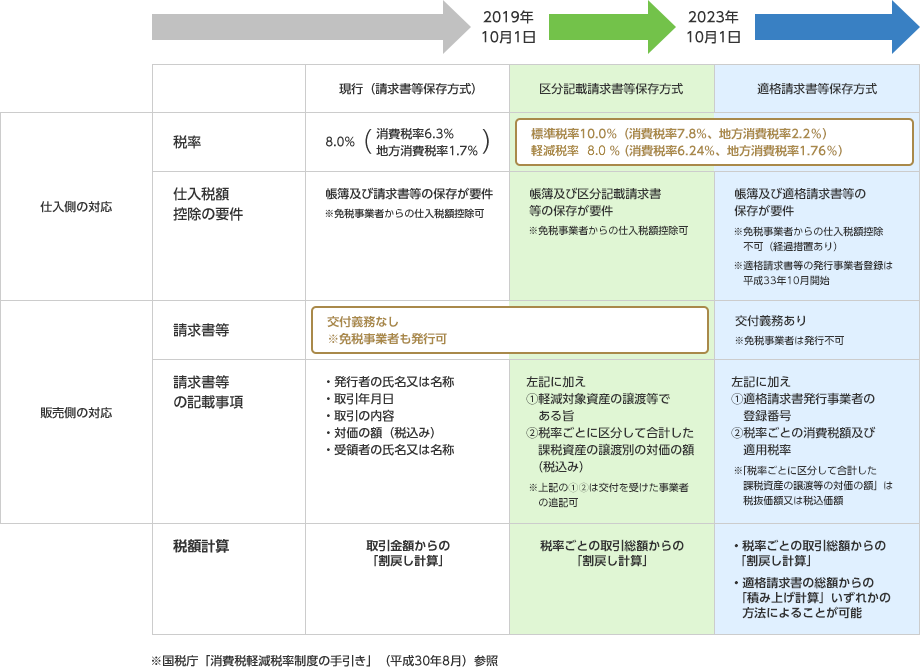

1つは、「複数税率制度」が開始される点です。消費税は現行の8%から10%に引き上げられますが、一部の品目を対象に「軽減税率」が導入され、事実上「複数税率制度」となります。しかも、軽減税率の8%は現行の8%とは消費税率・地方消費税率の内訳が異なるため、消費税申告の際、税率内訳を変更する必要があります。

2つめは、税率区分を分けて管理しなければならない点です。2023年には「適格請求書等保存方式」が(それまでは経過措置として「区分記載請求書等保存方式」が)導入されます。請求書発行の際は税率ごとに合計した税込価格の額を記載することが義務づけられるとともに、消費税の申告に向けて税率ごとの区分経理が求められます。

消費税の改正に伴う仕入れ額控除に関わる制度の導入時期、および求められる対応要件は、以下のようになります。

新要件に対応した請求書や帳票の区分管理の実施、税率計算の変更・・・など、軽減税率対象品目を販売しているかどうかに関わらず、日本国内にある全ての企業の会計業務が大きな変更・対応を求められます。

場合によっては会計システムの入れ替えなど、準備にある程度の時間を要する場合もあり、施行直前になってからでは間に合わない可能性もあります。導入直後からスムーズな業務を行うためにも、早めの検討・準備が必要なのです。

どの実務がどのような影響を受ける?

対応策の準備よりも、まずは自社の「現状把握」を!

では、消費税改正に伴い、具体的にどのような実務が追加または変更されるのでしょうか?

経理業務には、システム上で対応するものもあれば、手作業で行うものもあります。消費税改正・軽減税率制度の影響は、当然そうした作業全てに関わります。しかし、どの作業にどの程度の影響が出るのかは、現状の取引内容や伝票の発生量によって異なります。また、業務によっては業務量が増加する場合も考えられるため、業務の効率性・正確性なども踏まえてシステム対応を見極めなければなりません。つまり、「対応策」といっても、単純に「消費税改正に対応するシステムを入れれば全てが解決する」というものではないのです。

まずは、消費税改正によって自社の業務にどのような影響が発生するのかを、業務フローに照らし合わせ作業ごとに把握することが肝心です。特に、以下のような「売上」「仕入」における取引や伝票の発生状況をチェックすることが重要になります。

■「売上」の確認事項

売上で確認しておきたいのは、「軽減税率対象品目の売上」と「請求書の発行状況」の2点です。

1. 軽減税率対象品目の「売上」の確認

自社の販売商品の中に、軽減税率対象品目があるかどうかの確認をしましょう。

対象となる品目は、以下のようになります。

●酒類を除く飲食料品(飲食料品の譲渡が発生した場合のみ。外食・ケータリング等は除く)

●週2回以上発行される新聞の定期購読契約(インターネット配信の電子版新聞は除く)

上記に該当する品目を販売する場合は、請求書や納品書などの記載事項に、対象品目の表示と税率区分ごとの合計額の表示が義務づけられるので、レジや受発注システムで表示変更が必要※になります。

※詳しくは下記「区分記載請求書等保存方式」を参照

また、「消費税転嫁対策特別措置法」が2021年3月31日に失効し、以後は総額表示が義務化されますので、価格表示についてもルール化が必要です。

2. 「請求書の発行状況」の確認

請求書等の発行については、今後「区分記載請求書等保存方式」と「適格請求書等保存方式(インボイス制度)」の導入が予定されています。

区分記載請求書等保存方式

課税事業者・免税事業者にかかわらず、軽減税率対象品目の売上が発生する場合は、軽減税率導入後「区分記載請求書」を発行する準備が必要です。

[区分記載請求書の記載事項]

- 発行事業者の氏名又は名称

- 取引年月日

- 取引の内容

- 受領者の氏名又は名称

- 軽減税率の対象品目である旨(「※」印等をつけることにより明記)

- 税率ごとに区分して合計した対価の額(税込)

なお、2023年10月1日以降は「区分記載請求書等保存方式」が廃止され、「適格請求書等保存方式」となります。

適格請求書等保存方式(インボイス制度)

「適格請求書等保存方式」が導入されると、登録を受けた課税事業者しか「適格請求書」が発行できなくなります。そのため、現在自社が課税事業者か免税事業者かによって、今後の対策準備が異なります。

<課税事業者の場合>

以下の2点の準備が必要になります。

- ① 適格請求書発行事業者の登録申請

適格請求書の発行には、適格請求書発行事業者の登録が必要です。「適格請求書等保存方式」導入と同時に適格請求書を発行するには、2021年10月1日〜2023年3月31日まで(困難な事情がある場合は2023年9月30日まで)に申請を済ませる必要があります。 - ② 適格請求書の発行準備

適格請求書の記載事項に則った新フォーマットの準備を行います。

[適格請求書の記載事項]

- 適格請求書発行事業者の氏名又は名称

- 適格請求書発行事業者の登録番号

- 取引年月日

- 取引の内容

- 受領者の氏名又は名称

- 軽減税率の対象品目である旨(「※」印等をつけることにより明記)

- 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

- 税率ごとに区分して合計した消費税額等(消費税額及び地方消費税額の合計額)

<免税事業者の場合>

免税事業者は、適格請求書を発行できません。しかし、「適格請求書等保存方式」導入後は、取引先から適格請求書の発行を求められるかもしれません。適格請求書発行事業者の登録は強制ではありませんが、取引上必要であれば適格請求書発行事業者※になることも検討しておくとよいでしょう。

※ 適格請求書発行事業者になるには、「消費税課税事業者選択届」を提出し課税事業者になったうえで、適格請求書発行事業者の登録申請が必要です。また、「適格請求書等保存方式」導入日から適格請求書を発行したい場合は、2021年10月1日〜2023年3月31日までに適格請求書発行事業者の登録申請を済ませる必要があります。

■「仕入」の確認事項

仕入で確認しておきたいのは、「軽減税率対象品目の購入」と「免税事業者との取引」についてです。

1. 「軽減税率対象品目の購入」状況の確認

「区分記載請求書等保存方式」「適格請求書等保存方式」ともに、軽減税率対象品目は区分して管理することが義務づけられます。つまり、1つの勘定科目において、用途に応じて税率が異なる取引を管理しなければならなくなります。また、税率が同じであっても、取引の対象が軽減税率対象品目の場合や、消費税改正前後の取引で経過措置が適用される場合などは、きちんと区別して管理しなければなりません。

例えば、週2回以上発行されている新聞を定期購読している場合、「新聞図書費」で税率ごとの区分管理が発生します。

中元・歳暮品、弁当、茶葉、コーヒーなど、従来「会議費」「交際費」「福利厚生費」で仕訳けられていた飲食料品も、改正後は区分管理が必要となります。特に飲食料品については、「テイクアウトは8%だがケータリングは10%」というように、購入品の取引状況が「譲渡」か「サービスを含む」かによって税率が変わるため注意が必要です。

まずは、自社の軽減税率対象品目の購入状況を洗い出し、どの勘定科目で、どの程度の伝票や取引が発生しているかを確認しておきましょう。

2. 「免税事業者との取引」状況の確認

「適格請求書等保存方式」が開始されると、適格請求書を発行できるのは適格請求書発行事業者のみとなるため、免税事業者との取引は適格請求書発行事業者と区別して管理しなければなりません。

現在取引先に免税事業者がおらず、将来的にも取引が発生しないと見込める場合は区分管理の必要がないので、まずは免税事業者との取引の有無を確認しましょう。

また、「適格請求書等保存方式」以降は、適格請求書でしか仕入税額控除ができなくなります(ただし、免税事業者からの課税仕入れ分は2029年まで段階的に縮小しながら仕入税額控除が可能)。そのため、今後発生する免税事業者との取引においては、社内の対応ルールを検討することも必要になるでしょう。

自社に必要な準備を検討した結果、場合によっては多額の改修コストが必要になるかもしれません。その際は、「消費税軽減税率対策補助金」制度※の利用も検討するとよいでしょう。2019年9月30日までに導入または改修等が完了するものを対象に、2019年6月28日まで交付申請ができます。

※ 詳しくは中小企業庁のサイト「消費税軽減税率対策補助金」を参照ください。

まとめ

以上のように、今回予定されている消費税改正は、軽減税率対象品目を販売しているかどうかにかかわらず、日本国内にある全ての企業が影響を受けます。ただし、実際の業務において「どのタイミングで」「どの作業に」「どれほどの影響が出るか」は現状の取引・伝票の発生状況に関わるため、企業ごとに対応策には違いが生じます。

消費税改正に向けてどう対策を講じるべきかを検討する前に、まずは自社の業務フローやシステム上での作業において、どのような影響が出るのかを把握することが肝要です。そのためにも、「区分記載請求書等保存方式」や「適格請求書等保存方式」など、新しく導入される制度への理解も深めておかなければなりません。

改正後も無理なく業務を遂行できるように、自社の影響レベルをしっかり認識したうえで、業務の効率や正確性を踏まえて、会計システムの改修や入れ替えなどの対応を検討しましょう。

とはいえ、消費税改正・軽減税率制度の導入まで、それほど多くの時間は残されていません。改正直前になって慌てないよう、今からしっかり準備することをオススメします。

【補足】

今回の消費税改正では、前々年度の課税売上高が5,000万円以下の中小事業者に、軽減税率制度の実施から一定期間特例が設けられています。詳しくは、下記の国税庁サイトをご参照ください。

OBC 360のメルマガ登録はこちらから!