今、ベンチャーをはじめ中小企業の間では、IPOや異業種間のM&Aが活発化しています。特に「将来はIPOを」と考えている企業は潜在的にも多く、IPO社数は年々増加傾向にあります。

一方で、IPOは「最低3年は準備に必要」と言われており、なかなか一筋縄ではいかない様相も知られています。そのため、IPOの準備では「はじめの一歩」が肝心なのです。

今回は、将来上場を考えている企業のために、IPOに向けたファーストステップについて解説します。

目次

- なぜ企業はIPOを目指す?IPOがもたらすメリットとは

- いつIPOできる?上場で求められる審査基準・時価総額とは

- IPO準備のスタート段階で行う3つの取り組み

- IPO準備の第1歩は“IPOに強いパートナーとシステム”選びから!

なぜ企業はIPOを目指す?IPOがもたらすメリットとは

IPO(Initial Public Offering)とは、自社の株式を公開して誰でも自由に売買できる状態にすることで、公開された株式は「新規公開株」「新規上場株」などと呼ばれています。

このように、なぜ多くの企業がIPOを目指そうとするのでしょうか。

上場企業に名を連ねることは、企業にとって次のようなメリットがあります。

①資金調達がしやすくなる(調達方法の多様化と調達力向上)

上場すれば、一般の投資家にも株を買ってもらえるようになるため、広く資金を調達することが可能になります。特に投資家の間では、創業後20年以内のIPOが好まれる傾向があります。ベンチャー企業や若手起業家たちがIPOを目指す傾向にある理由は、投資家からの資金調達という狙いも大きいようです。

②社会的な信用度や知名度が上がる

現在上場している企業は、実は日本企業全体の0.1%にも満たない数しかありません。その中に入ることができれば、「上場企業」というブランドがつき、社会的な信用度や知名度が上がります。社会的信用度が上がれば、資金調達がさらに容易になり、結果として「優秀な人材も集まりやすくなる」「従業員の士気が上がる」など、企業成長を加速させるために必要な要素を揃えられることも期待できます。

③経営の管理体制が強化される

IPOの実現には、J-SOX(内部統制報告制度)により上場企業にふさわしい内部管理体制が求められます。そのため、IPO準備のほとんどは会計制度や業務管理制度、利益管理制度などを整備し、運用していく仕組み作りに充てられ、それらが適切に運用されているかを会計監査などで確認することになります。

管理体制が強化されることによって属人的経営から組織的経営に転換され、企業拡大にも耐えうる基盤を構築することができます。

④創業者利潤の確保

創業者利潤の確保とは、創業者が株式譲渡の際に得る利益のことです。売却額から事業資金として投資した株式資本を差し引いたもので、負債の解消はもちろん、新規事業のための資金、経営者の夢や目標を実現させるための軍資金など、様々な用途に使うことができます。

上場すると株価が上昇して、持ち株にも相応の値がつくので資産価値が上がります。その資金を事業に有効活用すれば、事業拡大に比例して株価も上昇し創業者の自社株も資産価値がさらに上がることになります。

もちろん、デメリットもあります。

上場するには経営情報を公開しなければならず、株式関連の実務が多くなります。上場を果たすと、買収のリスクや、意思決定に株主の意見が重視され自由な経営が難しくなるといったこともあります。

しかし、それでも多くの企業がIPOを目指すのは、「経営者の高い倫理観と誠実さ」「コンプライアンス」「内部管理や情報開示の体制構築」など厳しい審査基準をクリアすることで、「信用に足る企業」という評価を得、飛躍的な企業成長を実現するためと言えます。

いつIPOできる?上場で求められる審査基準・時価総額とは

日本国内の株式市場は、東京、名古屋、福岡、札幌にある証券取引所が、企業の規模や業績、株式の流動性などごとに設けています。その中には、大別して「本則市場」(厳しい審査基準を満たした大企業・中堅企業が上場する中心的な株式市場)と「新興市場」(ベンチャー企業を中心とした新興企業向けの市場)があります。

それぞれの市場には「上場審査基準」があり、上場するには、その市場の上場審査基準で定められている「形式要件※1」を満たした上で、「実質審査基準※2」をパスしなければなりません。そのため、IPO準備を始めるには、まず、どの市場でIPOするか、市場の特性や上場審査基準を押さえておく必要があります。

形式要件にも含まれる時価総額は、例えば東証グロースでは「流通株式時価総額 5億円以上」というように、市場ごとに最低必要とされる額が決まっています。。しかし、最低時価総額ギリギリあればよい、というものではありません。

IPOを実現するためには、証券会社への上場準備指導料、監査法人への監査報酬、上場申請書類の作成費用、上場準備の事務手数料、人材補強にかかる費用、利益管理制度を構築するためのシステム、IT環境の整備費用など、数千万円以上かかることがあります。上場後も、各取引所の年賦課金や株券事務代行費用、監査報酬など、支払い続ける費用が発生します。IPOでこうした資金を回収し、その後の投資に繋げるためにも、市場が定める額以上の時価総額(見込み)が求められるのです。

一般的には、時価総額で20〜30億円必要とも言われており、時価総額が大きいほど資金調達できる金額も大きくなります。

※1 形式要件とは、株主数や株式数、時価総額、利益の額など、企業が株式を上場させるに至る前までに満たさなければならない最低条件のこと。証券取引所ごとに項目の数値が異なります。

※2 実質審査基準とは、上場申請企業が上場企業として相応しいかどうかを審査するための基準のこと。書類審査だけでなく、ヒアリングや実地調査なども行われます。形式要件のように明確な尺度はありませんが、上場審査においては、実質審査基準をクリアすることが重要といわれています。

IPO準備のスタート段階で行う3つの取り組み

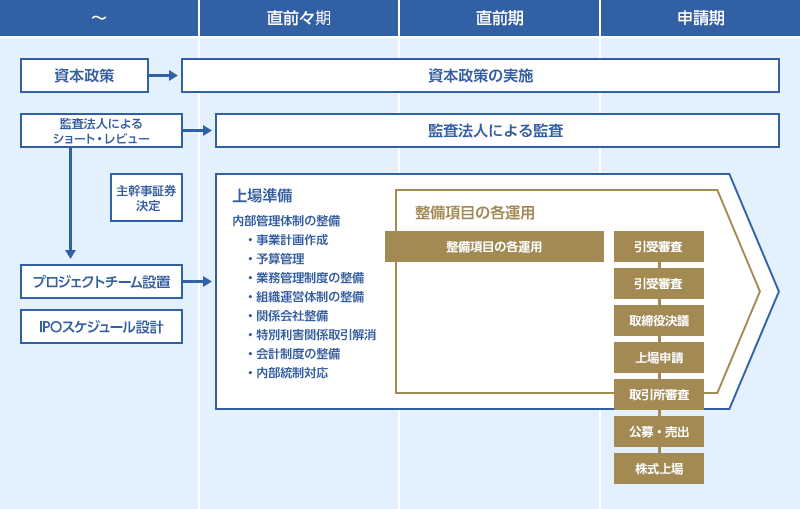

冒頭でも述べたように、上場には一般的に「少なくとも3年前後の期間がかかる」と言われています。整備すべき項目も多岐にわたるため、綿密な計画を立てて準備を進めることが何よりも重要です。

通常、IPO準備には次のようなスケジュールで進めます。

IPO準備 スケジュール

特に、本格的な上場準備(直前々期)の前にやっておきたいのが、次の3つの取り組みです。それぞれ重要度は異なりますが、自社にとって必要かどうか、実施時期なども留意して進めましょう。

ショート・レビューの実施

必須 実施時期:IPO予定3年前まで

ショート・レビューとは、IPOの準備を始める前に監査法人が行う企業調査の1つです。ショート・レビューの実施は必須ではありません。ただし主幹事証券会社との契約時に、ショート・レビュー報告書を求める証券会社も多いため、実質必須と言えるでしょう。

監査法人は、様々な角度から総合的に調査し、企業の現状、解決すべき課題、上場までの適切と思われるスケジュール等を洗い出します。企業は、その報告を元に「目指す株式上場が自社にとって適切か否か」「このままで株式上場が可能か」など、ディテールを検討し上場を目指す最終判断することになります。

IPOするという判断が下されれば、上場予定時期を決定して上場準備チームを編成し、主幹事証券会社を決めるステップに移ります。そのため、少なくてもIPOを予定する3年前までには、ショート・レビューを実施しなければなりません。

上場準備のためのプロジェクトチーム(上場準備チーム)の編成

任意 実施時期:ショート・レビュー後

上場準備に必要な作業は広範囲にわたり、部門間の調整等の作業も多くなります。そのため、相当の時間と労力は欠かせません。また、ショート・レビューを始め、IPO実現までには監査法人やその他の専門家との細やかな調整・対応、トップの意向を周知徹底し社内の意識改革を図ることなども必要になってきます。

このような準備業務は、時間的にも物量的にも無理が生じやすくなるため、多くの企業では、社内非公開中は経営陣だけでこなし、ショート・レビュー後に運営の要となるプロジェクトチームを編成しています。

チームの編成にあたっては、自社の事情に合わせたスタッフィングが望ましいとされています。現場の実情を反映させながら進めたい場合は、事務職や経理職といった管理スタッフの他、営業部門や技術部門など現場に精通した人材も含め、編成を考えおくのがよいでしょう。

資本政策の検討

任意だが、やらないと後悔する 実施時期:なるべく早く

ショート・レビューの実施もプロジェクトチームの編成も、IPO準備の中では「企業が最初に取り組むこと」になります。

しかし、経営者としてまず押さえておくべきことは、株主構成や資金調達、経営者の利潤など「資本政策をいかに考えるか」という点です。中でも、持株比率と資金調達のバランスは重要で、持株比率が低すぎるとIPO後に買収や社長解任劇が起こることにもなりかねません。

資本政策を「とりあえず」で実行すると、かなりの確率で失敗に陥ります。なるべく早く、しっかり時間を使って検討することが、イメージするIPOを実現することに繋がります。

資本政策の考え方・ポイントについては、IPO支援サイト「IPO Compass」のコラム「資本政策1「基礎知識編」も参照ください。

IPO準備の第1歩は“IPOに強いパートナーとシステム”選びから!

先のスケジュールにも見られるように、具体的に動き始めると、社内的な業務プロセスや管理体制の⾒直し・改善、社員の意識改⾰や組織改編、会計監査、様々な⼿続きや上場審査の対応など、必要とされる準備作業は広く、かつ多岐に渡ります。

1つ1つ準備をこなしていくためには、外部の関係機関の力を借りなくてはいけません。中でも、証券会社と監査法人は、上場に必須のパートナーであり、IPOの成否を握るキーパーソンでもあります。

- 証券会社とは・・・

証券市場に関するあらゆる専門家。IPOにおいては、主幹事証券会社が中心的な役割を担う重要なパートナーです。主に「上場申請企業が行う公募・売出しなどの引受」「公募・売出し等の引受のために行う引受審査」「IPOに関する全巻的な指導・助言」があります。 - 監査法人とは・・・

上場するには必須のパートナーで、主に「財務諸表の監査」「内部管理体制を構築し運用するための助言、アドバイス(J-SOXへの対応も含む)」を担当します。IPOを目指すには、必ず監査法人の会計監査を受ける必要があります。

一般的に監査法人との接点は、ショート・レビューが最初となります。

他にも、弁護士や社会保険労務士、税理士、IPO支援コンサルティング会社や金融機関、投資信託など、パートナーになる外部関係機関は複数存在し、それぞれの立場で上場準備に重要な役割を果たしてくれます。

また、IPO準備で大きな課題となる内部統制の実現には、どのような会計システムを選ぶかが肝になります。

内部統制とは、経営者が組織内に用意する、パートやアルバイトも含めた全従業員が遵守すべき企業統治(コーポレートガバナンス)のための仕組みで、財務報告の「信頼性」と「正確性」を確保していることがもっとも重要なポイントになります。特に、財務諸表の作成にはシステムが大きく関与しているため、内部統制に対応しているシステムの導入は欠かせません。

このパートナー選びやシステム選びは、IPOにとって非常に重要なポイントになります。

例えば、外部関係機関の中で「誰をパートナーに選ぶか」は、上場までの期間や上場の実現可能性にも影響します。昨今は、上場企業監査の業務量増加に伴う慢性的な人手不足や専門性の高まり、IPO準備で中心的な役割を担うCFO人材不足などから「監査法人に依頼をしても断られる」ことがあり、いわゆる「IPO監査難民」に陥る可能性もあります。

また外部関係機関は、上場のための課題や問題の指摘や指導はしても、システムなどの適正判断までは行わないのが一般的です。システムを入れ替えるとなると多額のコストもかかりますし、自力で情報収集して自社にあったシステムを選ぶのは、相当の労力と時間を要することにもなるでしょう。

OBCでは、IPOを考える企業のために、専門家による情報提供やご紹介、IPOに適したシステム環境の提案など、様々な角度からIPO実現に向けた応援・支援を行っています。

例えば、IPO支援サイト「IPO Compass」では、コラムを通じてIPO支援専門家によるIPOの基礎知識などの情報を提供しています。また、無料のオンラインセミナー「IPO塾」も開催し、IPO実現に必要なノウハウを提供しています。パートナー選びで悩んでいる企業には、IPO支援専門家とのマッチングや相談などにも応じています。(詳しくは、こちらからご相談ください)

さらに奉行iシリーズは、内部統制対応に貢献する機能を備えており、2023年度にIPOを実現した企業の約半数に選ばれています。(2022年12月末時点 OBC調べ)

企業規模や企業が抱える課題に応じてセレクトできるラインナップを取り揃え、企業規模や課題に合わせた製品選びを、専任スタッフが導入前からしっかりサポートしているところもポイントです。

※「ISO15408」とは、セキュリティに関する機能が適切に設計され、かつ確立された手段によって設計が正しく実装されていると評価するもの。

IPO準備には、多角的にサポートする専門家の支援とシステムは欠かせません。もし、「将来的にIPOを検討したい」とお考えなら、具体的な準備に着手する前からこのようなサービスを活用することもオススメです。

確実に、最短でIPO実現を目指してみませんか。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!