昨今、人事・労務分野でも業務のデジタル化傾向が加速しています。年末調整業務も、紙の申告書からパソコンやスマートフォンからWebで提出する方法、いわゆる「年末調整の電子化」を進める企業が増えています。まだ取り組んでいない企業の中にも、従来の手作業で行う対応に限界を感じ、前向きに検討している担当者も多いのではないでしょうか。

そこで今回は、年末調整の電子化について、導入される背景やWebでの申告のやり方、導入のポイントなどを解説します。ぜひ導入検討時の参考にしてください。

目次

- なぜ今「Web入力」による年末調整が増えているのか

- 年末調整を電子化するメリット・デメリット

- Webで年末調整を行う場合の進め方

- 従業員のWeb入力のやり方[年末調整の基本操作手順]

- 年末調整サービスはどう選ぶ? 自社に合ったサービスの見極め方

- おわりに

なぜ今「Web入力」による年末調整が増えているのか

年末調整をWeb入力で提出してもらう方法では、国税庁の「年調ソフト」をはじめ様々なベンダーが提供するクラウドサービスを利用します。従業員は、こうしたサービスを通じて、必要な情報を直接入力することになります。

このような方法が注目を集めるようになった背景には、次のような要因が関係しています。

●紙運用による手作業の多さが負担に

年末調整を紙の申告書で行う場合、申告書の作成に慣れていない従業員には記入作業が大きな負担となります。記入漏れや記入ミス、計算間違いなどが発生しやすく、生命保険料などの控除証明書も、紙での提出では「紛失した」「忘れていた」などによって後日追加で提出されることもあります。

こうしたトラブルは、年税額計算に大きく影響するため、できるだけスムーズに進められるよう申告書の配付準備からマニュアル作り、従業員への対応と、担当者には気を抜けない場面が多く存在します。

また、紙の申告書では、手作業でのチェックや検算、給与システムへの手入力、保管というように、あらゆる作業をアナログで行うことになります。これらは、単純作業に見えて膨大な時間と手間を要するため、担当者にとって大きな業務負担となっています。

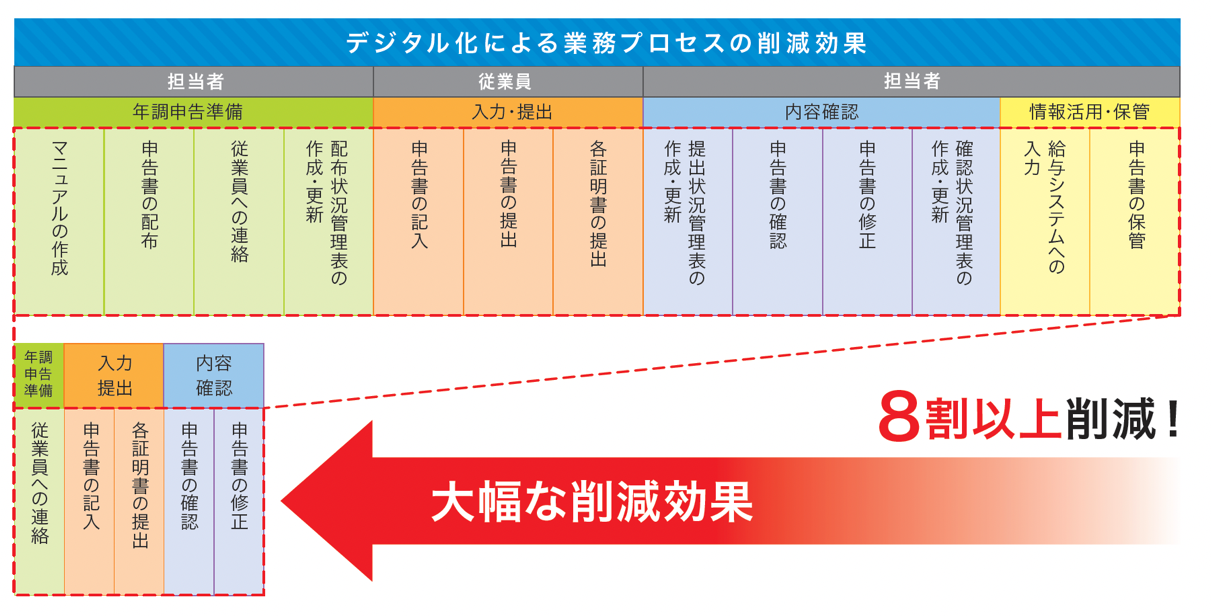

年末調整をWebで提出する方法は、必要な情報をデータでやり取りするため、従業員の申告手続きを省力化するだけでなく、担当者の年末調整業務を大幅に効率化することができます。実際、年末調整サービスの一つである奉行Edge 年末調整申告書クラウドの利用企業の中には業務時間を8割以上削減できたという事例もあり、このような導入企業の効果に注目が集まっています(OBC調べ)。

●税制改正により年末調整が年々複雑に

年末調整は、税制改正の影響を受けるため、毎年のように申告書の様式が変更されます。複雑な控除制度が絡むため、理解して取り組む必要があり、従業員にも担当者にも負担が大きくなっているのが実情です。

特に昨今の税制改正はめまぐるしく、かつ複雑になっています。紙の申告書では、様式が変わるたびに従業員へ説明する必要が発生し、マニュアルの整備や説明会など配付時点から多忙を極めることになります。それでも誤記や記入漏れを防ぐことは難しく、担当者はチェックと修正依頼・差戻し対応に追われます。

税制改正は今後ますます複雑化することも予想されており、紙ベースでの対応はもはや限界に近づいているといっても過言ではないでしょう。

Webで提出できる仕組みは、サービスが最新の改正内容に自動で対応するため、従業員が迷わず入力できます。入力された情報から最新の控除制度に基づき自動計算するため、担当者のチェック負担も軽減されることが、注目の一要因となっています。

※ 2025年の年末調整の変更点については、コラム「[2025年(令和7年)]年末調整の変更点3つと実務対応の注意点をわかりやすく解説」を参照ください。

●従業員の働き方が多様化し紙運用が困難に

近年は、テレワークや在宅勤務、リモート勤務など、従業員が物理的にオフィスに集まらない働き方を導入する企業が増えています。こうした職場環境の場合、紙の申告書を提出するためだけに出社や郵送を求めるのは効率的ではありません。

このように、従業員の働き方が従来の年末調整のやり方に合わなくなってきている企業では、彼らがどこにいても年末調整を提出できる方法として、Web入力する方法が採用される傾向があります。

●制度環境の整備が追い風に

2021年の税制改正で、従業員の同意を得れば年末調整申告書を電子的に提出できるようになりました。また2024年以降は、住宅ローン控除の年末残高証明書に「調書方式」が採用され、金融機関にマイナンバー等を記載した「住宅ローン控除の適用申請書」を提出した場合、年末調整で年末残高証明書の提出が不要になっています。さらに、電子帳簿保存法によってデータ保存のルールも整備され、紙に依存せずに記録を残せるようになるなど、年末調整の電子化に適した環境整備が進められています。

なお、2025年10月現在、国税庁が電子的な提出を認めている年末調整書類は次のようになっています。

| 〔年末調整申告書関係〕 | 〔控除証明書等関係〕 |

|---|---|

| 扶養控除等申告書 保険料控除申告書 配偶者控除等申告書 所得金額調整控除申告書 住宅借入金等特別控除申告書(2年目以降) |

生命保険料控除証明書 地震保険料控除証明書 小規模企業共済等掛金控除証明書 住宅借入金の年末残高証明書 |

※各種控除証明書の電子化にあたっては、保険会社等や住宅ローンを組んだ金融機関から控除証明書データを取得するための手続きを従業員本人が事前に行う必要があります。

年末調整を電子化するメリット・デメリット

年末調整の電子化は、従業員・担当者双方にとって多くのメリットがある一方で、導入や運用にあたっては注意すべき点も存在します。ここでは、それぞれの立場から見たメリットとデメリットを紹介しましょう。

●メリット

〔従業員のメリット〕

年末調整サービスは、基本的に従業員が入力しやすいように設計されており、紙の申告書で発生する書き損じへの心配や、複雑な書類に対する不安感が軽減されます。ヘルプなど入力支援機能が備わっていれば、不明点もその場で解決できます。

控除証明書もデータで提出できるようにすれば、年末調整手続きの手間は大幅に軽減されます。

〔担当者のメリット〕

年末調整に必要な情報はWeb上で直接入力されるため、用紙の配付・回収やチェック・検算、書類のファイリングといった業務は一切不要になります。

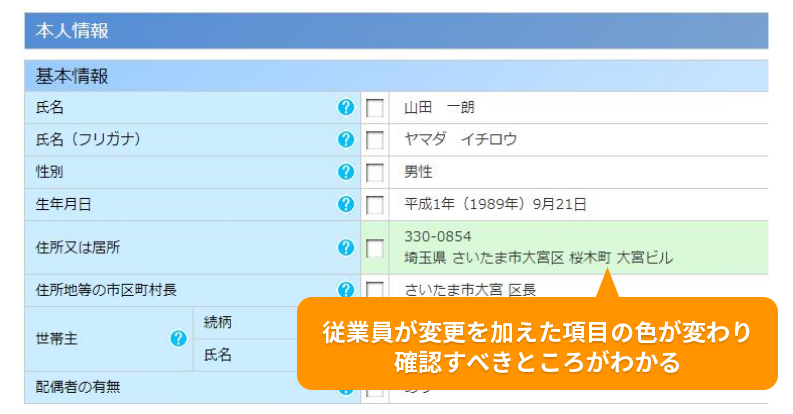

サービスによっては、入力不備をアラートする機能が搭載されているため、不備の発見もスピーディーに行えます。奉行Edge 年末調整申告書クラウドのように、前年の申告内容から変更があった部分に色づけされて表記されるものなら、一目で変更箇所が分かります。

提出されたデータは、給与システムに連携することで、手入力なく年税額計算に進められます。また、データはクラウド上に保存されるため、紙の申告書を保管するようなスペースは必要なくなります。

●デメリット・課題

〔従業員側〕

「専用のWebフォームに入力するだけ」とは言え、すべての従業員がスムーズにWeb入力できるとは限りません。IT操作に不慣れな人の場合、ログインや入力の段階で戸惑うこともあるでしょう。また、個人のスマートフォンでの入力に不安を持つ人も存在するため、担当者の充分なサポートが必要になるでしょう。

控除証明書をデータで提出する場合は、従業員自身が各発行元にデータ発行の手続きをする必要があるため、紙の書類提出が残る可能性もあります。

〔担当者側〕

導入初年度は、従業員側の不安も大きくなりやすいため、周知だけでなく操作説明や問い合わせ対応に相応の工数がかかることがあります。また、紙での提出を希望する従業員も一定数存在するため、当面は二重管理が避けられないでしょう。

さらに、電子的に申告書を取り扱うことになるため、セキュリティポリシーや社内規程の見直しが必要になる場合もあります。

Webで年末調整を行う場合の進め方

年末調整の手続きが円滑に進むかどうかは、事前準備と体制の整備が大きなカギとなります。年末調整をWebで提出する方法を採用する場合、運用面では次のポイントをしっかり押さえておきましょう。

1. 事前周知を徹底する

年末調整をWeb入力に切り替えるにあたって、法令上は事前に従業員から同意を得る必要はありません。しかし、これまでとやり方が全く異なるため、従業員に対して事前に周知しておくことが求められます。このとき、控除証明書等をデータ提出できることや控除証明データの取得方法なども伝えておくと、従業員側の事前準備もしやすくなります。

具体的な従業員の操作方法については、サービスを導入後、改めて説明会の開催や資料配付などを行いましょう。

2. サービスを選定する

年末調整に必要な情報をデータとして提出してもらうには、国税庁の年調ソフトや奉行Edge 年末調整申告書クラウドのような年末調整サービスの利用が必須になります。

ただし、従業員の入力方法や給与システムへの連携方法など、サービスによって仕組みが異なります。どのソフトウェアを選んでも自由ですが、「従業員にとって使い勝手はよいか」「自社の給与システムとどのように連携できるか」など自社の運用に適したサービスを選ぶことが肝心です。

詳しくは後述の「サービスの見極め方」を参照ください。

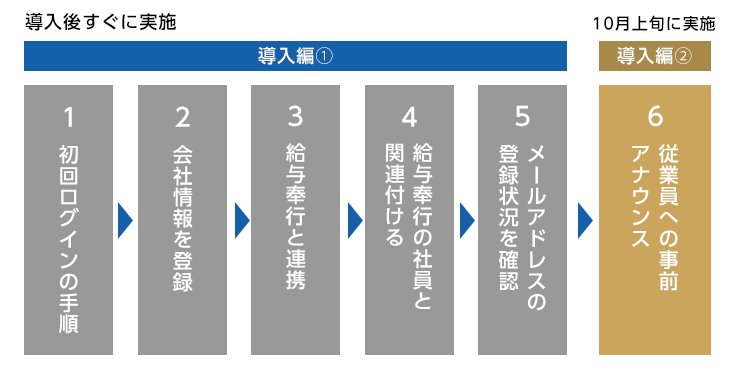

3. 導入後の初期設定

どの年末調整サービスも、導入後まずは会社情報と社員情報の登録など初期設定を行います。国税庁の年調ソフトの場合は、「給与支払者情報の登録」は企業側で行い、社員情報は従業員が自ら入力することになりますが、一般のサービスの場合は社員情報の登録まで企業側が行うのが一般的です。

奉行Edge 年末調整申告書クラウドの場合、給与奉行iクラウドの社員情報とIDを紐付けるだけで登録が完了するため、次のように1〜4まで簡単に進められます。

<給与奉行iクラウドを利用している場合の設定手順>

※ 他社の給与システムであっても、社員情報をCSVデータに書き出して奉行Edge 年末調整申告書クラウドにインポートすれば、社員データを共有することができます。

従業員のメールアドレスを把握していない場合は、メールアドレスの収集から始める必要がありますが、奉行Edge 年末調整申告書クラウドの導入は担当者の操作のみで完了できます。手順を詳しく解説した動画も提供しているため、初めての導入も安心です。

4. 従業員への手順説明とサポート体制

従業員が迷わずWebでの入力を進められるようにするには、操作手順の説明が必要になります。操作マニュアルやFAQなどを配付し、利用可能なブラウザや端末などの動作環境を確認してもらいましょう。また、操作に不慣れな従業員がいることを想定して、問い合わせ窓口を用意するなどサポート体制を整えることも必要です。

例えば奉行Edge 年末調整申告書クラウドでは、従業員向けの利用ガイドもテンプレートを提供しています。自社専用に編集・加工もできるため、イチからマニュアルを作成する必要はありません。提出依頼も、一括でメール通知することができ、その際、利用ガイドを添付することも可能です。

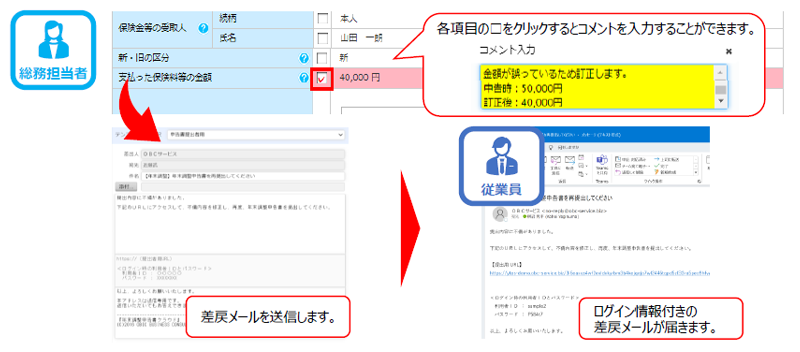

5. 確認・差戻しフローの設計

年末調整サービスを利用しても、提出されたデータを給与システムに反映する前には、必ず担当者が確認する必要があります。扶養親族の情報や控除証明書の添付状況など、不備が起こりやすいポイントをあらかじめリスト化してチェックするなど、確認フローをまとめておきましょう。

多くのサービスは、不備を見つけた場合、サービス上で差戻し・再提出を求めることができます。奉行Edge 年末調整申告書クラウドの場合、従業員から提出が完了すると、すぐに画面上で内容を確認できます。前年分と当年分で差異がある箇所は色付きで表示されるため、チェックも簡単です。内容に不備があれば、担当者が直接修正するほか、項目にコメントをつけて差戻しもサービス上で行えます。

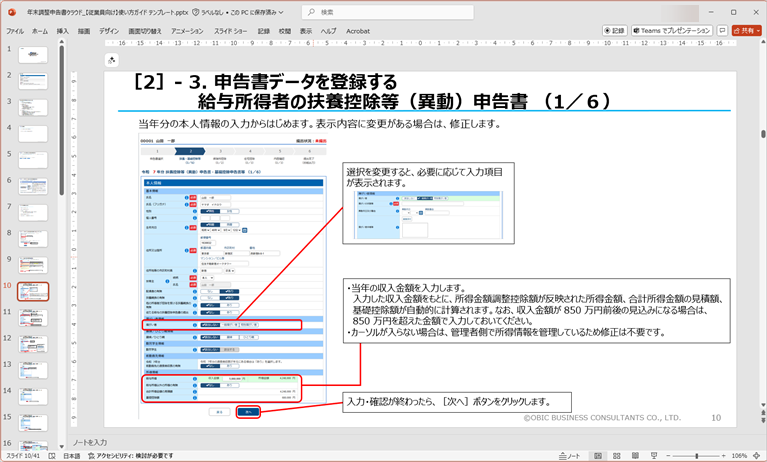

従業員のWeb入力のやり方[年末調整の基本操作手順]

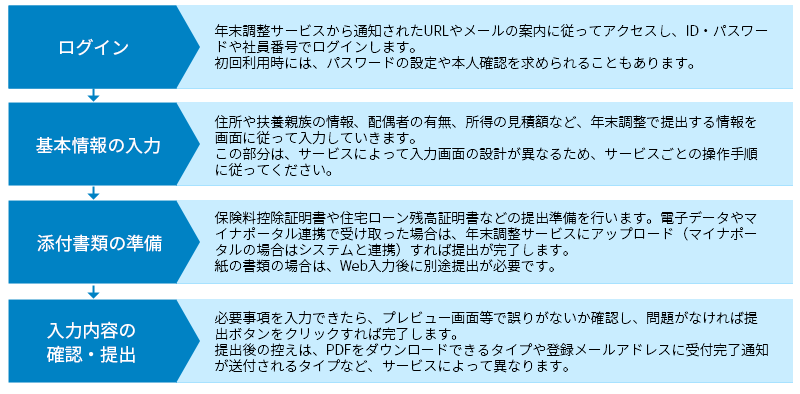

年調ソフトや年末調整サービスは、サービスによって操作のやり方が大きく異なります。ここでは、多くのサービスに共通する基本的な流れをご紹介します。実際の操作手順は、導入するサービスのマニュアルを確認し、次のステップに沿って案内しておくと良いでしょう。

ただし、各ステップの詳細な操作方法や画面構成はサービスごとに異なるため、従業員への説明時には、導入するサービスの操作マニュアルや画面例を用いて説明することをおすすめします。

年末調整サービスはどう選ぶ? 自社に合ったサービスの見極め方

奉行Edge 年末調整申告書クラウドを導入して電子化に成功した企業を分析すると、自社に合ったサービスを見極めるポイントは次の3つであることが分かりました。

- 従業員・担当者が行うすべてのプロセスをデジタル化できるか

- 自社の事情に合った運用ができるか

- 政府が推奨するデジタル環境を構築できるか

●従業員・担当者が行うすべてのプロセスをデジタル化できるか

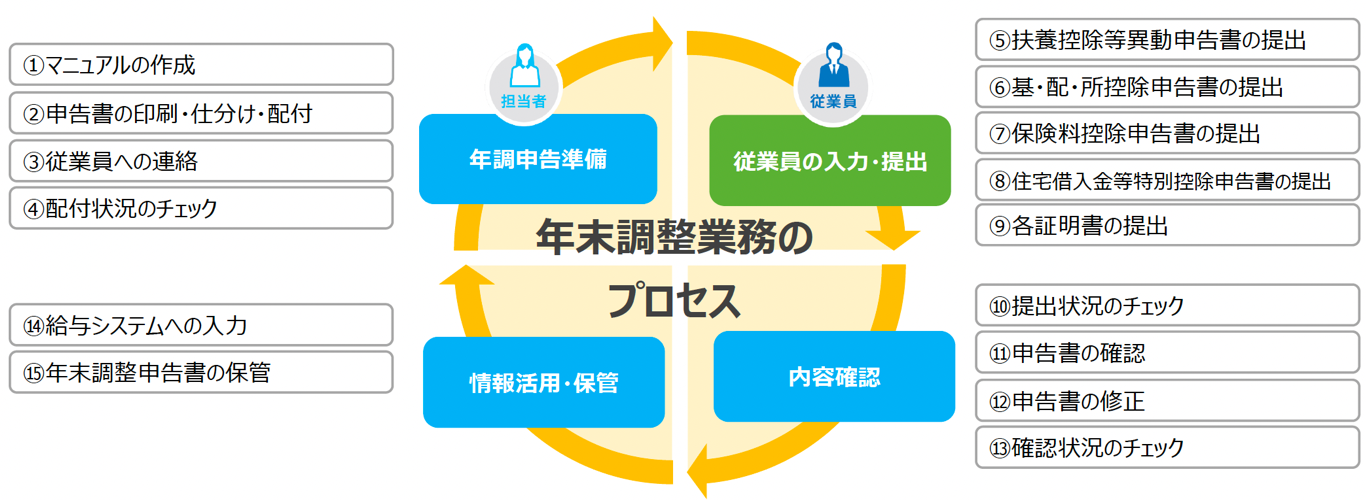

年末調整業務は、担当者が担う業務と従業員側の業務を合わせると、次のように4つのプロセスと15の業務に分類できます。年末調整サービスを選ぶ際は、これらの業務をどこまで電子化できるかが見極めポイントになります。

(1) 年調申告準備

準備段階では、従業員への連絡やマニュアル作成など細かな作業があります。年末調整サービスを選ぶ際は、こうした準備物もペーパーレス化できるかを確認しましょう。

例えば、奉行Edge 年末調整申告書クラウドのように、メールで提出依頼通知を一括送信できるなら、紙で回覧する必要がなくなり簡単です。メールの本文にログイン情報を記載して送るだけで、従業員もアクセスしやすく簡単に手続きに進むことができます。

(2) 従業員による入力・提出

入力画面は、「yes/no」で答えるアンケート形式になっているものや、奉行Edge 年末調整申告書クラウドのように一覧記入形式になっているものなど、サービスによって異なります。そのため、従業員にとって入力しやすい画面かを見極める必要があります。特に、毎年問い合わせの多い記載内容が簡単に入力できるか、迷ったときのヘルプがあるかなどを確認しましょう。

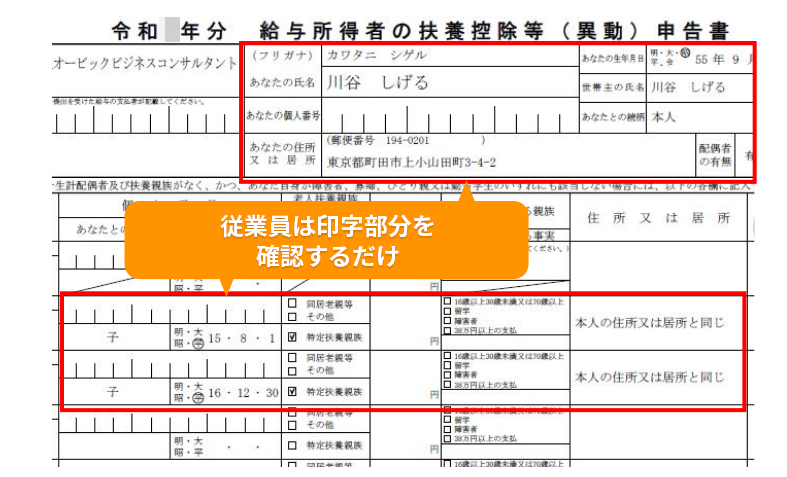

奉行Edge 年末調整申告書クラウドの場合は、各項目にヘルプガイドがついています。また、特に注意してほしい事項は、オリジナルの文面で「お知らせ」表示することもできます。2年目以降は、自身や扶養親族の情報、保険料控除申告書や住宅借入金特別控除申告書などは前年の情報が自動的に表示されるため、従業員は変更がないかチェックし、追加修正を行うだけで良くなります。

また、控除証明データでの提出を認める場合は、サービスへのアップロード方法を確認しておきましょう。市場で提供されているサービスは、基本的に控除証明データの提出に対応しますが、アップロード方法が異なる場合があります。

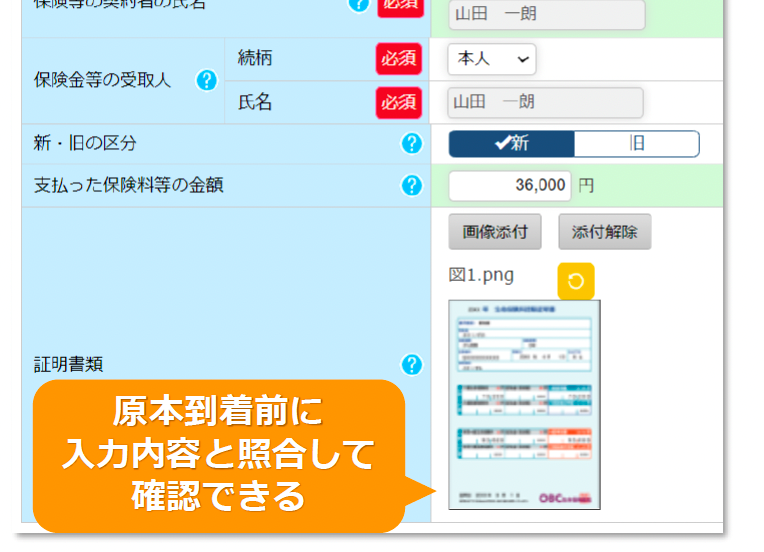

奉行Edge 年末調整申告書クラウドは、控除証明データの受入やマイナポータル連携でデータ取得することも可能です。紙の書類で提出する場合は、貼付用の専用用紙を出力して貼付のうえ提出できます。また、スマートフォンで撮影した画像やPDFを確認用にアップロードできるため、原本が到着する前でも画像を見ながら確認作業を進められます。

(3) 内容確認

担当者にとって、準備段階と等しく手間のかかる確認作業も、できるだけ効率化できるサービスを選ぶことが重要です。奉行Edge 年末調整申告書クラウドのように、従業員が変更を加えた箇所が一目で分かる機能があれば、担当者は画面のどの部分を念入りに確認すればよいかをすぐさま判断できます。

提出状況は、管理画面が自動更新されるため、リアルタイムで把握しやすく、未提出者にはサービスから催促メールを通知することもできます。

(4) 情報活用・保管

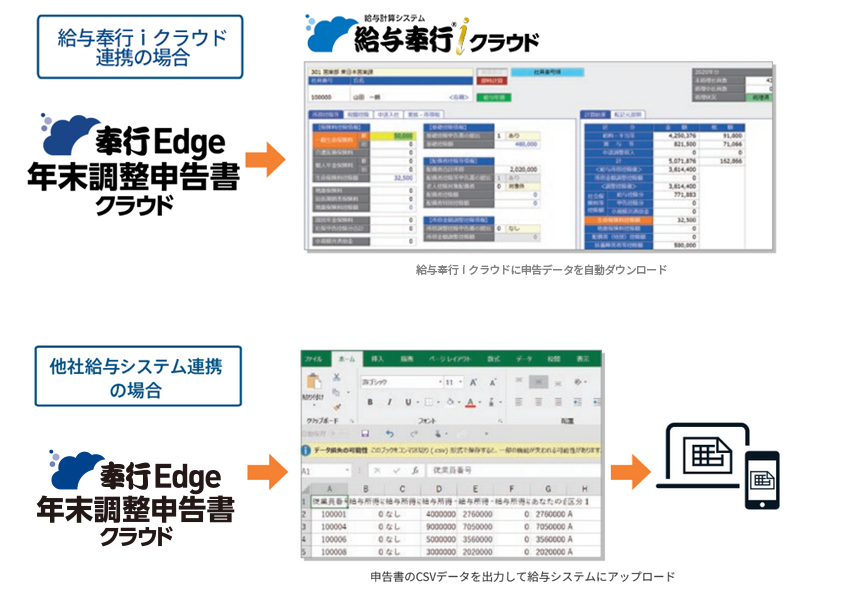

年末調整サービスと給与システムの連携方法は、スムーズな業務遂行に欠かせないポイントです。よほど給与システムが老朽化していない限り、ほとんどのサービスからAPIまたはCSVで給与システムにインポートできるようになっています。特にAPI連携は、データを直接給与システムに送信でき、手作業でのインポート作業が発生しません。

奉行Edge 年末調整申告書クラウドと給与奉行iクラウドのように自動連携できる組み合わせなら、ボタン1つで連携も可能です。

●従業員の事情に合った運用ができるか

新しい仕組みを導入する場合、従業員側の事情が実現を阻むことがあります。そのため、従業員の状態に合わせられるサービスを選ぶことも大切です。

例えば、「Webを操作できる環境にない」など紙の申告書を希望する従業員がいる場合は、奉行Edge 年末調整申告書クラウドのように氏名や住所、扶養親族などの基本情報を印字した申告書を提供すれば、従業員の申告書の作成時間を大幅にカットできます。2年目以降は紙の申告書にも前年の内容が自動的に複写されるため、訂正や追記をしてもらうだけでよくなります。

●政府が推奨するデジタル環境を構築できるか

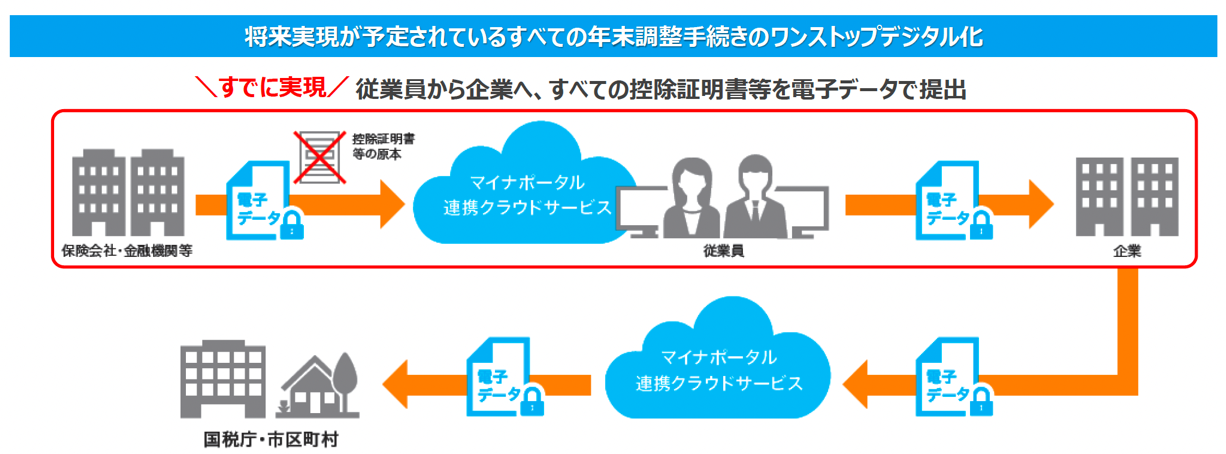

政府が求めているのは、「すべての年末調整手続きをワンストップでデジタル化できる」環境の構築です。

特に、マイナポータルとの連携が推奨されており、住宅ローン控除の年末残高証明書や各種保険料の控除証明書データも、すでにマイナポータルを通して企業に提出できるようになっています。将来的には、従業員から企業、企業から国税庁や市区町村に、e-TaxやeLTaxを使うことなくマイナポータルで一括提出できる年末調整が標準スタイルになる可能性は大いにあります。

今後は、こうした将来像にも対応できるかどうかも、サービス選びの重要ポイントになります。奉行Edge 年末調整申告書クラウドのように、マイナポータル連携が標準化されているサービスなら、将来それが当たり前になった場合も継続しやすくなります。

おわりに

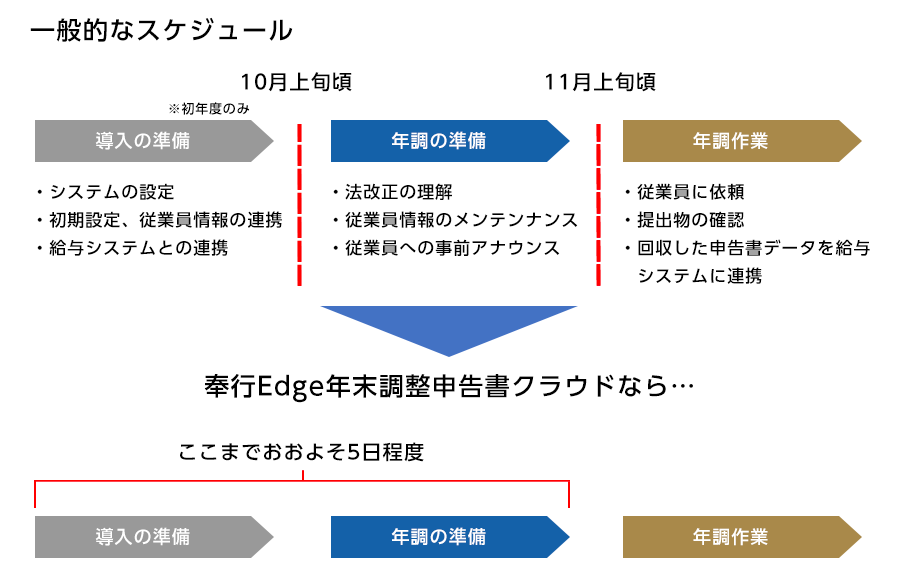

年末調整の電子化は、従業員・担当者双方にとってメリットの大きい手段です。年々複雑になる税制に適切に対応するためにも、こうした仕組みを整えることは必要不可欠になったとも言えるでしょう。しかし、従業員の操作性や担当者の管理体制などはサービスによって異なるため、特性を充分見極め、自社に適したサービスを選ぶことが肝心です。

また、サービスの導入には時間と労力がかかります。年末調整サービスの場合は、一般的に導入から年末調整の準備までに1〜2ヵ月程度かかると言われていますが、自社の給与システムとのマッチング次第では、運用開始までの時間を短縮することができます。例えば奉行Edge 年末調整申告書クラウドの場合、給与奉行iクラウドの従業員情報を活用して初期設定できるため、短期間での運用開始も可能です。

※給与奉行iクラウドと連携した場合

これからの年末調整は、紙からWebへ、大きくシフトしていきます。ぜひ自社に合った年末調整サービスを活用して、自社の年末調整を次のステージへ進めてみませんか。

関連リンク

-

年末調整申告書クラウドならデジタル化で業務を8割削減!

奉行Edge年末調整申告書クラウド

-

正しく効率的な給与計算とペーパーレスを実現する

クラウド給与計算システム

-

たった3ステップで、あなたの会社の年末調整業務時間がどれだけ削減できるかシミュレーション

時間削減効果シミュレーション

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!