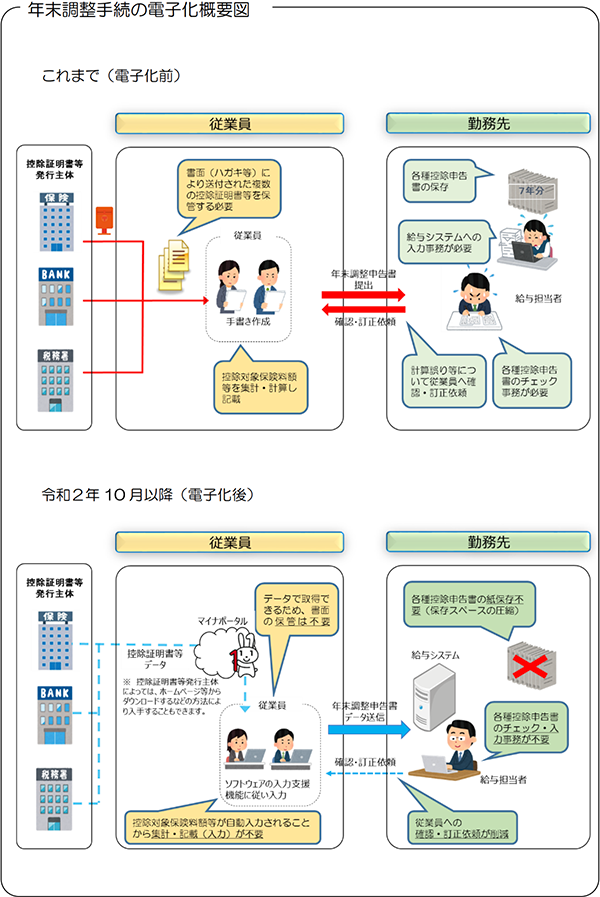

令和2年分(2020年10月以降)から、年末調整手続きの電子化が実施されることになりました。これまで「年末調整業務」といえば、従業員への書類の配付や回収、チェックなど煩雑な業務が多く、担当者にとって負担の大きなものでした。「年末調整手続きの電子化」は、こうした企業側の担当者にかかっている負荷を軽減するために取られた施策です。

今年の年末調整業務がスタートする前に手続きの電子化を進めておくと、飛躍的に業務の効率化を進めることが可能です。

今回は、そんな年末調整手続きの電子化について、施策の概要から導入に向けて企業が備えておくべきことをご紹介します。

目次

- 「年末調整手続きの電子化」の目的は“業務負担の軽減”

- 年末調整手続きを電子化することで得られるメリット

- 年末調整手続きの電子化に向けて準備しておくこと

- 年調ソフトを選ぶ際のポイント

- おわりに

- 年末調整手続きの電子化に関するよくあるご質問

「年末調整手続きの電子化」の目的は“業務負担の軽減”

年末調整業務は、これまでも担当者の負担になっていることが問題視されていました。

従来の年末調整手続きでは、紙の申告書を使用するため、従業員ごとに申告書を配付し回収するという作業が発生します。申告書の書き方も非常に複雑なため、事前の書き方指導を行ったり記入中の問い合わせにも対応したりと、常に従業員に対してきめ細やかな対応が求められます。

回収後は、「記入内容は正しいか」「添付書類が揃っているか」「控除額の計算は正しいか」などをしっかりチェックする必要があり、不備がある場合は差し戻して再度回収しなければなりません。

また、ここまで紙の書類でやり取りするため、年税額計算を行うには提出された書類の内容を給与システムに手入力する必要があります。年税額計算で間違いが起こらないようにするためには、入力後にしっかりチェックすることが求められます。

さらに、申告書や控除証明書などの書類は7年間保存が義務づけられているので、年末調整手続きが終わった後も、従業員から提出された書類一式を厳重に管理しなければなりません。

こうした手間が業務の非効率性の温床となっていることから、年末調整手続きを電子化することで担当者や従業員にかかる負担を軽減しようと、この施策が実施されることになりました。

平成30年度の税制改正では、生命保険料控除、地震保険料控除、住宅借入金等特別控除等の書類について、従業員は電子データで企業に提出できるようになりました。これにより、令和2年の年末調整から、従業員は保険会社等のホームページやマイナポータル※を利用して控除証明書などを電子データで取得でき、年末調整書類として提出することができるようになります。企業においても、従業員に控除証明書とともに年末調整申告書もデータで提出してもらうことで、年末調整処理を効率化することができるようになります。

※マイナポータルとは、介護、子育てといった行政手続きをワンストップで行える政府運営のオンラインサービスです。

なお、年末調整手続きにおいて電子データで提出を認められている書類は、以下の通りです。

〔年末調整申告書関係〕

- 扶養控除等申告書

- 配偶者控除等申告書

- 保険料控除申告書

- 住宅ローン控除申告書(平成31年(令和元年)以後の居住年)

- 基礎控除申告書

- 所得金額調整控除申告書

〔控除証明書等関係〕

- 保険料控除証明書(生命保険料(新・旧)、個人年金保険料(新・旧)、介護医療保険料及び地震保険料に限る)

- 住宅借入金等を有する場合の所得税額の特別控除証明書

- 年末残高等証明書(住宅ローン残高証明書等)

これまでは、住宅ローン控除申告書や控除証明書等は、従業員に紙で提出してもらう必要がありました。しかし今回の電子化施策では、住宅ローン控除申告書※と令和2年分から新設された基礎控除申告書や所得金額調整控除申告書も「電子化できる書類」に含まれることになったので、業務効率化の追い風になると期待されています。

※住宅ローン控除申告書については、控除対象となる家屋での居住が平成31年(令和元年)以降である場合に限定されます。

年末調整手続きを電子化することで得られるメリット

国税庁では、年末調整手続きが電子化されることで、企業や従業員双方に、以下のような様々なメリットがあるとしています。

<企業のメリット>

-

紙の書類を取り扱わなくてよい

全てデータでやりとりできるため、年末調整関連書類を印刷し、配付や回収、仕分け、提出のための封入、郵送作業からなる一連の業務がなくなります。 -

記入時の問い合わせが減る

専用のソフトウェアで年末調整申告書データを作成するため、ややこしい控除額計算などは必要事項を入力するだけで自動計算され計算ミスが減ります。また、ソフトウェアのヘルプ機能など記入時のサポートによって書き方の問い合わせなども減り、事務作業の削減が見込めます。記入漏れも自動でチェックできるので、「差し戻し」も大幅に減ると予想されます。 -

給与システムと連携できる

給与システムとデータ連携させることで、年末調整データを手入力する必要がなくなり、大幅な業務時間の削減が期待できます。

(給与システムが年末調整申告書データの取り込みに対応していることが前提となります) -

添付書類の確認事務が減る

従業員から控除証明書等をデータで受け取れるので、紙の添付書類等を確認する手間がなくなります。 -

書類の保管場所に困らない

全てデータで取り扱いできるようになるため、書類を保管する場所の確保も、保管コストも要らなくなります。

<従業員のメリット>

-

書類作成が簡単になる

複雑な年末調整申告書の記入や控除額の計算を手作業で行う必要がなくなり、書類作成がラクにできます。また、作成したデータは翌年以降も利用できるので、翌年度の年末調整にかかる手間をより削減することが可能です。 -

控除証明書等の紛失の心配がない

これまでは、控除証明書等を紛失した場合、再発行を保険会社等に依頼する必要がありましたが、電子化によりいつでもデータが取り出せるので、手続きの手間が省略されます。

年末調整手続きの電子化に向けて準備しておくこと

年末調整手続きを電子化するためには、準備が必要です。国税庁では、ホームページ「年末調整手続きの電子化に向けた取り組みについて」で以下の対応が必要としています。

<企業側の準備>

■電子化の実施方法の検討

年末調整手続きを電子化するには、専用のソフトウェアを導入する必要があります。そのため国税庁では、まずどのソフトウェアを使うか、事務手順をどうするかなどを検討することを求めています。

国税庁では「年末調整控除申告書作成用ソフトウェア」(2020年10月リリース予定)を無償で提供する予定になっていますが、すでに市場には多くのソフトウェアベンダーから奉行Edge 年末調整申告書クラウドのようなクラウドサービスが提供されています。

どのソフトウェアを選ぶかは自由ですが、従業員の使いやすさや自社の管理方法に適したものを選ぶのがよいでしょう。詳しくは次の「年調ソフトを選ぶ際のポイント」でご紹介します。

■従業員への周知

法令上、年末調整手続きを電子化するにあたり従業員の同意を得る必要はありません。しかし、従業員には保険会社等から控除証明書等データを受け取るための手続きをしてもらう必要がありますので、国税庁では手続きを電子化することを早めに周知しておくよう求めています。

その際、使用するソフトウェアや事務的な手順についても説明することも必要です。一般的なクラウドサービスを導入する場合は、アクセスの方法やサービスの使い方などを周知すればよいですが、国税庁が提供する「年調ソフト」を利用する場合は、従業員ごとに使用するパソコンへダウンロードしてもらう必要がありますので、申告書作成にむけて早めにアナウンスしておきましょう。

また、電子化に伴い控除証明書等のデータを取得する場合、データの取得方法や不明点に関する問い合わせ先などのアナウンスも必要です。特にマイナポータルを活用する場合、マイナポータルの連携にマイナンバーカードが必要になります。従業員へのアナウンスは、マイナポータルの準備としてマイナンバーカードを取得する時間も考慮し、年末調整時期から逆算して2ヵ月前には呼びかけを開始しておくとよいでしょう。

■給与システム等の改修等

従業員から受け取った年末調整申告書のデータで年末調整計算を行うためには、給与システムにデータを取り込むことになります。ただし、それには現在ご利用の給与システムが、データの取り込みに対応していることが前提となりますので、もし対応していなければ給与システムを改修する必要があります。

また、所得金額調整控除は令和2年分から企業が計算することになっています。この点についても、現有の給与システムで対応できるか、改修等が必要かの判断材料に含めておかなければなりません。

現在、市場で提供されている給与システムの多くは、CSVなどでデータ連携ができる仕様になっています。そのため、よほど老朽化していない限り、給与システムを急務で改修する必要はないと思われます。

ただし、より効率化を図るためには、年調ソフトと給与システムの連携方法に注意しておくことが望ましいでしょう。詳しくは次の「年調ソフトを選ぶ際のポイント」でご紹介します。

■所轄税務署長へ、承認申請書を提出する

電子化に対応するには、所轄の税務署長に承認申請書を提出する必要があります。従業員に年末調整申告書をデータ提供させる場合、「電磁的方法による提供の承認申請書」を提出し、税務署長の承認を受けなければなりません。

承認を受けるには、以下の2つの措置を講じる必要があります。

<年末調整手続き電子化の承認を受けるために必要な2つの措置>

1.電磁的方法で申告書等のデータ提供を受けるにあたって必要な措置

以下のいずれかの方法を用いて、従業員からデータ提供を受けるための方法を定めておきます。

- イ)勤務先にインターネット経由のメール等で送信する(電子署名もしくはパスワードによる暗号化が必要)

- ロ)USBメモリなどに保存して提出する(電子署名もしくはパスワードによる暗号化が必要)

- ハ)勤務先と作成者である従業員のみアクセスが可能な領域に年末調整申告書データを保存する

- ニ)社内LANにログインしてメールなどで送信する

2.電磁的方法で申告書等のデータを提供する従業員の氏名を明らかにするため必要となる措置

以下のいずれかの方法で、提供されたデータが従業員本人からのものか確認できるようにしておきます。

- イ)従業員が電子署名を付し、その電子署名にかかる電子証明書を年末調整申告書と合わせて勤務先に提出する方法

これにより、マイナンバーカードに記載された電子署名および電子証明書を利用することができます。 - ロ)従業員に個別IDとパスワードを付与し、それを用いて勤務先に提出する方法

社内LAN等にIDとパスワードでログインし、その従業員のみに与えられたメールアドレスから送信する場合も含みます。

申請書を提出した月の翌月末日までに、「承認」あるいは「承認しない」ことを決定した通知が届きます。承認を受けて初めて、電子化導入と運用が認められます。どちらも届かなければ、その翌月末には承認があったものと見なすことができます。例えば、2020年10月1日からデータで申告書等の提供を受けたい場合、2020年8月31日までに「電磁的方法による提供の承認申請書」を所轄税務署長宛に提出します。その後、税務署から承認しないことの決定通知がない限り、2020年9月30日からデータでの提供を受けられます。

<従業員側の準備>

■年調ソフトの取得

国税庁が提供する年調ソフトのように、使用するソフトウェアを従業員のパソコンにインストールする必要がある場合は、提出時に慌てないよう事前にインストールしてもらいます。

クラウドサービスの場合は、IDとパスワードでアクセスすれば、「いつでも・どこからでも」年末調整申告書データを作成できるので、インストールの必要はありません。

■控除証明書等データの取得

控除証明書などをデータで取得するには、従業員に取得の手続きをしてもらう必要があります。取得方法には、マイナポータルを利用する方法と保険会社等のホームページで取得する方法の2通りがあります。

-

マイナポータルを利用する方法

マイナポータルを利用すると、民間送達サービスに送達されている複数の控除証明書等データの一括取得が可能で、各保険会社との手続きは不要になります。ただし、マイナポータルを利用する場合は、マイナポータルの開設やマイナンバーカードの取得など準備が必要ですので、どのように手続きを行うか、どのような書類を準備するかなどサポートしてあげましょう。 -

保険会社等のホームページから取得する方法

保険会社等のホームページにある「お客様ページ」から該当データ等をダウンロードします。ダウンロードにはマイナンバーカードは不要ですが、契約先の保険会社等が複数ある場合は企業ごとにダウンロードしなければなりません。手続きの方法は、各社のホームページ等で方法を確認できるので、従業員にそれぞれ確認のうえ入手してもらうよう促しましょう。

年調ソフトを選ぶ際のポイント

年末調整申告書データを作成する専用ソフトウェアは市場でも多く提供されており、国税庁の年調ソフトを使うか、市販のクラウドサービスにした方がいいのか…と、迷われている方もいるでしょう。

年調ソフトを選ぶ際は、以下の点を確認しておくとよいでしょう。

●申告書記入時の疑問がその場で解決できるか

年末調整手続きで時間を取られやすい業務に、「従業員からの問合せ」があります。年末調整申告書を記入する従業員が「間違いなく記入できる」ことは重要なポイントです。

「簡単に記入できるか」「保険料の控除額は自動計算できるか」など、記入時に悩みやすい事項について、その場で解決できるヘルプ機能などがあると、総務担当者への問い合わせも減ります。

例えば、奉行Edge 年末調整申告書クラウドでは、入力画面での提出項目のほぼ全てにヘルプ機能がついており、項目の意味や入力の仕方が分からなくても、どう入力すればよいかを示します。法改正にも随時対応しているので、将来、様式等の変更があった場合でもストレスなく入力作業を行えます。年末調整手続きで時間を取られやすい業務に、「従業員からの問合せ」があります。年末調整申告書を記入する従業員が「間違いなく記入できる」ことは重要なポイントです。

●提出状況の管理や内容チェックがしやすいか

提出状況の管理や内容のチェック・差し戻しといった業務は、正しい書類を揃えるためにも欠かせないとはいえ煩雑になりやすいものです。「誰が提出し、誰が未提出か」を的確に把握したり、提出された書類の内容をチェックしたり差し戻したりという作業が簡単に管理できる機能があれば、より業務の効率化も進みます。

奉行Edge 年末調整申告書クラウドなら、提出者/未提出者を自動的に管理し、未提出者のリストを作成して対象者へ催促のメールを一斉配信することもできます。また、従業員から提出された書類が即座に画面上で内容を確認できます。当年分と翌年分の扶養控除(異動)申告書から、差異がある箇所や変更点が一目で分かるように色付けで表示されるので、チェックが簡単に行えます。不備がある場合は、該当箇所にコメントをつけて差し戻しすることもできます。

●給与システムへのインポートは簡単か

年調ソフトは、給与システムとどのように連携できるかが重要になります。

先述したように、所轄税務署長の承認を受けるために必要な措置には、従業員からのデータをメールやUSBなどで受理する方法も挙げられていますが、これでは提出されたデータを個別に給与システムへインポートする作業が発生します。従業員が多くなるほど、インポート作業にも時間がかかり、担当者の負担は大きくなってしまうでしょう。

このような負担を軽減するには、給与システムと「自動連携」できるソフトウェアがオススメです。

例えば、奉行Edge 年末調整申告書クラウドは、提出すると自動的にクラウド上に反映され給与奉行に連携するので、インポート作業の手間がなくなり、業務効率の最大化につなげられます。

●万全のセキュリティ体制でデータを管理できるか

年末調整申告書は、マイナンバーなど個人情報の記入箇所が多くあります。扶養控除等申告書などでは、従業員本人だけでなく、配偶者や控除対象扶養親族などのマイナンバーも必要になるため、厳重に取り扱う必要があります。こうした書類を扱う以上、「セキュリティ体制が万全か」という点もしっかり見極めなければなりません。しかし、自社で既に強靭なセキュリティ体制が整っている場合は別ですが、改めて体制を構築するにはコストも時間もかかります。

そこでオススメしたいのは、クラウドサービスです。ベンダーごとに独自のセキュリティ体制を構築しているので、より安心できるクラウドサービスを選べば確実です。

例えば、奉行iクラウドでは、世界トップのセキュリティレベルで知られる「Microsoft Azure」を採用しており、データはすべて暗号化され、他の企業のデータとは隔離された状態で安全に保管されます。マイナンバーを一括管理できる奉行Edgeマイナンバークラウドもあり、給与奉行iクラウドや奉行Edge 年末調整申告書クラウドとも自動でデータ連携できるので、重複管理などの心配もありません。

※セキュリティ体制でチェックしておきたいポイントに関しては、コラム「クラウドサービスの安全性の見極め方は?中小企業のセキュリティリスクや奉行iクラウドの安全対策も紹介」も参照ください。

おわりに

国税庁では、電子化に向けた必要な措置が完了する前でも、「電磁的方法による提供の承認申請書」にある「その他参考事項」欄に必要な措置を実施する予定時期を記載していれば、必要措置完了前に申請書を提出出来るよう配慮しています。

しかし、必要な措置だけを行えば良いというわけでもありません。

年末調整手続きを電子化するメリットを享受するには、ソフトウェア選びも、コストだけでなく使いやすさや機能など多角的に吟味する必要があります。

年末調整業務を行う時期は早々にやってきます。「せっかく電子化で効率が上げられるのに、今年は間に合わなかった」ということがないよう、早め早めに検討・準備を始めましょう。

年末調整手続きの電子化に関するよくあるご質問

- 年末調整手続きの電子化とは?

- 平成30年度の税制改正によって、生命保険料控除等の書類について、従業員は電子データで企業に提出できるようになりました。これにより、令和2年の年末調整から、従業員は保険会社等のホームページやマイナポータルを利用して年末調整書類を電子データで提出することができるようになります。企業においても、データで提出してもらうことで、年末調整処理を効率化することができるようになります。

- 年末調整において電子データで提出できる書類は?

- 年末調整手続きにおいて電子データで提出を認められている書類は、以下の通りです。

①扶養控除等申告書

②配偶者控除等申告書

③保険料控除申告書

④住宅ローン控除申告書(令和元年以後の居住年)

⑤基礎控除申告書

⑥所得金額調整控除申告書

⑦保険料控除証明書(生命保険料、個人年金保険料、介護医療保険料及び地震保険料に限る)

⑧住宅借入金等を有する場合の所得税額の特別控除証明書

⑨年末残高等証明書

- 年末調整手続きの電子化に向けた準備とは?

- 年末調整手続きを電子化するためには、準備が必要です。国税庁では、ホームページ「年末調整手続きの電子化に向けた取り組みについて」で以下の対応が必要としています。

<企業側の準備>

①電子化の実施方法の検討

②従業員への周知

③給与システム等の改修等

④所轄税務署長へ、承認申請書を提出する

<従業員側の準備>

①年調ソフトの取得

②控除証明書等データの取得

▼今年の制度改正や、デジタル化に向けた導入準備、他社システム比較など年末調整の情報を一挙公開!

関連リンク

-

年末調整申告の業務時間が劇的に減る

奉⾏Edge年末調整申告書クラウド

-

年末調整業務を自動化・省力化する機能を標準搭載

給与奉⾏iクラウド(年末調整)

-

今年の制度改正や、将来のデジタル化に向けた導入準備、具体的な利用方法など年末調整の情報を一挙公開!

最新 年末調整対策ポータル

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!