年末調整は、企業の人事労務担当者にとって最も重要な業務の一つです。課税所得や控除額、還付金を正確に算出し、税金の過不足を精算するためには、多岐にわたる必要書類を準備し、申請手順を正しく踏むことが欠かせません。

近年は税制改正や定額減税、マイナンバー制度への対応、給与計算ソフトやクラウドサービスの活用により、年末調整のやり方自体が大きく変化しています。そこで、本記事では、年末調整に必要な書類の種類や提出方法、クラウド管理による効率化のポイントまで、最新制度を踏まえて詳しく解説します。

目次

- 年末調整の際に従業員からの提出が必要な書類

- 年末調整で労務担当者が作成・提出を行う書類

- 年末調整の書類を効率的に作成・提出・管理する方法

- 年末調整をWeb申告で提出してもらうメリットと注意点

- データで提出が可能な年末調整書類

- 年末調整の必要書類はクラウド管理で効率化とミス防止

- 年末調整の必要書類に関するよくあるご質問

年末調整の際に従業員からの提出が必要な書類

企業に勤めている従業員の場合、所得税は社会保険料や住民税などと合わせて給与や賞与から天引きされています。天引きされる時点ではあくまで「概算」の税額にすぎないため、その年の給与収入の総額や課税対象額が確定した時点で、最終的な納税額を計算し直す必要があります。この再計算に必要な情報を集めるために申告書が複数存在し、従業員は年末調整で漏れなく提出する必要があります。

税制にはさまざまな控除制度があり、正しく適用を受けると還付や節税につながります。従業員が提出する書類は、所得控除を受けるために必要なものが多くあります。所得控除とは、納税者の状況に応じて課税所得を調整し、税負担を減らすための制度です。所得控除には基礎控除、医療費控除、保険料控除、配偶者控除、扶養控除など、全部で15種類あります。

適用される控除の種類や金額が多いほど節税効果が高まりますが、なかには確定申告でなければ適用されない控除もあるため、従業員に対して事前に説明し、提出が必要な書類や条件をきちんと周知することが大切です。

年末調整の手続きで従業員が提出する書類は、紙の場合、①~③の申告書用紙3枚と、該当者のみ提出が必要な書類④があります。

- ①扶養控除等(異動)申告書

※添付書類が必要な場合もあります。

- ②基礎控除申告書 兼 配偶者控除等申告書 兼 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

- ③保険料控除申告書+控除証明書等

- ④その他の書類(住宅借入金等特別控除申告書、源泉徴収票)

※該当者のみ提出が必要です。

年末調整は、給与所得者(給与の支払いを受ける人)を対象としているため、基本的に①~③は従業員の“ほぼ全員”に提出してもらう必要があります。(ただし、対象外となる人や年末調整を行ったうえで確定申告が必要な人もいるため、対象となる従業員を毎年リスト化し、スケジュール管理や申請手順を明確にすることで、手続きミスを防ぎましょう)

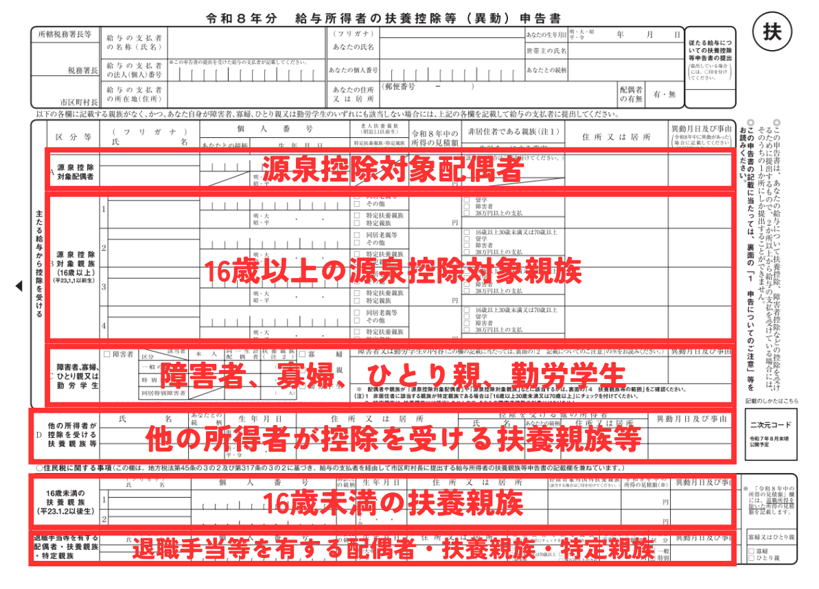

●①扶養控除等(異動)申告書

「扶養控除等(異動)申告書」は、その年の12月31日時点で従業員が扶養している親族の状況を記入するための書類で、2021(令和3)年分からは住民税の「給与所得者の扶養親族申告書」と統合され、一つの様式にまとめられています。

この申告書には、源泉控除対象配偶者控除や扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除の適用を判断するために必要な情報が記載されており、これに基づき給与収入や課税所得の確定が行われます。従って全員が必ず提出しなければなりません。特に、配偶者控除や非居住者親族に対する扶養控除、障害者控除、勤労学生控除の適用を受ける場合には、それぞれ指定された添付書類が必要です。

年末調整では、当年分と翌年分の申告書をそれぞれ配付・回収します。当年分は、その年の扶養状況に変更がないかを確認し、所得税を正しく計算するために使います。一方の翌年分は、翌年1月以降の給与計算や概算税額の算出に使用する書類となります。

※「扶養控除等(異動)申告書」の詳しい書き方については、コラム「「給与所得者の扶養控除申告書」とは?書き⽅の注意点を分かりやすく解説!」を参照ください。

出典:国税庁 PDF「令和8年分 給与所得者の扶養控除等(異動)申告書」

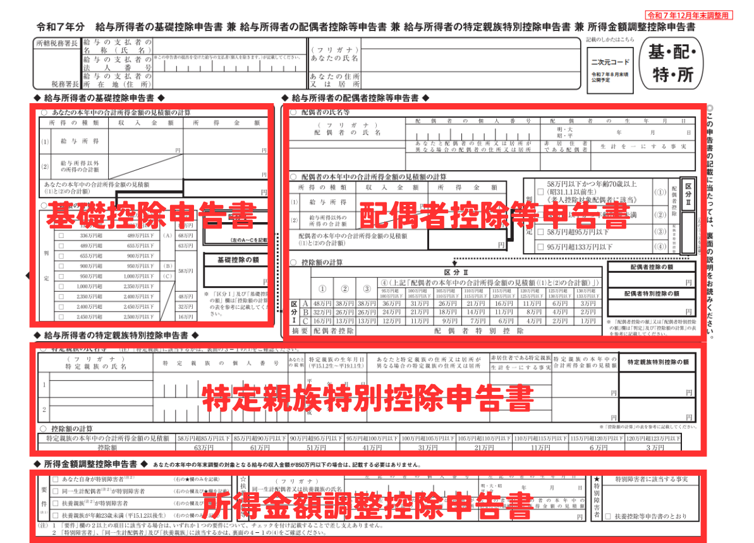

●②基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得⾦額調整控除申告書

「基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」は、この1枚で「基礎控除申告書」「配偶者控除等申告書」「特定親族特別控除申告書」「所得金額調整控除申告書」の4つをまとめて提出できる書類です。この申告書を提出してもらうことで、従業員が受けられる基礎控除、配偶者控除・配偶者特別控除、特定親族特別控除、所得金額調整控除の適用状況を把握し、課税所得や概算税額を計算できます。

出典:国税庁 PDF「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」

・「基礎控除申告書」欄

基礎控除額は、2020年の税制改正で最大48万円となっています。2025(令和7)年度からは、所得に応じて58万円を基準に段階的に加算される仕組みに変わっています。

特に給与収入132万円以下の場合は、37万円が恒久的に上乗せされ、合計で95万円の基礎控除が適用されます。それ以外の所得階層についても、金額に応じた段階的な控除額が定められています。

※控除額の詳細については、コラム「【令和7年度】給与所得者の基礎控除申告書とは?書き方と変更点を解説!」を参照ください。

従業員はこの申告書に基づいて必要事項を記入し、企業側はその内容をもとに課税所得や適用される基礎控除額を判断します。控除額の計算に必要な情報を従業員が正しく記載することで、年末調整の処理が正確に行えるようになります。

・「配偶者控除等申告書」欄

従業員に控除対象となる配偶者がいる場合、本人の合計所得金額が1,000万円以下であれば、配偶者控除を受けることができます。さらに令和7年度の税制改正によって、配偶者の合計所得金額の上限が48万円から58万円(給与収入なら103万円から123万円)に引き上げられたため、配偶者控除や配偶者特別控除を適用できる範囲が広がりました。

この申告書欄に配偶者の情報を記入し、本人の課税所得と照合することで、控除額を算出し、還付の対象となるかどうかも把握できます。

※配偶者控除の詳細については、コラム「配偶者控除とは?配偶者特別控除との違いや「年収の壁」の変更点を解説!」を参照ください。

・「特定親族特別控除申告書」欄

令和7年の税制改正により新たに「特定親族特別控除」が創設されました。居住者が特定親族を有する場合には、居住者の総所得⾦額等から、特定親族の合計所得⾦額に応じて、特定親族1⼈につき最⾼63万円が控除されます。

特定親族とは、居住者と⽣計を⼀にする年齢19歳以上23歳未満の親族で、合計所得⾦額が58万円超123万円以下の⼈を指します。この親族には配偶者、⻘⾊事業専従者として給与の⽀払を受ける⼈および⽩⾊事業専従者を除きます。また、児童福祉法の規定により養育を委託された人(いわゆる里子)は、この親族に含まれます。

この適用を受けるためには「特定親族特別控除申告書」欄に記載します。令和8年1月以後に支払うべき給与および公的年金等について、それぞれ次の場合に、特定親族特別控除が各⽉(⽇)の源泉徴収の際に適⽤されることになります。

給与:親族の合計所得⾦額が58万円超100万円以下である場合

公的年⾦等:親族の合計所得⾦額が58万円超85万円以下である場合

・「所得⾦額調整控除申告書」欄

所得金額調整控除は、給与所得控除の引き下げによって税負担が増える家庭への影響を緩和するために設けられた制度です。

その年の給与の合計額が850万円を超える従業員で、次のいずれかに該当する場合に適用されます。

- 納税者本人が特別障害者

- 23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者もしくは扶養親族を有する者

※控除額については国税庁ホームページ「所得⾦額調整控除」を参照ください。

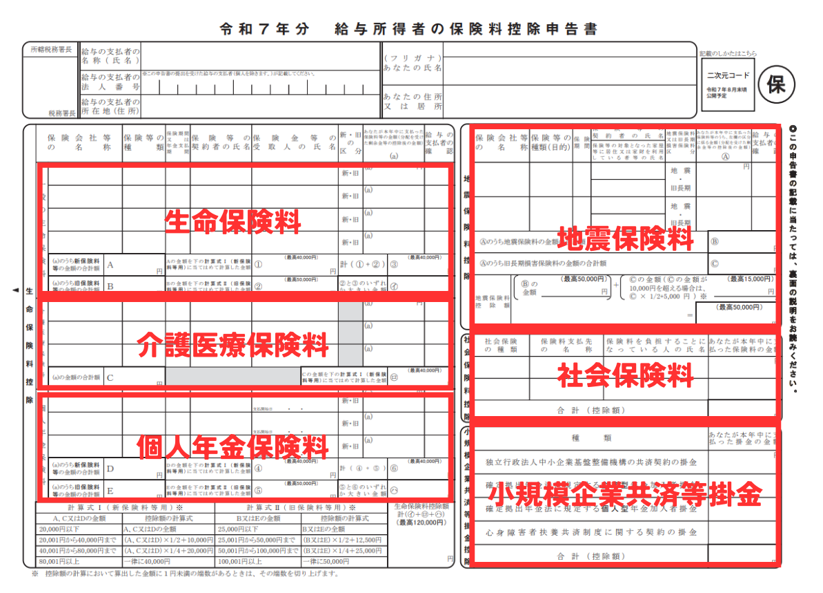

●③保険料控除申告書

年末調整では、生命保険料や地震保険料、社会保険料、さらには小規模企業共済等掛金も控除の対象となります。この保険料控除申告書に記入された従業員の1年間の各種保険料や掛金の額を基に、課税所得から差し引く控除額を計算します。

出典:国税庁 PDF「令和7年分 給与所得者の保険料控除申告書」

生命保険料控除欄(一般生命保険料、介護医療保険料、個人年金保険料)

生命保険料控除は、契約日が2011年12月31日以前(旧契約)か2012年1月1日以降(新契約)かで控除の計算方法が異なります。そのため、一般生命保険料、介護医療保険料、個人年金保険料ごとに、旧契約・新契約を分けて控除額を計算し、所得から差し引きます。

地震保険料控除欄

控除対象となるのは、従業員本人や生計を一にする親族が所有する家屋や家財に対して地震などの損害部分を補償する特定の損害保険契約を結び、従業員自身が支払った保険料です。なお、2007年以降、損害保険料控除は廃止されましたが、一定の長期損害保険契約は経過措置として地震保険料控除の対象になっています。

社会保険料控除欄

国民健康保険や国民年金などの保険料や掛金を従業員自身が支払っている場合、または生計を一にする親族の社会保険料を従業員が負担している場合に記入します。

小規模企業共済等掛金控除欄

小規模企業共済法に基づく共済契約に対して掛金を支払った場合や、確定拠出年金(iDeCo)などの給与から天引きされていない掛金がある場合に記入します。

「保険料控除申告書」には、記載内容を証明するために生命保険や地震保険などの控除証明書を添付する必要があります。控除証明書は、加入している保険会社から毎年10月頃、契約者の自宅に送付されるため、年末調整まで紛失しないよう従業員に注意を促しましょう。なお、これまでは紙の証明書で提出するのが通例でしたが、現在は電子データでの提出も可能となっています。

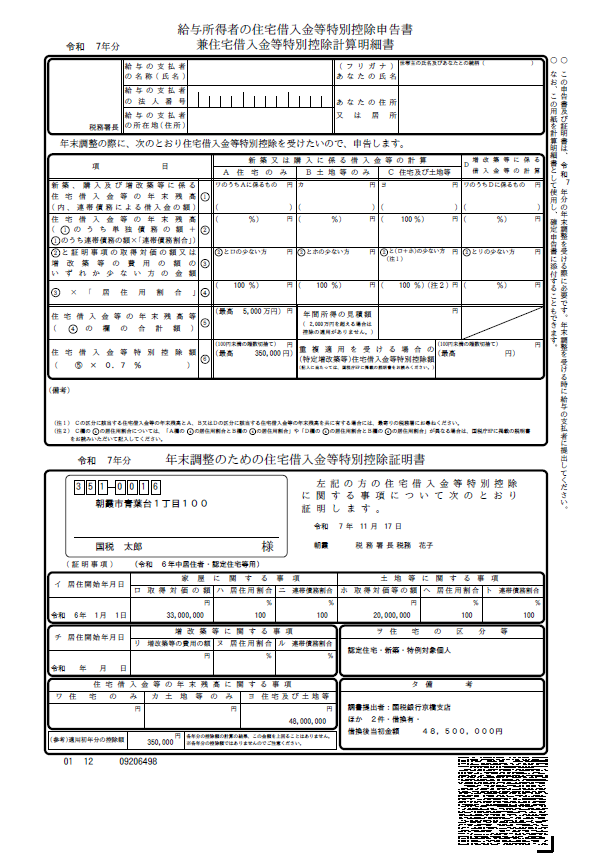

●④その他の書類(住宅借⼊⾦等特別控除申告書、源泉徴収票)

上記①~③以外にも、住宅ローンを利用してマイホームを購入・新築・増改築した従業員や、転職して中途入社した従業員は、別途提出が必要な書類があります。

住宅ローンを利用した場合

住宅借入等特別控除や特定増改築等住宅借入等特別控除は、一定の要件を満たすことで、マイホームのローンの年末残高に基づいて所得税額を軽減できる制度です。初年度は確定申告が必要ですが、2年目以降は年末調整で控除の適用を受けることができます。

手続きのためには、従業員から「住宅借入等特別控除申告書」や、住宅金融支援機構が発行する「融資額残高証明書」、金融機関が発行する「住宅取得資金に係る借入金の年末残高等証明書」などを提出してもらう必要があります。

出典:e-Tax PDF「令和7年分 給与所得者の住宅借入金等特別控除申告書 兼 住宅借入金等特別控除計算明細書」

転職して中途入社した場合

中途入社の場合、前職の給与収入や控除情報を基に課税所得を計算し、合算して正確に年末調整を行うため、前勤務先の源泉徴収票の提出が必要です。源泉徴収票は一般的に退職後1ヶ月程度で交付されるため、従業員にはスケジュールを意識して早めに依頼しましょう。これにより年末調整での税額計算が正確になり、還付にもつながります。

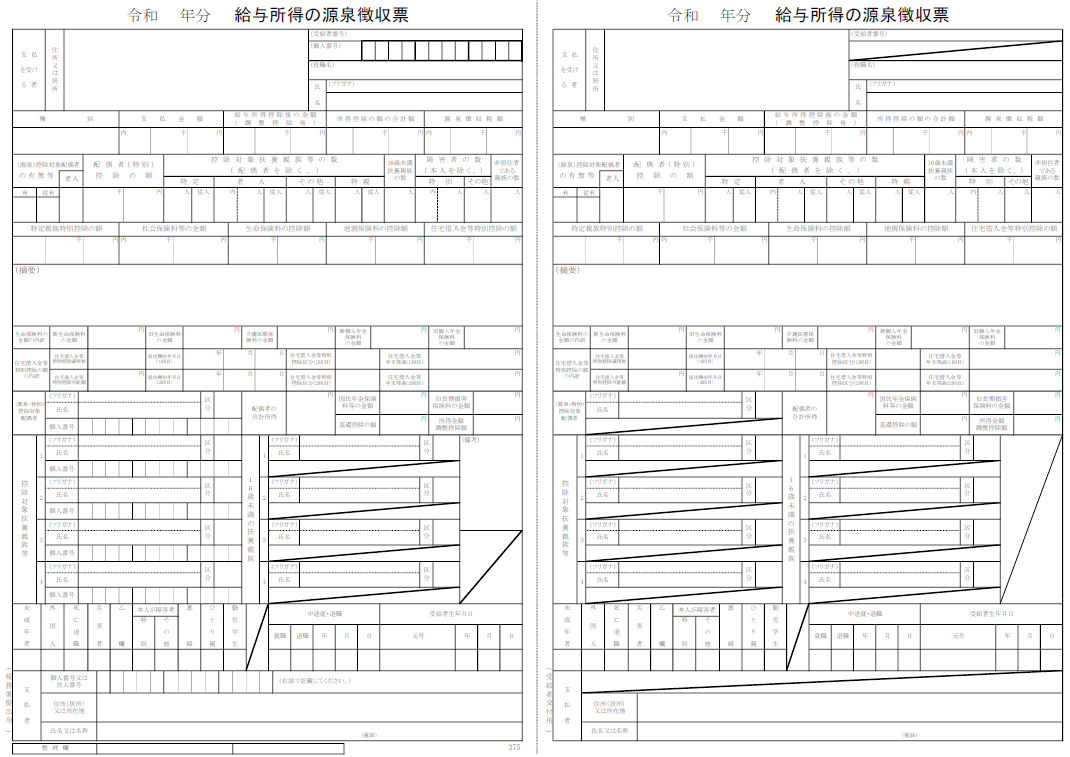

出典:国税庁 PDF「給与所得の源泉徴収票」(税務署提出用・受給者交付用)

年末調整で労務担当者が作成・提出を行う書類

従業員から年末調整の申告書や添付書類を受領した後は、労務担当者がそれらを基に給与収入や課税所得を計算し、各従業員の年税額を確定させます。

確定した年税額に基づき、源泉徴収票を含む法定調書や給与支払報告書を作成し、従業員には源泉徴収票を配付して税額の結果を知らせ、必要な社内手続きを終えます。

続いて翌年1月10日までに税務署に法定調書、市区町村には1月31日までに給与支払報告書を提出し、納付を完了することで、スケジュールに沿った一連の年末調整業務が完結します。なお、従業員から提出された各書類は企業側で保管義務があります。

令和7年度税制改正は令和7年12月1日に施行され、令和7年分以後の所得税に適用されます。これにより11月までの源泉徴収事務に変更はありませんが、12月以降の年末調整については注意が必要です。

労務担当者が年末調整で作成する書類は、税務署宛が3種類、市区町村宛が1種類の合計4種類となります。

●税務署へ提出するもの

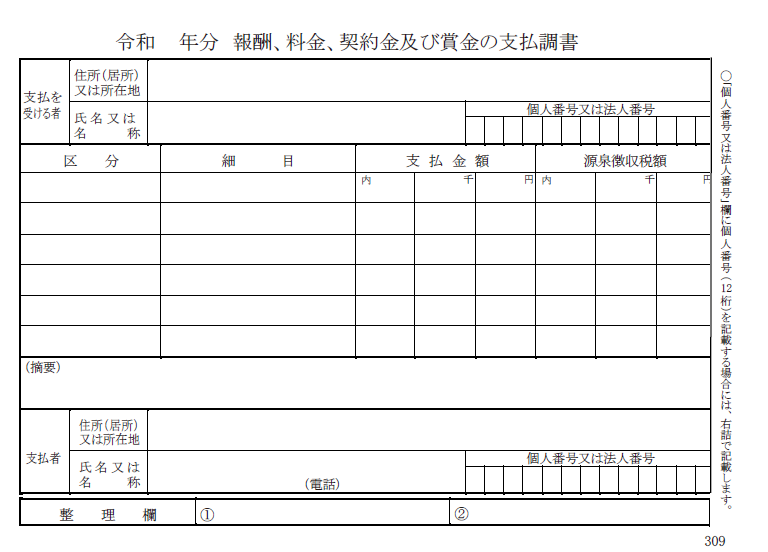

・①⽀払調書

源泉徴収義務者となっている企業は、従業員へ支払った給与の他にも、弁護士や税理士といった専門家への報酬、ライターやデザイナー等への外注費、広告宣伝費、社会保険診療報酬支払基金が支払う診療報酬等でも所得税を引いた額で支払いを行っています。そのため、これらの支払いに対しても「誰に」「どういった内容で」「どれだけの金額を支払ったのか」を申告する必要があります。

支払調書は、支払先への年間支払いが全て終わった時点で作成し、翌年の1月31日までに税務署へ提出します。

※支払調書が必要になるケースや書き方については、コラム「経理担当者が押さえておきたい、支払調書の書き方・提出の手引き」を参照ください。

出典:国税庁 PDF「【手書用】令和 年分 報酬、料金、契約金及び賞金の支払調書」

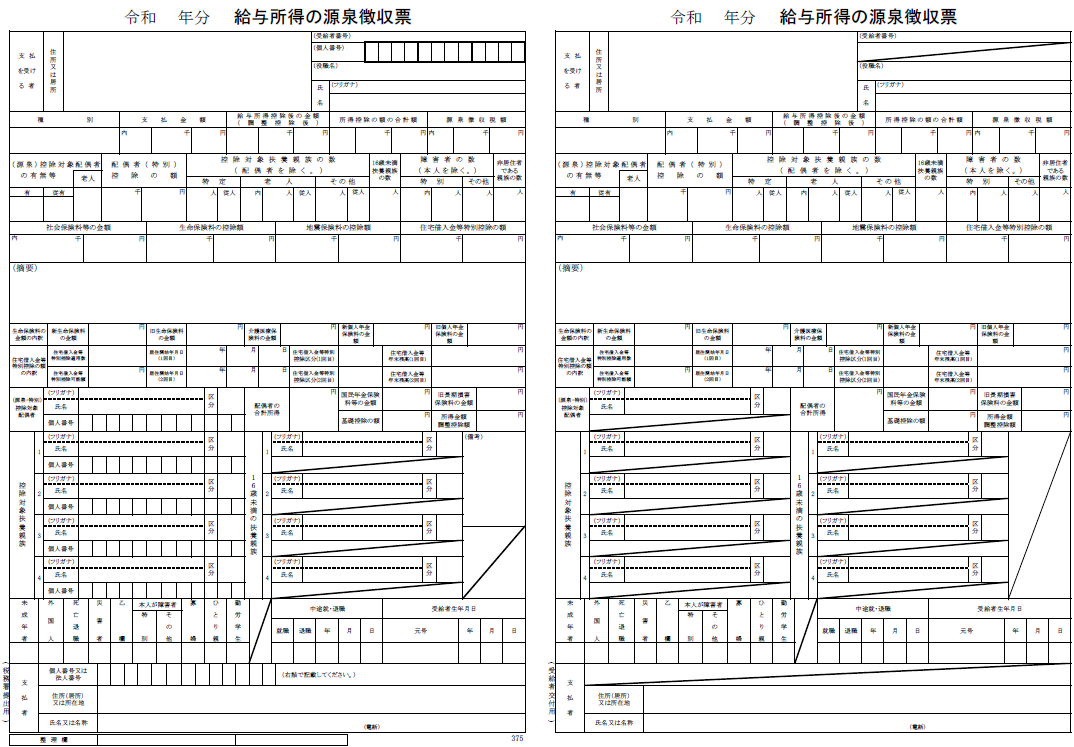

・②源泉徴収票

源泉徴収票は、年末調整の計算後、労務担当者が従業員全員分作成するもので、従業員ごとに年間所得額や控除額の合計、源泉徴収税額等の全てを記載します。紙の場合、給与支払報告書とセットになった複写式もあります。

源泉徴収票には「従業員用」と「税務署提出用」があり、従業員へは12月中に渡し、税務署へは翌年の1月31日までに提出します。

出典:国税庁 PDF「【手書用】令和 年分 給与所得の源泉徴収票(令和7年12月以後用)」(税務署提出用・受給者交付用)

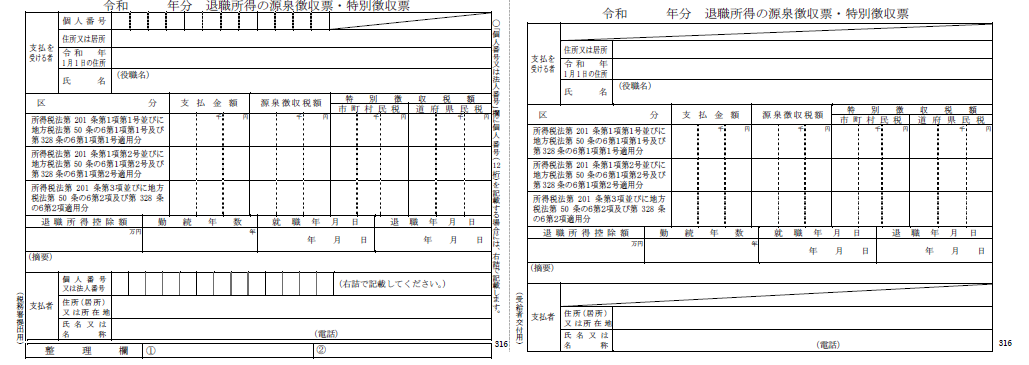

なお、退職者の場合は、通常の『給与所得者の源泉徴収票』ではなく「退職所得の源泉徴収票・特別徴収票」を使用します。退職金等の支払いがあった場合は、給与所得とは別にこの様式で作成・交付・提出が必要です。

出典:国税庁 PDF「【手書用】令和 年分 退職所得の源泉徴収票・特別徴収票(令和4年分以後用)」(税務署提出用・受給者交付用)

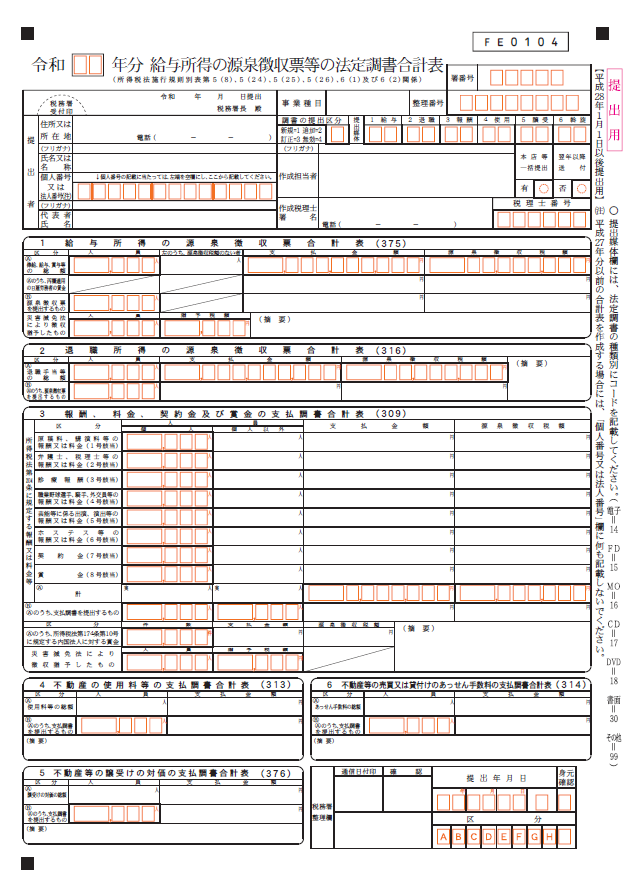

・③法定調書合計表

法定調書合計表は、従業員に発行した「給与所得の源泉徴収票」「退職所得の源泉徴収票」や支払先に発行した「報酬、料金、契約及び賞金の支払調書」「不動産の使用料等の支払調書」「不動産等の譲受けの対価の支払調書」「不動産等の売買又は貸付けのあっせん手数料の支払調書」などについて、それぞれ人員数や支払い額、源泉徴収税の各合計、総数を記載します。

※法定調書合計表の書き方については、コラム「法定調書合計表とは?書き方や提出期限についてわかりやすく解説」を参照ください。

出典:国税庁 PDF「令和□□年分 給与所得の源泉徴収票等の法定調書合計表」

●市区町村へ提出するもの

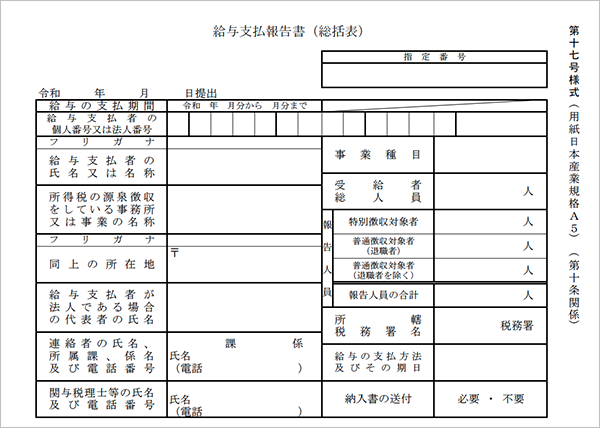

・給与⽀払報告書

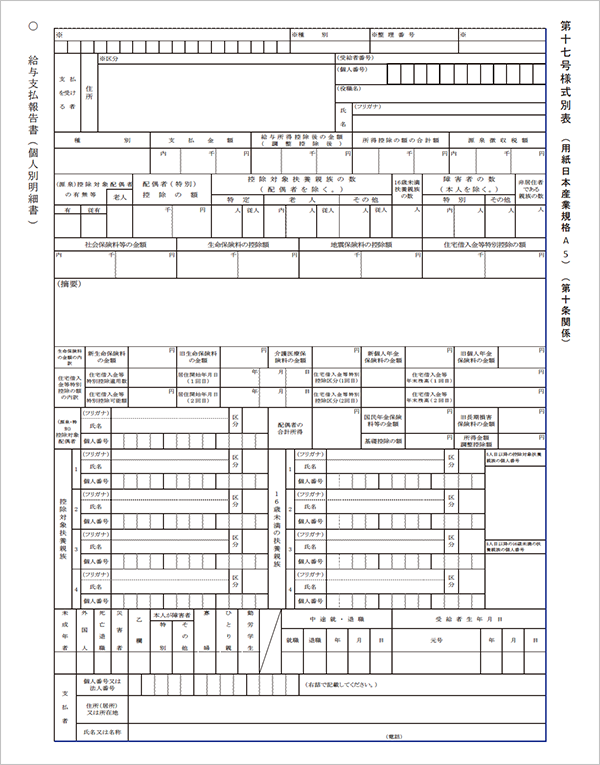

給与支払報告書には、従業員ごとの給与や控除額をまとめた「個人別明細書」と、事業所全体の個人別明細書を市区町村ごとに集計した「総括表」が含まれます。これらを作成し、翌年1月31日までに従業員が居住する市区町村に提出します。

【個人別明細書】

個人別明細書は源泉徴収票とほぼ同じ内容で、従業員一人ひとりの給与収入や課税所得、社会保険料控除などが詳細に記載されます。そのため多くの企業では、給与計算システム上で源泉徴収票と同時に自動作成されるケースが一般的です。

紙で作成する場合は、源泉徴収票と給与支払報告書が複写式になっている用紙を使うと管理がしやすく、ミスも防ぎやすくなります。

出典:eLTAX PDF「給与支払報告書(個人別明細書)第17号様式別表記載要領」

【総括表】

総括表は、事業所単位で従業員が居住する市区町村ごとに分類し、個人別明細書を集計して作成する帳票です。これを提出することで市区町村は翌年度の住民税額を確定し、6月以降に特別徴収(給与天引き)で徴収していくための基準とします。

出典:eLTAX PDF「給与支払報告書(個人別明細書)第17号様式別表記載要領」

なお、実際に市区町村に書類を提出する際は、総括表を一番上に置き、その後ろに個人別明細書を綴じるのが一般的です。これにより担当窓口での確認や処理がスムーズになります。

年末調整の書類を効率的に作成・提出・管理する方法

年末調整では、多くの書類を取り扱うことになりますが、全ての手続きを紙で行っていると、従業員から受け取った情報を税額計算する給与システムなどへ個別に入力しなければなりません。入力内容を確認する工程も必要となり、労務担当者の負担が大きいことが長年問題視されてきました。

また、従業員が提出した書類は、税務署への提出期限日翌日から7年間保存する義務があります。もし所轄の税務署長から提出するよう求められれば応じなければならないため、保管スペースの確保など管理体制も整備する必要があります。

こうした労務担当者の負担を軽減する方法として、近年進められているのが、Webを利用した年末調整手続きです。すでに市場には、奉⾏Edge 年末調整申告書クラウドのような年末調整申告用のクラウドサービスが多くリリースされています。このようなクラウドサービスを活用することで、従業員は制度改正に対応した正確な申告を行うことができ、紙の書類にありがちな紛失、破損といったトラブル対応からも解放されます。

クラウドサービスを取り入れることで、書類の作成や提出、管理が効率化できるだけでなく、課税所得や還付額の計算を進める際にも大きく役立ちます。

そこで次では、こうしたWeb申告の具体的なメリットや導入時に注意すべきポイントを整理していきます。

年末調整をWeb申告で提出してもらうメリットと注意点

これまで見てきたとおり、年末調整ではスケジュールを管理しつつ、多くの従業員から控除証明書や扶養控除申告書を集め、課税所得や還付額を計算し、7年間の保管義務にも対応しなければなりません。こうした負担を軽減し、給与収入や控除額を正確に処理するために、クラウドサービスを活用したWeb申告が注目されています。

●年末調整をWeb申告で提出してもらうメリット

・書類の保管スペースが不要になる

クラウドサービスを使って申告書を電子データで管理すれば、ファイルの保管スペースを物理的に確保する必要がなくなります。税務署に年末調整の書類提出を求められた際も、PDFで出力してすぐに対応できるため、紙で保管しておく負担を大幅に削減できます。2021年4月以降は、電子データで申告書を保存する際の税務署による事前承認も不要となりました。これにより、7年間の保存義務を完全にデータ管理で完結できるようになり、ファイリング業務の手間もなくなります。

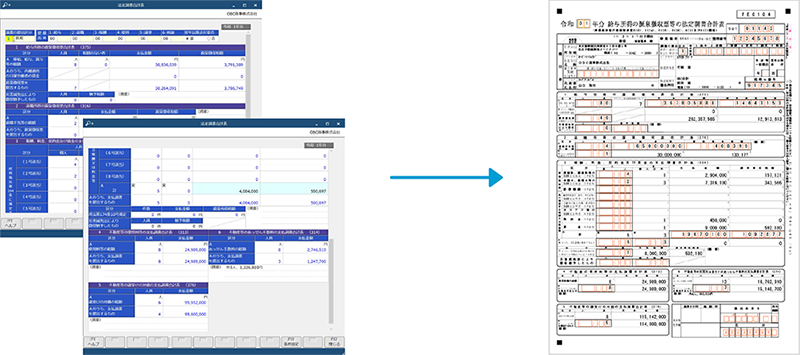

・給与システムとの連携で業務を効率化できる

多くの年末調整サービスは、給与計算ソフトとのデータ連携が可能です。たとえば奉⾏Edge 年末調整申告書クラウドは、給与奉⾏iクラウドや法定調書奉行iクラウドと連携することで、年税額の自動計算から法定調書合計表の作成、さらに電子申告まで一貫して対応可能です。

こうした仕組みを活用することで、二重入力や転記ミスを防ぎながらスケジュール通りに処理を進めることができ、労務担当者の申告業務の負担が劇的に軽減されます。

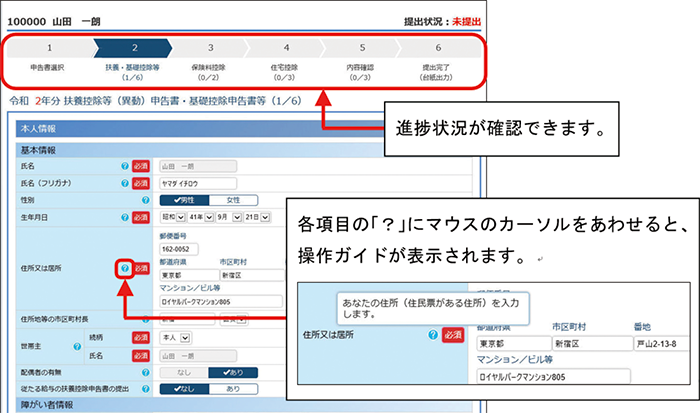

・従業員が入力しやすいUIなので、差し戻し・再確認業務を効率化できる

最近のクラウドサービスは、従業員が迷わず入力できるように画面設計が工夫されています。たとえば、奉⾏Edge 年末調整申告書クラウドには、入力途中に不明点が出てもその場で解決できるヘルプガイドが搭載されており、従業員自身が最後までスムーズに入力を進めやすい設計です。

労務担当者にとっても、進捗状況を確認できるため「どこまで終わったか」が一目でわかり、申告完了の目安がわかるのも特徴です。結果として差し戻しの数が減り、人事・総務部門の再確認作業も大幅に減らせます。

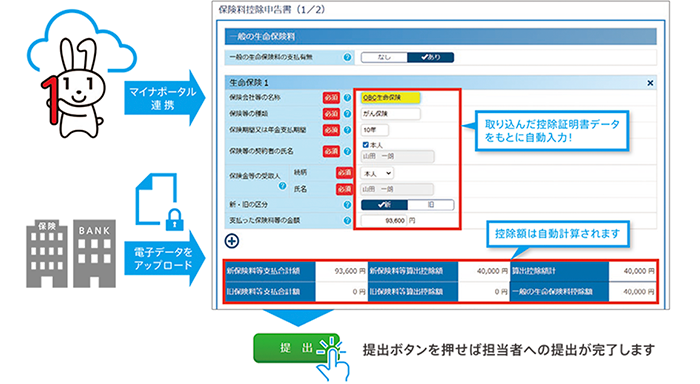

・マイナポータルとの連携で紙の証明書が不要になり、労務担当者の手間を削減できる

2020年から、生命保険料控除証明書や住宅借入金等特別控除証明書などは、マイナポータルを通じて電子データで提出する方法が認められています。

※奉⾏Edge 年末調整申告書クラウドは、マイナポータル連携に対応しています。

マイナポータルに対応したクラウドサービスを使えば、従業員は控除証明書を紙で取り寄せて提出する必要がなくなり、紛失リスクや再発行手続きの心配もなくなります。さらに控除額の自動計算機能も備わっているため、労務担当者が内容を一件ずつ確認・計算する手間も大幅に削減されます。結果として、年末調整全体の作業効率が向上し、確認業務や差し戻しの発生も抑えられます。

●年末調整をWeb申告で提出してもらう際の主な注意点

Webを利用して年末調整を進める場合、単にサービスの操作方法を周知するだけでは十分ではありません。提出期限や差し戻し時の再提出フロー、控除証明書のデータでの提出方法など、ルールをあらかじめ細かく決めておき、従業員全員に徹底して共有することが不可欠です。

特にパソコン操作に慣れていない従業員がいる場合は、操作マニュアルを配布したり、説明会を実施したりして、スケジュール遅延や入力ミスを防ぐ体制を整える必要があります。

・クラウドサービスの導入や運用に労力がかかる

年末調整をWebで申告するには、年末調整業務に対応したクラウドサービスを導入し、従業員情報のマスタ登録や控除項目の設定、給与システムとの連携調整などを行う必要があります。総務・人事が通常業務と並行して対応する場合、短期的に負担が大きくなるケースも少なくありません。

導入のタイミングは繁忙期を避けるなど、スケジュールを慎重に立て、必要に応じて段階的に運用を開始するなどの工夫が求められます。

・セキュリティ対策を行う必要がある

クラウドサービスを利用する以上、マイナンバーや給与収入データといった重要な個人情報を電子データとして取り扱うことになります。そのため、通信データの暗号化や厳格なアクセス権限管理、操作ログの取得といったセキュリティ機能が備わっているかを必ず確認しなければなりません。

また、自社の情報セキュリティポリシーに適合するかどうかを事前にチェックし、必要に応じて運用ルールを整備することも重要です。

データで提出が可能な年末調整書類

年末調整に関連する書類のうち、近年は電子データでの提出が認められるものが増えてきました。このようなペーパーレス化や業務効率化の流れを背景に、クラウドサービスや給与計算ソフト、e-Tax、eLTAXなどを活用したデータ提出が一般化しつつあります。

特に、提出が必要な法定調書が100枚を超えるケースでは電子申告が義務化されており、こうしたシステム導入は避けて通れない状況です。

電子データでの提出が認められている主な年末調整関係書類は、以下のとおりです。

- 給与所得者の扶養控除等申告書

- 従たる給与についての扶養控除等申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の基礎控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

- 所得金額調整控除申告書

- 退職所得の受給に関する申告書

- 公的年金等の受給者の扶養親族等申告書

これらの書類は電子データでの提出・保存が認められているため、企業や従業員は紙でのやり取りを減らし、システム上でデータを管理・申告することが可能です。電子化を進めることで、課税所得や還付額の計算も正確になり、年末調整の際に必要となる控除額との整合性も取りやすくなります。さらに、書類の紛失リスクの低減や保管スペースの削減など、多くのメリットが期待できます。

なお、電子データでの提出には所定のフォーマットや電子署名など、税務署が定める要件を満たす必要があります。最新の運用や提出方法については、国税庁やe-Tax、eLTAXの公式ガイドラインを必ず確認してください。

年末調整の必要書類はクラウド管理で効率化とミス防止

税制改正の影響を直接受ける年末調整業務は、課税所得や控除額、還付額の確定に関する重要な処理が多く、必要書類の管理や提出についても人的ミスが起こりやすいものです。少しでも間違いを減らすためには、従業員が年末調整の必要書類の目的や役割を正しく理解し、申告手順をしっかり守れるような環境を整えることが不可欠です。

また、年末調整そのものをデジタル化すれば、労務担当者の作業負荷を軽減できるだけでなく、従業員にとってもスケジュール管理や還付手続きがスムーズになるというメリットがあります。

電子帳簿保存法の整備やマイナポータルとの連携など、制度面でも電子化が強く後押しされており、令和3年度の税制改正以降、年末調整の電子化が正式に解禁されています。

こうした流れを踏まえ、クラウドサービスを活用した効率化は今や企業にとって欠かせない選択肢といえるでしょう。業務のデジタル化が進む今、年末調整の必要書類の作成や提出もクラウドサービスに移行し、業務全体の生産性向上を図ってはいかがでしょうか。

年末調整の必要書類に関するよくあるご質問

年末調整の時期になると、労務担当者は給与収入や控除額の確認、課税所得や還付の計算などに追われるため、申請手順やスケジュールを正確に管理する必要があります。とはいえ、必要書類の種類や提出方法について戸惑う場面も少なくありません。本セクションでは、年末調整の必要書類についてよく寄せられる質問とその対応策をQ&A形式でまとめました。業務を進める際の参考としてぜひ活用してください。

- 年末調整の際、従業員からの提出が必要な書類は?

-

年末調整の手続きで従業員が提出する書類は、紙の場合、①〜③の申告書用紙3枚と、該当者のみ提出が必要な書類④があります。

- ①扶養控除等(異動)申告書

※添付書類が必要な場合もあります。 - ②基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書

- ③保険料控除申告書+控除証明書等

- ④その他の書類(住宅借⼊⾦等当別控除申告書、源泉徴収票)

- ①扶養控除等(異動)申告書

- 年末調整の際、労務担当者が作成する必要のある書類は?

-

労務担当者が年末調整で作成する書類は、税務署宛が①~③の3種類、市区町村宛が④の1種類、合計4種類となります。

- ①⽀払調書

- ②源泉徴収票

- ③法定調書合計表

これら3種類は原則として翌年1月31日までに所轄の税務署長宛てに提出しなければなりません。 - ④給与⽀払報告書

こちらも、年末調整の翌年1月31日までに、従業員が居住する各市区町村に給与支払報告書を提出する必要があります。

- 年末調整の書類を効率的に作成・提出・管理する方法とは?

-

多くの書類を取り扱う労務担当者の負担を軽減する方法として、近年進められているのが、Webを利用した年末調整手続きです。

すでに市場には、奉⾏Edge 年末調整申告書クラウドのような年末調整申告用のクラウドサービスが多くリリースされています。このようなクラウドサービスを活用することで、従業員は制度改正に対応した正確な申告を行うことができ、紙の書類にありがちな紛失、破損といったトラブル対応からも解放されます。

- 年末調整に関する質問や相談はどこでできる?

-

年末調整の必要書類や申請手順について不安があれば、早めに相談窓口を活用しましょう。課税所得や還付の処理、控除額の計算で困った場合も頼りになります。

- 税務署や市町村役場

窓口での相談や電話問い合わせが可能です。 - 税理士会・青色申告会・商工会議所・商工会など

セミナーや相談会のほか、個別に電話やメールで質問できます。 - 税理士・税理士法人

専門家に個別対応してもらえるため、複雑なケースでも安心です。

多くの機関では、インターネットを利用したオンライン相談も用意しているため、スケジュールに合わせて利用するとよいでしょう。

- 税務署や市町村役場

- 年末調整の必要書類はコピーで提出してもよい?

-

原則として、年末調整に必要な申告書は原本を提出する必要があります。ただし、保険料控除証明書などは金融機関や保険会社から電子データで発行され、それを印刷して提出するケースが増えています。最新の運用や提出方法については、税務署や国税庁の公式ガイドラインを確認してください。

- 年末調整の書類を修正したい場合はどうすればよい?

-

提出後に記載誤りや記入漏れが見つかった場合は、速やかに訂正届を提出するか、正しい内容で書類を再提出しましょう。電子申告を利用している場合は、システム上でデータを修正し、再送信することで対応できます。修正が遅れると課税所得や控除額の確定に影響し、のちにトラブルになる可能性があるため、早めの対応が重要です。

- 従業員の年末調整書類が、紛失や遅延で期限に間に合わないときの対応は?

-

年末調整の提出期限までに必要書類が揃わない場合は、再発行や再提出の手続きを早めに進めることが重要です。間に合わなかった控除分については、後日、従業員本人による確定申告で控除や還付の手続きを行うことができます。ただし、期限を過ぎると納税負担やペナルティが発生する可能性があるため、スケジュール管理を徹底し、書類の準備状況をこまめに確認しておくことが大切です。

関連リンク

-

改正対応はもちろんのこと、ミスなく、速く処理できる充実の機能を備えた年末調整サービス

奉⾏Edge 年末調整申告書クラウド

-

年末調整業務を自動化・省力化する機能を標準で提供するクラウド給与

給与奉行iクラウド

-

年末調整業務を効率化する支払調書・法定調書作成ソフト

法定調書奉行iクラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!