2022年4月1日からグループ通算制度がスタートします。これにより、企業グループ内の経理・財務業務が大きく変革することになります。令和2年度税制改正で連結納税制度からグループ通算制度に移行することが決まって以来、連結納税制度を適用していた企業では何を準備すればよいかと情報収集に奔走されたことでしょう。一方で、これまでは連結納税制度の導入を見送ってきた企業の中にも、この新制度に関心を持っている担当者は少なくないようです。

今回は、新しく導入される「グループ通算制度」について、概要や連結納税制度との違いなど、経理担当者が押さえておきたいポイントを解説します。

目次

- グループ通算制度とは

- グループ通算制度の適用法人

- グループ通算制度の税務上の有利・不利

- グループ通算制度が業務にもたらすメリット

- グループ通算制度の注意点

- グループ通算制度の適用手続きのしかた

- 「複数企業の会計を簡単に管理したい」なら

クラウドサービスで連携できる会計システムがオススメ! - おわりに

グループ通算制度とは

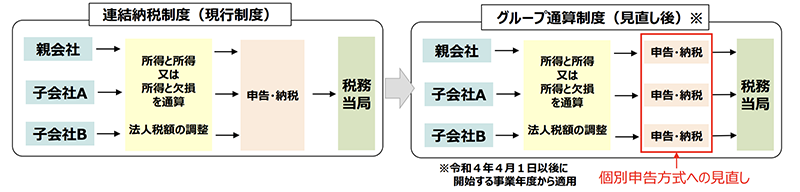

グループ通算制度は、従来の連結納税制度にあった損益通算の仕組みは維持しつつ、法人税額の計算から申告・納税は企業グループ内の各企業がそれぞれ個別に行う制度です。

連結納税制度では、企業グループを“一つの法人”として捉え、親法人が子法人から財務データを収集して一つの申告書にまとめて法人税の申告・納税を行うルールでした。2002年度に導入されましたが、企業グループ全体で損益通算ができるとはいえ、全体計算項目が多いために修正が発生した場合に事務負担が多くかかることが長く問題視されていました。そのため令和2年度税制改正により、連結納税制度を廃止する代わりに、完全支配関係にある企業グループ内の各企業を納税単位として、より業務を簡素化できるよう「グループ通算制度」が創設されました。

なおグループ通算制度は、連結納税制度と同じく選択制ですので、法人の任意に委ねられます。

グループ通算制度の適用法人

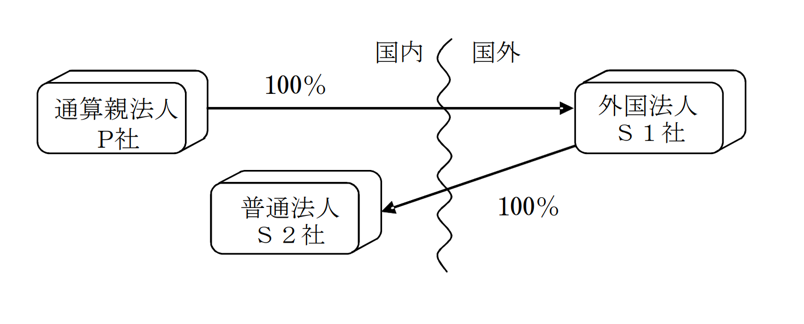

グループ通算制度が適用できる法人は、基本的に連結納税制度と同様「内国法人※及びその内国法人との間にその内国法人による完全支配関係がある他の内国法人」となります。

※ 内国法人とは、日本国内に本店または主たる事務所をもつ法人のこと。日本の法律に準拠して設立された法人は内国法人にあたります。

ここで言われている「完全支配関係」とは、その法人が持っている自社の株式や出資を除いた発行済株式もしくは出資(以下「発行済株式等」)の全部を、「直接もしくは間接に保有する一定の関係ある法人との相互関係」と定義されており、内国法人が他の内国法人の発行済株式等の全部を保有していれば「完全支配関係にある」とされます。

ただし、通算承認を受けることができる親法人は「通算除外法人及び外国法人が介在しない一定の完全支配関係に限る」とされているため、次のような間接的に外国の法人が介在する場合は、グループ通算制度が適用できません。(通算除外法人)

外国の法人の子会社が国内法人に該当する場合は、その子会社を通算グループのトップとしたグループ通算制度が適用できます。

グループ通算制度の税務上の有利・不利

グループ通算制度には、連結納税制度からの変更点があります。特に、税務上おいて有利・不利に働くとされているポイントには、次のようなものがあります。

有利になる点

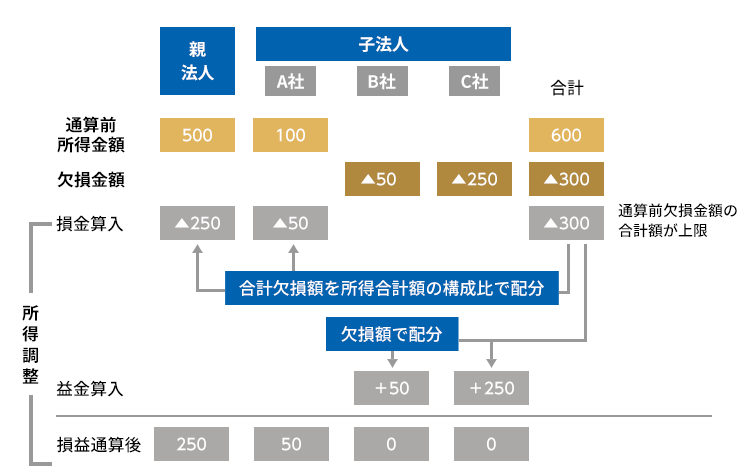

■損益通算による節税ができる

グループ通算制度では、連結納税制度と同じように、企業グループ内の赤字法人と黒字法人の所得金額を損益通算することができます。例えば、子法人AとCが赤字となり、親法人と子法人Bが黒字だった場合、次のように課税所得を通算できるため、親法人と子法人Bは法人税負担額を減少させられます。

これまでは単体納税制度を選択していた企業グループなら、新たにグループ通算制度を導入することで、グループ内に所得が例年赤字の企業がある場合や繰越欠損金を持っている業がある場合、グループ全体での納付税額の節税を図ることができるようになります。

■研究開発税制や外国税額控除は維持される

連結納税制度適用のメリットの1つであった研究開発税制や外国税額控除については、改正前と同じく通算グループ全体で税額控除額を計算することになります。そのため、グループ通算制度になっても引き続き税額控除額のメリットを享受できます。

不利になる点

■中小法人・中小企業の特例が受けられないケースがある

連結納税制度では、「中小法人」の判定は親法人の資本金の額で判定されましたが、グループ通算制度では、企業グループ内で1社でも資本金の額や出資金額が1億円を超える場合、通算グループ内の全ての法人が「大通算法人または適用除外事業者を含む大企業」となり、中小法人に該当しなくなります。

そのため、親法人が「中小法人」であっても子法人が対象外となれば、連結納税制度のもとで適用されてきた中小企業向けの「貸倒引当金」「軽減税率」といった特例措置の適用を受けられなくなります。

■親法人の非特定連結欠損金にもSRLYルールが適用される

SRLYルールとは、「Separate Return Limitation Year」(個別申告制限年度)ことで、グループ通算制度に持ち込んだ開始前・加入時の繰越欠損金を自己所得の範囲に限定する措置のことを言います。

連結納税制度では、子法人の開始・加入前の特定連結欠損人にSRLYルールが適用されていましたが、親法人の開始前の繰越欠損金には適用されなかったため、連結納税申告を親法人が代表して申告する関係上、子法人の所得と相殺することができました。

しかしグループ通算制度では、親法人の開始前の繰越欠損金にもSRLYルールが適用されることになります。そのため、子法人の所得とは相殺できず、親法人自身の節税効果は期待しづらくなります。

グループ通算制度が業務にもたらすメリット

グループ通算制度への移行では税務上のポイントが注目されやすいですが、この改正の最大の目的は「業務の効率化」です。

ここでは、業務面においてどのようなメリットがあるか、整理してみましょう。

■親法人の事務負担が軽くなる

連結納税制度では、企業グループ全てを一つの“法人”として、親法人が連結確定申告書に全体の所得(連結所得)を記載し一括で法人税の申告・納付を行うため、親法人・子法人とも事務手続きにかかる負担が大きいことが問題視されていました。親法人は、子法人に対して情報提供を促し、子法人から提出された書類をまとめながら連結決算業務を行い、連結申告が終了するまで相当の時間と労力を必要とします。

グループ通算制度では、一部の税額控除を除いて各子法人で個別申告することになるため、連結決算業務にかかる負担は大きく軽減されます。

■修正・更正申告は原則として他のグループ内法人には影響しない

後発的に修正・更正事由が発生した場合、連結納税制度では企業グループに属する全ての法人の申告書・税額に影響が生じていましたが、グループ通算制度では自社の修正・更正内容を他社に反映させない遮断方式が採られます。これにより、各法人別に税務調査が行われ、計算の誤りが見つかった場合でも対象となる企業のみが修正・更正を行えば済むことになります。

これにより、税務調査後の修正や更正にかかる業務負担が軽減され、大幅な時間短縮が可能となります。

■これまで個別申告だった企業グループも導入しやすい

連結納税制度では、企業グループでの全体計算を基本とすることから煩雑な業務も多くなるため、連結納税制度に対応した会計システムが企業グループ全体に必要になり、コスト負担も心配の種になりがちでした。

グループ通算制度になると、全体計算項目は試験研究費の税額控除と外国税額控除に限られるため、これらの適用を受けない企業は個別申告と同様の事務手続きでよくなります。

そのため、これまで個別申告で行ってきた企業グループでも、業務上の手続きに対して大きな変更をすることなく導入できるようになります。

グループ通算制度の注意点

一方、グループ通算制度を適用すると、次のような注意点もあります。

■新たな事務が発生することでの負担増

グループ通算制度では子法人もそれぞれに法人税の申告・納税を行う(個別申告)ことになりますが、損益通算や欠損金の通算を行うため、企業グループ内で決算スケジュールを合わせる必要があります。全体計算は親法人が行うことになるため、親法人が主体となってスケジュールを作成し、進捗の管理を行う必要が生じます。はじめて決算業務を実施する子法人には担当者の教育や業務支援を行うなど、新たな事務負担が発生する可能性があります。

■企業グループ全体で連帯納付責任を負う

グループ通算制度と単独法人が行う通常の個別申告との違いは、「連帯納付責任の有無」にあります。

グループ通算制度の場合、親法人・子法人ともに企業グループ内の他の法人の法人税について、連帯納付責任が発生します。つまり、企業グループ内で法人税の納付ができない企業が発生した場合、その他の法人が代わって納付しなければなりません。

■親法人も子法人も電子申告が義務化される

連結納税制度では書面による申告も認められていましたが、グループ通算制度では、企業グループに属する企業全てが電子申告しなければなりません。そのため、これまでe-Taxを利用したことがない親法人・子法人は、申告前までに電子申告手続きができる環境整備をしておく必要があります。

電子申告を行うには、グループ通算制度の適用を受けようとする最初の事業年度開始の日から1か月以内に、所轄の税務署長へ「e-Taxによる申告の特例に係る届出」を提出する必要があります。(既に提出済みの企業は届出の再提出は不要です)

法人税の申告を電子申告でなく書面で提出した場合、その申告書は無効となり、そのまま放置すると無申告加算税の賦課対象となります。グループ通算制度を適用する前に、企業グループ全体で電子申告できる体制づくりも検討しておきましょう。

グループ通算制度の適用手続きのしかた

これまで連結納税制度を適用していた企業グループは、2022年4月1日以降、最初に始まる事業年度から自動的にグループ通算制度が適用されます。(事前の申請等は不要)また、まだ青色申告の承認を受けていない場合には、同日において青色申告の承認があったとみなされます。

ただし、グループ通算制度への移行を希望しない場合は、2022年4月1日以降に最初に開始する事業年度開始日の前日までに「グループ通算制度へ移行しない旨の届出書」を親法人の納税地を所轄する税務署長に提出しなければなりません。

新たにグループ通算制度の適用を受けようとする親法人は、最初の事業年度開始の日の3か月前の日までに親法人の所轄の税務署に承認申請書を提出しなければなりません。例えば、3月に決算を行なう法人が承認申請書を提出する場合、その提出期限は12月末となります。また、承認申請書には、親法人だけでなく全ての子法人の連名が必要です。詳しくは、国税庁ホームページを参照ください。

申請承認は、基本的に「みなし承認」となるため、グループ通算制度の適用を受けようとする最初の事業年度開始の日の前日までに「承認」または「却下」の連絡がない場合は、その親法人と子法人の全てについて同日から効力が発生します。

「複数企業の会計を簡単に管理したい」なら

クラウドサービスで連携できる会計システムがオススメ!

連結納税制度からグループ通算制度への移行に伴い、実務上で検討しておく必要があるのは“企業グループ内での決算業務の進め方”でしょう。

グループ通算制度を適用すると、各社が課税所得を算出する前に企業グループ内で損益通算や欠損金の通算を行う必要があり、各社の足並みを揃える必要があります。したがって、親法人では税務リスクの早期把握や業務スケジュールの管理徹底が大きな課題となります。また、決算確定までの間は、各企業に業務や手続きの指導・支援などを行う必要もあります。連結決算業務はなくなっても、こうした細々とした業務が発生することを考えると、グループ通算制度に対応するシステムか、もしくは少なくても企業グループ内でシステムを共通化しておくことが望ましいでしょう。

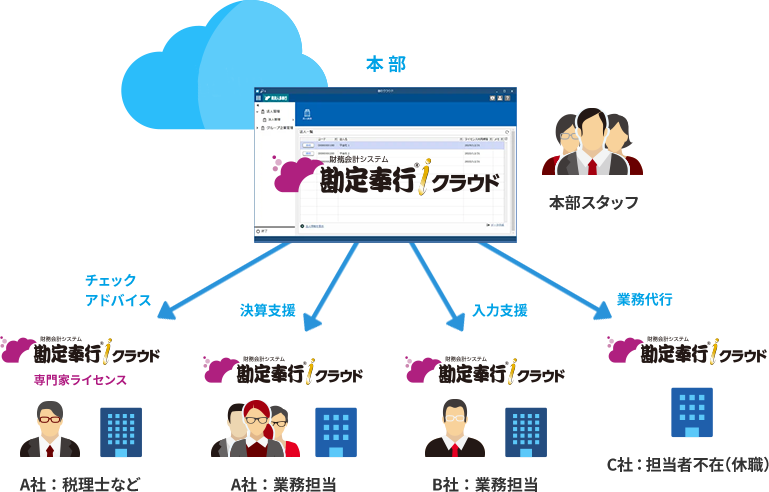

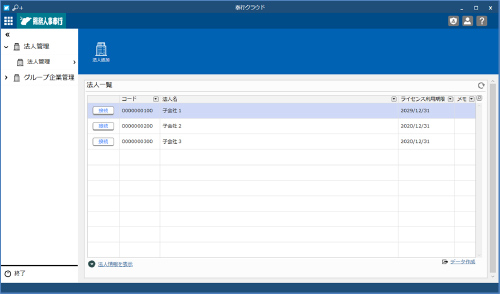

例えば、奉行iクラウド「Group Shared Model」は、グループ関係にある複数企業の会計システムを勘定奉行iクラウドで共通化します。企業グループ各社の会計業務環境を高いレベルで標準化でき、企業グループ内の会計業務やシステム運用管理を効率化できます。例えば、親法人には企業グループの業務に介在するための「スタッフライセンス」が付与されるので、子法人の業務担当者が不在だったり決算業務に不慣れだったりしたときにも、親法人がすぐに業務の支援や代行に入ることもできます。専門家ライセンスも含まれているので、税理士など専門家も企業グループ内の各社情報を確認することができます。

また、子法人のデータは一括管理され、親法人がリアルタイムに参照・入力することも可能です。

おわりに

グループ通算制度は、連結納税制度の節税効果や業務負担の軽減など魅力的なメリットはあるものの、税務面では今回ご紹介できなかった細かな変更点も多くあります。令和2年度税制改正では、単体納税制度も改正されているため、グループ通算制度を適用するかどうかは慎重に見極める必要があるでしょう。

いずれにせよ、決算や申告時における企業グループ各社の協力体制は、グループ通算制度になっても連結納税制度と同様に大事な要素です。経理担当者としては、グループ通算制度についての理解を深めつつ、適用する場合はどんな準備が必要かをしっかり確認しておきましょう。

関連リンク

-

経理DXによって、業務精度・生産性向上を実現できる クラウド会計ソフト

勘定奉行iクラウド

-

グループの複数企業のシステムを共通化できる業務クラウド

奉行iクラウド Group Shared Model

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!