財務諸表は「企業の通知表」との呼び名もあり、株主や投資家などが注目する書類の一つです。経理担当者としても、資料から自社の現状を把握することは業務に携わる上で重要と言えます。

今回は、そんな財務諸表にスポットを当て、特に重要度の高い「貸借対照表」「損益計算書」「キャッシュ・フロー計算書」について、分析の仕方や押さえておきたいポイントを解説します。

目次

- 財務諸表とは

- [財務三表①]貸借対照表(B/S)でわかること

- [財務三表②]損益計算書(P/L)でわかること

- [財務三表③]キャッシュ・フロー計算書(C/F)でわかること

- 財務諸表分析で企業の“性質”が見えてくる

- 多角的な分析に強い会計システムなら

財務諸表の作成から分析まで、手間もかからず正確&迅速! - おわりに

財務諸表とは

財務諸表とは、経営・融資・投資など利害関係社に対して、1年間の企業の財務状況を報告する決算書類です。財務諸表という名称は金融商品取引上の呼称であり、会社法では「計算書類」と呼ばれています。

日本の会計基準では、財務諸表を構成する書類として、次の書類が必ず含まれます。

- 貸借対照表(B/S)

- 損益計算書(P/L)

- キャッシュ・フロー計算書(C/F)

- 株主資本等変動計算書(S/S)

ただし、提出する目的によって、その他の書類が異なります。例えば、金融商品取引法で上場企業など株式公開している企業に提出が義務づけられている有価証券報告書では、これらに「附属明細書」を加えて財務諸表としています。また、会社法では「キャッシュ・フロー計算書」の代わりに「個別注記表」が含まれます。

財務諸表を見ると、資金の調達先や用途、売上高や利益額などを確認できます。そのため、株主や銀行・債権者、関係取引先などは、財務諸表から企業の財政状況や経営成績などを分析し、今後の取引の判断に利用します。

また、会計年末度に作成した財務諸表は、税務署への提出・申告の義務が課されており、財務当局が企業の納税額について確認する目的でも用いられます。

財務諸表の中でも「賃借対照表」「損益計算書」「キャッシュ・フロー計算書」は、「財務三表」とも呼ばれており、企業の財産状況や収益状況、金銭の流れなどを読み解くことができます。

[財務三表①]貸借対照表(B/S)でわかること

貸借対照表は、「資産」「負債」「資本(純資産)」で構成され、企業の財務状況を知ることができます。

● 資産の部

現金・有価証券・売掛金などの現金化しやすい流動資産と、土地・建物・機械などの現金化しにくい固定資産が計上され、「どんな目的・用途にお金を使っているか」が確認できます。現金化しやすい順に記載されているため、企業にどれだけ現金化できる資産があるのかを知ることもできます。

● 負債の部

いわゆる企業の借金が計上され、支払手形・買掛金・短期借入金など、1年以内に支払義務がある流動負債と、長期借入金などの1年以上支払猶予のある固定負債が含まれます。そのため、「返さなければならないお金はいくらあるのか」がわかります。返済期日が早いものから順に記載されており、上部よりも下部に記載された金額が大きいほうが経営的に安定していると考えられます。

● 資本(純資産)の部

「返済の必要がないお金がいくらあるのか」を表しています。株主から得た資本金や、企業がこれまでに得た売上の利益などが計上されます。

資産は「負債+資本(純資産)」とイコールの関係にあり、貸方と借方の数字が一致するように記載されることから、貸借対照表は「バランスシート」(略して「B/S」)と呼ばれています。

※ 詳しくは、コラム「貸借対照表(バランスシート)とは?損益計算書との違いや読み方」も参照ください。

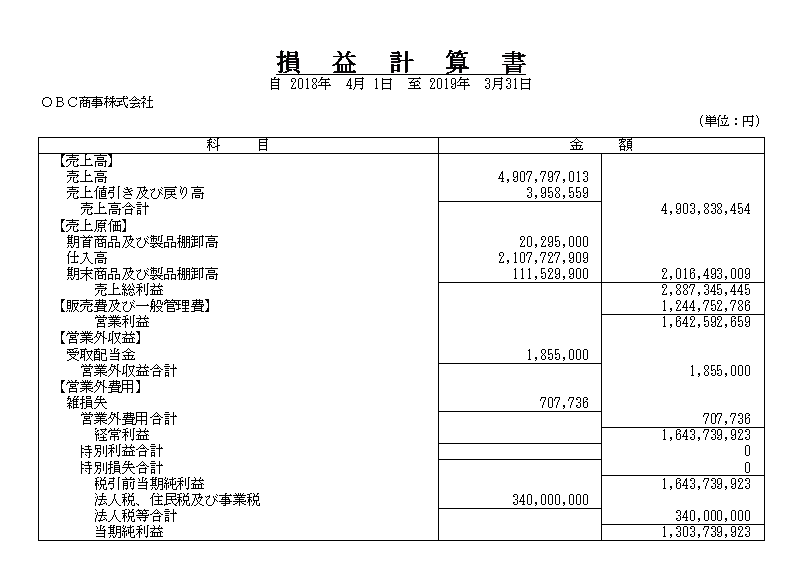

[財務三表②]損益計算書(P/L)でわかること

損益計算書は、英語表記の「Profit and Loss Statement」を略して「P/L」とも呼ばれます。 損益計算書には、収益・費用・利益の3つの要素が記載され、企業の経営状態(経営成績)が一目でわかるようになっています。また、損益計算書の固定費と変動費を分けることで、損益分岐点を見極めることもできます。

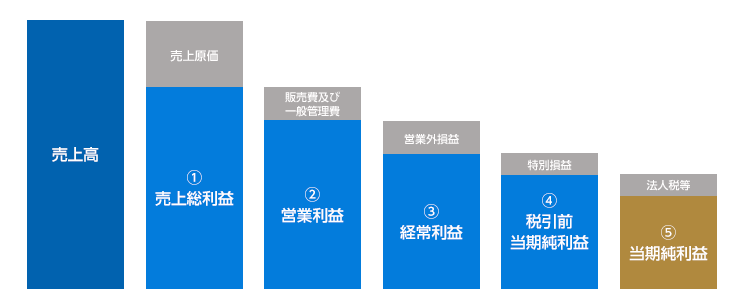

経営成績を正確に把握するためには、利益の内容を分析することが必要です。損益計算書では、次の5つの利益を確認することができます。

① 売上総利益

企業の主力事業で獲得した利益。粗利・粗利益とも呼ばれ、売上高から売上原価を差し引くことで算出できます。

② 営業利益

本業の営業力によって獲得した利益。売上総利益から販売費及び一般管理費を差し引くことで算出できます。企業の利益をあげる能力を表しており、営業利益の数字が大きいほど儲けている企業だと言えます。

営業利益に営業外利益を加え、営業外費用を差し引いた利益。本業以外の活動も含め、企業がどれくらい利益や損失をあげているか、企業活動の成果を把握できます。

企業が得た収益から税金以外の全ての費用を除いた利益。純粋に当期において企業が得た利益を示すもので、経常利益に特別利益を加え、特別損失を差し引いて算出します。

決算期の最終的な利益。税引前当期純利益から法人税などの税金を差し引いて算出します。企業の手元に最終的に残った利益になるため、この数字がマイナスであれば「赤字」となります。

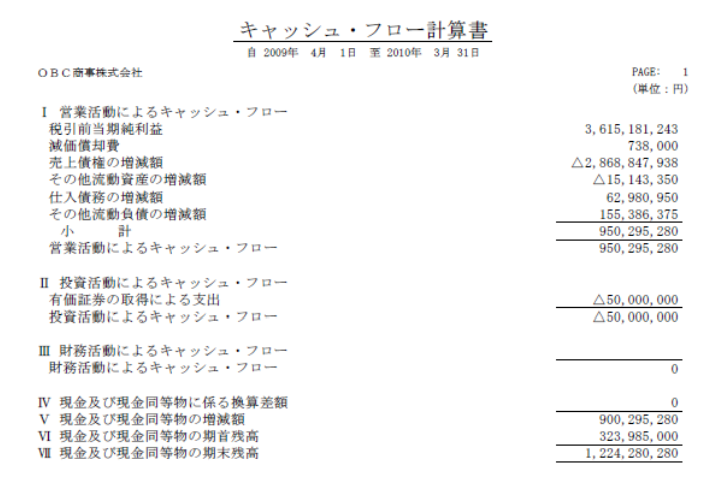

[財務三表③]キャッシュ・フロー計算書(C/F)でわかること

キャッシュ・フロー計算書は、企業の資金(現金)の流れを確認するための書類で、「Cash Flow Statement」を略して「C/F」と呼ばれます。企業がどれだけの現金を持っているのかを把握でき、損益計算書上では黒字であっても、手元に現金がなくて支払ができない「黒字倒産」に陥らないかを推し量ることができます。

キャッシュ・フロー計算書は、「営業活動」「投資活動」「財務活動」で分類されており、より分かりやすく現金の流れを把握することができます。

● 営業活動によるキャッシュ・フロー

本業でどれだけ現金を獲得しているかを表します。プラスであれば「現金に余剰が多い」、マイナスであれば「資金的に不安定な状態」と判断できます。

● 投資活動におけるキャッシュ・フロー

企業の投資活動に伴う現金の流れを表します。設備投資や有価証券の売買などの投資活動で、現金がどのように流れているかを把握できます。資産の売却などで資金を得ていればプラスになりますが、設備投資などをしていると概ねマイナスで表されます。

● 財務活動におけるキャッシュ・フロー

資金調達や借入金の返済などによる現金の流れが示されます。資金調達方法や借入金の増減が表示され、返済が進んでいればマイナスになります。

※ 詳しくは、コラム「キャッシュ・フロー計算書とは?見方と共にわかりやすく解説」も参照ください。

財務諸表分析で企業の“性質”が見えてくる

財務諸表を分析すると、「収益性」「安全性」「生産性」「成長性」「効率性」といった企業の性質を把握することができます。中でも、貸借対照表や損益計算書などから分析できる「収益性」「安全性」は、経営力を判断する上でも押さえておきたいポイントです。

- 収益性分析

売上高総利益率(ROA)、売上高営業利益率(ROE)、売上高計上利益率などの指標を用いて、企業にどれくらい利益をあげる力があるかを経年変化も含めて分析します。指標の数値が高いほど収益性が優れていることを表しているため、金融機関や投資家などからの資金調達もしやすくなります。 - 安全性分析

企業の支払能力や倒産リスクなどの危険性を分析します。分析には、自己資本比率や流動比率、当座比率などの指標が用いられ、数値が極端に低い企業は財務状態に大きな問題を抱えている可能性があります。安全性が低ければ、銀行の融資を受けられない、社債を発行しても売れない、といった事態が想定され、資金繰りがさらに苦しくなるという悪循環に陥りやすくなります。 - 生産性分析

労働生産性や労働分配率などの指標を用い、「従業員一人あたり」「製造機1台あたり」といった単位でどれくらいの利益をあげられたかを分析します。これにより、人材や設備などの経営資源を効率よく活用できているかを判断します。 - 成長性分析

売上高や経常利益の増加率、総資産などの経年変化から、企業がどれくらい成長しているのかを分析します。前期と比較して数値が高いほど成長率が高くなります。 - 効率性分析

売上高や総資本から計算できる総資産回転率や総資産回転期間などの指標を用いて、資産がどれだけ効率的に運用されているのかを分析します。

多角的な分析に強い会計システムなら

財務諸表の作成から分析まで、手間もかからず正確&迅速!

財務諸表分析では、実数分析と比率分析を組み合わせ、客観的に把握することが求められます。

しかし、分析するために欠かせない財務諸表の作成には、多数の項目の数値をそれぞれ異なる計算方法によって算出するため、高度な専門知識も必要となります。一般的にも、「財務三表の作成業務は実務経験がないと難しいレベル」とまでいわれており、経理や簿記の知識がなければミスなく作成することは難しいでしょう。柔軟な分析には、経験豊富な経理担当者の存在が欠かせなくなります。

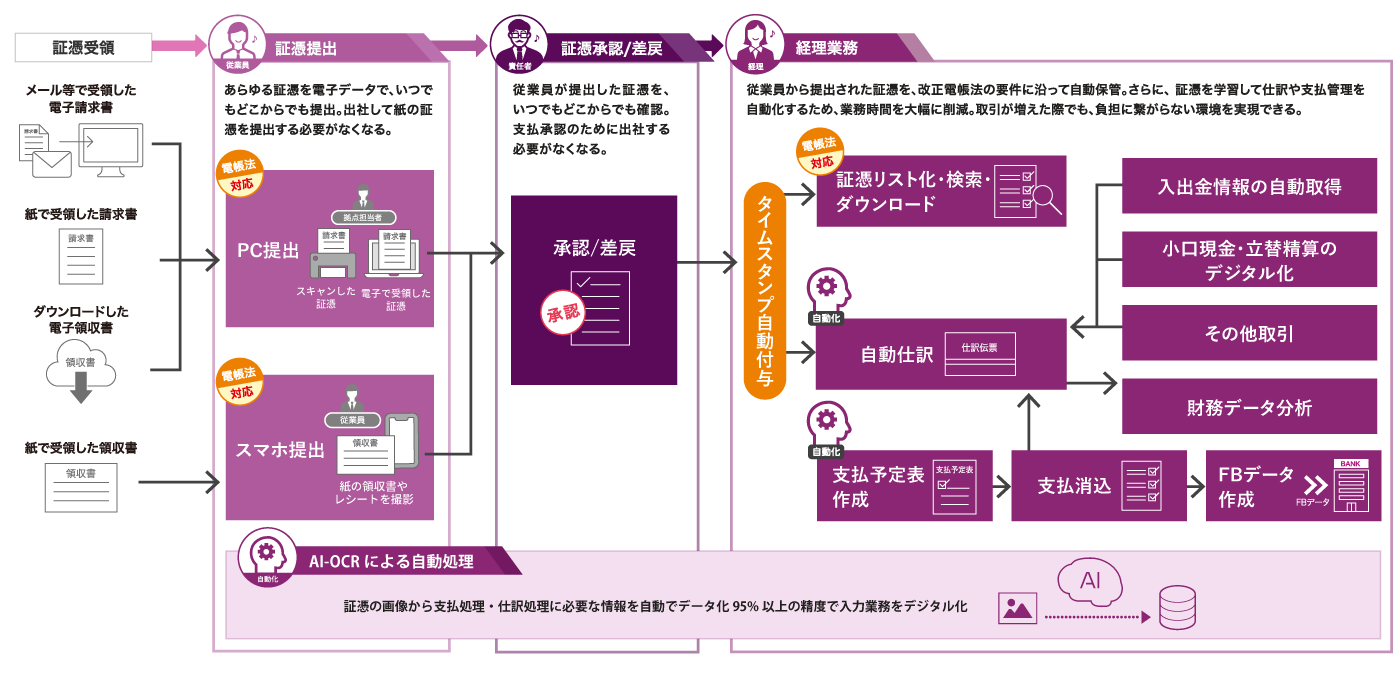

また、分析結果を企業の経営判断に活かすなら、「どれだけリアルタイムに把握できるか」といったスピード感も求められます。営業担当などが証憑をため込んでいたり、毎日膨大な伝票処理に追われていたりと、経理担当者が経費処理業務に時間をとられていると、リアルタイムな分析もままなりません。

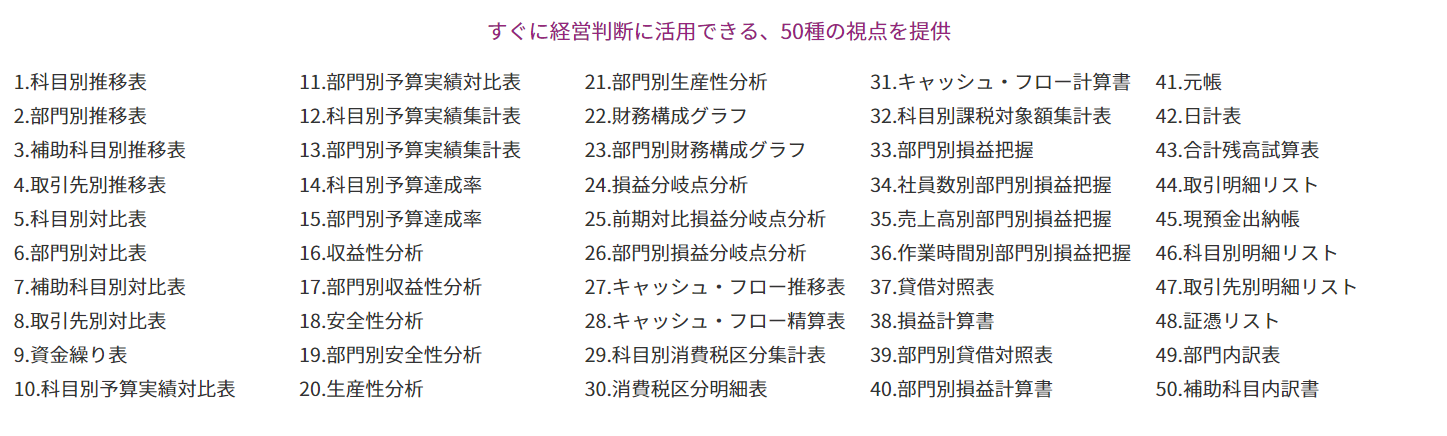

こうした状況を改善するためには、財務諸表分析に長けた会計システムが役立ちます。対応できる帳票が多いと、それだけ分析できる範囲も広がります。「部門別」「プロジェクト別」など分析単位が多いものも、きめ細やかな経営判断に役立てることができるでしょう。

どのような手法で経営分析を行うかは、システムごとに特徴があります。自社の必要とする分析ができることはもちろんですが、多角的視点で分析が可能なシステムを選ぶと、経営力強化も実現しやすくなるでしょう。

例えば、勘定奉行iクラウドの分析視点は、財務諸表分析以外にも次のように合計50種が標準装備されています。

財務諸表も、入力された数値から自動作成でき、簡単にチェックできるのでExcelで別途分析する必要はありません。部門別や取引先別に集計することもでき、ワンクリックでグラフ化することも簡単です。クラウドサービスなので、自宅や外出先など場所を問わず、見たいタイミングでリアルタイムな財務状況を確認できます。

さらに、勘定奉行iクラウドなら、証憑類の回収から情報をデータ管理でき、起票にかかるプロセスやチェック業務を削減できます。AI-OCRによって仕訳処理に必要な情報がデータ化されるので、入力業務もほぼ0になります。仕訳起票も自動化されるため、入力業務に時間を割く必要がなくなり、その分、経営分析にたっぷり時間をかけられるようになります。

おわりに

財務諸表は、情報を組み合わせることで自社の経営状況を詳細に把握することができます。経理担当者や経営者も、それぞれの数値の意味を理解し、読み解く力を備えておくことが大切です。 とはいえ、分析業務は高い専門性を求められるため、税理士などの専門家のサポートを受けたり、勘定奉行iクラウドのように多角的な分析に長けた会計システムを活用したりすることが、効率的かつ正確な分析への近道とも言えます。 安全な経営のためにも、いつでも財務諸表を業務に役立てられる環境を整備してはいかがでしょうか。

奉行iクラウド 経理 DX Suiteで

経理DXを実現した企業様事例

奉行iクラウド 経理 DX Suite活用して経理DXを実現した企業様の事例をご紹介します。ぜひ、貴社の経理DX推進にご参考ください。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!