企業の人事労務担当者にとって、年末調整業務は毎年発生する重要な業務の一つです。なかでも、所得金額調整控除は、比較的新しい控除制度のため、適用条件や申告方法、必要な書類の確認に手間がかかるでしょう。所得金額調整控除申告書の記入内容や提出状況をしっかりとチェックすることで、申告漏れや税額計算の誤りを防ぐことが重要です。

本記事では、この制度の概要やメリット、申請時の必要事項から、担当者が気を付けるべき注意点について網羅的に解説します。本記事が、年末調整業務の円滑化、および従業員への適切な情報提供の一助となれば幸いです。

目次

- 所得金額調整控除とは?

- 所得金額調整控除の対象者

- 所得金額調整控除の計算方法

- 所得金額調整控除申告書の手続き

- 所得金額調整控除の書類の書き方

- 所得金額調整控除申告書の注意点

- 従業員が年末調整手続きを進めやすいクラウドサービスを選ぼう!

- 所得金額調整控除に関するよくあるご質問

所得金額調整控除とは?

所得金額調整控除は、「子育て世帯」や「年金と給与の両方を受け取る世帯」の税負担を軽減することを目的として、2020(令和2)年に設けられた制度です。制度の趣旨を正しく理解しておくことで、年末調整や確定申告についての従業員への案内をスムーズに進められます。

平成30年度の税制改正では、給与所得控除額が原則一律10万円引き下げられ、基礎控除額は一律10万円引き上げられました。

これだけでは、控除額の増減が同額なので「相殺されて納税額は変わらない」かのように見えます。

しかし、同時に給与所得控除額の上限が220万円から195万円に引き下げられたため、年収850万円超の労働者で子育てや介護を行っている場合、税負担が家計に大きな影響を与えるのではと懸念の声が上がりました。また、給与所得と公的年金等の両方から収入がある労働者についても、公的年金等控除額も原則一律10万円引き下げられたことによって、税負担の影響が心配されました。

そこで、一定の要件に該当する労働者に対して、税制改正の影響を受けないようにする施策が設けられることになりました。

これが、「所得金額調整控除」です。

所得金額調整控除の対象者

所得金額調整控除は大きく分けて2種類あり、それぞれ異なる適用条件が設けられています。担当者は、従業員が条件に該当するかを確認し、適切な書類の準備や申告を促す必要があります。

●① 子ども・特別障害者等を有する者等の所得金額調整控除(以下、「子ども等」)

■適用対象者

その年の給与等の収入金額が850万円を超える給与所得者で、次のいずれかに該当する場合に控除対象となります。

<適用対象者>

- 本人が特別障害者に該当する

- 同一生計配偶者が特別障害者に該当する

- 扶養親族が特別障害者に該当する

- 年齢23歳未満の扶養親族がいる

留意しておきたいのは、「扶養親族の年齢」と「同世帯に所得者が2人以上いる場合の適用について」です。

扶養控除は該当する扶養親族が「16歳以上」であることが適用要件となっていますが、所得金額調整控除では16歳未満も対象になるので、混同しないよう注意が必要です。

また、夫婦共働きなど同世帯に所得者が2人以上いる場合、扶養控除は扶養親族ごとに「いずれかの所得者」が受けることになりますが、所得金額調整控除はそうした要件がありません。つまり、夫婦ともに収入額が850万円以上あり、かつ年齢23歳未満の扶養親族である子供がいる場合は、夫婦両方が重複して控除の適用を受けることができます。

なお、扶養親族の年齢判定は、所得金額調整控除申告書を提出する日の現況で判断されます。

●② 給与所得と年金所得の双方を有する者に対する所得金額調整控除(以下、「年金等」)

■適用対象者

給与所得控除後の給与等の金額と公的年金など雑所得の金額がある給与所得者で、その年の合計額が10万円を超える場合に、控除の適用を受けることができます。

「年金等」の適用対象者が「子ども等」の所得金額調整控除(上記①)の適用も受ける場合は、①の適用を受けた後の給与所得額から控除されます。

所得金額調整控除の計算方法

所得金額調整控除の金額は、対象となる控除制度に応じて計算方法が異なります。担当者は、従業員からの申告方法や金額に関する問い合わせに備え、適用条件や上限金額を含めた計算の流れを理解しておくことが重要です。

●① 子ども・特別障害者等を有する者等の所得金額調整控除(以下、「子ども等」)

「子ども等」についての所得金額調整控除は、給与収入が850万円を超えた部分に対して10%を掛けた金額が控除されます。控除額の上限は15万円で、対象となる収入の上限は1,000万円と定められているため、収入が1000万円を超えていても1000万円として計算される点に注意が必要です。

・<控除額の計算方法>

控除額 ={給与等の収入金額(上限1000万円)― 850万円}× 10%

※ 計算した控除額に1円未満の端数があるときは、端数を切り上げます。

・<控除額の計算例>

例えば、給与収入が980万円の従業員の場合、所得金額調整控除の額は13万円となり、計算式は以下のとおりです。

13万円=(980万円― 850万円)× 10%

●② 給与所得と年金所得の双方を有する者に対する所得金額調整控除(以下、「年金等」)

給与所得と公的年金等に係る雑所得の両方を受け取っている場合は、所得金額調整控除として、給与所得控除後の金額および公的年金等に係る雑所得の金額について、それぞれ最大10万円までが控除の対象となります。

ただし、控除額は両方の合計から10万円を差し引いた金額となり、最大で10万円です。いずれの所得についても、各上限を超えて控除することはできない点に注意しましょう。

<控除額の計算方法>

控除額=給与所得控除後の金額(上限10万円)+公的年金等控除の金額(上限10万円)―10万円

・<控除額の計算例>

給与収入が320万円、公的年金収入が110万円の65歳未満の会社員の場合、給与所得控除額は104万円となり、給与所得控除後の金額は216万円になります。

一方、公的年金等控除額は60万円のため、公的年金にかかる雑所得は110万円-60万円=50万円です。

所得金額調整控除の対象は、給与所得・年金所得それぞれについて最大10万円と定められているため、このケースではそれぞれの上限額が適用され、最終的な控除額は10万円となります。

具体的な計算式は以下のとおりです。

10万円=10万円+10万円-10万円

所得金額調整控除申告書の手続き

所得金額調整控除を受けるには、所定の申請手続きを正しく行う必要があります。担当者には、申告方法や提出すべき書類、記入すべき必要事項を従業員に適切に案内し、申告漏れが起きないようサポートすることが求められます。

年末調整で所得金額調整控除の申請手続きができるのは、「子ども等」に関する控除制度のみです。「年金等」に関する控除については、年末調整では対応できないため、確定申告の方法にも注意しましょう。

●年末調整による手続き

年末調整によって「子ども等」に関する所得金額調整控除を受けることができますが、適用には「所得金額調整控除申告書」の提出が必要です。適用条件を満たしていても「扶養控除等申告書」だけは控除を受けられないため、従業員には両方の書類が必要であることを明確に伝え、申告漏れを防ぎましょう。

なお、「所得金額調整控除申告書」は2020年以降、「基礎控除申告書」「配偶者控除等申告書」「特定親族特別控除申告書」と統合された共通様式となっており、必要事項が1枚で確認できます。そのため、申告書の内容を給与計算に関わる書類と突き合わせて確認しやすく、年末調整の実務もスムーズに進めやすくなっています。

出典:国税庁「【令和7年分】給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」

●確定申告による手続き

給与所得と年金所得が両方ある場合、もしくは年収2,000万円を超える場合は、年末調整では所得金額調整控除を申請できないため、確定申告を行う必要があります。そのため、該当する従業員には、年末調整を済ませたうえで、別途確定申告の方法を案内しましょう。

確定申告を行うことで、控除制度が正しく適用され、適切な税金が算出されます。申告漏れを防ぐためにも、制度の内容と適用条件を丁寧に伝えることが重要です。

所得金額調整控除の書類の書き方

所得金額調整控除の書類の記入方法は、年末調整と確定申告で異なります。従業員が当てはまる申告方法において必要事項を正しく記入できるよう、申告書の記入例や注意点をあらかじめ案内しておくことをおすすめします。

●年末調整で手続きをする場合の書き方

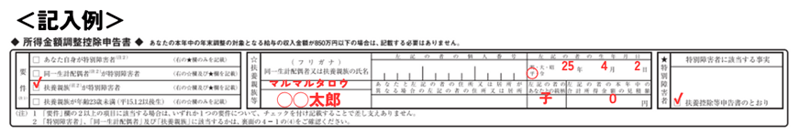

「所得金額調整控除申告書」では、次のように3つの記載項目があります。

① 要件

所得金額調整控除の適用対象者である次の4要件のうち、いずれに該当するかをチェックします。

- 1.あなた自身が特別障害者

- 2.同一生計配偶者が特別障害者

- 3.扶養親族が特別障害者

- 4.扶養親族が年齢23歳未満

2つ以上に該当する場合は、いずれか1つにチェックします。チェックした項目に応じて、②または③にその内容を記入します。

② 扶養親族等

要件(①)で「同一生計配偶者が特別障害者」「扶養親族が特別障害者」「扶養親族が年齢23歳未満」のいずれかをチェックした場合に、当該者の情報を記入します。

「個人番号」は、すでに企業側で従業員およびその家族のマイナンバー情報を管理していれば、改めて記入する必要はありません。その際は、あらかじめ「記入不要」と伝えておきましょう。

「合計所得金額(見積額)」は、当該者の給与所得金額(2ヶ所以上から収入がある場合は総額)と給与以外の所得金額の合計を記載します。ただし、同一生計配偶者は48万円以下である必要があるので、注意しておきましょう。

※ 給与所得金額は、給与の収入金額から給与所得控除額を控除した残額となります。

給与所得控除額の計算については、コラム「【令和7年税制改正対応】給与所得控除とは?所得控除との違いや計算方法、年末調整の変更点」も参照ください。

③ 特別障害者

要件(①)で、「あなた自身が特別障害者」「同一生計配偶者が特別障害者」「扶養親族が特別障害者」のいずれかをチェックした場合に、障害の状態または交付を受けている手帳などの種類と交付年月日、障害の等級など、特別障害者に該当する内容を記載します。

なお、当該者が「扶養控除等申告書」に記載している特別障害者と同一である場合は、「扶養控除等申告書の通り」と記入することができます。

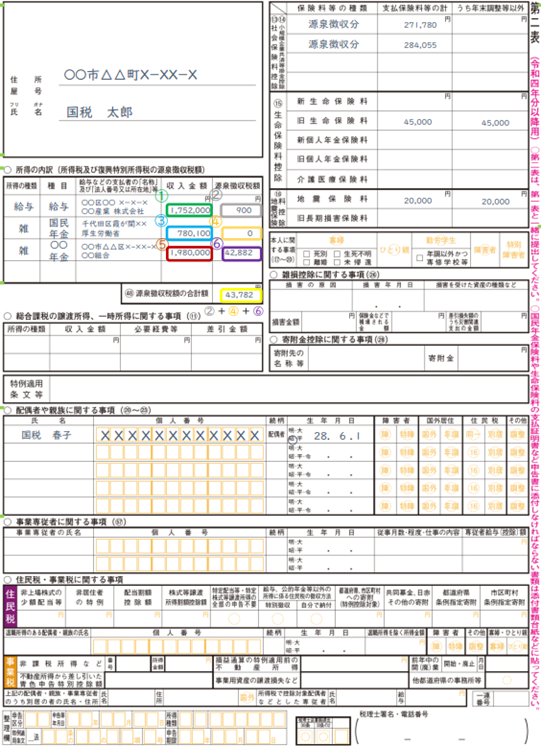

●確定申告で手続きをする場合の書き方

確定申告の場合、年末調整に比べて記入すべき書類や必要事項が多くなるため、国税庁が公表している記載例を参考にしながら記入すると安心です。特に、「給与所得と年金所得の双方を有する者に対する所得金額調整控除」を申請する場合は、確定申告書の第二表(二表)にある「所得金額調整控除額」欄に記入したうえで、第一表の該当欄にも金額を記載する必要があります。記載方法を誤らないよう、丁寧に案内するとよいでしょう。

出典:国税庁「公的年金等の雑所得がある方の記載例」

所得金額調整控除申告書の注意点

所得金額調整控除申告書を作成・提出する際には、気を付けるべき注意点があります。担当者が事前に内容を正しく理解しておくことで、従業員の書類の記入ミスや記載漏れを防ぐことができ、年末調整の手続きも円滑に進みます。

●収入額が850万円に届くか曖昧なケース

年末調整を行うタイミングで従業員の年収が850万円に達するかどうかが判断できない場合は、処理の仕方に注意が必要です。

まずは、該当する従業員に所得金額調整控除申告書を記入・提出してもらいましょう。未確定の部分以外を適切に記入し、給与計算によって最終的な収入が確定した後に、必要事項を補記する形で対応するとスムーズです。こうした柔軟な運用により、書類不備や記載ミスを防ぎ、税金計算の誤りによる不利益を避けることができます。

●複数の会社から給与があるケース

従業員が複数の会社から給与を受け取っている場合も、所得金額調整控除の適用に関して注意が必要です。

例えば、1社からの給与収入が850万円未満であっても、他社分を合算すると適用条件を満たすケースがあるためです。2社以上から給与所得がある場合、給与の合計が850万円を超えると控除の対象に該当します。

このような場合は、従業員自身がすべての給与を把握し、確定申告によって正しく申告する必要があります。年末調整では主たる給与についてのみ処理されるため、担当者はこの点を従業員に適切に案内し、申告漏れを防ぐよう促しましょう。

●共働きで夫婦ともに850万円超の給与収入を得ているケース

共働きでそれぞれが年収850万円を超える場合、夫婦ともに所得金額調整控除の適用条件を満たせば、双方で控除制度の適用を受けることができます。ただし、扶養控除の場合はどちらか1人しか申告できないため、所得金額調整控除と混同しないように気を付けましょう。

従業員が配偶者と共に正しく控除の適用を受けることで、世帯全体の税負担を軽減できる可能性があるため、控除の適用条件や必要な申告手続きについて漏れのないよう周知し、適切なサポートを行うことが重要です。

●1円未満の端数が出るケース

所得金額調整控除の計算では、1円未満の端数が出た場合、端数を切り上げて計算します。

給与計算システムを導入している場合は、必要事項が自動で反映され、端数処理も正しく行われることが多いですが、手計算で処理する場合には注意が必要です。誤って切り捨ててしまうと控除額が少なくなり、税額に誤差が生じるため、後日修正や追加納税が必要になることもあります。

正しい端数処理を行い、税額計算のミスや後日の修正を防ぎましょう。

従業員が年末調整手続きを進めやすいクラウドサービスを選ぼう!

年末調整の申請手続きは、従業員にとっても担当者にとっても、負担が大きい業務です。特に、年1回の対応であることから、申告方法や書類の記入に不慣れな従業員も多く、必要事項の漏れや記入ミスが発生しやすいのが現実です。加えて、実際に申告漏れや誤りがあると、担当者は提出書類の確認や修正に多くの時間を費やさなければならなくなります。

こうした課題を解消するには、年末調整業務を自動化・省力化するサービスの導入がおすすめです。特に、クラウド型の申告支援サービスを活用すれば、申請書類の配付・回収から給与計算システムへのデータ反映まで、一連の流れを効率化できます。例えば、OBCが提供する「奉行Edge 年末調整申告書クラウド」は、控除制度に関する入力支援にも対応しており、業務時間を8割削減できる可能性があります。

こうしたサービスを導入することで、申告プロセスの精度向上と業務時間の削減が図れ、担当者の負担軽減とともに、従業員の安心感や満足度向上にもつながるでしょう。

所得金額調整控除に関するよくあるご質問

ここでは、所得金額調整控除に関して人事労務担当者からよく寄せられる疑問とその回答を紹介します。

- 所得金額調整控除とは?

-

所得金額調整控除とは、所得税を控除する制度の1つで、一定の給与所得者に対して総所得金額の計算時に一定の金額を控除するというものです。

平成30年度の税制改正では、税負担が家計に大きな影響を与えるのではと懸念の声が上がりました。また、給与所得と公的年金等の両方から収入がある労働者についても税負担の影響が心配されました。

そこで、一定の要件に該当する労働者に対して、税制改正の影響を受けないようにする「所得金額調整控除」が設けられました。

- 所得金額調整控除の種類とその対象者とは?

-

所得金額調整控除には2種類の控除があり、それぞれ対象者の要件は次のようになっています。

① 子ども・特別障害者等を有する者等の所得金額調整控除

- 本人が特別障害者に該当する

- 同一生計配偶者が特別障害者に該当する

- 扶養親族が特別障害者に該当する

- 年齢23歳未満の扶養親族がいる

② 給与所得と年金所得の双方を有する者に対する所得金額調整控除

- 給与所得控除後の給与等の金額と公的年金など雑所得の金額がある給与所得者で、その年の合計額が10万円を超える場合

- 効率の良い所得金額調整控除申告書の書き方は?

-

「どの場合にどの申告書が必要か」や、間違いやすいポイント、注意点など、マニュアルにまとめ配布する対応もよいですが、年末調整の準備段階で担当者の業務負担が増えるのは確実です。

そこでオススメなのが、奉行Edge 年末調整申告書クラウドのような年末調整業務に特化したクラウドサービスです。こうしたサービスを利用すれば、従業員も迷わず申告書を作成することができ、提出後の担当者の業務もスムーズに処理することができます。

- 所得金額調整控除は850万円以下でも受けられる?

-

「子ども・特別障害者等を有する者等の所得金額調整控除」は、給与収入金額が850万円を超えることが適用条件となるため、850万円以下の場合はこの控除制度の適用を受けることはできません。

一方で、「給与所得と年金所得の双方を有する者に対する所得金額調整控除」は、給与所得と年金所得の合計が10万円を超える場合に適用されるため、給与収入単独で850万円以下でも、年金所得との合計で適用条件を満たす可能性があります。

控除によって申請方法が異なるため、適用を受ける控除制度を確認し、それぞれに応じた方法で正しく申告するよう案内するとよいでしょう。

- 所得金額調整控除は何歳から?

-

所得金額調整控除は給与所得のある人が対象であり、対象者の年齢制限は設けられていません。例えば、給与所得者で23歳未満の扶養親族がいる場合や、特別障害者を扶養している場合、あるいは給与所得と年金所得の両方を受け取っている場合など、いずれも所定の適用条件を満たしていれば、年齢に関係なく控除制度の対象となります。

- 所得金額調整控除は子ども何人まで控除できる?

-

「子ども・特別障害者等を有する者等の所得金額調整控除」では、扶養親族等の数に制限はありません。23歳未満の扶養親族が1人でもいれば適用条件を満たし、人数によって控除額が増減することはありません。控除額はあくまで給与収入の額によって決まります。

- 所得金額調整控除を忘れた場合どうすればよい?

-

2020年以降に所得金額調整控除の申告が漏れていた場合、原則として法定申告期限から5年以内であれば対応することが可能です。

年末調整で申告漏れがあった場合は、本人が確定申告(還付申告)を行うことで控除を適用でき、過払いとなっていた税金の還付を受けられる可能性があります。

一方で、確定申告をしていた場合は、更正の請求を行うことで対応します。更正の請求とは、過去の確定申告で必要事項の記載ミスや控除制度の申請漏れがあった際に、正しい内容に訂正を求める制度で、税務署に所定の書類を提出することで訂正手続きを進めることができます。

該当する従業員がいる場合は、その旨を丁寧に案内し、正しい申告方法を伝えましょう。過払いとなっていた税金が還付される可能性があります。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!

![[雇用保険料の計算どうする?]実務で迷いやすいポイントと正確性を保つ方法とは](https://www.obc.co.jp/hubfs/360/img/article/pic_post480_thumb.png)