消費税額の計算・納付・決算書への反映は、正確性を求められるため、経理担当者にとって気の抜けない業務の1つです。正しく計上し適切に処理するためにも、勘定科目や計算方法など会計処理上の注意点はしっかり理解しておきたいものですね。

そこで今回は、消費税の仕訳に用いる勘定科目について、注意点や仕訳の方法など担当者として押さえておきたいポイントを紹介します。

目次

- 消費税の勘定科目は経理方式によって変わる!

- 税込経理方式の特徴と消費税の仕訳方法

- 税抜経理方式の特徴と消費税の仕訳方法

- 中間申告時の仕訳も経理方式によって勘定科目が異なる!

- 経理方式を選択する際の注意点

- インボイス制度後は区分経理がさらに煩雑に!

- 消費税の仕訳は会計システムの自動処理に任せよう!

- おわりに

消費税の勘定科目は経理方式によって変わる!

消費税の仕訳に使用する勘定科目には、代表的なもので「租税公課」(費用)、「仮払消費税」(資産)、「仮受消費税」(負債)がありますが、正しく仕訳を行うには使い方に注意が必要です。

消費税の会計処理には、「税込経理方式」と「税抜経理方式」の2つの方式があります。

どちらの方式で計算しても消費税額は変わらないため、どちらの方式を採用するかは企業の任意となっています。しかし、どちらの経理方式を採用しているかによって、使用する勘定科目が異なり、決算書での表示も変わります。そのため、それぞれの経理方式の特徴をしっかりと把握し、適切に仕訳を行う必要があります。

税込経理方式の特徴と消費税の仕訳方法

税込経理方式は、消費税を売上高や仕入高などに含めて会計処理を行う方法です。

仕訳では「租税公課」を用いて計上しますが、納税時期が翌期にまたぐ場合は決算時にいったん「未払消費税」等の勘定科目を用い、翌期に確定納付額を支払ったときに「租税公課」で処理することになります。

例えば、本則課税において税込110,000円で仕入れた商品を税込165,000円で販売(消費税納税額が5,000円、翌期に納税)した場合、税込経理方式での仕訳方法は次のようになります。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 仕入時 | 仕入高 | 110,000 | 現金 | 110,000 |

| 販売時 | 現金 | 165,000 | 売上高 | 165,000 |

| 決算時 | 租税公課 | 5,000 | 未払消費税 | 5,000 |

| 納付時 | 未払消費税 | 5,000 | 現金 | 5,000 |

税込経理方式では、取引ごとに消費税を計算する必要がなく、決算時に消費税を一括で処理できるため、会計処理が簡単にできます。

ただし、税込経理方式では消費税分を含む記載となり、複数税率が混在すると適切に処理されているかを帳簿上で判断することが難しくなります。決算書では売上総利益も税込で表示されることになり、決算が済むまで消費税や法人税などの納税額もはっきりしないため、最終的な損益を期中に把握しづらくなります。

税抜経理方式の特徴と消費税の仕訳方法

税抜方式は、消費税額を仕入や売上の額に含めない方法で、「仮払消費税」「仮受消費税」等の勘定科目を用いて仕訳を行います。例えば、先述の税込経理方式で行った仕訳を税抜経理方式で行う場合は、次のようになります。

(例)税込110,000円で仕入れた商品を税込165,000円で販売(消費税納税額は5,000円)した場合

(本則課税・翌期に納税)

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 仕入時 | 仕入高 仮払消費税 |

100,000 10,000 |

現金 | 110,000 |

| 販売時 | 現金 | 165,000 | 売上高 仮受消費税 |

150,000 15,000 |

| 決算時 | 仮受消費税 | 15,000 | 仮払消費税 未払消費税 |

10,000 5,000 |

| 納付時 | 未払消費税 | 5,000 | 現金 | 5,000 |

税抜経理方式では、仕入や売上の額と消費税が別々に計上されるため、期中でも純粋な利益を把握できます。期末の消費税の納税額も把握しやすく、法人税や所得税の納税額も決算前から予測が可能です。

特に、資本金が1億円以下の中小企業では年間800万円まで交際費を経費として計上できますが、消費税抜きの金額を交際費として計上できることで税込経理方式よりも多く損金算入でき、結果として課税対象額が減り節税にもなります。また、固定資産税(少額減価償却資産など)では、消費税分を分けて計上するため課税対象額を減らせることになり、法人税の減価償却の特例の判定においても有利に働きます。

ただし、仕訳時に元値と消費税を分けて処理しなければならず、当然、税込経理方式より業務が煩雑になります。また、仕入税額控除を受けられない、いわゆる控除対象外消費税※は別途処理が必要になります。

※ 控除対象外消費税の処理については、国税庁ホームページ「控除できなかった消費税額等(控除対象外消費税額等)の処理」を参照ください。

中間申告時の仕訳も経理方式によって勘定科目が異なる!

消費税は、消費税が一定金額を超えると翌事業年度にその税額を何度かに分けて納付することが義務づけられています。このように、期の途中で申告・納税することを「中間申告」と言います。当然、中間申告分も会計処理が必要ですが、このときの勘定科目も採用している経理方式によって異なります。

●税込経理方式での中間申告の仕訳

決算時と同様、「租税公課」で仕訳します。期中に納付した時点で計上するため、「未払消費税」等の勘定科目は用いません。

(例)中間納付する消費税が2,000円の場合

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 租税公課 | 2,000 | 現金 | 2,000 | 中間納付分 |

※ 決算時の仕訳については、上記「税込経理方式の特徴と消費税の仕訳方法」を参照ください。

●税抜経理方式での中間申告の仕訳

税抜経理方式の場合は、中間申告時に「仮払金」「前払消費税」「仮払消費税」等で仕訳し、決算時に「仮受消費税」等と「仮払消費税」等で清算することになります。

(例)中間納付する消費税が2,000円、決算時に売上に係る消費税が15,000円・仕入に係る消費税が10,000の場合

<中間納付時>

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 前払消費税 | 2,000 | 現金 | 2,000 | 中間納付分 |

<決算時>

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 仮受消費税 | 15,000 | 仮払消費税 | 10,000 | 仕入時の支払分 |

| 前払消費税 | 2,000 | 中間納付分 | ||

| 未払消費税 | 3,000 | |||

経理方式を選択する際の注意点

「税込経理方式」「税抜経理方式」のどちらを選択するかは納税者側が任意で決められますが、原則として全ての取引は同一の経理方式を適用することになっています。

また、選択する際には次のような点に注意が必要です。

●本則課税と簡易課税、それぞれに適した経理方式がある

課税制度には「本則課税」と「簡易課税」があり、それぞれの課税制度に適した経理方式があります。

本則課税で納税する場合は、正確な納税額を計算するため、売上や仕入、経費等を全て本体価格と消費税に分けて仕訳する税抜経理方式が適しています。

一方、簡易課税制度は、みなし仕入率で消費税を計算するため日々の消費税の計算や仕訳をする必要がありません。そのため、税抜経理方式を採用すると、仕入・売上のたびに仮払消費税・仮受消費税で区分経理する手間が発生し、かえって業務負担が増えてしまいます。また、簡易課税制度による納税額と税抜経理方式で会計処理した金額に差額が生じる可能性があり、生じた差額はその課税期間を含む年の事業所得等の金額の計算で総収入金額または必要経費に算入しなければならないなど、処理の手間が増えることにもなります。

ただし、「簡易課税事業者だが、事業の経営状況まで明確に把握したい」という場合は、会計システムで税抜経理方式に設定すれば消費税分を別に記載することも可能です。

免税事業者の場合は、そもそも消費税の申告・納税の義務や消費税の区分経理の必要がないため、必然的に税込経理方式となります。

●経理方式の混合が認められる場合もある

税抜経理方式を採用する場合、固定資産等(棚卸資産または固定資産・繰延資産)と経費のいずれかを税込経理方式で行う混合経理方式も認められています。

経理方式を混合させる場合は、例えば「売上高と固定資産等は税抜経理方式、経費は税込経理方式」「売上高と棚卸資産は税抜経理方式、固定資産・繰延資産と経費は税込経理方式」というように、グループごとに経理方式を選択することになります。

ただし、この場合、仮受消費税等で処理した金額の合計額から仮払消費税等の合計額を差し引いた金額と納付すべき税額が一致しない場合があります。その場合、差額分は「雑損失」「雑収入」で仕訳をします。

●新収益認識基準の適用企業は税込経理方式を採用できない

収益認識基準は、「企業の売上をどのように認識し、どのように財務諸表上に反映するか」について定めたルールで、2021年4月以降、上場企業や大企業では「収益認識に関する会計基準(新収益認識基準)」が強制適用されています。

「収益認識に関する会計基準(新収益認識基準)」では、取引価格が次のように定義されています。

- 取引価格とは、財又はサービスの顧客への移転と交換に企業が権利を得ると見込む対価の額(ただし、第三者のために回収する額を除く。)をいう。(47項)

- 売上に係る消費税等は、第三者に支払うために顧客から回収する金額に該当することから、2018 年会計基準における取引価格には含まれない。(212項抜粋)

この定義により、当該基準が適用される企業は税込経理方式を採用できません。IPOを検討・準備を進める際には、経理方式の見直しを行う必要があります。

●税込経理方式は建設業にとって業務負担になる可能性がある

経審(経営事項審査)申請時の建設業財務諸表は、事業年度ごとに「課税事業年度分の財務諸表を税抜金額で」「免税事業年度分を税込金額で」提出する必要があります。

税務申告時は財務諸表を税込で提出していても、経審を受審する場合には課税事業年度分は税抜で財務諸表を提出しなければならないため、税抜金額に修正して入力しなければなりません。

そのため、免税事業年度の間は税込経理方式で充分ですが、課税事業になった時点で税抜経理方式に切り替えたほうが、経理業務の負担を軽減できるでしょう。

インボイス制度後は区分経理がさらに煩雑に!

消費税には非課税・不課税・免税の税区分があります。現在は複合税率でもあるため、消費税の仕訳前に課税・非課税の判別、軽減税率対象の判別をして仕訳をする必要があります。

そして、インボイス制度がスタートすると、消費税に関する会計処理業務はさらに複雑化することが予想されています。

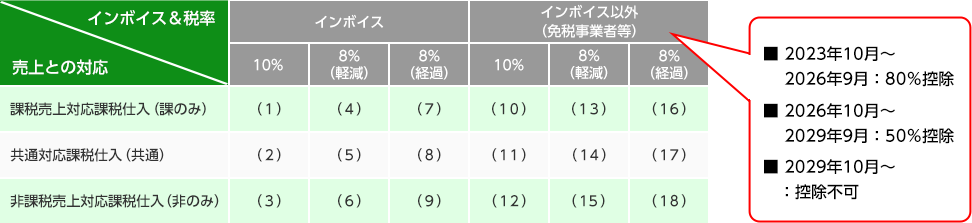

インボイス制度ではインボイス(適格請求書)のみが仕入税額控除の対象となるため、仕訳入力を適切に行うにはインボイスとインボイス以外を分類し、さらに税率ごとに分類するという作業を行わなければなりません。また、2029年まで段階的に設けられたインボイス以外への経過措置も加えると、次のように最大18種類に分類することになります。(個別対応方式・本則課税の場合)

これらを手作業で分類することは現実的に難しく、税額計算時の手間も考えると、現行の会計システムが2023年以降どのようにインボイス対応するか、区分から仕訳方法、税額計算の仕組みなどをしっかり確認することが重要となります。

インボイス制度での会計処理に関しては、コラム「インボイス制度の経過措置|会計処理はどうする?免税事業者等との取引上の注意点」も参照ください。

消費税の仕訳は会計システムの自動処理に任せよう!

税込経理方式は会計処理が簡単で、税抜経理方式は業務が煩雑・・・といっても、会計システムを活用していれば、処理上の大きな差はありません。一般的な会計システムでは、消費税計算に関する基本情報を事前に登録することができ、消費税の自動計算が行えるようになっているからです。

また、消費税の仕訳時には、課税区分(課税、非課税、不課税、免税)を毎回正しく記帳しておく必要があります。この区分に誤りがあると消費税の申告納税額を正しく計算できませんが、一般的な会計システムなら課税区分に記号が割り当てられており、適切な区分を自動で推測してくれるため、担当者が自力で調べる手間を省けます。

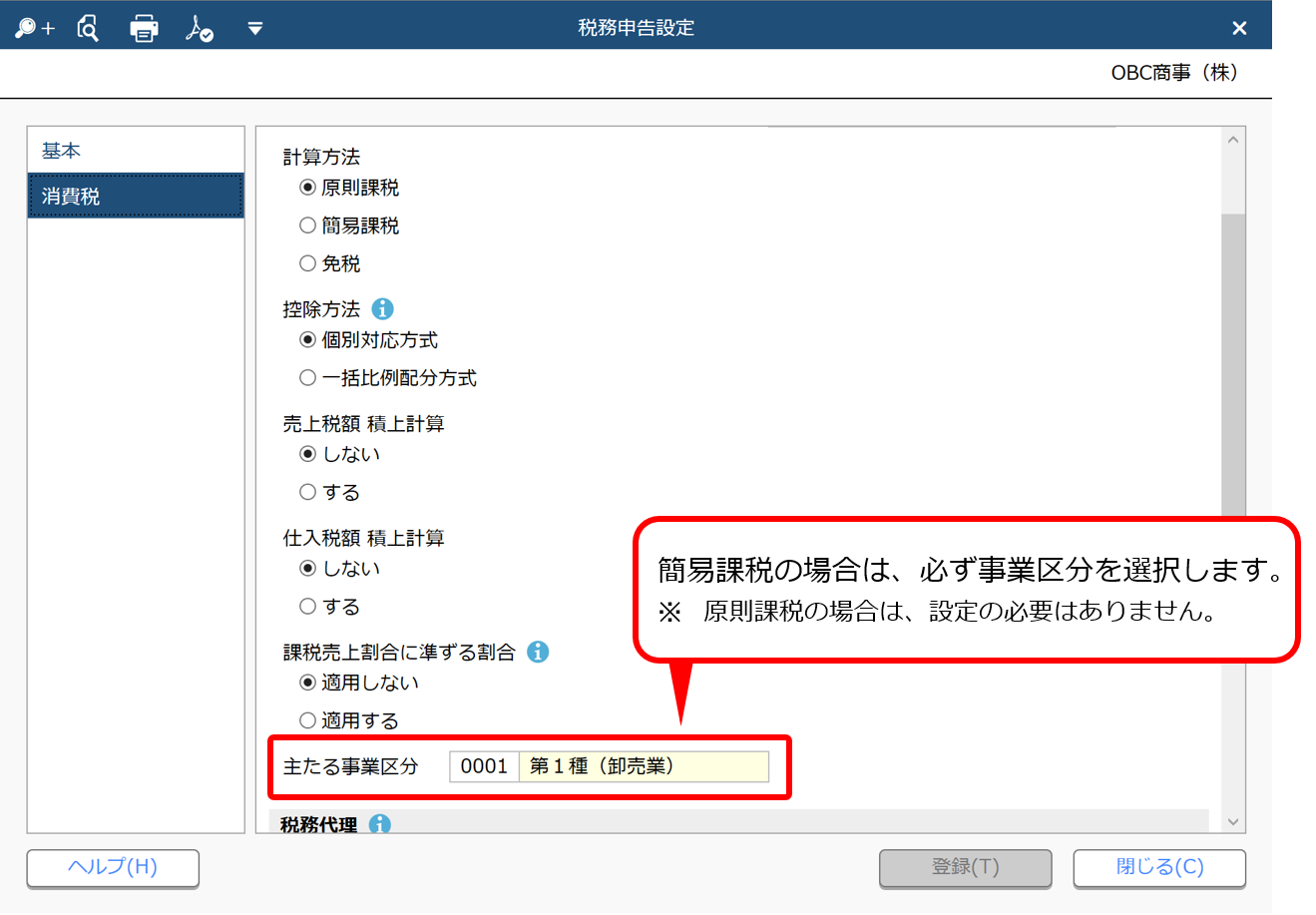

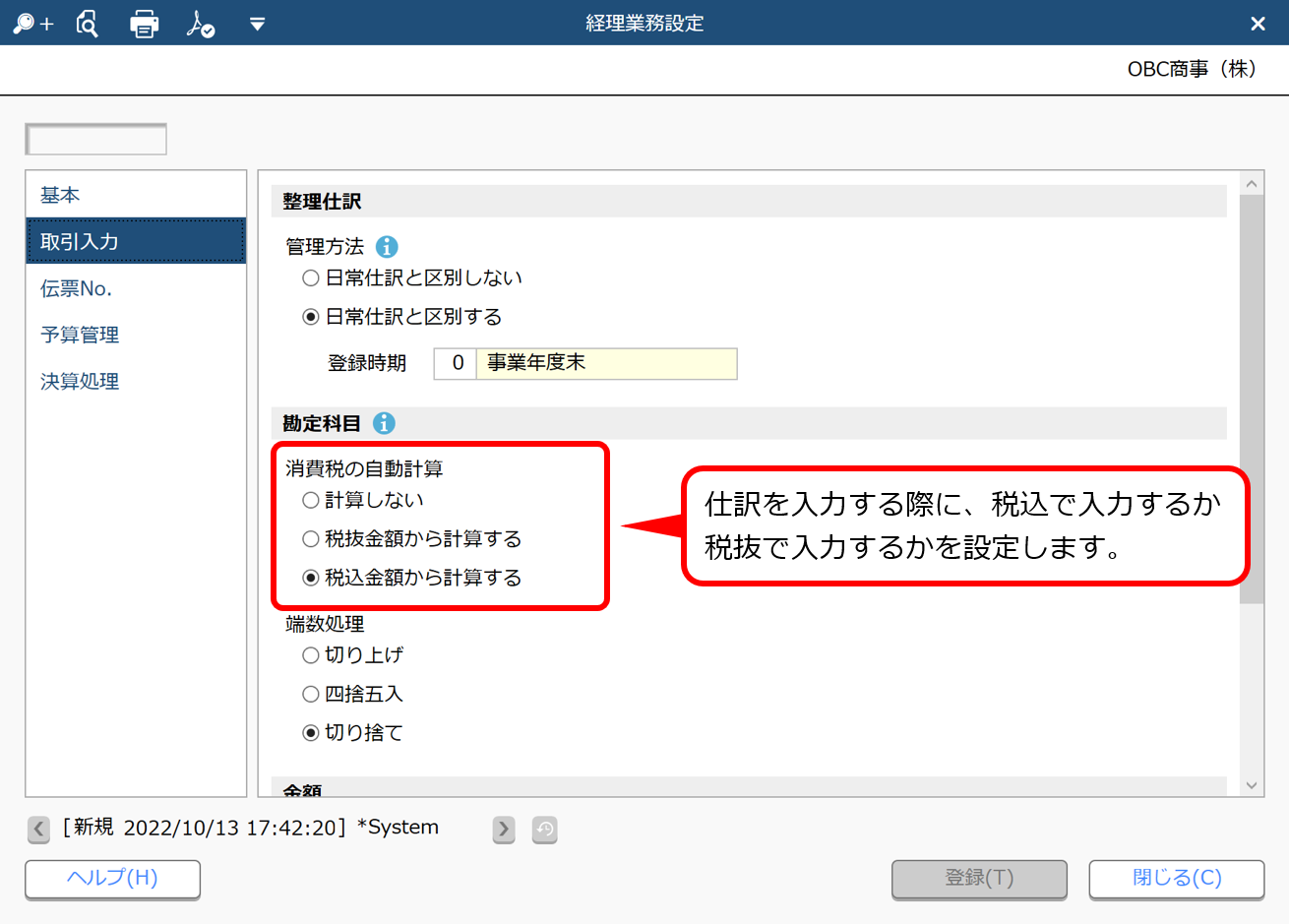

例えば勘定奉行iクラウドの場合、簡易課税・本則課税の選択、消費税の積上げ計算の是非、主たる業種など、消費税申告書の作成に必要な計算方法の設定や消費税を自動計上の設定は、税務申告設定画面と経理業務設定画面で行います。

「自動計算」方法では、仕訳入力の際に税込で入力するか税抜で入力するかを選べます。「税込」を選べば税込で入力すると内税分が自動計算され、「税抜」を選べば税抜額を入力すると外税分が自動計算されます。

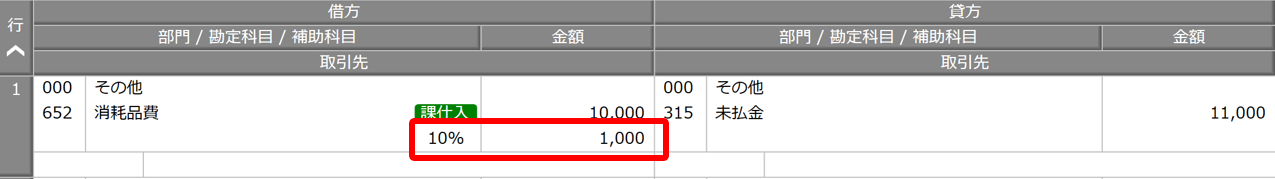

(例)自動計算で「税抜」を設定し、11,000円(税込)の仕入を計上する場合

※ 税抜金額を入力すれば、外税の1,000円が自動計算されて表示されます。

もちろん、自動計算の設定は勘定科目ごとに設定できます。「新たな税区分を設けた」「税法改正で税区分に変更があった」などの場合も、設定をその都度変更することで対応できます。

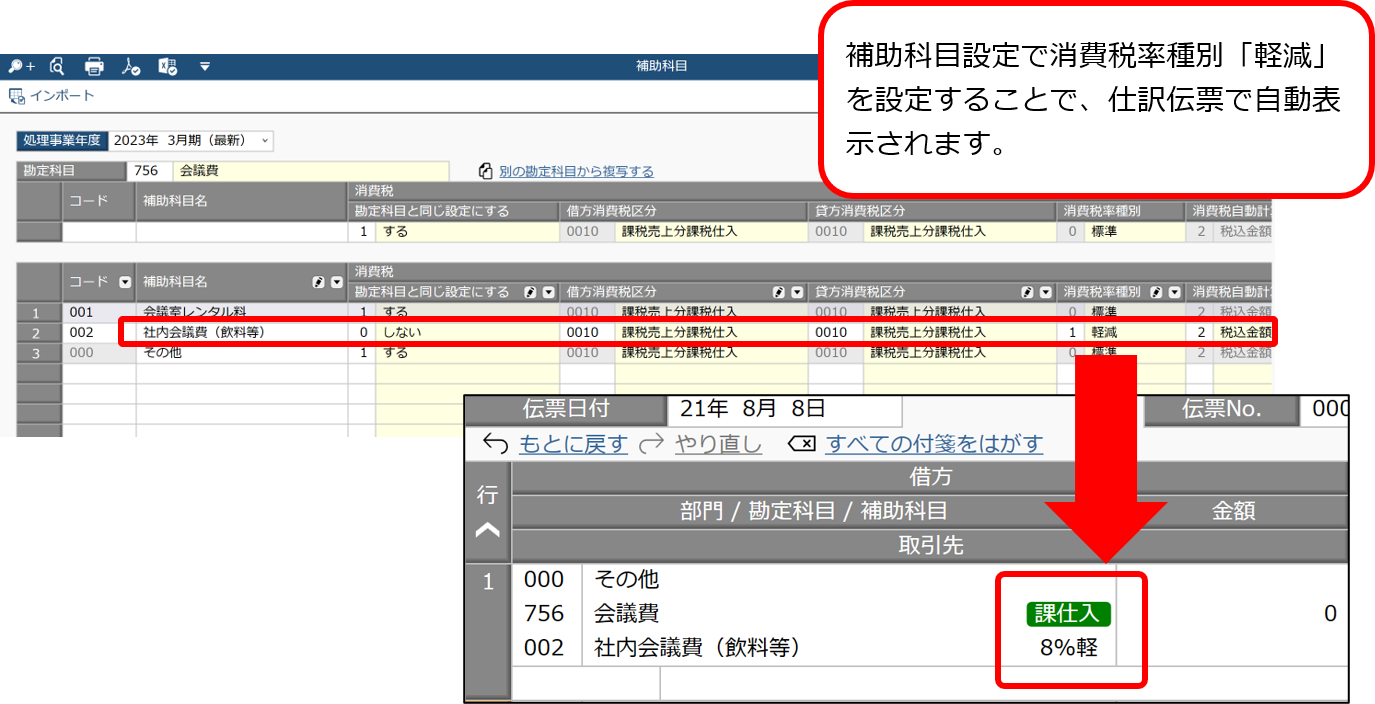

また税率は、補助科目(取引の品目)ごとの税率種別の設定にも対応しているため、補助科目を選択するだけで迷わず正しく起票することができます。

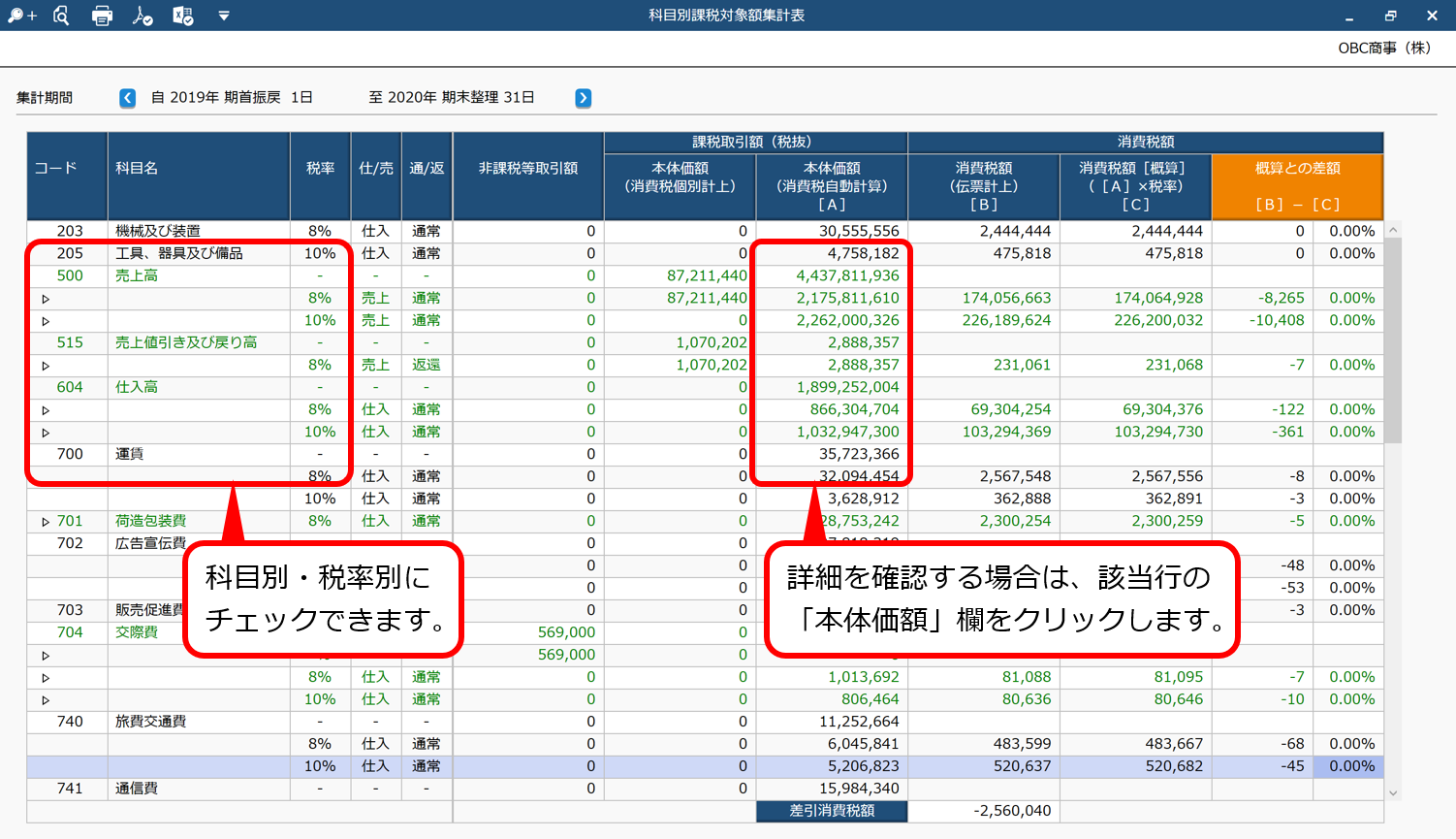

さらに、標準税率10%、軽減税率8%、売上返品値引きの取引など、混在した複数の税率が適切かどうかを一覧形式で確認することもできます。

最近では、AIなどのデジタル技術を活用して仕訳を学習し、使い込むほどに自動処理できる会計システムも多数あります。勘定奉行iクラウドのように、AI-OCRにより画像やPDFなどのデータから必要情報を自動で読み込み仕訳までできるものなら、ラクに会計処理を完了できます。

おわりに

消費税は、あくまでも「顧客から預かっているお金」であり、法制度に基づいて適切に計算し納税する必要があります。勘定奉行iクラウドをはじめとするクラウドサービスは、法改正に自動対応することが基本となっているため、今後さらなる税制改正が行われた際も、自社で対策を講じることなく最新の法制度に則した会計処理ができます。

インボイス制度が始まると、会計処理業務はさらに複雑になります。今のうちにクラウドサービスに切り替えて、仕訳などの定型業務を自動化しておきましょう。

会計業務を今まで以上に速く、

カンタンにする機能が満載!

勘定奉行iクラウド

30日間お試し

無料体験 実施中!

勘定奉行iクラウドを実際に体験してみませんか?日頃の仕訳処理から科目別課税対象額集計表、消費税区分明細表などの管理資料、消費税申告書の作成まで、充実した機能を実際に体験いただき、使いやすいと評判の操作性をご担当者さまご自身でお確かめください。

今なら30日間、無料でお試しいただけます!

(「お試しシナリオガイド」付きで、最短40分で一通りお試しいただくこともできます)

詳細・お申込みはこちらまで

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!