消費税の納付において、一定要件を満たす課税事業者には中間申告・中間納付が義務づけられています。

しかし、税額によって納付回数などに変更が生じるため、昨年の手続きと同じに・・・とはいかないこともあるでしょう。今回は、消費税の中間申告・納付の基礎知識として、担当者が押さえておきたいポイントを整理します。

目次

- 消費税の中間申告・中間納付とは?<目的・対象・回数>

- 消費税の中間納付額はどう算出する?<計算方法と申告方法>

- 消費税の中間申告・納付で注意しておきたいポイント

- おわりに

- 消費税の中間申告・中間納付に関するよくあるご質問

消費税の中間申告・中間納付とは?<目的・対象・回数>

消費税の中間申告・中間納付は、簡単に言えば「税金の分割・前払い制度」ということになります。

消費税の課税期間は原則1年とされていますが、一定の消費税額を超えた場合、全額を一括で納付すると企業によっては経営を圧迫する場合も起こりえます。そこで、一度に納付することの負担を軽減し、何度かに分けて消費税を納付するように設けられました。

ただし、対象となる企業、申告・納付の回数、期限などが決まっています。ここからは、それぞれがどうなっているのか、詳しく見ていきましょう。

■対象となる企業

消費税の中間納付が必要な対象は、前事業年度の消費税の年税額が48万円(国税のみ)を超える企業となります。

ただし、中間納付の条件では地方税は含まれません。そもそも消費税は国税と地方税を一括して納付するため誤解されやすいのですが、国税のみが条件になるので注意しておきましょう。

もし自社が対象かどうか判断に迷ったら、消費税の申告対象である「前事業年度分の課税売上が1,000万円を超える企業」を基準にするとよいでしょう。

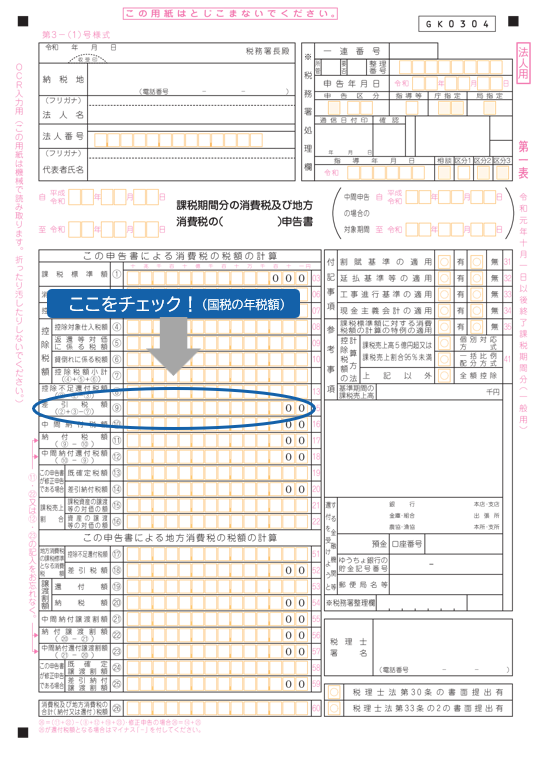

他にも、前事業年度分として提出済みの「消費税及び地方諸費税の確定申告書」の「差引税額(9)」(国税分)が48万円を超えているかどうかで判断することもできます。

■申告・納付する回数

消費税の中間申告・納付は、以下のように、前事業年度の消費税の年税額によって回数が異なりますので注意が必要です。消費税を国税・地方税を合わせた額で判断する場合は、( )内の年税額を参照してください。

また、国税が48万円以下の企業は中間申告・中間納付の対象ではありませんので、消費税額は一括納付になります。ただし、「任意の中間申告制度」が設けられているので、自主的に中間申告書(年1回のみ、3回や11回は適用不可)を提出することもできます。

| 前事業年度の消費税の年税額 | 申告回数 |

|---|---|

| 国税48万円以下(地方税を含む60.95万円以下) | 0 |

| 国税48万円超400万円以下 (地方税を含む60.95万円超507.93万円以下) |

年1回 |

| 国税400万円超4,800万円以下 (地方税を含む507.93万円超6,095.23万円以下) |

年3回 |

| 国税4,800万円超(地方税を含む6,095.23万円超) | 年11回 |

参考:国税庁「中間申告の方法」、財務省「消費税の申告・納付制度の改正の経緯」

■納付期間

消費税の中間申告には、それぞれの回に納付期限が定められており、「各中間申告の対象となる課税期間の末日の翌日から2ヶ月以内※」が原則とされています。

※郵送で申告する場合は、通信日付印により表示された日に提出されたものとみなされます。

例えば、3月31日が年度の締め日(課税期間は4月1日〜翌年3月31日)になる企業ではどうなるでしょうか。

-

① 中間申告が年1回の場合

事業年度を6ヶ月で区分すると、前期の課税期間末日が9月30日になります。

そのため、納付期間は10月1日〜11月30日となります。 -

② 中間申告が年3回の場合

事業年度を3ヶ月ごとに区分し、各課税期間末日から計算します。

1回目:課税期間末日(6月30日)→ 納付期間は7月1日〜8月31日

2回目:課税期間末日(9月30日)→ 納付期間は10月1日〜11月30日

3回目:課税期間末日(12月31日)→ 納付期間は1月1日〜2月28日 -

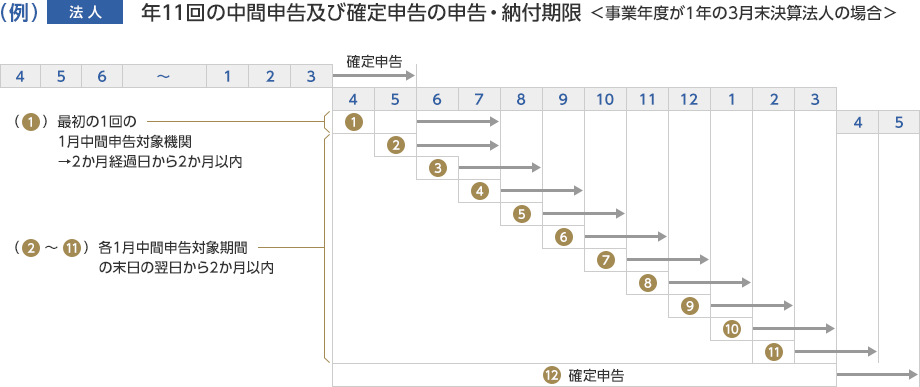

③ 中間申告を年11回行う場合

申告回数が11回の場合は、毎月申告・納付を行うことになります。納付期間は、課税期間開始後の1ヶ月分を「課税期間末日の翌日から2ヶ月以内」に納付します。ただし、4月、5月は確定申告の手続き期間と重なるため、4月分の納付は5月分と同じ6月1日〜7月31日となります。その後は、各月とも翌月1日より数えて2ヶ月以内に納付します。3月は決算書をもとに確定申告で最終納付額を算出します。

また、中間申告書は、それぞれの回で必要になりますので注意しましょう。

出典元:国税庁「消費税のあらまし」第12章「申告・納付の手続きは?」より

■確定申告時の納付税額の計算

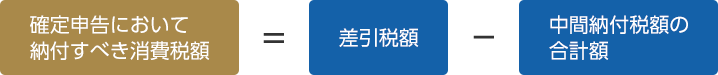

中間納付を行う場合、確定申告では、確定申告書の「差引税額」から「中間納付税額の合計額」を差し引いた金額を納付します。控除しきれない(マイナスになる)分は還付されます。

消費税の中間納付額はどう算出する?<計算方法と申告方法>

消費税の中間申告による納付額の計算方法には、「予定申告方式」と「仮決算方式」の2種類があります。

どちらの場合であっても、国税と地方税を合わせて納付することになるので注意しましょう。

<予定申告方式>

前事業年度における課税期間の確定消費税額を、申告回数に応じて分割し計算する方法。

管轄する税務署から予定申告方式に基づく納付額が記載された「消費税及び地方消費税の確定申告書」と「納付書」が送られてきます。「消費税及び地方消費税の確定申告書」は、必要事項を記入して税務署に提出し、「納付書」を使って納付します。

中間申告が年1回の場合、1回につき確定消費税額の1/2を納付します。年3回の場合は1/4ずつ、年11回は1/12ずつになります。

<仮決算方式>

中間申告の対象期間を1事業年度とみなして仮決算を行い、それに基づいて各回の消費税額を計算する方法。例えば、年1回中間申告をする場合であれば、6ヶ月を1事業年度とみなします。

仮決算方式では、毎回本決算と同じように「消費税及び地方諸費税の確定申告書」を作成し、納付する消費税額を計算します。

業務負担は大きくなりますが、前期に比べ業績が著しく悪化している場合や、仮決算方式を選択するほうが消費税額を下げられる可能性がある場合など、仮決算での中間申告を行うと資金繰りを調整できる可能性があります。

ただし、この方法で計算した税額がマイナスとなっても、税金の還付は受けることができません。

消費税の中間申告義務がない国税48万円以下の企業が「任意の中間申告制度」を利用する場合、直前の課税期間の確定消費税額の1/2が中間納付額となります。この場合でも、仮決算を行なって計算した消費税及び地方消費税額で中間申告・納付をすることができます。

申告書の提出は、郵送のほかe-Tax(電子申告)も利用できます。また消費税額の納付については、以下の7種類の方法から選べます。e-Taxであれば、金融機関の窓口に出向かずに預金口座からの振替まで行えるのでとても便利です。手続きの詳細はe-Taxのホームページを確認ください。

| 納付手続 | 納付方法 | 便利に利用できる方 | 納付手続きに必要となるもの |

|---|---|---|---|

| ダイレクト納付 | e-Taxによる簡単な操作で預貯金口座からの振替により納付する方法 |

|

|

| インターネットバンキング等 | インターネットバンキング等から納付する方法 |

|

|

| クレジットカード納付 | 「国税クレジットカードお支払サイト」を運営する納付受託者(民間業者)に納付を委託する方法 |

|

|

| コンビニ納付(QRコード) | コンビニエンスストアの窓口で納付する方法 |

|

|

| コンビニ納付(バーコード) |

|

|

|

| 振替納税 | 預貯金口座からの振替により納付する方法 |

|

|

| 窓口納税(※)金融機関や税務署の窓口 | 金融機関又は所轄の税務署の窓口で納付する方法 |

|

|

出典元:国税庁「国税の納付手続(納期限・振替日・納付方法)」より

- ※「振替納税」の場合は、事前に所轄税務署または預貯金先の金融機関に口座振替依頼書を提出する必要があります。

- ※クレジットカード決済の場合は別途決済手数料がかかります。

消費税の中間申告・納付で注意しておきたいポイント

消費税の中間申告・納付について、いくつかの注意点があります。中にはペナルティを科されるものもありますので、しっかり把握しておきましょう。

●申告書を提出しなかった場合

「消費税及び地方諸費税の確定申告書」を提出しなかった場合は、予定申告方式での「申告書の提出があった」ものとみなされ、全課税期間の消費税の年税額を基準にして計算された消費税額が確定することになります。

特にペナルティなどはありませんが、申告書は期限を過ぎて提出はできないため、仮決算方式での申告はできなくなります。

●消費税の納付が遅れた場合

納付が遅れた場合は、実際に納付した日までの延滞税が発生します。延滞税は、国税・地方税の合算にかかるもので、納付期限の翌日から2ヶ月を経過するまでは原則として年7.3%、2ヶ月を超えると原則年14.6%の利率が加算されます。(ただし、利率が下がる期間もあります。詳しくは国税庁ホームページで確認ください)

中間申告・中間納付は、1回の納付負担を軽くするための制度なので、余計な出費が嵩むのは本末転倒です。期限を忘れずに納付できるよう注意しておきましょう。

●中間納付税額の経理処理方法

消費税の経理処理には「税抜処理」と「税込処理」があります。中間納付税額の仕訳については、会計システムでどちらの処理方法を設定しているかによって勘定科目が異なります。

税抜処理を設定している場合は、「仮払金」で仕訳をします。会計システムによっては、「仮払消費税等」という勘定科目になっていることもありますが、どちらを使用しても問題ありません。税込処理を設定している場合は、「租税公課」で仕訳をしましょう。

いずれの場合も、国税・地方税を分けて品目を付す場合は、同じく勘定科目も揃えておくことが大事です。

●消費税改正後の税務計算

2019年10月からは、消費税が8%から10%に改正されました。消費税改正後も、対象となる企業と申告回数の要件については変更ありませんが、国税・地方税の割合が異なるため、以下のように地方税を含む年税額が変わります。

自社が消費税の中間納付の対象かどうかを見極めるには、下の表を参考に、売上税額(売上総額に110分の10または108分の8をかけたもの)から仕入税額(仕入総額に110分の10または108分の8をかけたもの)を差し引いた額で判断するか、前事業年度の「消費税及び地方消費税の確定申告書」の「差引税額」の欄(国税の年税額)を確認します。

詳しくは、管轄の税務署もしくは国税局電話相談センター等に確認してください。

| 前事業年度の消費税の年税額 | 申告回数 |

|---|---|

| 国税48万円以下(地方税を含む61.53万円以下) | 0 |

| 国税48万円超400万円以下 (地方税を含む61.53万円超521.82万円以下) |

年1回 |

| 国税400万円超4,800万円以下 (地方税を含む521.82万円超6,153.84万円以下) |

年3回 |

| 国税4,800万円超 (地方税を含む6,153.84万円超) |

年11回 |

参考:国税庁「中間申告の方法」、財務省「消費税の申告・納付制度の改正の経緯」

おわりに

消費税の中間納付は、資金繰りにも大きく影響します。前事業年度の確定消費税額から、「中間納付が必要か」「回数や期限はどうなっているか」をしっかり把握しておきましょう。

消費税の中間納付は、分割で消費税納付するので資金繰りの改善にも役立ちます。一度に支払う金額が大きくなることを避けるためにも、中間申告・納付の制度をしっかり理解し、余裕を持った資金計画を立てましょう。

消費税の中間申告・中間納付に関するよくあるご質問

- 消費税の中間申告・中間納付とは?

- 消費税の中間申告・中間納付は、簡単に言えば「税金の分割・前払い制度」ということになります。

消費税の課税期間は原則1年とされていますが、一定の消費税額を超えた場合、全額を一括で納付すると企業によっては経営を圧迫する場合も起こりえます。そこで、一度に納付することの負担を軽減し、何度かに分けて消費税を納付するように設けられました。

- 消費税の中間納付額はどう算出する?

- 消費税の中間申告による納付額の計算方法には、「予定申告方式」と「仮決算方式」の2種類があります。

どちらの場合であっても、国税と地方税を合わせて納付することになるので注意しましょう。

- 消費税の中間申告・納付で注意しておきたいポイントは?

- 消費税の中間申告・納付について、いくつかの注意点があります。中にはペナルティを科されるものもありますので、しっかり把握しておきましょう。

こちらの記事もおすすめ

- 間もなく開始!「消費税改正・軽減税率制度」 今すぐ企業が準備しておくべきこと

- 【軽減税率対策補助金】経理担当者必見!消費税改正の対策を1歩進める補助金の活用方法

- 「軽減税率は関係ない」は⼤間違い!誰も教えてくれない、本当に必要な対策とは

- 「軽減税率導入後はどうなる?」消費税額を正しく計算する方法

- 消費税の端数処理は切り捨て?切り上げ?消費税改正後の対応とは

関連リンク

OBC 360のメルマガ登録はこちらから!