消費税の税額計算は複雑です。経理担当者といえども、「正確に把握しています」と言い切れる人はそう多くないのではないでしょうか。

2019年10月に消費税が改正され軽減税率制度がスタートすれば、消費税額の計算方法もさらに複雑になります。そこで今回は、経理担当者が押さえておきたい消費税の税額計算方法について、「軽減税率が導入された後は税額計算がどうなるか」も含めて詳しく解説していきます。

目次

- 消費税額の計算式は「売上税額―仕入税額」が基本

- 消費税額を算出する2つの方法

- 消費税改正後の「消費税額・計算方法」の変更ポイント

- 中小企業に対して設けられた、消費税改正後の計算方法の特例とは

- おわりに

消費税額の計算式は「売上税額―仕入税額」が基本

消費税は、消費一般に広く公平に課税する制度であり、販売する企業が消費者の代わりに預かった税額分を納付する仕組みです。したがって、企業が納付する税額は「売上で受け取った税額」から「仕入で支払った税額」を差し引いて計算されます。

課税期間は、企業の場合「原則として事業年度」となり、一部の特例を除き事業年度が終了して2ヶ月以内に消費税額の申告・納税を行うことになります。

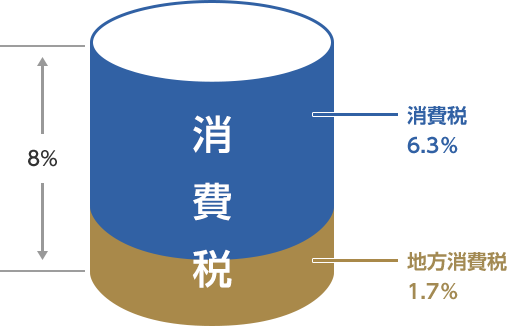

ただし、消費税は、国に支払う消費税(国税)と地方消費税(地方税)に分かれますので、それぞれに納税額を計算して最終合計した額が納税額となります。

2019年9月30日までの消費税の税率は、国税が6.3%、地方税が1.7%、合計8%で計算します。

2019年10月の消費税改正以降は複数税率となり、標準税率(10%)も軽減税率(8%)も国税・地方税の内訳が以下のように変わりますので、注意が必要です。詳しくは、OBC特設サイト「消費税10%・軽減税率 企業が抑えておきたいポイント」を参照ください。

| 2019年9月30日まで | 2019年10月以降 | ||

|---|---|---|---|

| 標準税率 | 軽減税率 | ||

| 消費税率 | 6.3% | 7.8% | 6.24% |

| 地方消費税率 | 1.7% | 2.2% | 1.76% |

| 合計 | 8.0% | 10.0% | 8.00% |

消費税額を算出する2つの方法

消費税額の計算方法には、「一般課税」と「簡易課税」の2つの方法があります。

一般課税

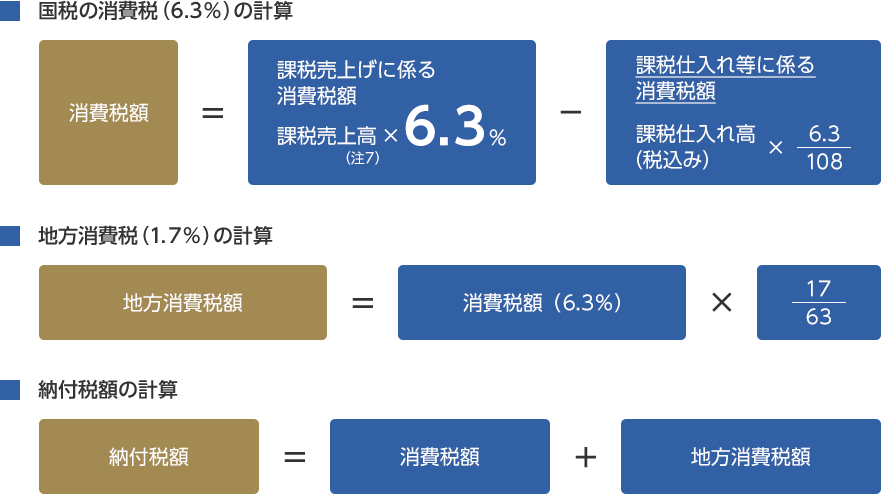

「一般課税」は原則となる計算方法で、課税売上高(税込)に国税の6.3%、課税仕入高(税込)に108分の6.3をかけて消費税額を計算(割戻し計算)します。

納税額を計算には、次の算式を用います。

図参照:国税庁「消費税のあらまし」

「第1 消費税はどんな仕組み? 2.納付税額の計算方法」より

ただし、一般課税で申告する場合、課税仕入れ等の事実を確認できる帳簿および請求書等の両方の保存が必須となります。両方の保存がない場合、仕入税額の控除が受けられないので注意が必要です。

簡易課税

「簡易課税」は、「消費税簡易課税制度選択届出書」を提出した事業者に対して、簡易化された仕入控除税額の計算を認める制度を言います。

対象となるのは、課税期間の前々年または前々事業年度を基準期間として、課税売上高が5,000万円以下の事業者に限られます。

簡易課税では、課税仕入などで実際に発生した税額を計算することなく、仕入控除税額を課税売上高に対する一定割合(みなし仕入率)として課税売上高から仕入控除額の計算をすることができます。

図参照:国税庁「消費税のあらまし」

「第8 仕入控除額の計算は? 1.仕入控除税額の計算方法の選択」より

みなし仕入率は、以下のように6つに区分された事業ごとに設定されています。

| 第一種事業(卸売業) | 90% |

| 第二種事業(小売業) | 80% |

| 第三種事業(農林水産業、鉱業、建設業、製造業等) | 70% |

| 第四種事業(飲食店業等その他の事業) | 60% |

| 第五種事業(運輸通信業、金融・保険業、飲食店業を除くサービス業) | 50% |

| 第六種事業(不動産業) | 40% |

消費税改正後の「消費税額・計算方法」の変更ポイント

消費税の改正後も、原則として消費税額の計算方法に変更はありません。

ただし、消費税改正後は、「課税売上にかかる消費税額(売上税額)」「課税仕入等にかかる消費税額(仕入税額)」について、標準税率(10%)と軽減税率(8%)のそれぞれで割戻し計算を行い、消費税額を合算して納付税額を算出する必要があります。

一般課税

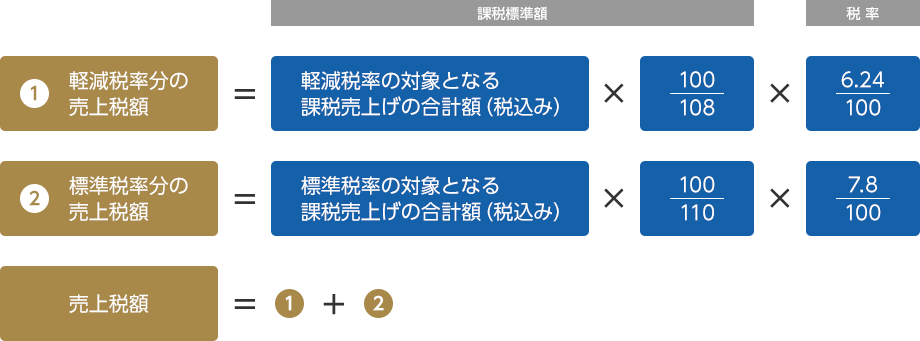

1. 売上税額の計算

まず、標準税率・軽減税率ごとに課税標準額を算出し、国税の税率をかけて、それぞれの課税売上にかかる消費税額を計算(割戻し計算)します。そして、2つの消費税額を合計したものが、納税額を算出するための売上税額になります。

図参照:国税庁「消費税軽減税率制度の手引き」

「Ⅵ 適格請求書等保存方式 5 平成35年10月1日以降の税額計算」より

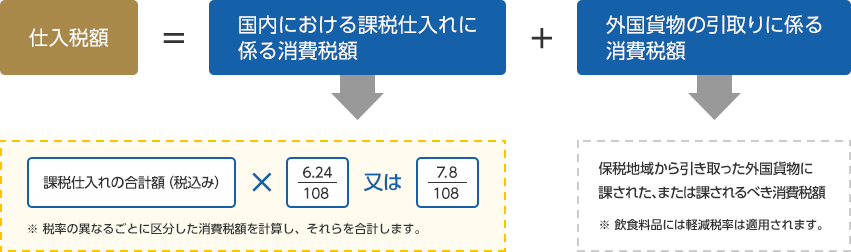

2. 仕入税額の計算

売上税額の計算と同様に、標準税率・軽減税率ごとに課税標準額を算出して、それぞれの国税の税率をかけ、それぞれの答えを合算して仕入税額を算出します。

ただし、外国との取引で発生した仕入税額については、保税地域から引き取った外国貨物に課せられた(または課せられるべき)消費税額を算出するため別途計算し、国内取引で算出した仕入税額と合計します。

図参照:国税庁「消費税軽減税率制度の手引き」

「Ⅵ 適格請求書等保存方式 5 平成35年10月1日以降の税額計算」より

3. 納付する消費税額の計算

最後に、納付する消費税額を計算します。1および2で算出した消費税額を用いて「国税として納付する消費税額」と「地方税として納付する消費税額」を分けて計算し、その合計額が「納付する消費税額」になります。

簡易課税

「簡易課税」での計算方法は、これまで同様、課税売上にかかる消費税額に事業内容に応じて「みなし仕入率」をかけた仕入税額を用いて計算します。

売上税額は、一般課税の場合と同じ計算方法で算出します。

ただし、第三種事業にあたる農業、林業、漁業のうち、軽減税率対象品目を取り扱う事業については、軽減税率制度がスタートする2019年10月1日を含む課税期間から、第二種事業のみなし仕入率(80%)へ引き上げられることになっているので注意が必要です。

「適格請求書等保存方式」導入後の計算方法

適格請求書等保存方式が導入される2023年以降も、売上税額から仕入税額を控除するといった消費税額の計算方法は変わりません。

ただし、売上税額の計算には、原則の「割戻し計算」のほか、取引先に交付した適格請求書等の写しを保存している場合に限り、そこに記載された税率ごとの消費税額等の合計額に0.78をかけて計算する「積上げ計算」も認められるようになります。

また、仕入税額の計算は、適格請求書などの請求書等に記載している消費税額のうち、課税仕入れにかかる部分の金額の合計額に0.78を掛けて仕入税額を算出する「積上げ計算」が原則となります。しかし、売上税額を「割戻し計算」にした場合に限り、仕入税額の計算方法でも「割戻し計算」が認められるようになります。

| 売上税額 | 仕入税額 |

|---|---|

この方法を採用する場合、仕入税額は積上げ計算(原則)又は割戻し計算(特例)のいずれかを選択することができます。 |

|

|

|

|

売上税額の計算において「積上げ計算」を選択した場合、仕入税額の計算では「割戻し計算」を適用することはできません。 |

出典:国税庁リンクPDF「適格請求書等保存方式のもとでの税額計算」より

中小企業に対して設けられた、消費税改正後の計算方法の特例とは

軽減税率制度の下では、異なる税率ごとに税額計算をしなければならなくなり、日々の売上・仕入の管理業務から「区分経理」を行うことが義務化されます。

しかし、区分経理に対応する準備が整っていない中小企業や、改正後の税額計算が困難な中小企業には、一定の猶予期間に限り、売上税額と仕入税額ともに特例による税額計算が認められています。

ここでは、どのような企業にどんな特例が設けられているか、簡単にご紹介しましょう。

売上税額の計算の特例

課税売上を税率ごとに区分して合計することが難しい中小企業には、次のA〜Cの3つの計算方法を用いることが認められています。

ただし、いずれも消費税改正から「適格請求書等保存方式」が導入されるまでの間(2019年10月1日〜2023年9月30日)の軽減税率対象品目の取引に限られますので、注意が必要です。

また、一人の事業主が複数事業を経営している場合で、同じ特例を複数事業に適用することは認められていますが、AとBを併用することはできません。

A) 「小売等軽減仕入割合」の特例

<対象企業> 次の3つの要件を満たす中小企業

- ① 軽減税率対象品目を取り扱う卸売業・小売業(他社から購入した商品を加工せずに販売する企業)

- ② 特例摘要期間中に簡易課税制度の特例を受けない企業

- ③ 課税仕入(税込)に対して、税率ごとに区分経理ができる企業

<特例の内容>

課税売上(税込)に対して、小売等軽減仕入割合(課税仕入に占める軽減税率対象分の課税仕入の割合)をかけた額を軽減対象品目の課税売上(税込)とみなして、売上税額を計算できる。

B) 「軽減売上割合」の特例

<対象企業>

(A) 以外の軽減税率対象品目を取り扱う企業(業種を問わず)

<特例の内容>

課税売上(税込)に、軽減税率割合(通常の10営業日分の課税売上に占める軽減税率対象分の課税売上の割合)をかけた額を軽減税率対象品目の課税売上(税込)とみなして、売上税額を計算できる。

C) A、Bの割合計算が難しい場合の特例

<対象企業>

適用対象期間中の課税売上(税込)のうち、軽減税率対象分の課税売上が概ね50%以上の企業

<特例の内容>

A、Bの割合の計算がいずれも難しい場合、これらの割合を50%として計算できる。

仕入税額の計算の特例

売上税額と同様に、課税仕入を税率ごとに区分し合計することが難しい中小企業は、以下2つの計算方法を選ぶことができます。

a. 「小売等軽減売上割合」の特例

<対象企業> 次の3つの要件を満たす中小企業

- ① 軽減税率対象品目を取り扱う卸売業・小売業

- ② 特例摘要期間中に簡易課税制度の特例を受けない企業

- ③ 課税売上(税込)に対して、税率ごとに区分経理ができる企業

<特例の内容>

課税仕入(税込)に、小売等軽減売上割合(課税売上に占める軽減税率対象分の課税売上の割合)を乗じた金額を軽減対象品目の課税仕入(税込)として、仕入税額を計算できる。

b. 「簡易課税制度」の届出の特例

<対象企業>

軽減税率対象品目の扱いがあるa以外の中小企業

<特例の内容>

「消費税簡易課税制度選択届出書」を事前に提出すれば、届出を行った課税期間から簡易課税制度を適用することができる。(ただし、適用期間は2019年10月1日~2020年9月30日まで)

おわりに

納税額計算の対象となる期間は、法人の場合、事業年度ごとになります。企業によっては、事業年度が消費税改正日となる2019年10月1日をまたいでしまうこともあるでしょう。その場合、9月30日までは現行の計算方法で算出しますが、10月1日以降は改正後の計算方法で計算しなければなりません。

会計システムでは通常、消費税額は自動計算されますので具体的な計算作業を行う必要はありません。しかし、消費税改正後の計算方法に関する知識があれば、計算が正しくなされているかどうかチェックがしやすくなります。

消費税改正はもう目前に迫っています。会計システムの消費税改正への対応がしっかりできているか、もう一度確認し、来る改正後の経理業務に備えておきましょう。

こちらの記事もおすすめ

- 間もなく開始!「消費税改正・軽減税率制度」 今すぐ企業が準備しておくべきこと

- 【軽減税率対策補助金】経理担当者必見!消費税改正の対策を1歩進める補助金の活用方法

- 「軽減税率は関係ない」は⼤間違い!誰も教えてくれない、本当に必要な対策とは

- 【消費税の中間納付】担当者が押さえておきたい申告時の基礎知識

- 消費税の端数処理は切り捨て?切り上げ?消費税改正後の対応とは

関連リンク

OBC 360のメルマガ登録はこちらから!