年末の一大イベントとなる「年末調整」の時期が近づくと、「今年はどんな変更点があるのか」と気になる担当者も多いことでしょう。業務の基本的な流れは変わらないものの、毎年何らかの変更点は発生するため、しっかり内容を把握し、従業員へのサポート準備を整えておきましょう。

そこで今回は、2023年の年末調整の変更点と、業務上押さえておきたい注意点について解説します。

目次

2023年の年末調整に関する変更点は4つ

2023年の年末調整では、2020年、2022年、2023年に行われた源泉所得税の改正により、次の4点に影響が発生しています。

- 住宅ローン控除の控除率、適用期間の変更

- 非居住者である扶養親族の扶養控除の適用要件変更

- 国外居住親族への「送金関係書類」の提出書類追加

- 扶養控除申告書に「退職手当等を有する配偶者・扶養親族」「寡婦又はひとり親」欄の追加

2023年分の扶養控除申告書は前年度に一度提出されているため、すでにご存じの内容も含まれますが、従業員には情報更新を求める必要があるためしっかりチェックしておきましょう。

変更点1

1.住宅ローン控除の控除率、適用期間の変更

住宅ローン控除は、2022年に控除率が1%から0.7%へ引き下げられたため、2023年の年末調整から1%の控除適用者に加え0.7%の控除適用者が登場することになります。

※住宅ローン控除の改正内容については、コラム「2022年度の年末調整への影響は?住宅ローン控除の改正内容を解説!」をご参照ください。

住宅ローン控除を受ける場合、「住宅借入金等特別控除申告書」が提出することになりますが、計算が複雑で計算ミスが起こりやすいため、検算時に入念に確認しているという担当者も多いでしょう。

確認作業を効率化するためには、年末調整が始まる前に2022年に新居を購入した従業員など、住宅ローン控除0.7%の対象となる従業員がいるかリストアップしておくことをおすすめします。

なお、住宅ローン控除の控除証明書は、2020年より電子発行ができるようになっています。(初年度の確定申告時に「控除証明書をe-Taxで受け取り」を選択すると、翌年以降は電子データで年末調住宅ローン控除を受ける従業員の中には、控除証明書を電子データで提出する人が現れる可能性を考慮して、対応準備を進めておきましょう。

変更点2

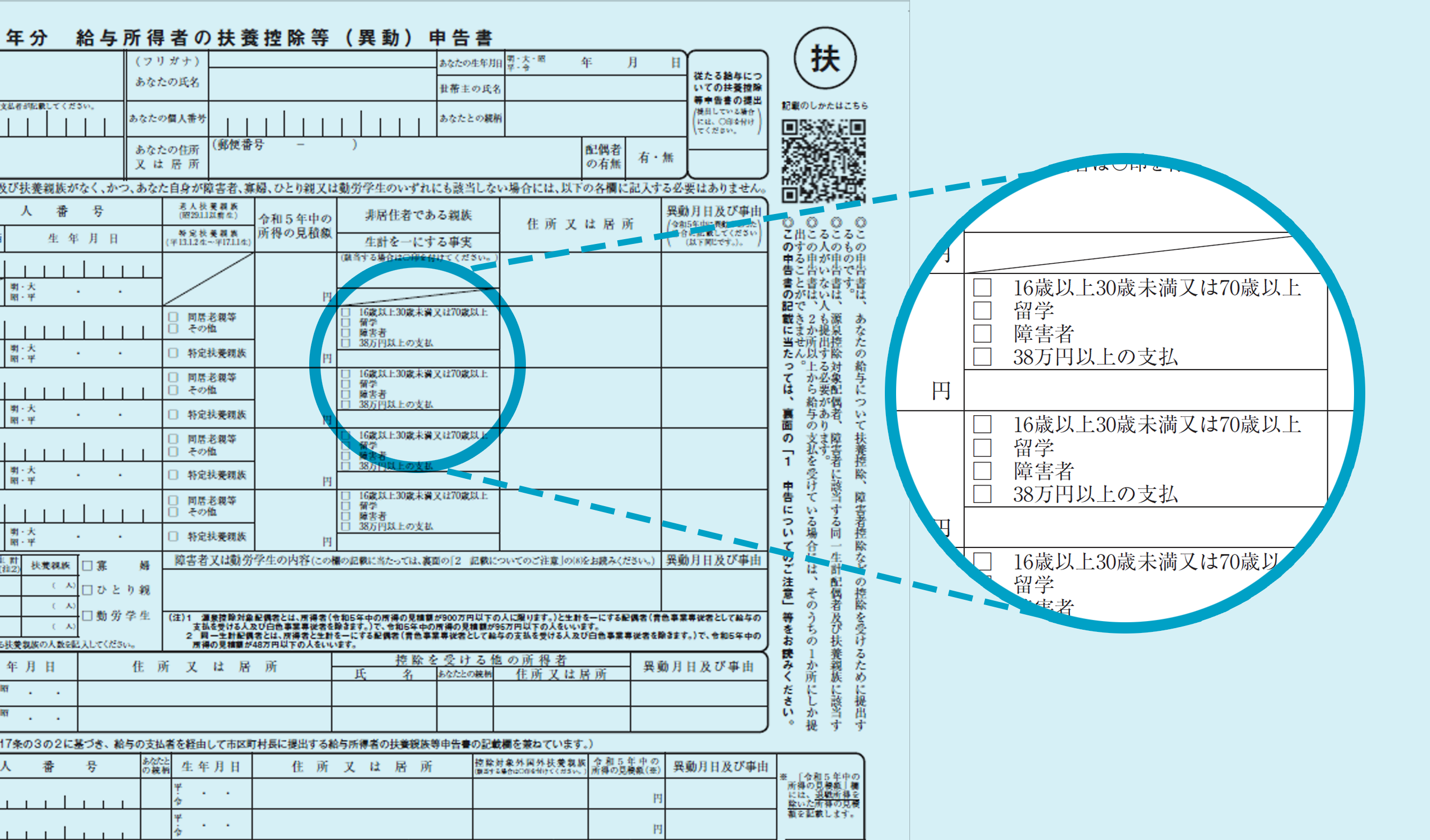

2.非居住者である扶養親族の扶養控除の適用要件変更更

これまでの年末調整で扶養控除の適用対象となっていたのは、国内外を問わず次の条件を満たす扶養親族が該当していました。

- 配偶者以外の親族等

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下であること

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

しかし2020年の法改正により、扶養控除の対象親族の範囲から、次のいずれにも該当しない年齢30歳以上70歳未満の非居住者は除外されることになりました。

<年齢30歳以上70歳未満の非居住者のうち扶養控除の対象となる人>

- 留学により国内に住所および居所を有しなくなった者

- 障害者

- 扶養控除の適用を受けようとする居住者から、その年において、生活費または教育費に充てるための支払いを38万円以上受けている者

| 非居住者である扶養家族 | 2022年以前 | 2023年以降 | |

|---|---|---|---|

| 16~29歳 | ◯ | ◯ | |

| 30~69歳 | ①留学生 | ◯ | ◯ |

| ②障害者 | ◯ | ◯ | |

| ③38万円以上の送金を受けている者 | ◯ | ◯ | |

| 上記以外 | ◯ | × | |

| 70歳以上 | ◯ | ◯ | |

この改正は、2023年1月1日から発生する所得税に適用されているため、2022年時に「令和5年分給与所得者の扶養控除等(異動)申告書」が提出されています。2023年の年末調整では、前年提出された書類の情報に変更がないか確認が必要なため、改めて従業員に周知しましょう。

出典:国税庁PDF「令和5年分 給与所得者の扶養控除等(異動)申告書」

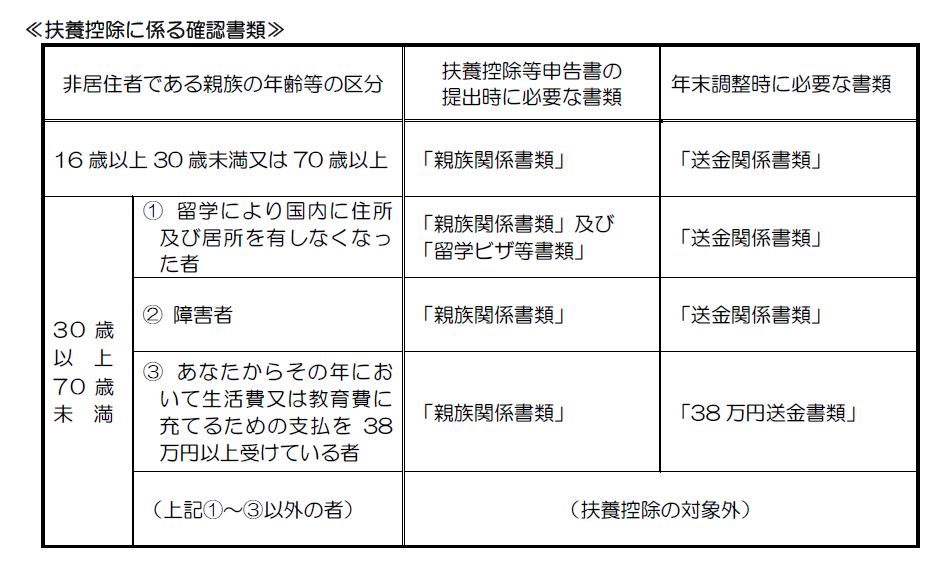

なお、上記該当者に対して扶養控除の適用を受ける場合は、扶養控除等申告書に次のような書類を添付する必要があるため、その旨もあわせて従業員に告知しましょう。

出典:国税庁PDF「令和5年1月以後に非居住者である親族について扶養控除等の適用を受ける方へ」

変更点3

3.国外居住親族への「送金関係書類」の提出書類追加

国外で居住する親族について扶養控除等の適用を受ける場合、その親族との親族関係書類や送金関係書類の提出が必要とされています。送金関係書類は、国外で居住する親族の生活費、教育費等に充てるために支払ったことを明らかにするもので、次の書類が該当しています。

- 金融機関が発行した書類またはその写しで、その金融機関が行う為替取引により国外で居住する親族に支払をしたことを明らかにした書類(当年に送金した外国送金依頼書の控えなど)

- 国外で居住する親族が使用するために発行したクレジットカード(いわゆる家族カード)にかかる利用明細書(利用日の属する年が当年のもの)

2024年以降については、これらの書類に加え、電子決済手段(法定通貨の価値と連動等するステーブルコイン)の移転による支払いを証明する書類が追加されます。

2023年6月に改正資金決済法が改正され、電子決済手段が正式に定義されたことを受け、昨今の電子決済の普及も相まって、国外で居住する親族に対する送金関係書類の提出範囲にも追加されるようです。

変更点4

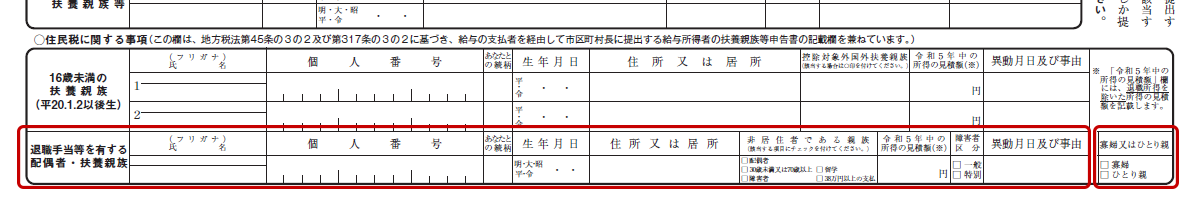

4.扶養控除申告書に「退職手当等を有する配偶者・扶養親族」「寡婦又はひとり親」欄の追加

「令和5年分 給与所得者の扶養控除等(異動)申告書」から「退職手当等を有する配偶者・扶養親族」欄と「寡婦又はひとり親」欄が追加されています。

出典:国税庁PDF「令和5年分 給与所得者の扶養控除等(異動)申告書」

所得税計算においては、合計所得金額に退職所得も含みますが、住民税の計算では合計所得金額に退職所得は含まれません※。そのため、当年中に退職した配偶者の合計所得金額が「退職所得を含むと1,000万円超、退職所得を含まなければ1,000万円以下」という場合、所得税計算では配偶者控除等を受けられませんが、住民税では控除を受けられることになります。

また、「寡婦又はひとり親」についても、2021年から寡婦の場合26万円、ひとり親の場合は30万円が住民税から控除できます。

しかし、これまではこのような住民税に対する控除が適切に適用されていないケースが散見されたため、「令和5年分」から追加されました。

対象の扶養親族がいない場合は関係がないため、記入の頻度は多くないと考えられますが、記入しなければ適用漏れとなる可能性があるため、適用要件を入念に伝えておかなければなりません。

なお、当該欄は「納税者本人の合計所得金額が退職所得を除くことで1,000万円以下となり、配偶者控除等の適用を受けられる場合」や「納税者本人の合計所得金額が退職所得を除けば500万円以下となり、ひとり親控除を受けられる場合」などには対応しないため、別途住民税の申告が必要となります。

※住民税は、前年所得をもとに1年遅れで課税されますが、退職所得については退職金の額のみで住民税が計算され退職金から天引きされます。つまり、退職金を受け取った時点で課税処理が終了するため、住民税計算から除外する必要があります。

源泉徴収票も電子交付がしやすくなります!

年末調整が終わると、源泉徴収票を発行することになります。

昨今はこの業務についても電子化が進められていますが、これまでは給与所得の源泉徴収票を電子交付する場合、「受給者の承諾を得る」ことが必須とされていました。

2023年4月にこの要件が緩和され、企業側が定める期限までに「承諾をしない旨」の回答がない場合、承諾があったものとみなすことを通知しておけば、期限までに回答がなかった従業員から承諾を得たものとみなすことができるようになりました。

| ~2022年度 | 2023年度~ |

|

|

これにより、源泉徴収票の発行業務までデジタル化しやすくなったと言えます。

ただし、従業員から電子交付の承諾を得ている場合であっても、書面による交付の請求を受けた際には書面で交付しなければなりません。

今後の年末調整はデジタル化が加速予想!

年末調整は、毎年のように税制改正の影響を受けて書面が変更され、年々複雑になっています。そのため、申告手続きをできるだけ簡素化できるよう、国を挙げて年末調整手続きのデジタル化が進められています。

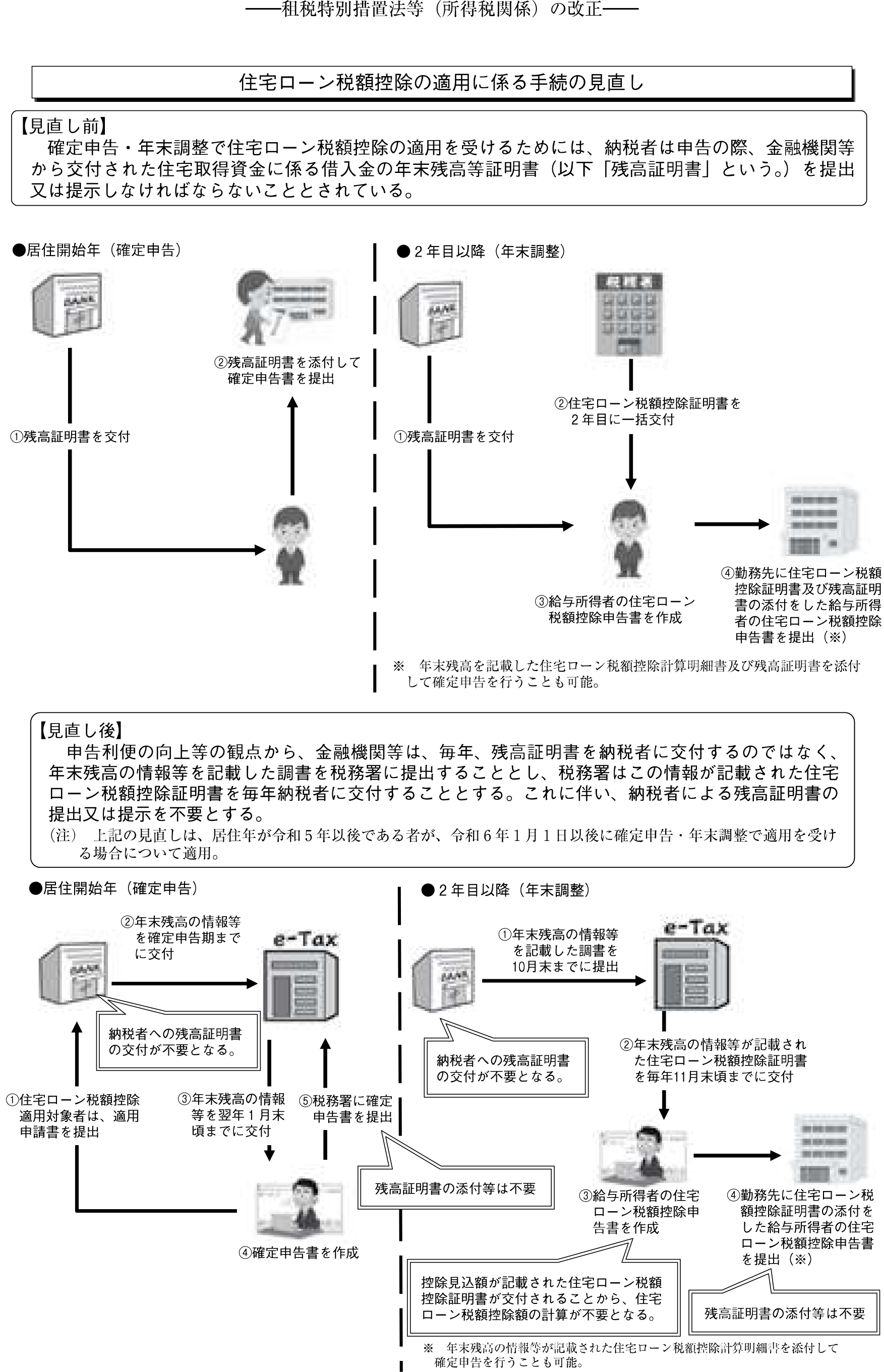

2020年には保険料控除証明書の電子発行が認められ、マイナポータル経由で控除証明書等の必要書類データを一括取得し、各種申告書の該当項目への自動入力が可能になりました。このような申告に必要な情報をデータで入手する方法は、今後も拡大が予定されています。例えば、2024年以降、住宅ローン控除を受けるために提出していた「借入金残高証明書」は、次のように金融機関等から直接税務署に提出することになるため、年末調整で従業員が住宅ローン控除額を計算しなくてよくなります。

出典:財務省PDF「租税特別措置法等(所得税関係)の改正」

また2025年以降では、扶養控除等申告書について前年から記載事項に変更がない場合、「変更なし」の記載のみで提出できるようになったり、保険料控除申告書の申告者等との続柄欄がなくなったりという簡素化が予定されています。

このような改正を受け、今後は年末調整のデジタル化を進める企業が増えていくことが予想されます。

従業員も担当者も効率化できる年末調整サービスを選ぼう!

国税庁が無償提供している年調ソフトをはじめ、市場には年末調整ソフトやサービスが多く提供されています。しかし、このようなサービス等は、従業員が申告時に簡単に入力できるよう設計されている一方で、記入不備を防ぐサポートや提出状況の確認など、担当者の業務に関する対応範囲は提供するベンダーごとに異なります。特に国税庁の年調ソフトは、あくまで従業員が手書きではなく入力で申告するための仕組みであるため、担当者の業務に対応する機能は備わっていません。

税額計算や税務署・市区町村への提出書類作成業務など、担当者の業務範囲にも煩雑な業務はたくさんあります。これらの業務も効率化できるか考慮して選ばなければ、期待するほどの効果を得ることはできないでしょう。

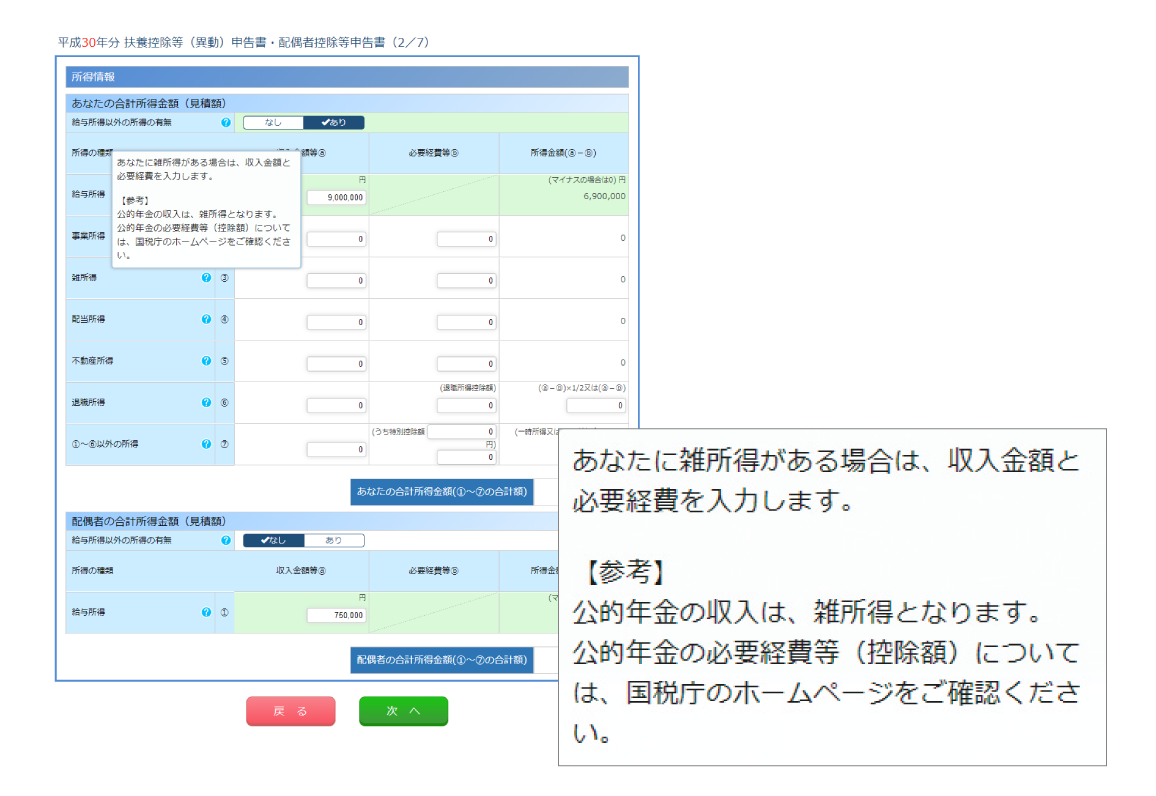

例えば奉行Edge 年末調整申告書クラウドの場合、従業員・業務担当者双方の効率化を図る機能が標準搭載されています。従業員は年末調整の手続きをweb上で行えるため、インターネットを介していつでも・どこからでも申請書を作成することができます。入力画面では、提出項目のほぼ全てにヘルプがついているため、入力で困ってもすぐに疑問を解決できます。

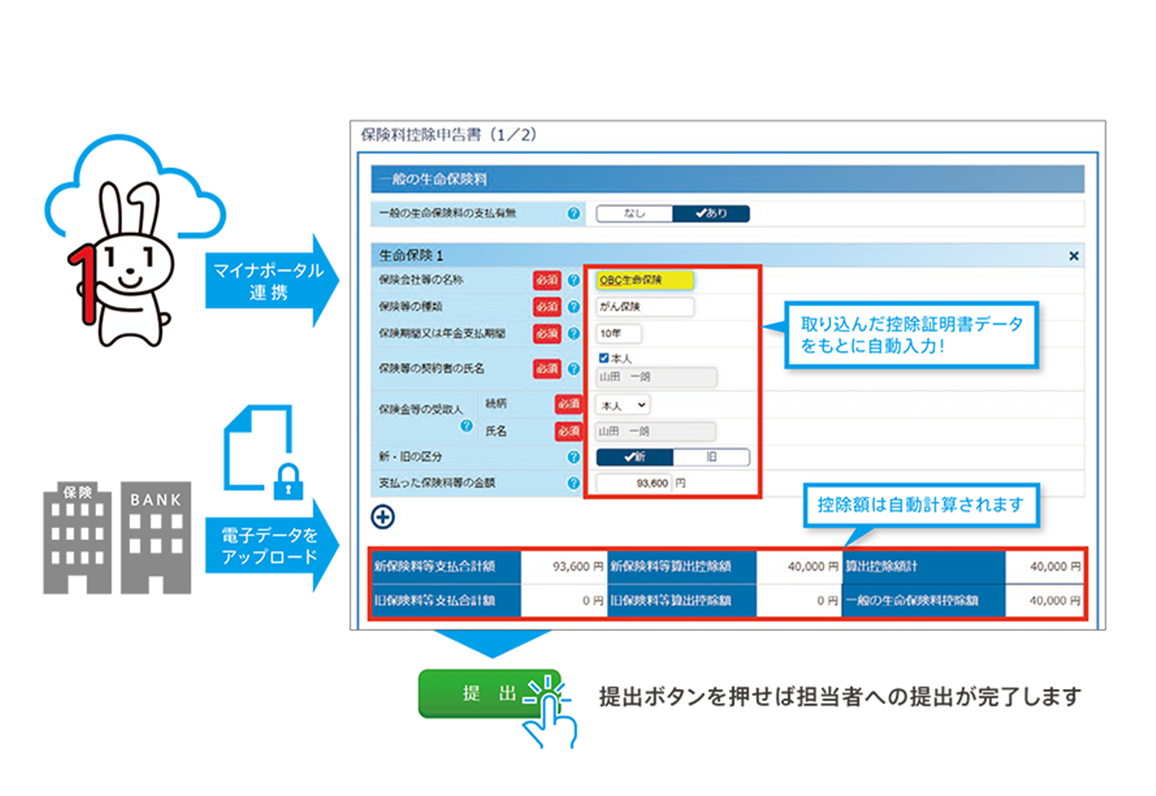

保険会社等から取得した控除証明書等の電子データも、簡単にアップロドーでき、取り込んだデータをもとに自動計算されるため、計算ミスがなくなります。マイナポータルとも連携できるため、保険会社等や金融機関等が対応していれば、マイナポータル経由でデータを一括取得し各種控除申告書に自動入力することができます。

人事労務担当者にとっても、配付・回収作業がなくなり、サービスから手間なく一括メール通知で依頼をかけることができます。ヘルプにはよくある質問を網羅しており、管理者からの「お知らせ」表示も設定できるため、問い合わせ対応も減ります。

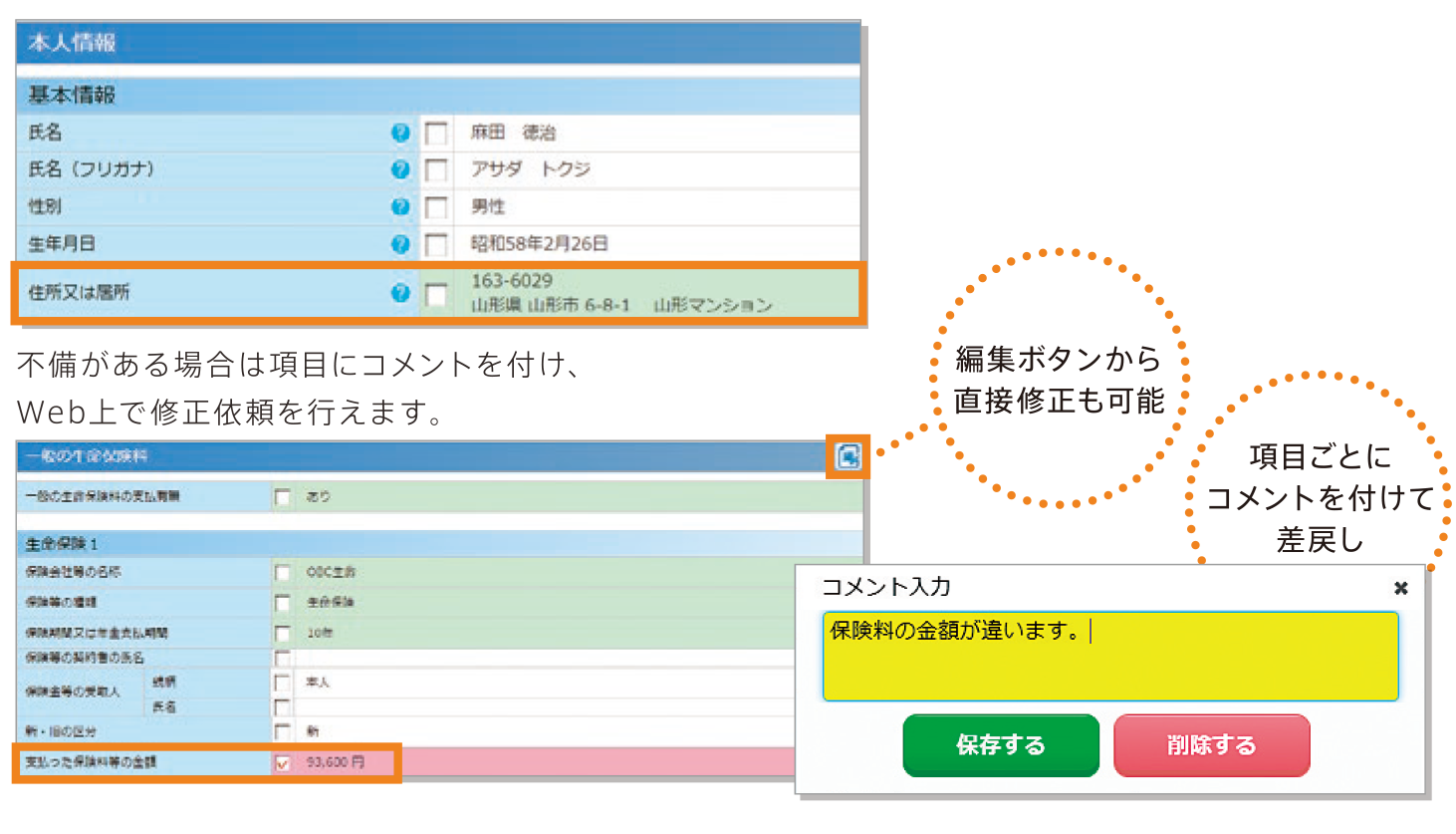

申告された内容の確認作業では、確認が必要な箇所を自動検出するため、申告内容の確認作業も軽減できます。差し戻しも全てweb上で細かく指示できるため、円滑な対応が可能となるでしょう。

内容確認が完了した後は、給与システムに連携すれば、税額計算をスムーズに行うことが可能です。奉行Edge 年末調整申告書クラウドは、申告書データをCSVファイルに出力すれば、あらゆる給与システムに手間なく連携することが可能です。給与奉行iクラウドを利用していれば自動連携するため、税額計算までの業務を自動化することができます。

毎年税制改正で発生する変更点にも随時対応し、年末調整が始まる頃には最新の法令に基づいた画面誘導で、従業員がミスなく申告できる用サポートします。また担当者には、メルマガやコラム「OBC360°」、コミュニティサイト「奉行まなぼ〜ど」を通じて、毎年の変更情報をいち早くご提供しており、年末調整業務が始まる前に当年の変更点を把握できます。

おわりに

年末調整は毎年税制改正の影響が大きく、国会の議論を見る限り今後もますます複雑化することが予想されます。これまでも、普段から申告になれていない従業員にとって年末調整の負担は大きく、ミスが多いほど担当者の負担も大きくなります。こうした負のスパイラルを脱却するためにも、年末調整のデジタル化は喫緊の課題とも言えます。

しかし、単純に「申告内容をデータ化できればよい」というものでもありません。従業員の申告作業も担当者の業務もデジタル化できるサービスを活用して、ミスゼロ・残業ゼロの年末調整を、今年こそ実現しましょう!

関連リンク

-

年末調整申告書クラウドならデジタル化で業務を8割削減!

奉行Edge年末調整申告書クラウド

-

今年の制度改正や、将来のデジタル化に向けた導入準備、具体的な利用方法など年末調整の情報を一挙公開!

最新 年末調整対策ポータル

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!