累計課税支給額は、年末調整や各種保険の手続き、源泉徴収票の作成など、多くの場面で必要となる基本的なデータですが、人事労務担当者としてその役割を正確に理解し、適切に管理できているでしょうか。

累計課税支給額の計算ミスや管理不備があると、税務署から指摘を受ける要因になったり、従業員に誤った年収情報を提供したりと、深刻な問題になる可能性があります。

そこで今回は、累計課税支給額について、基本的な定義や年収の壁との関係、実務上の注意点など、人事総務担当者が知っておくべきポイントを詳しく解説します。

目次

累計課税支給額とは?

累計課税支給額は、その年の1月を起点として、現在(最大12月)までに所得税の課税対象として支給された給与等の合計額のことを言います。累計課税支給額は、税額計算の基礎として使用されるため、いわゆる “年収の壁”や年末調整、社会保険手続きなどの基礎データとして利用されます。

●主な課税対象項目

累計課税支給額は、基本給、各種手当、賞与など源泉徴収の対象となる全ての支給項目を合算します。

<主な対象項目>

・・・など |

<対象外となる項目>

・・・など |

●累計課税支給額と課税支給額の違い

課税支給額は、その月に支払われた給与等のうち、所得税の課税対象となる金額をいいます。1回の支給ごとに課税支給額を計算し、この課税支給額が積み上がって累計課税支給額となります。

●累計課税支給額の計算の流れ

手計算で累計課税支給額を算出する場合は、次のような手順で計算します。ただし、手作業での集計は煩雑になりがちで、ミスも発生しやすいため、給与システムで自動集計するのが有効です。

- その月の支給額から非課税項目を除外する

- その月の「課税支給額」を集計する

- 毎月の課税支給額を累計する

累計課税支給額の人事労務における役割

累計課税支給額は、人事労務業務において重要な参考データでもあります。例えば、次のような場面で目安や補助的に扱うことがあります。

●年末調整、源泉徴収の基礎に

源泉徴収票や法定調書の「支払金額」を確定させる際の根拠となります。

年末調整では、「その年にいくら課税されたか」をもとに、天引きされた源泉徴収税額と正確な年税額との差額を精算する必要があります。そのためには、まず累計課税支給額を基に年間課税対象給与総額を確定します。そこから各種控除(基礎控除、扶養控除、社会保険料控除、生命保険料控除、住宅ローン控除など)を差し引いて正しい課税所得金額を算出し、さらに年間の所得税額を計算して、これまでに源泉徴収した税額を突き合わせることで、最終的に還付や追徴が発生します。もし誤りがあれば、更正の請求や修正申告が必要になる可能性があります。

●源泉徴収票や法定調書の作成根拠に

源泉徴収票や法定調書は、所得税法などで作成・提出が義務付けられている書類で、税務署や市区町村が所得把握や課税のために使用します。

源泉徴収票の「支払金額」の欄には、その年1月から12月までに支払われた給与等(非課税分を除いた課税対象額)の合計が記載されます。(これは給与システム上の「累計課税支給額」と一致するのが通常です)

そしてこの金額は、翌年度の住民税計算の基礎となるほか、税務署や自治体が各種課税や所得判定に用いる重要な数値となります。

●年収の壁の判断と従業員対応の参考に

いわゆる「年収の壁」を意識して働き方を調整するのは従業員本人ですが、人事労務担当者はその判断材料となる正確な情報を提供する役割を担います。累計課税支給額を確認することで、従業員に対して「現時点での年収見込み」を示し、壁を超える可能性があるかどうかを説明でき、扶養や社会保険加入の条件を超える可能性についても適切に案内できます。 (詳しくは次章で解説します)

●社会保険の加入要件確認の補助に

社会保険の加入要件の判定に、累計課税支給額そのものが加入要件の判定に使われることはありません。しかし、加入要件の一つである「月額賃金が8.8万円以上」※に該当するかどうかを従業員に説明する際、「おおよその年収目安」として累計課税支給額を補助的に用いると、説明しやすくなります。

※課税・非課税の区分はなく、残業代・賞与・通勤手当・臨時の手当は含まれません。

累計課税支給額と年収の壁との関係は?

パートやアルバイトの従業員から「自分の年収はいくらか」「今の年収が壁を越えそうか」という相談を受ける場合があります。このような場合にも、累計課税支給額が参考になります。

年収の壁は、税制上・社会保険上の負担が増加するポイントで、先述したように累計課税支給額は、年収の壁を意識した働き方をしたい従業員にとって一つの目安となります。

年収の壁は、103万円や106万円など所得税や社会保険に関連するボーダーラインがよく知られていますが、令和7年度税制改正によって基礎控除・給与所得控除の最低額が引き上げられたことによって、次のように変化が生じています。

※ 基礎控除は2025年、2026年分の年末調整では年収に応じた段階的な特例措置も設けられています。

| 壁の名前 | 関連制度 | 従来の基準 | 2025年度 以降の基準 |

主な影響・ポイント |

|---|---|---|---|---|

| 103万円の壁 | 所得税の発生 | 103万円 | ×(理論上廃止) →123万円に |

所得税がかかる最低ライン →基礎控除、給与所得控除の引き上げによりラインも引き上げ |

| 106万円の壁 | 社会保険加入義務 | 106万円 | 変わらず →2025年6月から3年以内に撤廃予定 |

従業員51人以上企業+週20h超など条件付き(企業規模要件は段階的に縮小・撤廃) |

| 130万円の壁 | 被扶養者の認定基準 | 130万円 | 変わらず | 健康保険上の扶養に入れるかどうかの分岐点 →年収以外の要件もあるため判断に注意 |

| 150万円の壁 | 配偶者特別控除の段階減 | 150万円 | 変わらず →2025年・2026年は160万円に拡大(2027年以降は150万円に戻る) |

配偶者特別控除の縮小が始まるライン |

| 201万円の壁 | 配偶者特別控除の上限 | 201万円 | 変わらず(正確には201.6万円以上) | 配偶者特別控除がゼロになる年収 |

ただし、従業員が一般的に言う「年収」と、税務上の累計課税支給額は必ずしも一致しません。例えば、交通費が月額15万円を超える場合、超過分は課税対象となるため累計課税支給額に含まれますが、従業員は交通費を年収に含めて考えないことがよくあるため、相談時の説明時には注意しましょう。

また、これらのラインはそれぞれ異なる制度に関わるものであり、判定に使用する年収の定義も微妙に異なる場合があります。人事担当者は、各制度の正確な基準を理解し、従業員に新旧制度の違いを明確に説明することが重要です。

※ 令和7年度税制改正の年収の壁への影響については、コラム「税制改正で『年収の壁』が変わる!制度の見直しに伴う実務対応ポイントを解説」を参照ください。

累計課税支給額の不備が引き起こすリスク

累計課税支給額は、源泉徴収簿や給与支払報告書などの法定帳票に直結する数値ため、正確な情報管理が求められます。

例えば税務調査では、給与台帳、源泉徴収簿、法定調書合計表など、各帳票の整合性を確認する際に累計課税支給額を確認します。法定調書の記載内容に誤りがあれば、過少申告による追徴税額の対象になる可能性があります。また、累計課税支給額を意図的に操作していたなど、要因によっては加算税や延滞税なども求められます。法定調書を訂正し再提出しなければならず、その事務負担も増加するため、通常業務に支障を来すおそれもあります。こうした事態は、企業の税務管理体制への信頼低下に繋がることも考えられるため、累計課税支給額と次のような帳票との整合性はしっかり確認しておくのが肝心です。

- 源泉徴収簿:累計課税支給額の根拠となる重要な書類であり、記載内容の正確性と他の帳票との整合性が厳しく確認されます。

- 賃金台帳:基本給、各種手当、控除項目などが月別に整理されており、源泉徴収簿との突合によって、計算過程の正確性が検証されます。

- 源泉徴収票:累計課税支給額、源泉徴収税額、各種控除額などが記載され、これらの数値が他の帳票と一致しているかが確認されます。

- 法定調書合計表:個別の源泉徴収票の合計値と一致しているか、提出漏れがないかなどが詳細にチェックされます。

給与システムを使用してミスが発生している場合は、システムの設定ミスや手当の計上漏れの可能性があります。この場合、過去数年分の遡及調査も行われます。また、還付不足や追徴が発生し、修正申告や更正の請求などのサポート対応が必要になります。年収の壁を意識している従業員にとっては、扶養範囲を超えたことで配偶者の税負担が増加することもあります。

こうした事態にならないためにも、毎月の積み上げや課税区分の設定には細心の注意を払い、賃金台帳をつねに更新して帳票の整合性をチェックしておきましょう。

給与システムでの管理ミスを防ぐコツ

給与システムを利用していても、設定ミスや運用上の問題により、累計課税支給額の管理ミスが発生することがあります。「システムを使っているから安心」と思い込まず、次のような場合は特に注意しておきましょう。

- 手入力による調整作業が発生する

給与システムを使用していても、手入力で調整することがあります。突発的な支給(臨時手当や一時支給など)が給与システム“外”で処理されたり手入力で登録されたりすると、「課税・非課税の区分を誤って設定した」「金額の入力をミスした」などで累計課税支給額に正しく反映されないケースがあります。 - システムの設定を間違える

新しい手当や制度変更の内容を給与システムに登録する際に、課税・非課税の区分を誤って設定してしまうケースがあります。一度誤った設定をすると、その後の計算全てに影響するため、発見が遅れると影響範囲が広がってしまいます。 - システム移行時に累計データ不整合が起きる

給与システムを新調するなどで、過去のデータを新システムに移行する際、その過程で累計課税支給額のデータに誤りが生じる場合があります。移行後の検証が不十分だと、長期間にわたって誤ったデータで処理を続けることになってしまいます。

また、年末調整においても、次の点を確認しておくことは重要です。

- 1月から12月までの全支給項目の漏れがないか

- 課税・非課税の区分が正しく設定されているか

- 賞与や一時金も含めて正確に集計されているか

特に2025年以降は、年収の壁の基準額が変更しているため、年末調整は適正に計算されているかにも注意が必要です。

自動計算なのにミスが起きる要因は、どこかで“人”が関与している可能性が高いといえます。正確に動かすには、異動・新手当発生時などの更新が適切にされているか人の目で定期的にチェックし、年1回は棚卸しすることも必要でしょう。

こうした業務も、給与システムの機能を活用して効率的に行うことができます。例えば給与奉行iクラウドの場合、各従業員の累計課税支給額は月次処理が完了するたびに自動的に更新されます。歩合給や業績支給など柔軟な支給にも対応するため、その都度手作業で調整作業を行う必要はありません。常に最新の正確な数値が把握でき、年末調整時の混乱も避けられます。

また、総務人事奉行iクラウドは社員情報が統合されるため、ライフイベントの変化を自動反映し、常に最新の社員情報で給与計算を行えます。

従業員の累計課税支給額は一覧形式で確認でき、年収状況の全体的な把握と管理も容易です。

さらに、累計課税支給額のデータは、源泉徴収簿や源泉徴収票、法定調書などの各種帳票に自動的に反映されます。データの転記ミスや計算ミスもなく、正確な法定調書を効率よく作成できます。

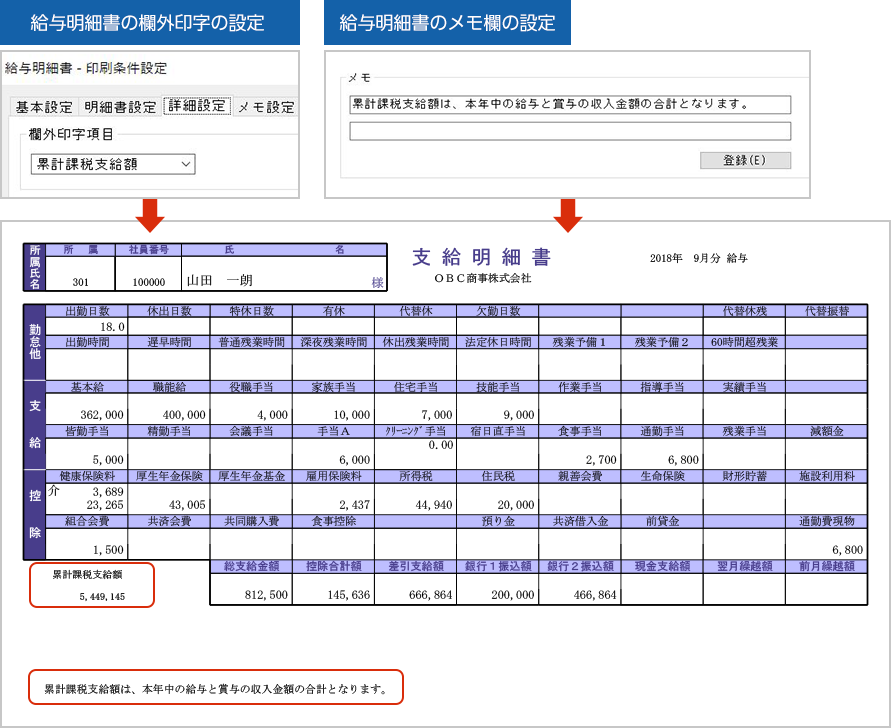

従業員への開示は、給与明細に欄外(左下)に現在給与処理月までの「累計課税支給額」を印字して配付できます。明細書に累計課税支給額を掲載しておけば、年末調整時の従業員からの問い合わせにも時間をかけずに対応できるでしょう。

おわりに

累計課税支給額の正確な管理は、単に「ミスを防ぐ」だけでなく、従業員との信頼関係構築や戦略的な人事労務管理の基盤となります。

年収の壁を意識した働き方相談、ライフイベントに応じた給与設計、社会保険の最適化など、人事労務担当者に求められる役割はますます高度化しています。こうした付加価値の高い業務に集中するためには、基礎的な計算業務の自動化・効率化が前提条件となります。

人の目によるチェックも重要ですが、給与奉行iクラウドのように自動で最新の税制に対応し、社員情報も常に最新情報に更新される給与システムを活用して、計算の正確性から説明責任まで効率よく業務を進めていきましょう。

給与奉行iクラウドを体験してみませんか?

30日間無料でお試し!最短40分で体感!

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!