新型コロナウイルス感染拡大の影響を受け、多くの企業で在宅勤務やテレワークの導入が進んでいます。その一方で、人事労務担当者の間からは「在宅勤務手当を導入するか」「いくら支給するか」「課税対象なのか」という声も上がっています。在宅勤務中の電気代や通信設備費などは、プライベートでの使用分と業務での使用分をどのような基準で区分けし補助するべきか、企業としても悩ましいところでしょう。

そうした中、2021年1月に国税庁から「在宅勤務にかかる費用負担等に関するFAQ(源泉所得税関係)」が発表されました。

今回は、この国税庁の指針をもとに、在宅勤務手当の取り扱い方についてご紹介します。

目次

在宅勤務手当とは

在宅勤務手当とは、在宅勤務やテレワークを行った従業員に対し、在宅勤務/テレワークにより生じる光熱費や通信費などの負担を補填するものとして支給する手当のことです。

2020年は、新型コロナウイルスの感染予防対策として、多くの企業が在宅勤務やテレワークを実施するようになりました。その最中にSNSなどで話題となったのが、従業員側からの「従来は必要としなかった支出が在宅勤務により発生したことで、家計が圧迫された」という投稿でした。在宅時間が長くなることで、自宅で仕事をするためデスクや椅子、通信設備を用意しなければならず、また夏場や冬場のエアコンなどで電力消費量が上がったことなどが、従業員にとって大きな負担となった・・・というものです。そうした状況の解決策として、在宅勤務手当を導入し、設備費や維持費に当ててもらおうとする企業が徐々に増えています。

実は、在宅勤務手当の支給は、企業側にとっても次のようなメリットを生みます。

経費削減が期待できる

新しく手当を導入するには原資が必要になりますが、在宅勤務手当を支給する従業員は通勤しなくてよくなるため、通勤手当を充てれば、改めて予算を取らなくても原資を確保することができます。しかも、支給額次第では、経費削減も可能になります。例えば、在宅勤務手当として10,000円程度を毎月支給したとして、通勤手当をそれ以上支払っているのなら差額分が経費削減になります。

多様な働き方に対応できる

在宅勤務やテレワークは、新型コロナウイルスだけでなく、働き方改革の一環としても注目されています。育児や介護との両立などでも柔軟な働き方への対応を求められる現代において、在宅勤務やテレワークを積極的に導入している姿勢は、企業にとって大きなアピールポイントになります。

従業員のモチベーション向上につなげられる

従業員が安心して働ける環境づくりは、企業にとって重要な課題です。在宅勤務手当は、「出社による新型コロナウイルスへの感染不安」を抱く従業員が、生活費の圧迫に対する不安を抱えることなく最大のパフォーマンスを発揮できるようにすることにも役立ちます。

在宅勤務手当はどうルール化する?課税される?

在宅勤務手当を支給するにあたり、人事労務担当者がもっとも気になるのは「支給額をどう設定するか」「どこまでを企業が負担するか」「手当は課税対象になるのか」といった点ではないでしょうか。

まず、支給額や負担の割合については、法的に特段の定めはありません。そのため、企業によって対応は様々です。ある民間企業が2020年秋に行った調査でも、在宅勤務を実施し「在宅勤務手当を支給している」と回答した企業は約3割でしたが、支給額や支給方法は企業によって異なっていました。

ただし、労働基準法には「労働者に食費、作業用品その他の負担をさせる定めをする場合においては、これに関する事項を就業規則に定めなければならない」(第89条第1校第5号)と規定されています。在宅勤務やテレワークを導入する際には「テレワーク勤務規定」を定める必要がありますが、在宅勤務手当についても、費用負担区分について明確なルールを作り、必要に応じて就業規則の変更を行ったり労働条件通知書などで従業員へ周知したりすることも忘れずに実施しましょう。

在宅勤務手当を支給するには、例えば次のような方法があります。

- ①毎月一定額を定めて在宅勤務手当として支給する

※従業員には企業に対し返還義務がない - ②業務に使用する実費分(業務使用分)を在宅勤務手当として支給する

- ③在宅勤務等に必要な事務用品など(パソコンなど)を現物で支給する

在宅勤務手当を「月額で定額支給」とする場合(方法①)、従業員の実質負担額に関係なく金額を設定することになります。金額は企業によって異なりますが、概ね月額3,000円〜10,000円程度に設定されていることが多いようです。ただし、多くの人が「足りない」と感じているという調査結果もあることから、一概に方法①が最適とも言い切れません。いずれにせよ、従業員が納得できる形を検討することが大事になります。

また、国税庁が2021年1月に公開した「在宅勤務にかかる費用負担等に関するFAQ(源泉所得税関係)」によれば、方法①の場合は「給与」として課税の対象になりますが、方法②の場合は非課税になります。

例えば、従業員が自宅ではなくレンタルオフィスを利用した場合、その利用料は使用時間に則った料金を支払うことになるため、方法②で支給することができます。この場合の支給方法が、立替精算であっても仮払い精算であっても、課税の対象とはなりません。(精算には領収証などの証憑書類が必要です)

一方、在宅勤務に必要な事務用品などを現物で支給する場合(方法③)は、「現物給与」として課税対象になります。(「貸与」であれば非課税です)

なお、在宅勤務手当は、労働基準法で定められた「割増賃金の対象とならない手当」には該当しません。したがって、いわゆる「割増賃金」の対象として取り扱うことになります。

「割増賃金の基礎となる賃金」から除外できるもの

(労働基準法第37条第5項、労働基準法施行規則第21条)

- 家族手当

- 通勤手当

- 別居手当

- 子女教育手当

- 住宅手当

- 臨時に支払われた賃金

- 1ヵ月を超える期間ごとに支払われる賃金

厚生労働省リーフレットPDF「割増賃金の基礎となる賃金とは?」より抜粋

在宅勤務手当における業務使用分の精算方法

業務使用分を在宅勤務手当として支給する場合、厳密に「非課税」分を算出する必要があります。しかし、電気代などの光熱費や通信費などは、プライベートでの利用や家族の利用なども考えられることから、業務利用との切り離しがとても難しくなります。

そこで国税庁は、「在宅勤務にかかる費用負担等に関するFAQ(源泉所得税関係)」の中で、通信費や電気料金における「業務のために使用した金額を合理的に計算する方法」を示しました。

通信費にかかる業務使用分の計算方法

電話料金の通話料に関しては、通話明細書などにより業務のための通話料金を確認することができるため、業務に利用した通話分だけを計算することは容易にできるでしょう。しかし、電話料金には、基本使用料やインターネット通信にかかる基本使用料、データ通信料などが別途発生します。このような料金については、業務使用分を合理的に計算し、算出する必要があります。

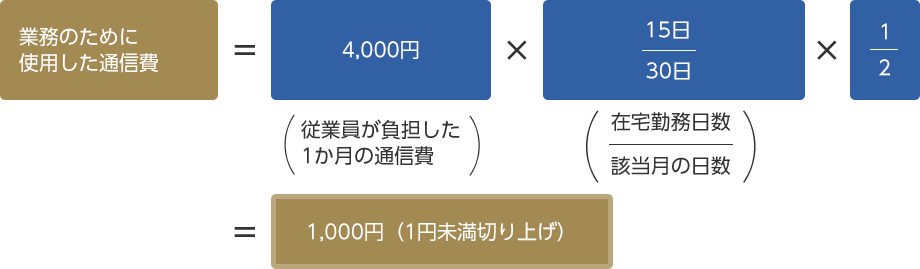

国税庁FAQでは、業務使用分の合理的計算には次の式を用いて算出するとあります。

上記算式の「1/2」は、睡眠時間を除いた時間全てに均等に基本使用料や通信料等が生じると仮定して、平均睡眠時間を8時間、労働時間を8時間(法定労働時間)としたときに、1日のうち労働時間の占める割合を示したものです。

例えば、ある従業員が1ヵ月のうち15日間在宅勤務をした際、従業員が自身のスマートフォンを利用した費用を在宅勤務手当として全額支給したケースで考えてみましょう。

<例> 支給した在宅勤務手当が4,800円で、費用の内訳が以下のようになっていた場合

■費用の内訳

- 基本使用料(無料通信枠):3,000円

- データ通信超過分:1,000円

- 業務で使用した通話料:800円(通話明細書あり)

上記の場合、通話明細書で確認できる「業務で使用した通話料」は、その全額が非課税となります。しかし、基本使用料とデータ通信超過分(4,000円分)は、プライベート利用も含まれるため、上記の計算式に当てはめて合理的に業務使用部分を算出します。

ここで算出された1,000円は非課税となるため、当月においてこの従業員に支給した在宅勤務手当4,800円のうち、1,800円が非課税、3,000円が課税対象となります。

電気代にかかる業務使用分の計算方法

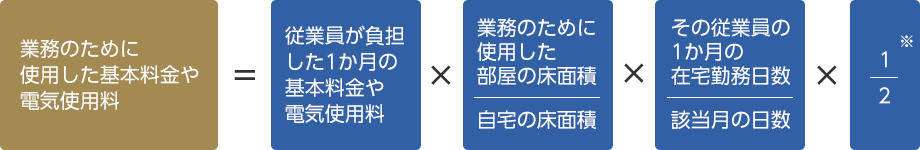

在宅勤務中の電気代についても、プライベートでの利用分と業務使用分を合理的に計算し、按分する必要があります。算出にあたっては、在宅勤務を行った日数に加え、業務に使用した部屋の床面積も考慮しなければなりません。

在宅勤務中の電気代における業務使用分の計算式は、以下のようになります。

上記算式の「1/2」も、通信料と同じ方法で算出した、1日に占める労働時間の割合を示しています。この算式によって算出した額を支給する分には、「課税しなくてよい」とされています。また、上記の算式によらず、より精緻な方法で算出した額を業務使用分として従業員に支給している場合も、非課税が適用されます。

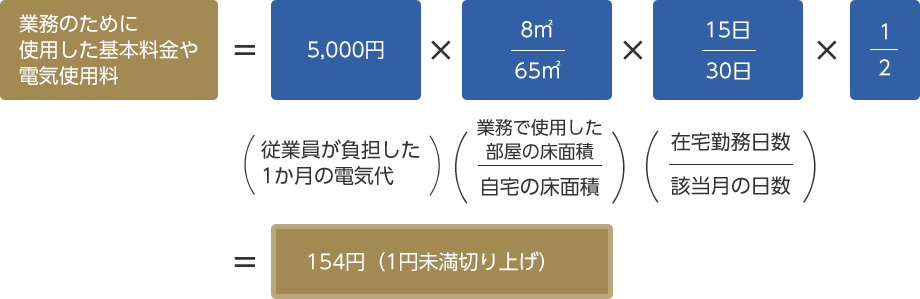

例えば、通信料の計算例にあげた従業員の在宅勤務環境が以下のようになっており、従業員が当月電気代として支払った5,000円を在宅勤務手当として支給したとします。

- 自宅の床面積65㎡

- 業務で使用した部屋の床面積8㎡

この場合、在宅勤務手当として支給した5,000円のうち154円が非課税で処理できることになります。

>【事例】段階的なクラウド移行で給与・人事労務の業務時間を80%削減! 入社手続きや給与明細配付業務ゼロを実現した事例を見る

給与システムで在宅勤務手当の課税・非課税設定を確認しておこう

在宅勤務手当をどのように支給するかによっては、所得税など税額計算が複雑になるため、手作業の計算が増える可能性があります。また、毎月定額で支給される場合は、社会保険・労働保険の対象にもなるため、適切に設定しないと保険料の計算にも影響します。

市場で提供されている多くの給与システムでは、給与支給項目を追加し、項目ごとに課税・非課税の設定ができるようになっています。そのため、毎月定額で支給する(方法①)のであれば、給与システムで在宅勤務手当を課税対象に設定しておけば、自動的に計算されるので、正しく設定するようにしましょう。

例えば、給与奉行iクラウドでは、固定手当から変動手当まで、手当項目をきめ細やかに設定することができます。従業員ごとに異なる給与体系に合わせて支給項目を設定できるので、在宅勤務の従業員が限定されている場合もスムーズに給与計算が行えます。

国税庁の指針は2021年1月に支給した給与からの適用となるため、すでに給与の支払いが終わっている月の在宅勤務手当について、課税・非課税の設定が誤っている可能性があります。給与システムで課税・非課税の設定が間違っていると、従業員への支給額や行政機関への納付金額を後から精算することになります。既に支払い済みの在宅勤務手当については、従業員の在宅勤務状況と過去の給与の内訳を確認し、誤って計算している場合は、年末調整で対応することを忘れないようにしましょう。

もし、業務使用分の計算や課税対象の内訳に不安があれば、社会保険労務士や税理士など専門家に相談するのもよいでしょう。奉行iクラウドなら、「専門家ライセンス」を1ライセンス無償で提供しているので、専門家とデータを共有しながら相談することが可能です。また、システムの設定で不安があれば、OBC専任のオペレーターが同じ画面を操作しながら案内する「リモートサポート」を利用することもできます。

おわりに

在宅勤務手当を新設する際は、企業と従業員の費用分担に対して従業員の理解を得ることも重要です。手当の取り扱いが変わることで、税金や保険料、手取額への影響がどう出るのかなど、従業員にとっても不安を感じることが多くなります。

新型コロナウイルスの感染予防策として在宅勤務やテレワークを実施する場合は、費用負担についても企業と従業員の双方が納得できる形で導入できるよう、事前にしっかりルール化して進めましょう。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!