2022年からスタートした電子帳簿保存法改正で、「電子取引の紙保存禁止」について対応が間に合わない企業が続出し、多くの波紋を呼びました。OBCを含む業界団体からの働きかけもあり、令和4年税制改正で猶予期間が設けられましたが、法改正が見送られたわけではないため、改めて2023年末までに全ての企業で対策を講じておかなければなりません。

そこで今回は、請求書等のデータ保存に向けて、この猶予期間の間にどこから対応を始めるべきか、押さえておきたいポイントや導入手順について解説します。

目次

- 電子帳簿保存法の目的は「経理業務のペーパーレス化」

- 2022年から義務化された「電子取引制度」とは

- 電子取引制度の“完全”義務化は2024年1月スタートに!

猶予期間はあくまで「仕組みを整備するための期間」 - 電子取引制度に対応するために押さえておくべき4ステップ

- 3つの電帳法制度に“完全対応”する会計システムなら安心!

- 電子取引制度に関するよくあるご質問

電子帳簿保存法の目的は「経理業務のペーパーレス化」

本来、法人税法など各税法では会計帳簿や決算書、請求書等の国税関係帳簿・書類を「紙での備付け」で保存するよう義務づけています。電子帳簿保存法(以下、電帳法)は、これら国税関係帳簿・書類について一定の要件のもとデータで保存することを認める法律です。

電帳法で期待される効果には、次のようなものがあります。

- 紙、印刷、コピー、ファイル等の事務用品コストの削減

- キャビネット、倉庫代等の保管コスト等の削減

- ファイリング、配送対応、運搬、資料探し等の業務時間の削減

- 経理業務の課題である紙・ハンコ文化から脱却

- 経理のデジタルトランスフォーメ-ション(DX)の実現

- データ連動による入力工数の削減、ミスの減少効果

- 電子化により資料検索の時間軽減、問い合わせ対応の負担軽減

- 税務調査や会計監査に係わる準備や対応時間の削減

他にも、電帳法を活用することで、セキュリティ強化など内部統制の強化や、働き方改革への対応などワークスタイル改革などの実現も期待されています。

電帳法が施行される以前から、国税関係帳簿や書類を保存する際にかかる業務負担は問題視されていました。そこで、電帳法によって国税関係帳簿・書類のデータ保存を認め、保管場所の確保や保管コスト、業務負荷の軽減を図ろうとしたのです。

その後もIT技術の進化に合わせて法改正が繰り返され、中小企業の間にも「業務のデジタル化」が浸透しつつある現在では、「経理業務の電子化・ペーパーレス化」で大幅な業務改善を進めるために欠かせない法律となっています。

2022年から義務化された「電子取引制度」とは

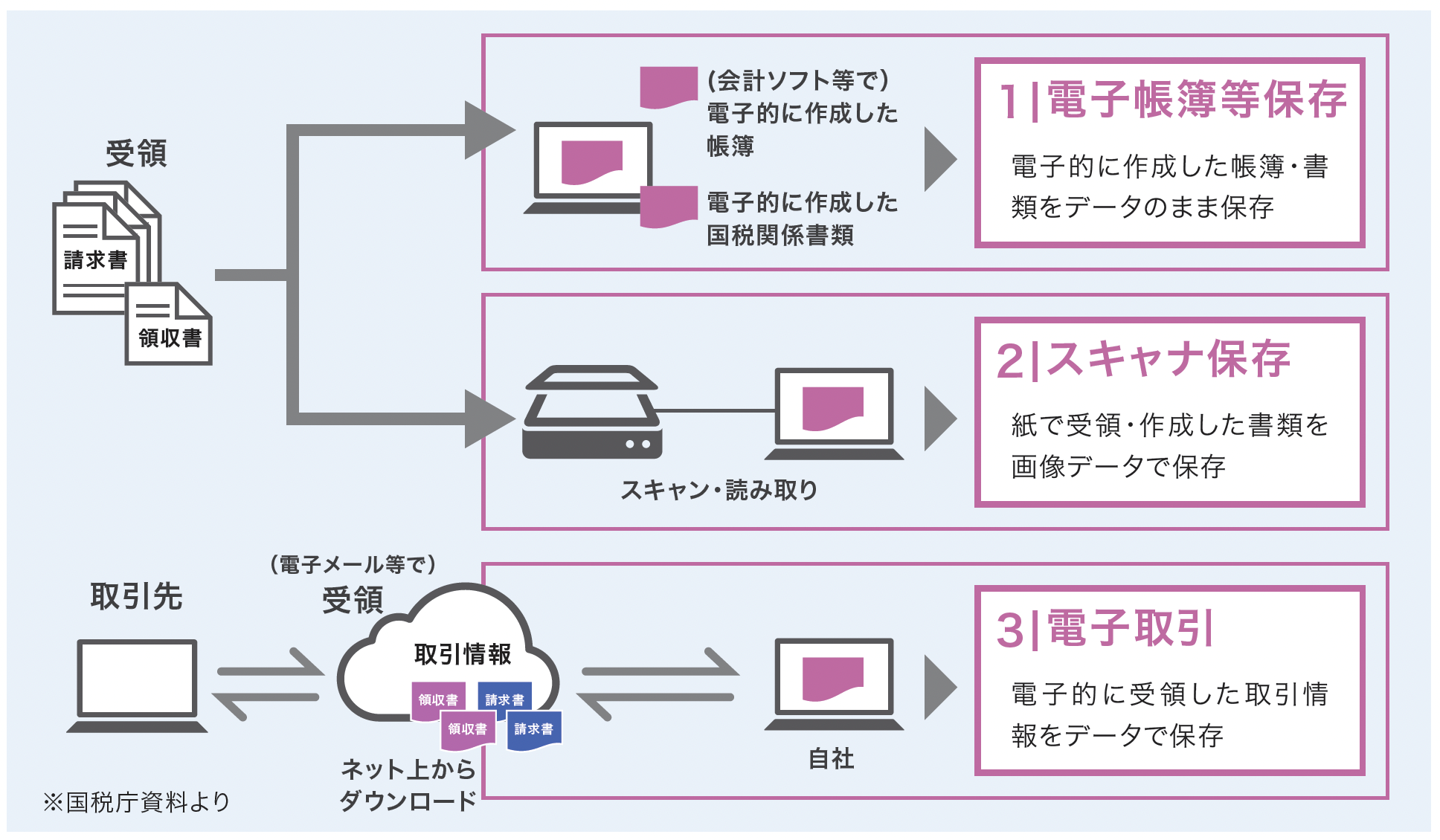

電帳法には「電子帳簿保存」「スキャナ保存」「電子取引制度」の3つの制度があり、国税関係帳簿・書類の種類ごとに認められているデータの保存方法が異なります。

今回の改正で、全ての企業が対象となる大きな変更点の1つが、「電子取引データの紙保存禁止」です。

これは、電子取引に該当する取引は紙での保存が禁止され、データで保存するためには保存要件を満たさなければならない、というものです。

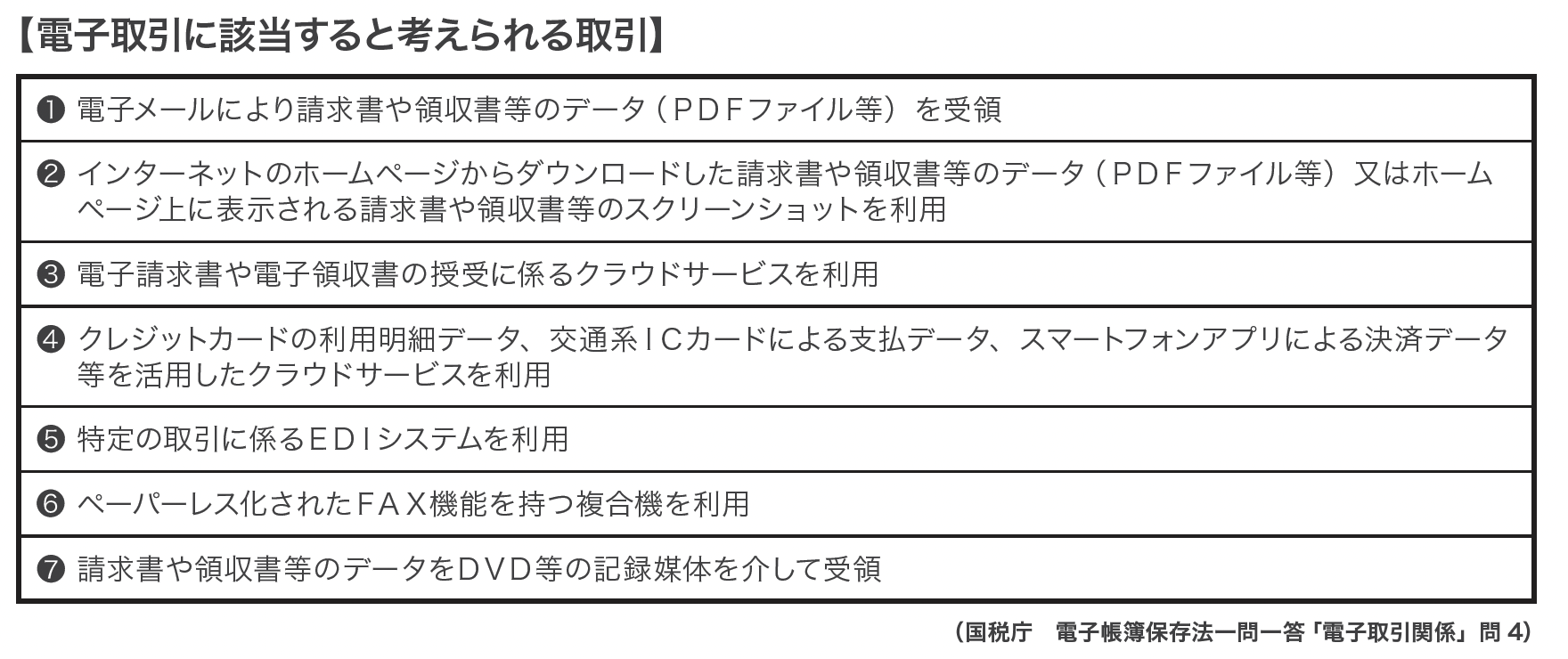

電子取引に該当するデータには、次のようなものが該当します。

これらの方法で請求書や領収書などの証憑類をやり取りしている場合は、たとえPDFをメールで送信する簡単な方法だったとしても「電子取引」に該当し、データで保存する必要があります。

なお、電子取引データを保存する場合は、次の要件を満たさなければなりません。

<電子取引制度の保存要件>

-

● システム概要を記した書類の備付け

- ※ 自社開発のプログラムを使用する場合のみ

-

● 見読可能装置の備付け

-

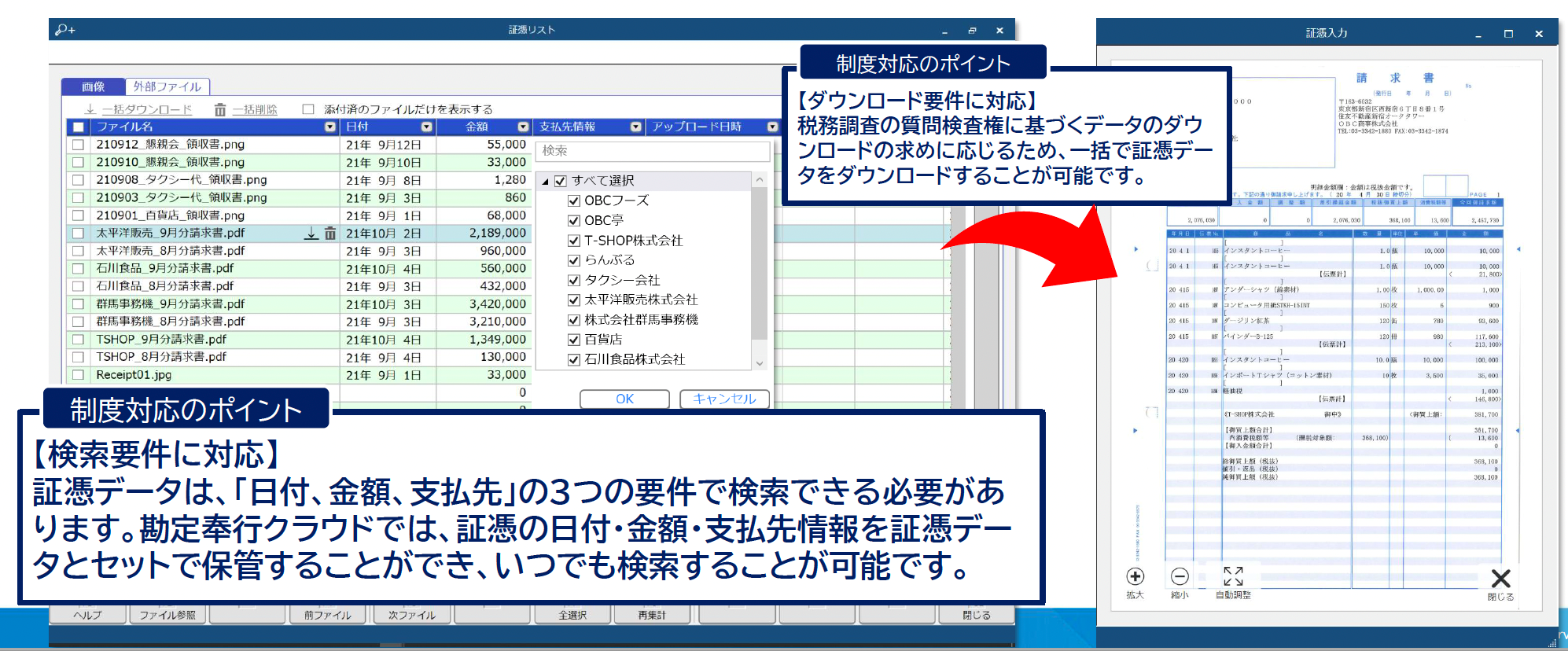

● 検索機能の確保

- ①取引年月日その他の日付、取引金額及び取引先を検索の条件として設定することができること

- ②日付又は金額に係る記録項目についてはその範囲を指定して条件を設定することができること

- ③二以上の任意の記録項目を組み合わせて条件を設定することができること

※ 税務職員による質問検査権に基づくデータのダウンロードの求めに応じることができる場合には②③の要件は不要

-

● 次のいずれかの措置を講じること

- ① タイムスタンプが付与されたデータを受領

- ② 速やかに(またはその業務の処理に係る通常の期間を経過した後速やかに※)タイムスタンプを付与

※ 取引情報の授受から当該記録事項にタイムスタンプを付与するまでの各事項に処理に関する規程を定めている場合に限る。 - ③ データの訂正削除を行った場合にその記録が残るシステムまたは訂正削除ができないシステムを利用

- ④ 訂正削除の防止に関する事務処理規程を策定、運用、備付け

※ その他改正電子帳簿保存法の詳しい内容については、コラム「紙保存は要注意!2022年「電子帳簿保存法」改正後に経理担当者が押さえておくべきポイント~規制緩和・規制強化の内容を総ざらい」を参照ください。

電子取引制度の“完全”義務化は2024年1月スタートに!

猶予期間はあくまで「仕組みを整備するための期間」

今回電帳法が改正された理由は、インボイス制度がスタートすることで懸念される経理業務の複雑化に対応することがあげられます。

インボイス制度が始まれば、適格請求書とそうでない請求書の区分管理など、新しい業務も追加されます。すでに、紙以外にもPDFなどデータで証憑類の授受が行われることも多く、電子インボイスの導入も進められている状況を考えても、今後の経理業務が混乱することは明白です。こうした近い将来起こりうる業務の混乱に向けて、今のうちに“様々な形態の証憑類に対応できる仕組み”を導入するなど対策をしておくことが必要なのです。

しかし、業務のデジタル化やDX推進、緊急事態宣言によるテレワークが実施される中でも、「経理業務から紙がなくならない」状態が続きました。そのため、業務のデジタル化を加速させるよう大幅な法改正が行われたとも言えます。

この改正電帳法に対し、2021年夏「違反した場合は青色申告の取り消しなどの措置もある」と国税庁が公表したことが波紋を呼び、多くの企業が「対応が間に合わない」と混乱する事態になりました。もともと令和3年度税制改正大綱で盛り込まれた改正内容ですが、2021年10月時点でも半数以上の企業が「改正法の詳細を知らない」という民間企業の調査結果が出るなど、特に中小企業の対応の遅れが浮き彫りになったのです。

企業の混乱状況を鑑み、政府は2021年11月「お問合せの多いご質問」を公開しましたが、改めて令和4年度税制改正大綱で2年の猶予期間を設けることになりました。

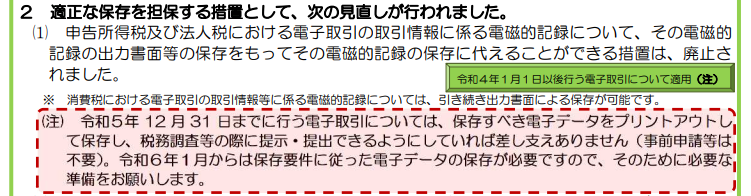

現在、国税庁では次のように発表しています。

つまり、2年の猶予期間は、2年後に始まっていればいいというものではなく、2年後には必ず整備され運用されていなければならないことを示唆しています。

今後のインボイス制度の影響を考えると、少なくとも2023年10月1日の制度開始時点では、データで管理できる運用に切り替わっていることが望ましいでしょう。

電子取引制度に対応するために押さえておくべき4ステップ

電子取引制度で重要になるのは、「授受した請求書データの保存・管理方法」です。

現在すでに電子取引を行っている場合はもちろん、今後電子取引が発生する可能性がある場合も、改正電帳法への対応は必要になります。

次の4つのステップをもとに、社内の体制をしっかり整えていきましょう。

- ①現状の電子取引状況を確認する

- ②データの保存方法を検討・決定する

- ③データの保存場所を検討・決定する

- ④承認フローや業務フローを見直す

①現状の電子取引状況を確認する

まず、請求書・見積書など証憑類を種類ごとに分類し、電子取引制度の対象となる取引がどの程度あるか確認します。本来は部門で確認する必要がありますが、最初は重要書類の多い経理部門から調べるとスムーズでしょう。

その際、授受方法や保存方法がどうなっているか(PDFかEDIか紙か等)、保存場所はどこか、ファイル名やシステム名はどうなっているか、月間取引件数や関係する部門なども確認しておきます。

確認した結果、電子データで授受しているケースが多い場合は、次のステップ「データの保存方法の検討・決定」に進みましょう。取引の中にデータと紙の両方を授受しているケースがある場合は、取引先に今後は紙の送付が不要となる旨を伝えましょう。

件数がごく少なく急ぐ必要がない場合、直近の対応として「電子取引を止め、紙での受領に戻す」という選択もあります。しかし、業務のデジタル化が進む中では、この選択はあまりお勧めできません。今すぐ次のステップを進めなくても、なるべく早く対応できるよう計画を立てておくのがよいでしょう。

②データの保存方法を検討・決定する

電子取引制度を導入する場合、保存に関わる4つの要件(先述の「電子取引制度の保存要件」枠へジャンプ)をどう担保するかが課題となります。

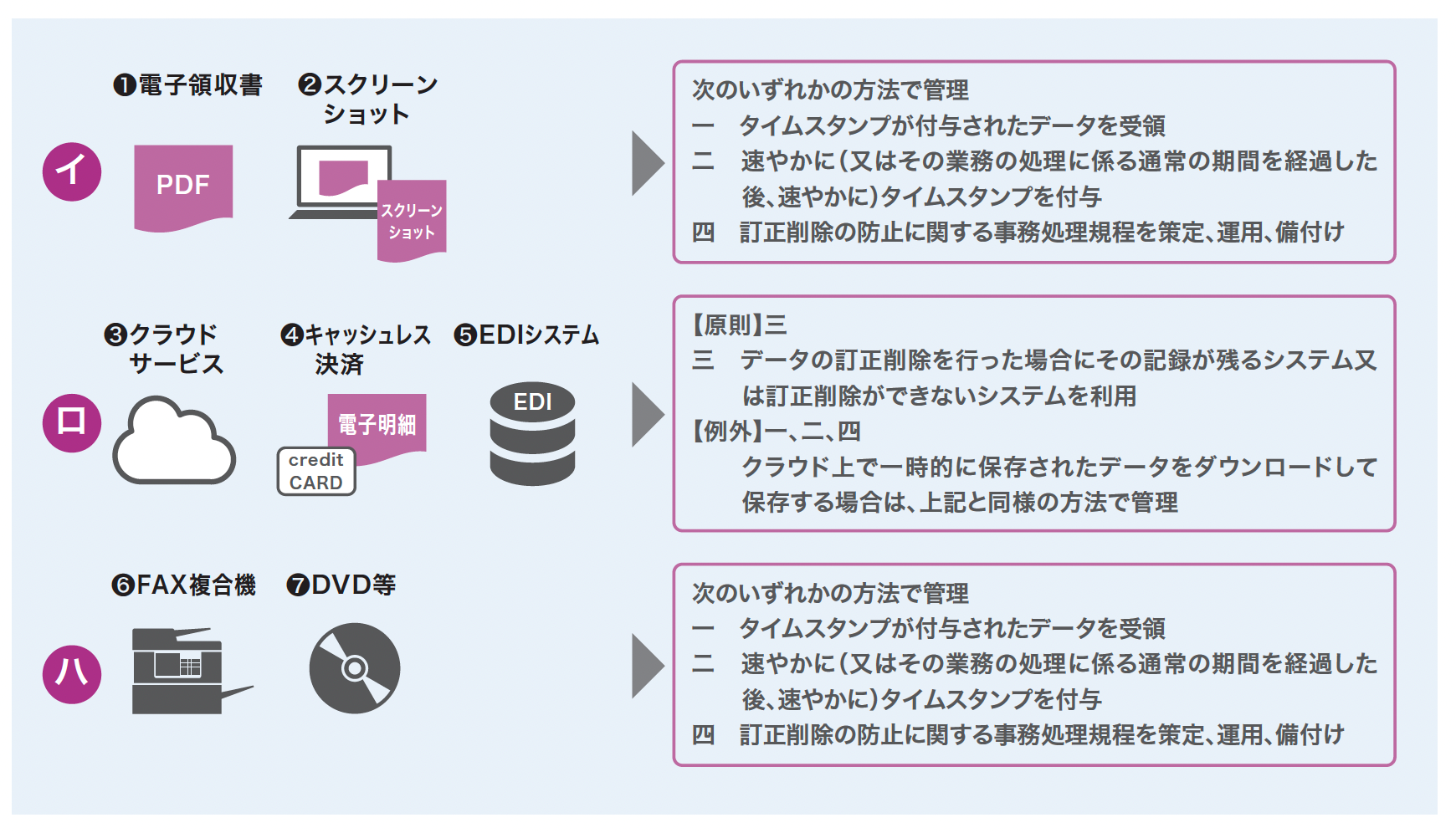

電子取引のデータがどの形態(PDFかEDIか紙か等)かによっては、次のように適正な保存上の措置も変わるため、自社の傾向を踏まえて選択する必要があります。

※ 「データの訂正削除を行った場合にその記録が残るシステムまたは訂正削除ができないシステム」とは、主にクラウド上でやり取りされるデータやEDI取引などが対象となります。

もし「自社で発行する請求書等の量が多い」「受領する請求書等にタイムスタンプが付与されていない可能性がある」という場合は、自社でもタイムスタンプを導入するか、もっとも柔軟に対応できる「事務処理規程の策定・運用・備付け」を行いましょう。

③データの保存場所を検討・決定する

データの保管場所は、自社サーバ内など社内のフォルダか、システムにするかを選ぶことになります。いずれの場合も、改正電帳法で求められる検索要件(「日付」「取引先」「取引金額」で検索できること)を満たす必要があります。

● システムで保存する場合

電帳法対応のシステムなら、検索要件を満たす機能は標準装備されています。その他「部門」「書類名」「証憑番号」などの検索項目もあれば、より柔軟に検索しやすくなるでしょう。

現在市場では、保存専用のシステムなど電帳法に対応した様々なシステムが提供されています。ただし、電子取引データの情報を会計処理業務に活かすには、別途会計システムと連携が必要なものもあります。後々の業務効率を考えるなら、電帳法に対応しデータ保存までできる会計システムが運用もスムーズになります。

● 社内フォルダに保存する場合

自社サーバ内など社内フォルダを使用する場合は、次のような方法で検索機能を確保することができます。

- 請求書データなどのファイル名に規則性をもって入力・保管する

- Excel等で索引簿を作成し、検索できるよう整備する

- 「取引の相手先」や「各月」など任意のフォルダを作成して保存する

ただし、電子取引の件数が多かったり、業務担当者が複数いたりすると、社内フォルダでは管理が困難になりやすいため、検索性の良さを考えるとシステムに保存する方が運用しやすいでしょう。

※ データの保存場所は複数になっても問題ありません。

※ 電子取引で保存義務が課されているのは、通常請求書等に記載される取引情報の事項(日付、取引金額、取引先など)の情報の全てになっており、メール本文にその旨が記載されていない限り、メールの保存は必要ありません。

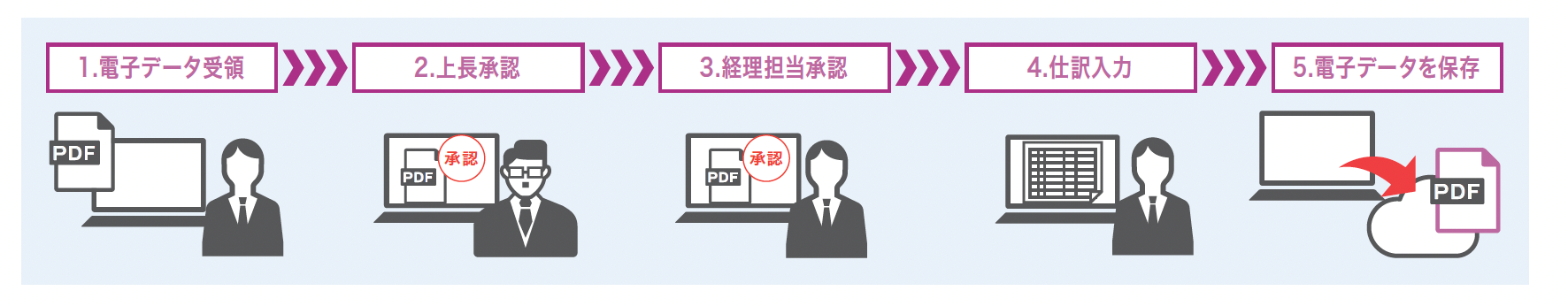

④承認フローや業務フローを見直す

電子取引制度では保存方法ばかりが注目されがちですが、承認フローや業務フローも見直さなければ、業務の効率化は難しくなります。例えば、承認フローがデジタル化していなければ、電子取引データを印刷して従来のように紙で回覧することになり、却って業務の手間が増えてしまいます。アップロードされた電子取引データを、そのまま上長や経理担当者がパソコン上で確認・承認する仕組みなら、紙で回覧しなくて済みます。申請の際、請求書の支払い予定日や口座なども入力すれば、経理担当者が再入力する必要がなくなり、経理での処理速度を上げることができます。

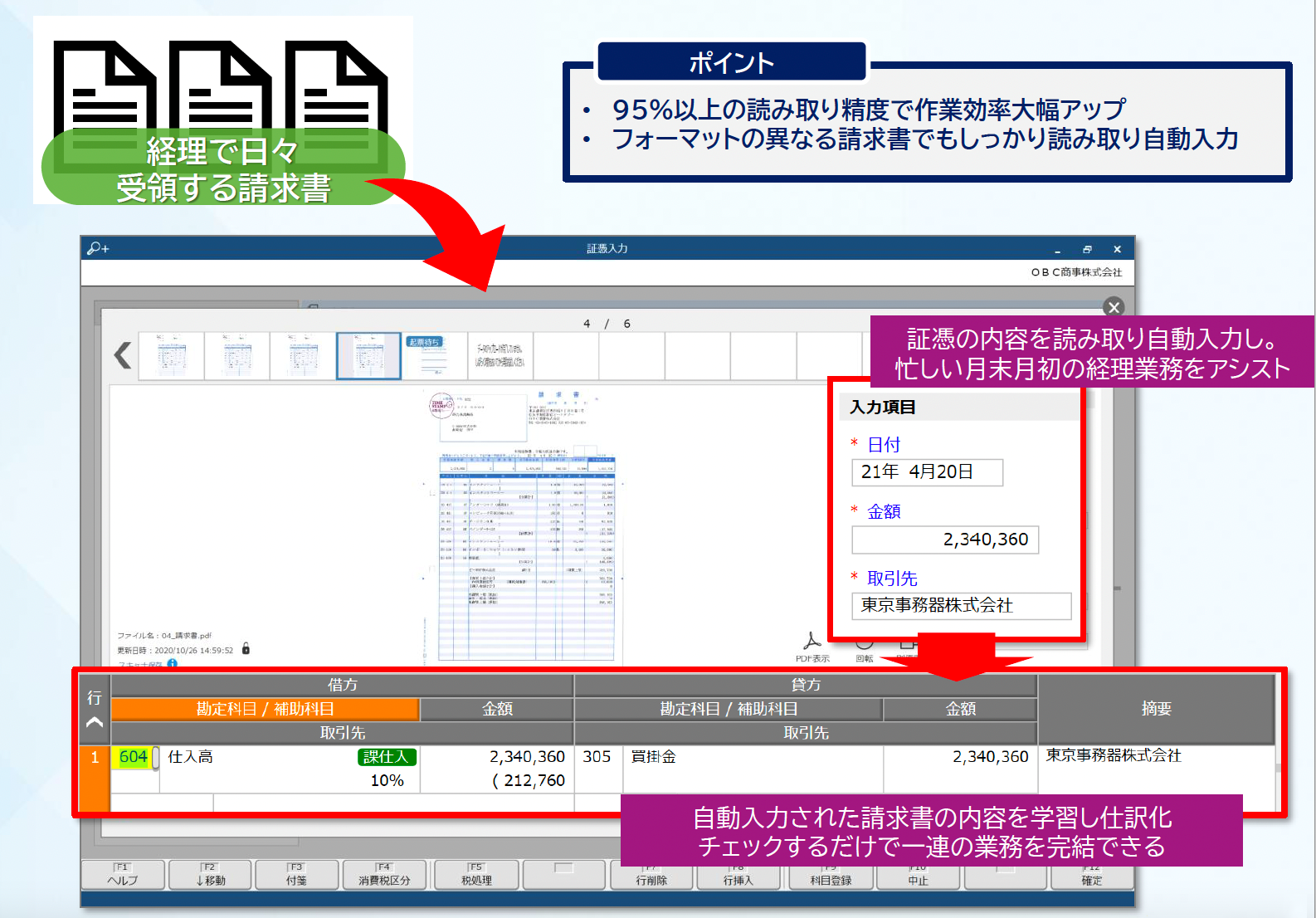

また業務フローでは、会計システムに仕訳入力する際、データを見ながら入力する作業が発生します。証憑類がデータで届くなら、データと仕訳画面が同一画面で確認できると作業効率をキープできます。仕訳入力後データを保存する際には、手続き漏れがないように「タイムスタンプ付与のタイミング」や「仕訳と紐付けして保存する」などのルールも決めておくとよいでしょう。

さらに、業務フローを見直す際に支払業務もデジタル化しておけば、例えば会計システムでは支払申請のデータを利用して仕訳が自動起票できるようになります。支払管理システムも連携しておけば、支払予定表に再入力する必要がなくなり、一気通貫でミスなく振込処理まで完了することも実現します。

3つの電帳法制度に“完全対応”する会計システムなら安心!

今回は電子取引制度への対応手順についてまとめましたが、電帳法で認められている制度には「電子帳簿保存」も「スキャナ保存」もあります。

※ それぞれの保存要件については、コラム「紙保存は要注意!2022年「電子帳簿保存法」改正後に経理担当者が押さえておくべきポイント~規制緩和・規制強化の内容を総ざらい」も参照ください。

そう考えると、電子取引制度はもちろん、電子帳簿保存制度にもスキャナ保存制度にも対応している会計システムがあれば、安心して業務を行うことができるでしょう。

例えば、勘定奉行iクラウドなら、電子帳簿保存法に必要な制度要件に完全対応しています。電子取引データは、スキャナ保存した証憑類と同様に、「日付」「金額」「取引先」などの情報とセットで奉行iクラウド上に保存され、いつでも検索することができます。証憑のアップロード時には、自動でタイムスタンプを付与※することもできます。証憑データはいつでもすぐにダウンロードできるので、税務職員による質問検査にも対応可能です。

※証憑収集オプションが必要です。

さらに、AI-OCRオプションを利用すると、アップロードした証憑から取引情報を読み取って自動入力し、仕訳も自動起票するため、申請時や仕訳作業時などで入力にかかる時間や転記ミスを大幅に削減することできます。

債務奉行iクラウドと連携すれば、買掛金や未払金の仕訳データを元に支払予定表を自動作成できます。銀行振込に必要なFBデータや支払仕訳も自動作成するため、一連の支払処理に発生していた手作業も一切不要になり、一気通貫で経理業務をペーパーレス化することができます。

電帳法で定められている保存要件は、中小企業にとっては「まだまだハードルが高い」と感じるかもしれません。しかし、1つずつ、少しずつ要件を検討していけば、乗り越えられないハードルではないのです。

猶予期間ができたおかげで、「どの方法で対応するか」を改めて検討する時間はできました。これから始まるインボイス制度や電子インボイスへの対策としても、ぜひしっかり電子取引制度に対応する仕組みを構築していきましょう。

電子取引制度に関するよくあるご質問

- 電子取引制度の「2年猶予」とはどのような期間?

- 政府は令和4年度税制改正大綱で2年の猶予期間を設けましたが、この猶予期間は、2年後に始まっていればいいというものではなく、2年後には必ず整備され運用されていなければならないことを示唆しています。今後のインボイス制度の影響を考えると、少なくとも2023年10月1日の制度開始時点では、データで管理できる運用に切り替わっていることが望ましいでしょう。

- 電子取引制度に対応するためにはどうすれば良い?

- 電子取引制度で重要になるのは、「授受した請求書データの保存・管理方法」です。そのため、

①現状の電子取引状況を確認する

②データの保存方法を検討・決定する

③データの保存場所を検討・決定する

④承認フローや業務フローを見直す

の4ステップをもとに、社内の体制をしっかり整えていきましょう。

関連リンク

-

はじめてのクラウド化にぴったりのクラウド会計ソフト

勘定奉行iクラウド

-

経理・会計業務の生産性向上を、勘定奉行iクラウドで実現された

「お客様の声」や「インタビュー動画」勘定奉行iクラウド

-

支払業務と残高管理の生産性と正確性をピンポイントで向上

債務奉行iクラウド

-

『改正電子帳簿保存法』対策は「勘定奉行iクラウド」にお任せください

勘定奉行iクラウドは改正電帳法に完全対応

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!