2024年6月から実施された定額減税は、毎月の給与から天引きするだけでなく、年末調整でも税額計算に反映する必要があります。業務担当者としては、例年の年末調整業務に加えて定額減税の負担も増えることから、早めに対策しておくのが賢明です。

今回は、定額減税に関する年末調整時の対応について、担当者が押さえておきたいポイントをまとめつつ、業務を効率化するコツをご紹介します。

目次

定額減税とは

定額減税は、納税者の税額から一定額を控除する制度です。令和6年度税制改正で「デフレからの完全脱却」を目的に、2024年6月から1年限定で実施されました。

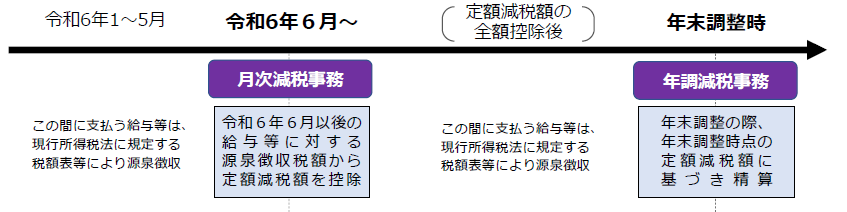

控除額は、2024年分の所得税から1人あたり3万円、住民税から1人あたり1万円の合計4万円が控除されます。対象者は、納税者本人と扶養親族で、全納税者が恩恵を受けることができます。住民税の定額減税は、2024年7月〜2025年5月までの給与支給時で特別徴収(給与控除)しますが、所得税の定額減税は、給与所得者の場合、毎月の給与(月次減税事務)と年末調整(年調減税事務)で実施することになっています。

出典:国税庁 PDF「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

月次減税事務の際、確認作業や計算を負担に感じていた担当者も多くいることと思われます。年調減税事務でも同様の事態に陥らないよう、万全の体制を整えておきましょう。

※定額減税についての詳細は、コラム「所得税・住民税の定額減税について制度概要と企業の対応をわかりやすく解説 」を参照ください。

年調減税事務の進め方と押さえておきたいポイント

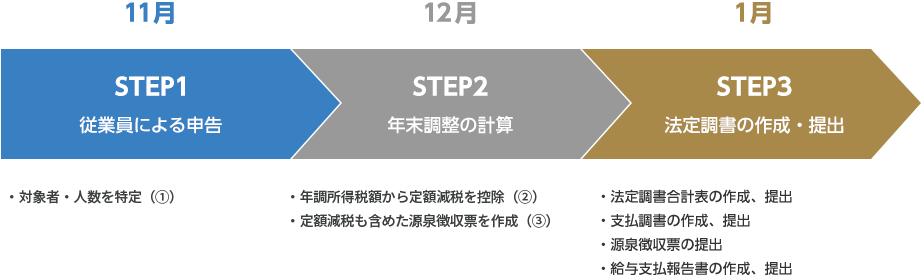

年調減税事務では、年末調整時点の対象者に対して定額減税額を再計算し、従来通り算出した年税額から控除します。つまり、年末調整の手続き(従業員の申告)と年末調整の計算においては、通年通りの流れで進めながら、並行して年調減税事務(下図①〜③)を実施することになります。

※年末調整の手順については、コラム『年末調整とは?担当者が押さえておきたいやり方と手順・注意点【保存版】 』を参照ください。

① 対象者・人数を特定

所得税の定額減税の対象者には、次のような要件があります。

<所得税の定額減税:対象者要件>

- 納税者(従業員)本人:2024年分の合計所得⾦額が1,805万円以下。

- 同一生計配偶者:国内居住で納税者と生計を一にし、2024年分の合計所得金額が48万円以下。

- 扶養親族:国内居住で納税者と生計を一にし、2024年分の合計所得金額が48万円以下。

※その他の要件については、コラム「所得税・住民税の定額減税について制度概要と企業の対応をわかりやすく解説」 」を参照ください。

●従業員本人

定額減税の対象となる納税者は、合計所得金額が1,805万円(年収が2,000万円)以下となります。年末調整では、給与が総額2,000万円を超える従業員は対象にならないため、原則「年末調整の対象となる従業員全員に年調減税事務が必要」となります。

●同一生計配偶者

同一生計配偶者については、年末調整において「控除対象配偶者」に年調減税事務が必要になり、「配偶者特別控除の適用を受ける配偶者」は年調減税事務の計算に含めることはできません。

また、従業員の合計所得金額が1,000万円を超える場合は配偶者控除を受けられませんが、定額減税の対象にはなります。この場合、配偶者控除等申告書にも扶養控除等申告書にも記載されないため、該当する同一生計配偶者については、「年末調整に係る定額減税のための申告書」で申告してもらう必要があります。

●扶養親族

年末調整では、2024年12月31日の現況を判定基準とするため、扶養控除等申告書の「住民税に関する事項」欄に記載された扶養親族は、年調減税事務の計算に含めます。そのため、月次減税事務には含めなかった2024年6月2日以降に生まれた子どもも定額減税の対象となります。

なお、月次減税事務の対象とした扶養親族が2024年6月2日以降に死亡した場合、その親族の死亡日時点で控除対象扶養親族の要件を満たしていれば扶養控除の適用を受けることができます。(所得税法第85条)この場合、定額減税も対象として扱うことになっているため、年調減税事務の計算に含めます。

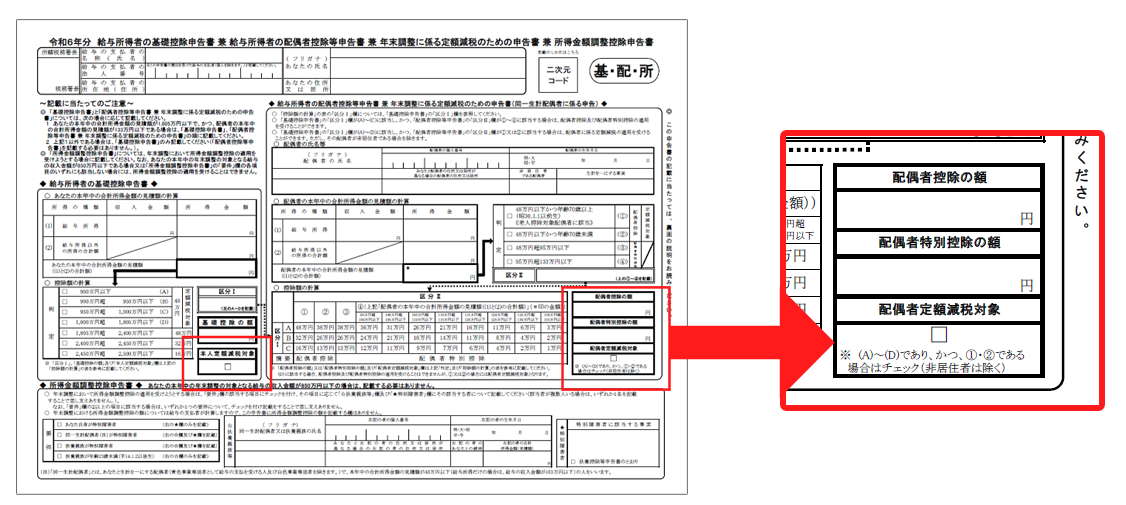

定額減税の対象となる従業員は「基礎控除申告書」を、同一生計配偶者・扶養親族については「配偶者控除等申告書」「扶養控除等申告書」「年末調整に係る定額減税のための申告書」を確認する必要があります。特に、年末調整書類の合計所得金額欄は、毎年「自分や配偶者、扶養親族の見込収入金額を把握していない」「収入金額の意味を理解していない」などにより未記入のまま提出したり記載が誤っていたりすることが多い項目です。そのため、「合計所得金額が正しく算出されているか」「定額減税対象要件を満たしているか」をしっかりチェックしましょう。

なお、2024年分の「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」では、「年末調整に係る定額減税のための申告書」も兼用する様式に変更されています。年収から所得金額を算出した結果、定額減税の対象要件を満たしていれば、基礎控除申告書・配偶者控除申告書に追加された「定額減税対象」欄にチェックを入れます。

出典:国税庁 PDF「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

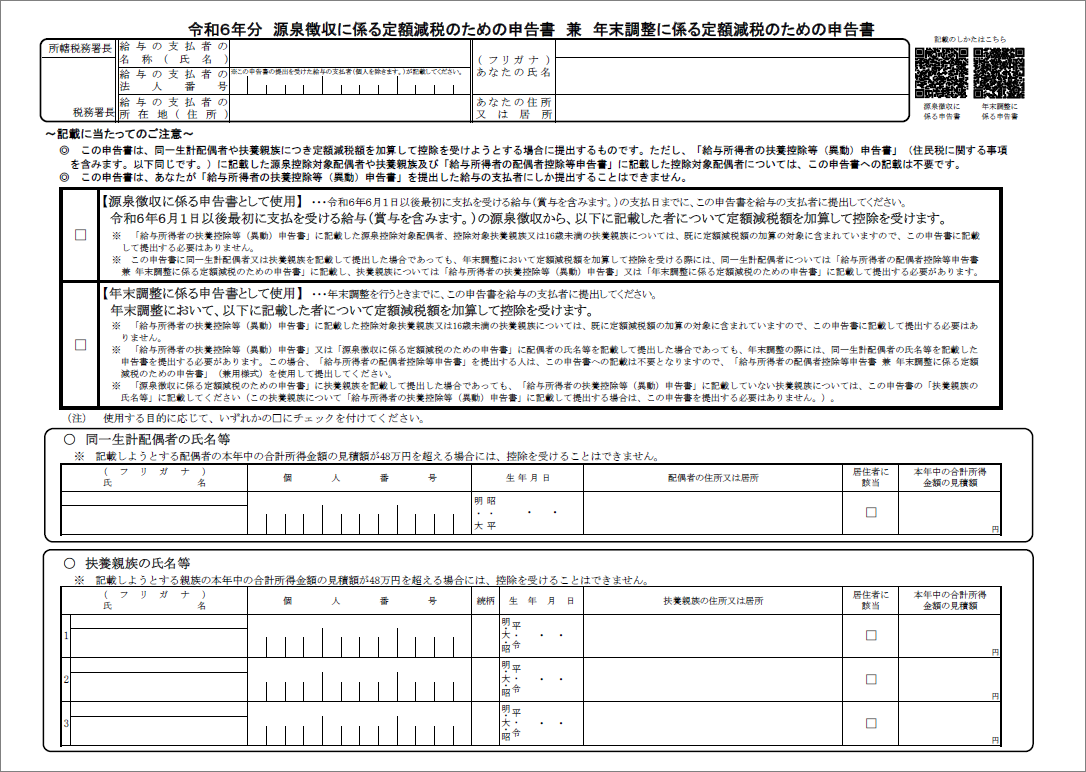

「年末調整に係る定額減税のための申告書」は、配偶者控除等申告書、扶養控除等申告書に記載しない同一生計配偶者や扶養親族がいる場合に提出が必要ですが、月次減税事務で提出を受けた「源泉徴収に係る定額減税のための申告書」が兼用フォームになっています。すでに月次減税事務時点で提出済の従業員には、年末調整書類の配付とともに差戻し、変更がないか確認してもらいましょう。まだ未提出で、年末調整で定額減税を希望する同一生計配偶者や扶養親族がいる従業員は、申告書用紙を配付し提出してもらいましょう。

出典:国税庁 PDF「 令和6年分 源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」

② 年調所得税額から定額減税を控除

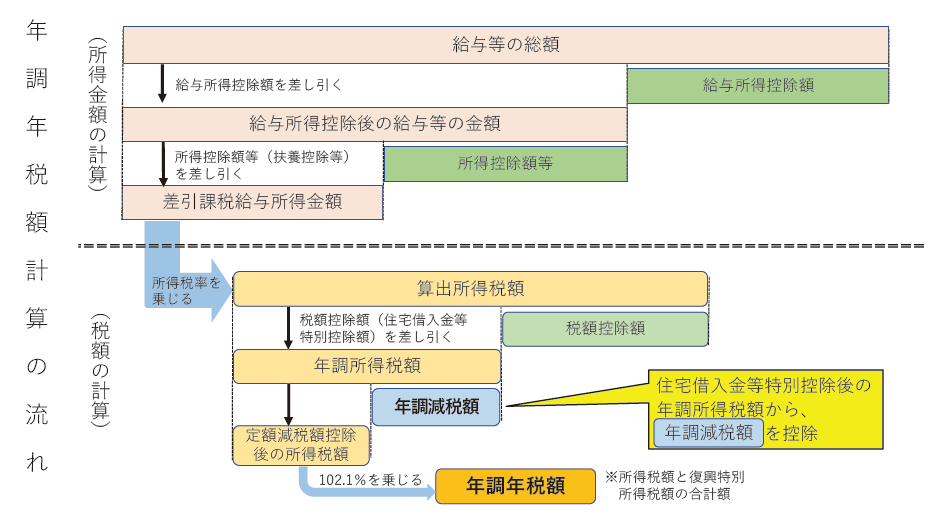

年末調整での定額減税は、従来通り年税額を算出し、住宅ローン控除を行った後の年調所得税額から控除します。

出典:国税庁 PDF「 給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

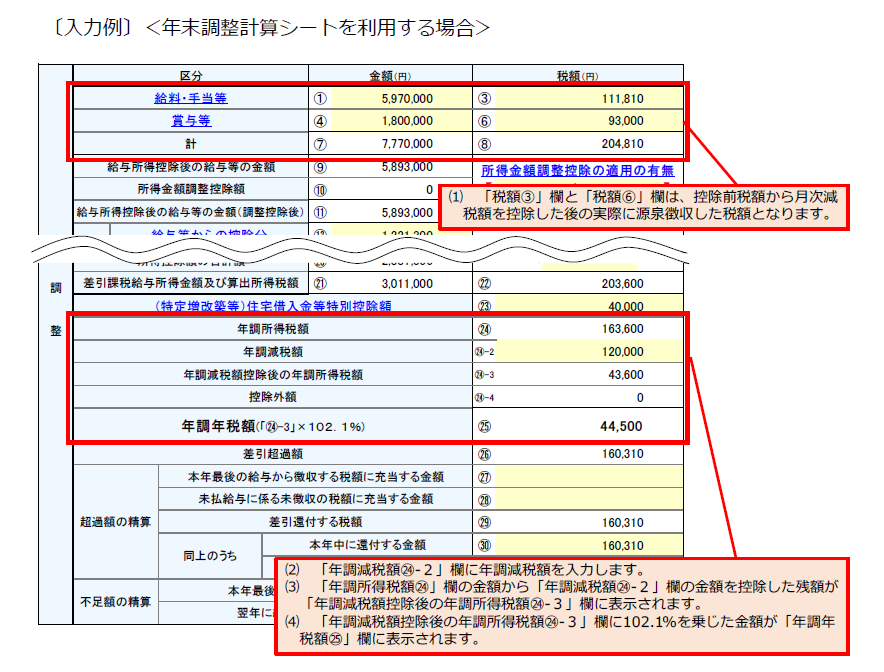

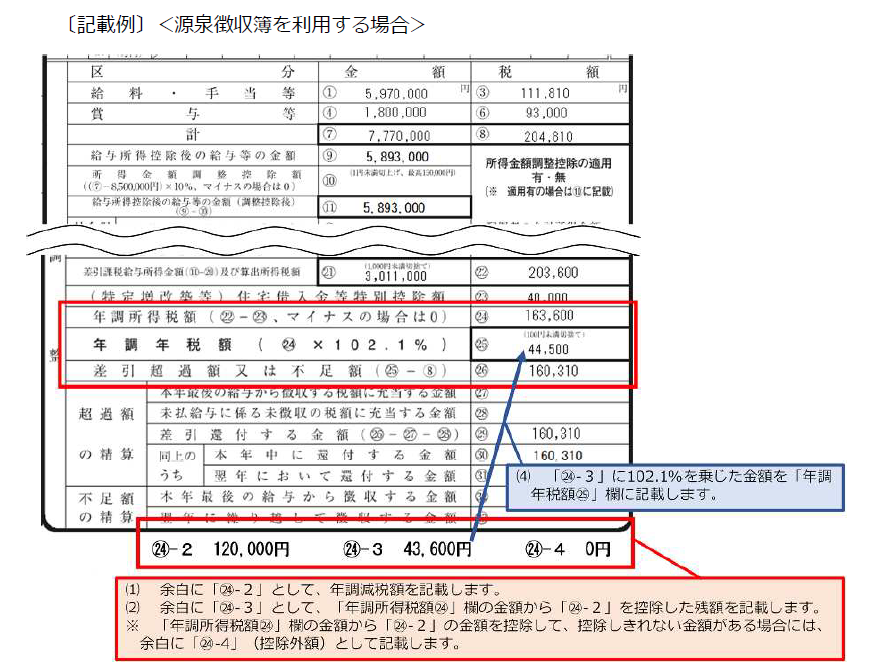

一般的に、年調年税額の計算は、給与システムに年末調整の情報を取り込んで計算しますが、手計算の場合は年末調整計算シート※や源泉徴収簿(以下「年末調整計算シート等」)を活用すると効率的に行えます。

※ 年末調整計算シートは、政府が提供するExcelシートで、従業員の給与の総額や控除対象扶養親族の人数などを入力することで、その従業員の年末調整の税額計算を効率的に行えます。(令和6年用は定額減税に対応済です)年末調整計算シートは、国税庁ホームページを参照ください。

具体的には、次のように計算します。

- (1) 所得税額を通常通り計算し、年末調整計算シート等の「年調所得税額㉔」 欄に記入します。

- (2) 源泉徴収税額の集計時に、月次減税事務で実際に源泉徴収した税額を給与と賞与とでそれぞれ集計し、年末調整計算シート等の「税額③」欄と「税額⑥」欄に記入し、その合計額を「税額⑧」欄に記入します。

- (3) 年調所得税額が算出されたら、定額減税分(年調減税額)を控除します。控除は年調所得税額を上限に行います。控除しきれなかった分は、所得税額を0円として次年度には持ち越しません。

- (4) 定額減税した後は、その金額に復興特別所得税を加算(×102.1%)して年調年税額を算出します。その後、過不足額を精算します。

出典:国税庁 PDF「 給与等の源泉徴収事務に係る 令和6年分所得税の定額減税のしかた」

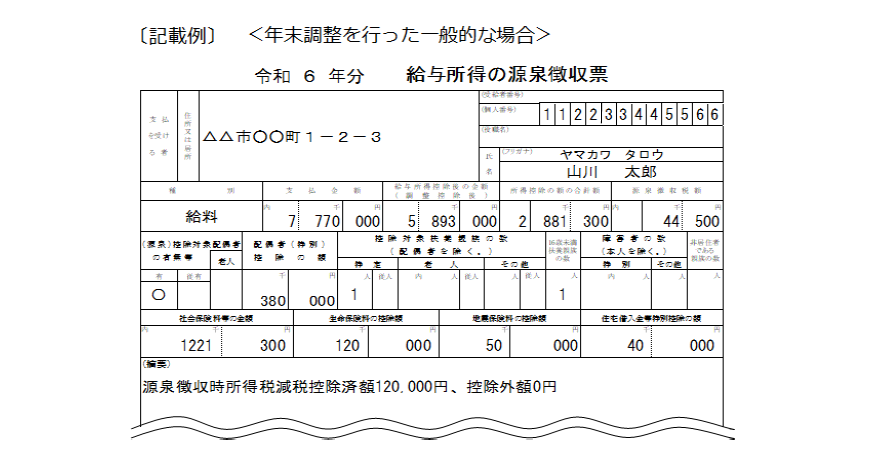

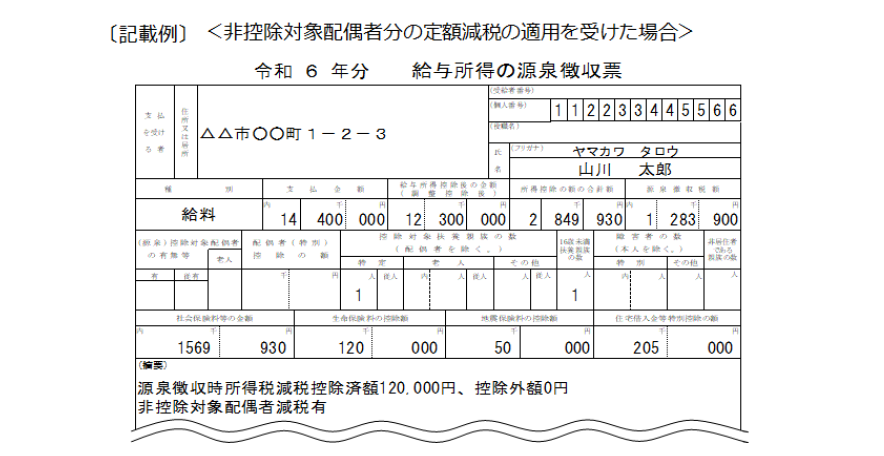

③ 定額減税を含めた源泉徴収票を作成

納税額や過不足額が算出できたら、結果を源泉徴収票にまとめます。その際、定額減税の結果についても記載しなければなりません。具体的には、源泉徴収票の摘要欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」と記載します。

年調所得税額(年末調整計算シート等㉔)が年調減税額(同㉔-2)以上となった場合、年調減税額の⾦額を源泉徴収票に記載します。逆に下回っている場合は、年調所得税額を記載します。合わせて、年調所得税額から控除しきれなかった金額がある場合は「控除外額×××円」を、控除しきれなかった金額がない場合は 「控除外額0円」を記載します。

そして「源泉徴収税額」欄には、復興特別所得税を含む年調年税額(年末調整計算シート等㉕)を記載します。合計所得金額が1,000万円超である従業員の同一生計配偶者(非控除対象配偶者)分を年調減税額の計算に含めた場合には、上記に加えて「非控除対象配偶者減税有」と記載します。

摘要欄は、その他の控除についても内訳を記載する場合がるため、定額減税に関する事項が書き切れないことがないよう、最初に記載するなどの工夫をしましょう。

出典:国税庁 PDF「 給与等の源泉徴収事務に係る 令和6年分所得税の定額減税のしかた」

年末調整をまるごと電子化すれば年調減税事務もラクラク!

定額減税がスタートした6月は、対象者と減税額の確認や、毎月の控除額の計算、管理、給与明細への記載などの業務に苦戦したという担当者も多いのではないでしょうか。年調減税事務でもっとも大変になるのは、前章の「①対象者・人数を特定」する作業です。定額減税の対象者を見誤ると、正しい納税額が算出されません。ただでさえ毎年多忙を極める年末調整業務ですが、この作業でさらなる負荷がかかることが予想されます。

年末調整の計算と年調減税事務を効率よく進めるためには、年調減税事務に対応する給与システムや年末調整電子化サービスで、対象者を自動で判定できる仕組みを構築しましょう。

市場で提供されている年末調整電子化サービスを利用すれば、年末調整の計算に必要な情報を申告とともにデータ化でき、給与システムに取り込むことで年税額まで自動計算することができます。年調減税事務に対応する給与システムと連携すれば、定額減税の対象者要件を満たしているかの特定も簡単にでき、年調減税事務に至るまでの様々な処理を自動化できます。

システムでどのように年調減税事務に対応するかは、ベンダーごとに年末調整がスタートするまでにアップデート情報が公開されますので、自社システムのアップデート情報をしっかり確認しましょう。

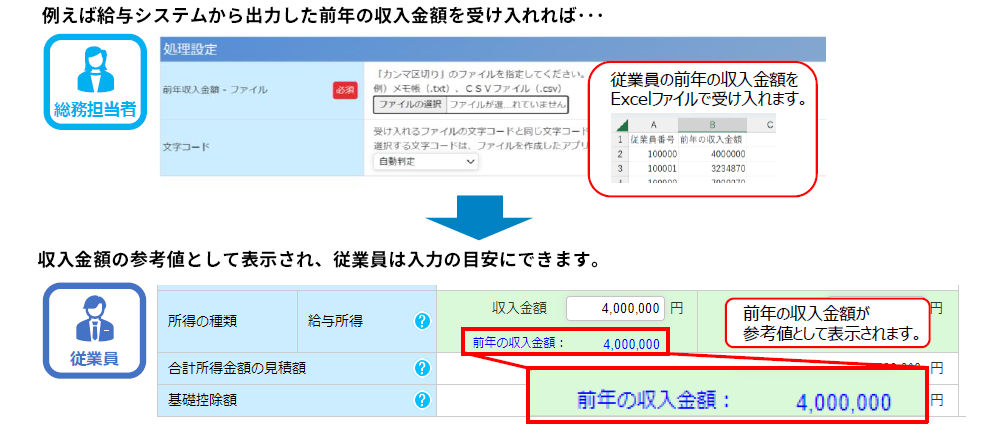

例えば、奉行Edge 年末調整申告書クラウドでは、従業員は必要最低限の入力で申告できます。給与システムから前年の収入情報を受け入れれば、収入金額の入力欄のすぐ近くにその内容を自動表示する機能が標準搭載されているため、入力の目安になります。

※ 給与奉行iクラウドを利用していれば、前年の年末調整処理時の年収金額が翌年の見込収入金額として自動表示されます。

よく間違いやすい配偶者(特別)控除の申告についても、入力された情報をもとに控除対象者を自動判定し、控除額を自動計算することができます。次年度以降は、本人と配偶者の収入金額欄の下に前年の申告内容が表示されるため、入力の目安も立ちます。

このように、奉行Edge 年末調整申告書クラウドによって申告内容の正確性を高められ、年調減税事務の計算に含む対象も容易に特定しやすくなります。

また、奉行Edge 年末調整申告書クラウドで受けた申告内容は、CSVデータで給与システムに取り込むことで、給与システムでの年税額計算に反映できます。

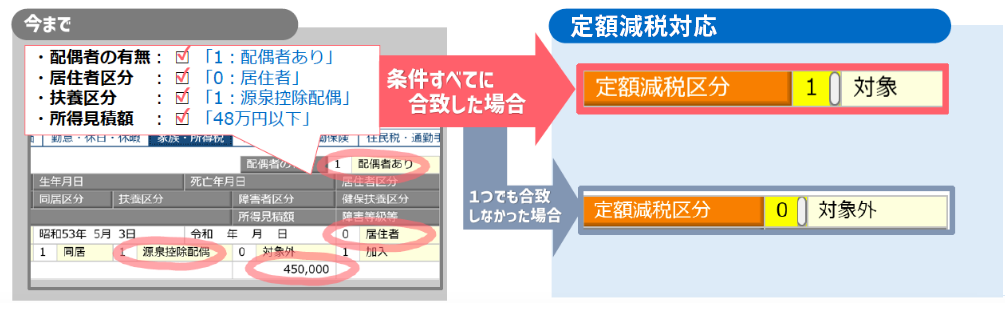

給与奉行iクラウド「社員情報登録」メニューの項目で条件全てに合致した場合に「対象」と判定します。配偶者控除申告書、扶養控除申告書に記載しない配偶者・扶養親族で定額減税を希望する場合は、「定額減税のための申告書」を紙で提出してもらい、手動で給与奉行iクラウドに入力すれば定額減税の対象者として減税計算に含むことができます。

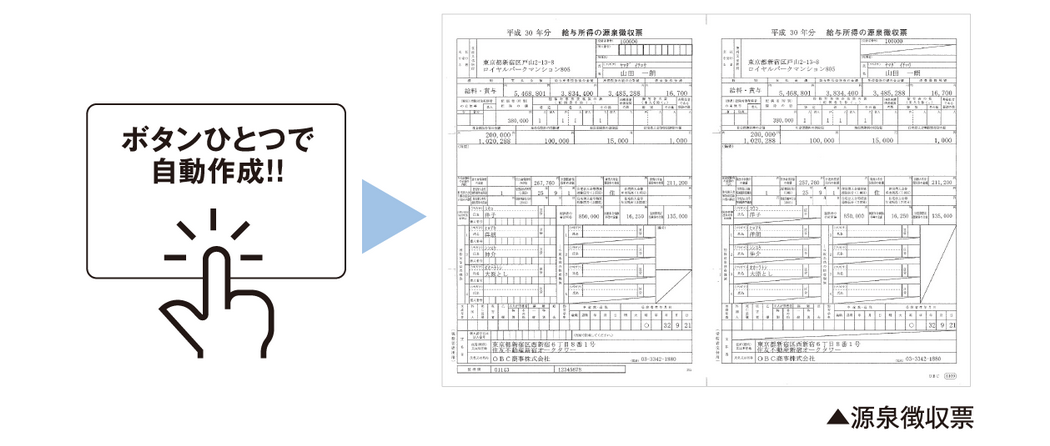

過不足税額を算出した後は、源泉徴収票もボタン1つで自動作成できます。法令上、源泉徴収票に必ず記載すべき情報は自動で印字されるため、定額減税についての注記にも対応予定です。奉行Edge 給与明細電子化クラウドをセットで利用すれば、源泉徴収票の電子発行にも対応できます。

※ 給与奉行iクラウドの年調減税事務への対応は、2024年10月中旬頃のアップデートを予定しています。

おわりに

先述したように、年調減税事務は対象者の特定をどう効率的に行うかがカギとなります。対象者の特定については、現有の給与システムで月次減税事務が行えていれば、年調減税事務にも対応できるはずですが、配偶者や扶養親族の情報は配偶者控除等申告書や扶養控除等申告書で確認する必要があります。年末調整電子化サービスをセットで活用することで、定額減税対象者の判定もしやすくなり、年末調整から年調減税事務にかかる業務負担を丸ごと軽減できます。

年末調整手続きをまだ紙で実施している場合は、ぜひ今回の定額減税を機に、年末調整の電子化に踏み切ってはいかがでしょうか。

関連リンク

-

毎月の明細書配付が驚くほど速く終わる

奉行Edge 給与明細電子化クラウド

-

正しく効率的な給与計算とペーパーレスを実現する

クラウド給与計算システム

-

年末調整申告書クラウドならデジタル化で業務を8割削減!

奉行Edge年末調整申告書クラウド

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!