年末調整手続きを紙で行っている企業などでは、源泉徴収簿は必要不可欠な書類の1つになっていることでしょう。年末調整計算をアウトソーシングしている企業にとっても、源泉徴収簿は自社確認用として活用できる重要なものです。

そこで今回は、源泉徴収簿についてメリットや書き方の法則、年末調整計算や管理業務の効率化について解説します。

目次

源泉徴収簿とは

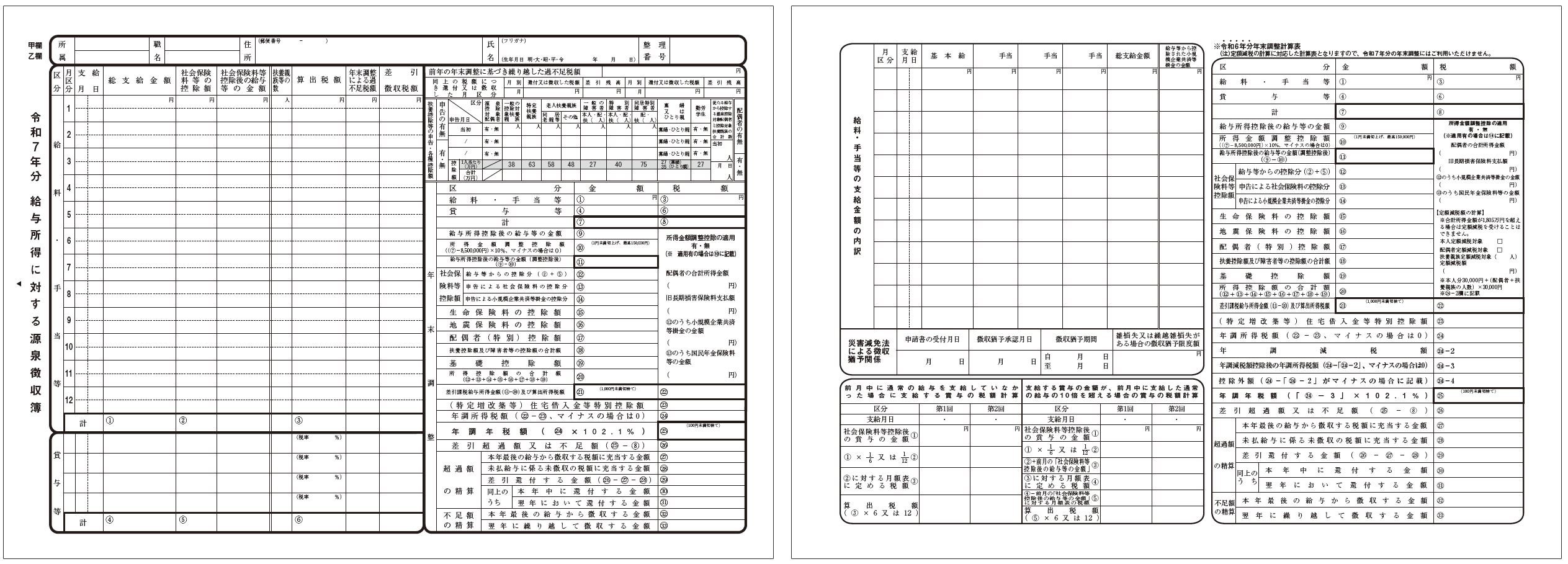

源泉徴収簿は、「給与所得の源泉徴収票」を作成する基となる帳簿です。従業員1人ごとに1枚の帳簿を作成し、毎月の給与や賞与、源泉徴収税額、年末調整申告の控除情報などを記載して年末調整計算を行い、結果を源泉徴収票にまとめます。

出典:国税庁「A2-2 給与所得・退職所得に対する源泉徴収簿の作成」

源泉徴収簿の様式は、毎年分のPDFが国税庁のホームページに掲載されていますが、特に決まった様式ではなく、給与台帳など毎月の源泉徴収の記録などがわかり年末調整事務にも使用できるものであれば差し支えないとされています。法令による作成義務もないため、税務署に提出する必要もありません。

ただし、年末調整の根拠として利用した書類は7年間の保存義務があるため、源泉徴収簿を根拠とする場合は保存期間に注意しましょう。また、個人情報も記載されるため、厳重な管理と適切な処分が求められます。

令和6年版の源泉徴収簿は、定額減税の計算に対応するフォーマットで提供されています。詳しくはコラム「2024年の年末調整の変更点は?年末調整業務で押さえておきたいポイントを解説」、または国税庁ホームページを参照ください。

源泉徴収簿と源泉徴収票、賃金台帳との違い

源泉徴収簿と混同しやすいものに、源泉徴収票と賃金台帳があります。いずれも給与に関する書類ですが、役割・用途はまったく異なります。

用語を正しく理解して適正に取り扱いましょう。

●源泉徴収簿と源泉徴収票の違い

源泉徴収票は、法定調書の1つで、法令で定められている所得税証明書です。1年分の給与・賞与・源泉徴収税額などを集計し、国が定めた書式にしたがって従業員一人ひとりに対して作成し、翌年1月末までに本人と税務署に提出しなければなりません。

また、退職者にも同様に、退職後1ヶ月以内に発行することが義務づけられています。

源泉徴収簿と名称がよく似ていますが、源泉徴収票に必要な情報を整理するのが源泉徴収簿であり、作成義務や書式、役割も異なるため注意しましょう。

●源泉徴収簿と賃金台帳の違い

賃金台帳は、従業員への給与の支払い状況を記録する帳簿です。労働基準法に基づいて作成が義務づけられており、5年間保存(賃金台帳のみの場合)しなければなりません。また、記載事項も定められており、次の8項目は必須記載項目となっています。

- ① 従業員の氏名

- ② 性別

- ③ 給与・賞与の計算対象となる期間

- ④ 出勤日数

- ⑤ 合計労働時間

- ⑥ 時間外労働/深夜労働/休日労働の時間数

- ⑦ 基本給、手当など賃金の種類ごとの支払額

- ⑧ 控除した場合には種類とその控除額

賃金台帳は「労働者の権利や労働条件の保護」「労働基準法に従った賃金計算が行われていることの検証」を目的としているため、労働基準監督署や年金事務所による調査の参考資料として活用されたり、給与支払いのトラブルがあった際の情報源として活用されたりします。また、「賃金台帳の記載事項に不備がある」「賃金台帳が適切に作成されていない」などが発覚すると、労働基準法第120条により30万円以下の罰金を科せられることがあります。

源泉徴収簿も、企業が従業員に対して支給した給与や賞与などを1年間記録しますが、正確に年末調整計算を行うことが目的のため、賃金台帳とは記載する項目が異なります。また、源泉徴収簿は年末調整の根拠となった場合に保存義務が発生しますが、保存期間は源泉徴収簿が7年間に対して、賃金台帳は「最後の記入日を起点として3年間」となっています。

源泉徴収簿の基本的な書き方・使い方

源泉徴収簿に決まった様式はありませんが、国税庁が提供している様式は不足なく情報を記載できるうえ、税額計算がしやすくなっています。

国税庁の源泉徴収簿では、具体的に、毎月記入する作業枠と年末調整計算の作業枠に分かれています。

<毎月の作業>

Step1. 対象者の基本情報を記載するStep2. 給与・賞与に関する情報を記載する

<年末調整時の作業>

Step3. 給与・賞与に関する情報を記載するStep4. 扶養親族情報を記載する

Step5. 各種控除の情報を記載する

Step6. 年調年税額を計算する

毎月の作業

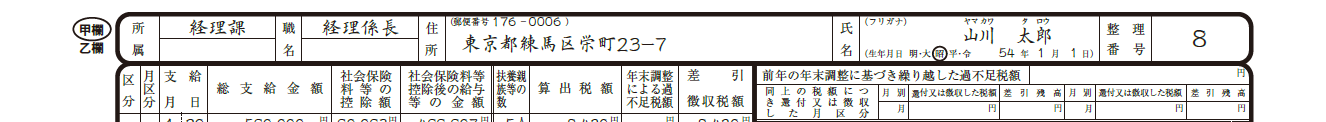

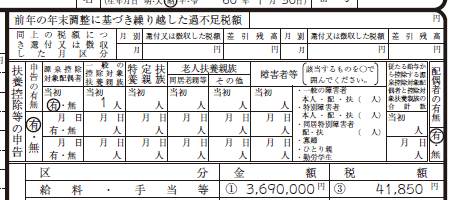

1. 対象者の基本情報を記載する

まず、最上部の個人情報欄に、対象となる従業員の所属、職名、住所、氏名、整理番号を記入します。

整理番号は、確定申告時に税務署が納税者1人ひとりに付与する番号で、記入しなくても問題ありませんが、記載されていると後で確認する際の目安になるため、記載があると便利です。また、左側の「甲欄」「乙欄」は、給与所得の源泉徴収税額における「甲欄」「乙欄」と同義で、「給与所得者の扶養控除等(異動)申告書」を提出している(甲)または、提出がない(乙)ことを意味します。

出典:国税庁 PDF「源泉徴収簿を使用した年末調整の手順」

2.給与・賞与に関する情報を記載する

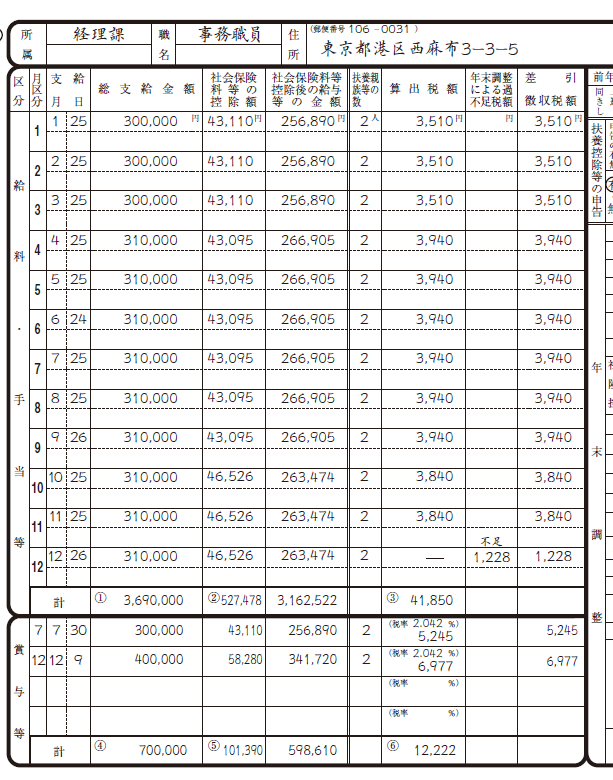

源泉徴収簿の表面左側「給料・手当等」欄には、従業員に支払った給与に関する情報を月別に記載し、源泉徴収簿の裏面には支給金額の内訳を記載するようになっています。

●表面

出典:国税庁 PDF「源泉徴収簿を使用した年末調整の手順」

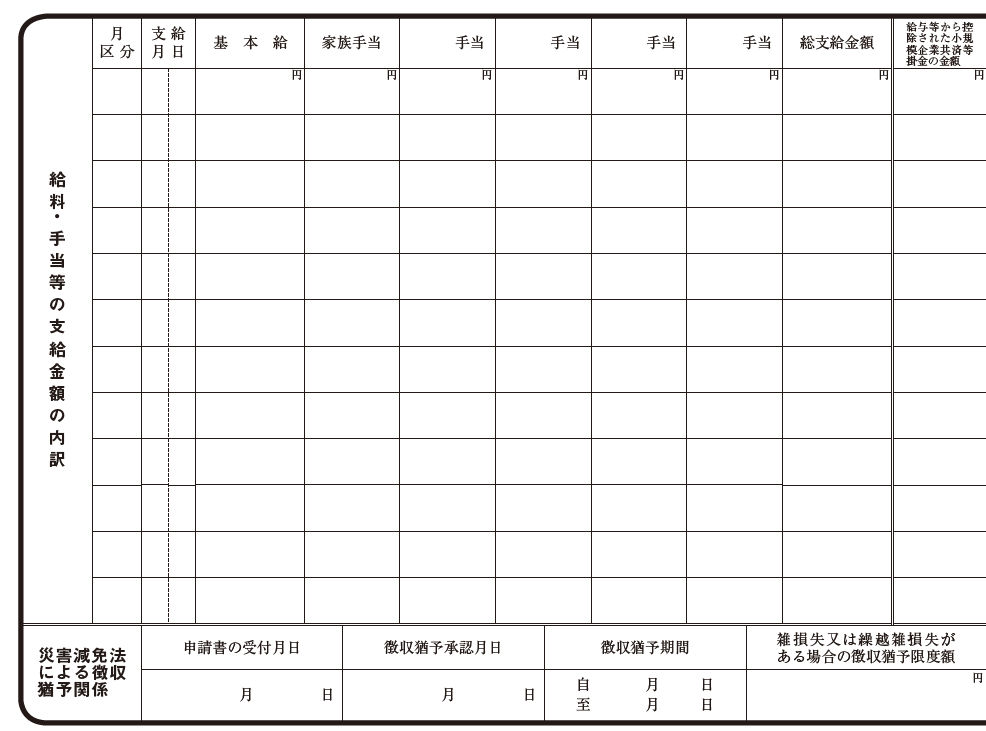

●裏面

出典:国税庁 PDF「令和6年分 給与所得に対する源泉徴収簿」

表面に記載する情報は、支給月日や総支給金額、社会保険料等の控除額、社会保険料等控除後の給与等の金額などです。基本的には給与計算時の金額をそのまま転記すれば良いですが、裏面を先に記入すれば表面は月日や総支給金額を転記するだけで完了し、記入ミスも減らせます。

また、扶養親族がいる場合は扶養親族の人数も記載するほか、賃金台帳などを参考に「社会保険料等の控除額」に健康保険や厚生年金、雇用保険などによる合計控除額も記載します。「社会保険料等控除後の給与等の金額」には、総支給額から社会保険料等の控除額を引いた値を記載し、これと「扶養親族等の数」を参照して各従業員の源泉徴収税額を計算し、「算出された税額」欄に記載します。

給与の他にも賞与等を支払っていれば、「賞与等」欄に記載します。賞与は給与と異なり、年に1〜数回の発生率になるため、記載漏れがないように注意が必要です。

※「賞与等」欄への記載内容は、給与の場合と基本的に同じです。

年末調整時の作業

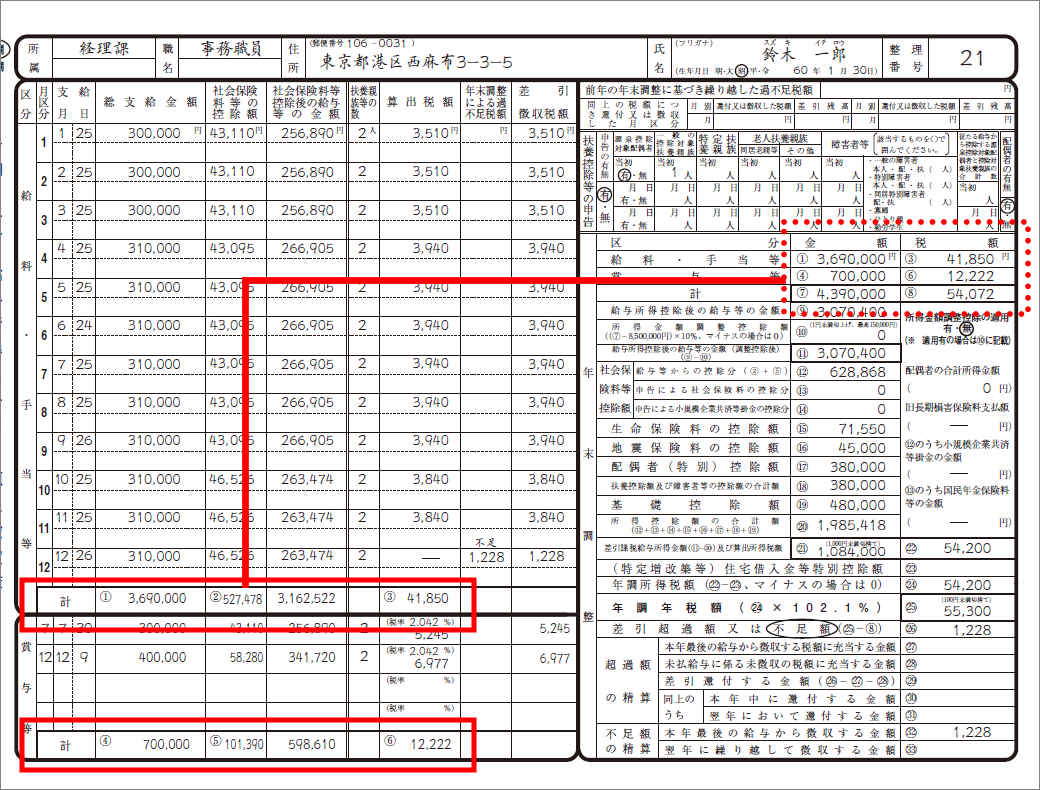

3.給与欄と賞与欄の合計を算出し年末調整欄に転記する

「給料・手当等」欄、「賞与等」に記載した内容から、表面右側の「年末調整」欄で税額計算を行います。

「総支給金額」「給与所得控除後の給与等の金額」「算出税額」には①〜⑥の番号が割り振られており、それぞれ算出した金額を①〜⑥に記載するとともに、「年末調整」欄の①③④⑥の金額を転記します。

出典:国税庁 PDF「 源泉徴収簿を使用した年末調整の手順」

4.扶養親族情報を記載する

対象従業員に配偶者や扶養親族がいる場合は、表面右側上部の「扶養控除の申告」欄に扶養親族の人数を記載します。年末調整で提出された当年分の扶養控除等(異動)申告書が提出されている場合は、「申告の有無」欄の「有」に○をし、その内容を転記します。

出典:国税庁 PDF「 源泉徴収簿を使用した年末調整の手順」

5.各種控除の情報を記載する

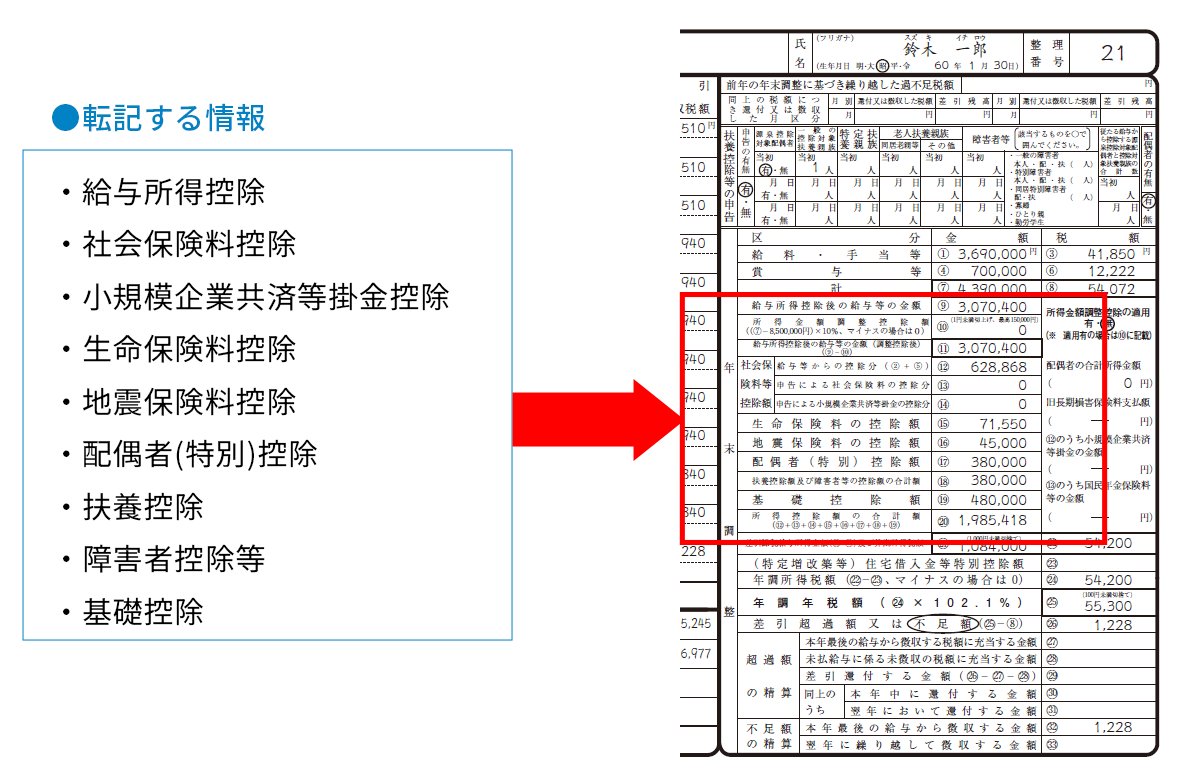

年末調整で提出された各申告書をもとに、次の項目について控除情報を源泉徴収簿の⑨〜⑳に転記します。

出典:国税庁 PDF「 源泉徴収簿を使用した年末調整の手順」

給与所得控除後の給与所得の金額は、「給与所得控除後の金額の算出表」によって求めた額を⑨に記載します。また社会保険料控除は、給与・賞与から差し引かれた社会保険料等で、全額が控除されます。小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、配偶者・扶養親族に関する控除額は、それぞれの申告書で算出された金額を記載します。該当しない控除がある場合は空欄のままで構いません。

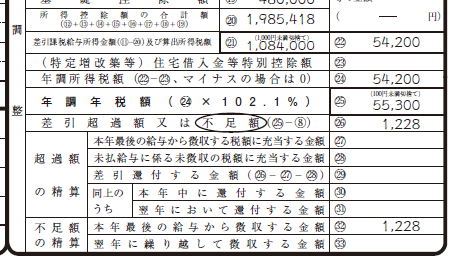

6.年調年税額を計算する

控除額が全て転記できたら、あとは年調年税額を計算するだけです。

給与所得控除後の給与等の金額(⑪)から控除の合計額(⑳)を差し引いた算出所得税額額(㉑)が分かれば、税率をかけて所得税額(㉑)を計算し、住宅借入金等特別控除(住宅ローン控除)証明書が提出されている場合は所得税額から差し引いて、最後に税率102.1%をかけた金額が年調年税額(㉕)になります。

年調年税額(㉕)と給与・賞与の合計から算出された税額(⑧)との差額によって、当年最後に支給する給与から徴収または還付する額が算出できます。

出典:国税庁 PDF「 源泉徴収簿を使用した年末調整の手順」

年末調整を簡単に行うには?

源泉徴収簿を使えば、年末調整計算が分かりやすくなり、計算ミスの軽減にも役立ちます。しかし、源泉徴収簿を使う以上、年末調整計算を手作業で行うことに変わりはありません。

また、国税庁では少しでも計算ミスを防ぐためにExcelフォーマットの「年末調整計算シート」も提供していますが、当然ながら計算に必要な数値は手入力になります。また、「マクロが動かない」など不具合が生じやすいという声もよく聞かれるため注意が必要です。

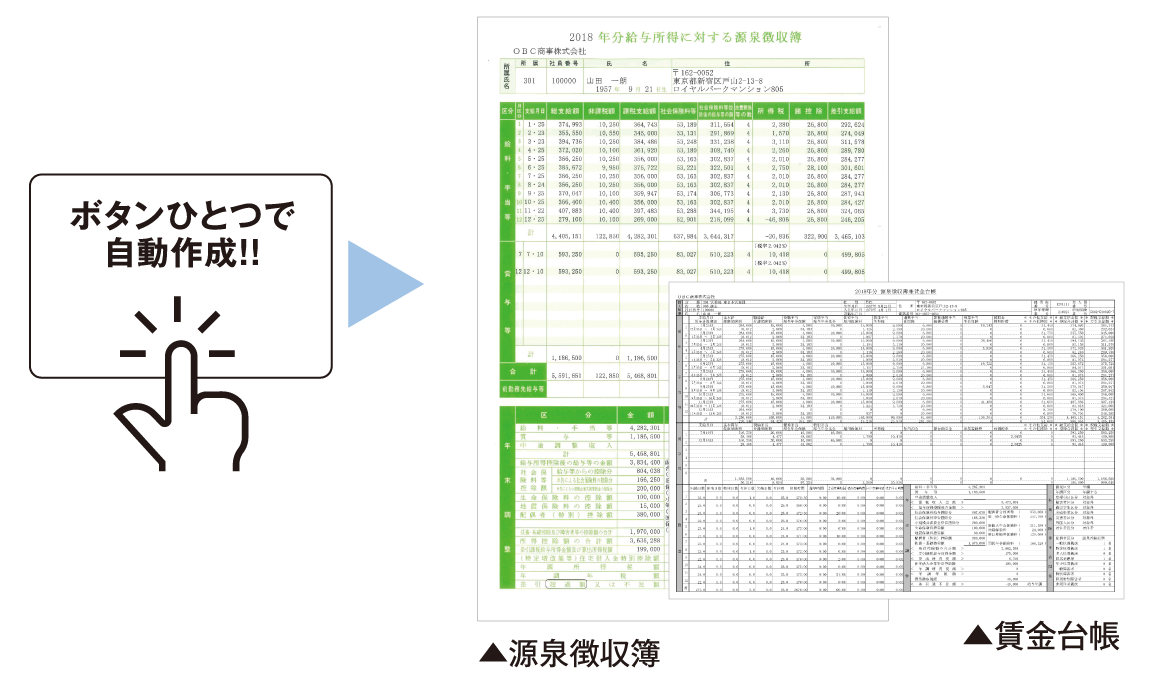

昨今は、給与システムで従業員の給与管理を行うのが当たり前になっており、一般的なシステムなら年末調整計算の機能も備わっています。給与システムなら、給与・賞与のデータをもとに年末調整計算ができるため、源泉徴収簿で計算するより効率的です。また、給与奉行iクラウドのように源泉徴収簿の形式で出力できる機能もあれば、源泉徴収簿を年末調整計算の最終確認用として利用することも可能です。

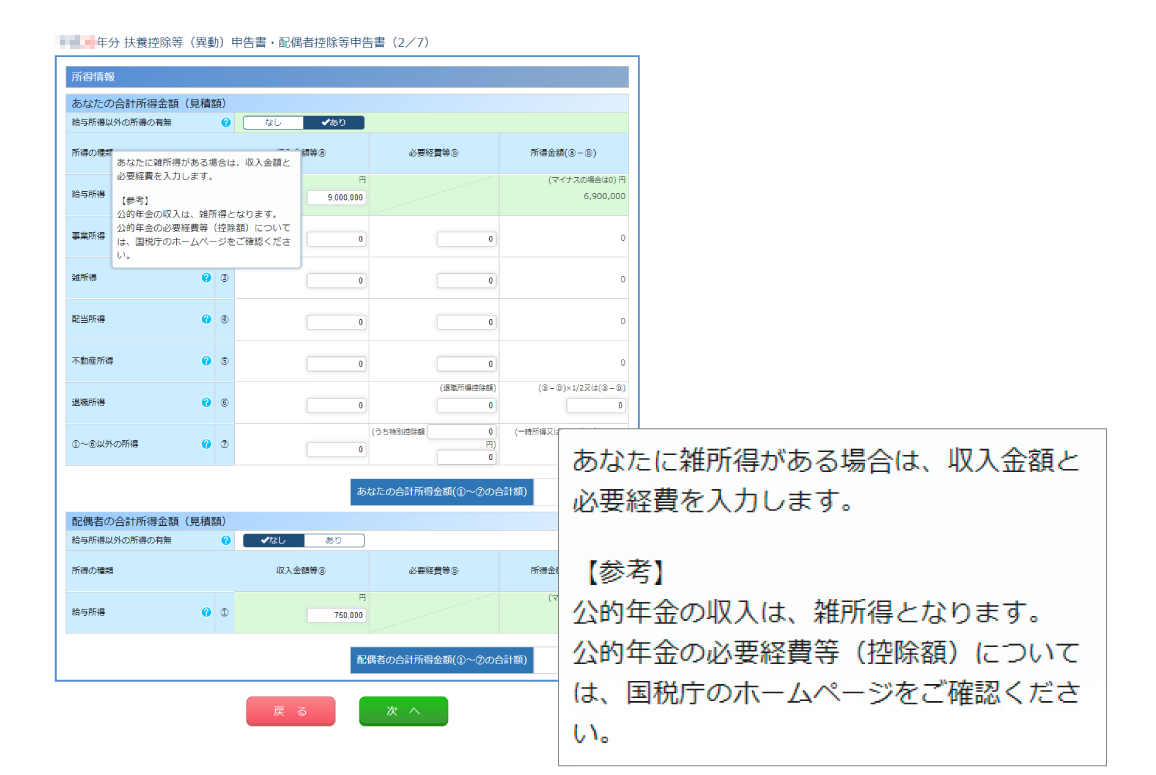

さらに、奉行Edge 年末調整電子化クラウドのような年末調整電子化サービスを利用すれば、年末調整の申告情報をデータで受け取ることができるため、手入力によるミスが軽減し控除計算の精度も向上できます。

奉行Edge 年末調整電子化クラウドの場合、パソコンやスマートフォンからサービスにアクセスでき、疑問や不明点にはその場で解決できるガイド付きで、従業員にとってもラクに申告手続きが完了できます。

※ 年末調整を電子化するメリットは、コラム「今や年末調整は「Web入力」がスタンダードに! 従業員のやり方や担当者の進め方などを徹底解説 」も参照ください。

担当者が申告内容を確認した後は、申告書データをCSVファイルに出力すれば既存の給与システムにも申告書データを入力する手間がなくなります。給与奉行iクラウドをご利用の場合は、自動連携で申告データを取り込むことができます。また、12月の給与(賞与)処理が済んでいなくても、年末調整申告書の保険料や配偶者などの情報を先行登録できるため、忙しい年末調整時期の業務負荷を分散できます。

クラウドサービスのためプログラムは自動更新され、頻繁に行われる制度改正にもタイムリーに対応します。常に正しい税率や計算方法で処理でき、マイナンバーが記載された源泉徴収票をボタン1つで自動作成することも可能です。

このように、年末調整の申告からデータ化する仕組みがあれば、年末調整計算の精度が上がるだけでなく、業務効率も一気にアップできます。

おわりに

源泉徴収簿は、紙の申告書が当たり前だった時代に、担当者の業務負担を軽減するために考案されました。しかし、現代はデジタル時代真っ只中であり、時代に合わせて源泉徴収簿のあり方、年末調整業務のやり方も見直していく必要があります。

年末調整手続きからデジタル化し給与システムと連携させることで、税額計算の精度向上と年末調整計算業務の効率化に同時に取り組んでみませんか。

源泉徴収簿に関するよくある質問

源泉徴収簿は何に使いますか?

源泉徴収簿は、企業が従業員に支払った給与や賞与、社会保険料などの控除額、源泉徴収した税額などを

記録するための帳簿です。これにより、企業は給与の支払状況や控除内容を一元的に管理し、年末調整や

税務調査時に必要な情報を整理するために使用します。

源泉徴収簿を提出する必要はありますか?

源泉徴収簿の作成や提出は法的に義務付けられていません。しかし、年末調整の際に必要な情報を整理・

確認するため、多くの企業で作成されています。

源泉徴収簿は、何年間保存する必要がありますか?

源泉徴収簿は、原則として7年間保存する必要があります。この保存期間は、税務調査や年末調整に関連

する書類の保管義務に基づいています。したがって、企業はこの期間中に源泉徴収簿を適切に保管してお

く必要があります。

源泉徴収簿は誰が記載するものですか?

源泉徴収簿は、給与の支払者である企業(源泉徴収義務者)が記載します。具体的には、企業の人事労務

担当者が従業員ごとの給与情報や控除額を詳細に記録します。

源泉徴収簿と源泉徴収票の違いは?

源泉徴収簿と源泉徴収票は役割や使用目的が異なります。源泉徴収簿は企業内部で使用される帳簿で、毎

月の給与や賞与、社会保険料などの控除額、源泉徴収した税額などを詳細に記録します。一方、源泉徴収

票は企業が従業員に交付する証明書で、1年間に支払われた給与や賞与、源泉徴収された税額、社会保険

料などの控除額が集計されて記載されています。従業員は源泉徴収票を用いて自分の所得や源泉徴収税額

を確認し、確定申告や各種手続きに利用します。

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!