領収書は、国税関係書類の1つであり、適正に保管することが法令で義務づけられています。

昨今のデジタル化によって、領収書の形態も紙から電子データで受領することも増え、どうすれば効率よく法令に則った適切な管理ができるかと試行錯誤している経理担当者も多いのではないでしょうか。

今回は、領収書の保管期間や保管方法について、法令の内容や実務で注意しておきたいポイント、効率よく管理するための方法について紹介します。

目次

法令上押さえておきたい領収書の保管期間

領収書の保管は、法人税法や消費税法によって保管期間が定められています。

法人税法では、法人税申告の証明書類として用いるため、7年間保管することが義務づけられています。これは、税金に関する消滅時効の期間が7年間と定められていることに由来します。ただし、申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度や、青色申告書を提出しなかった事業年度で災害損失欠損金額が生じた際には、10年間(2017年以前に欠損金が生じた事業年度は9年)の保管が必要とされています。

消費税法では、領収書は「課税仕入れ等の事実を記載した帳簿」とともに7年間の保管が義務づけられており、消費税の仕入税額控除の適用を受けている事業者は、白色申告の個人事業者であっても7年間保管しなければなりません。(ただし6年目・7年目においては、帳簿または請求書や領収書などのどちらか一方だけの保管でも良いとされています)

※会社法にも帳簿書類の保管期間が定められていますが、領収書など「取引に関する書類」については会社法には定めがありません。

つまり、法人においては、領収書は原則7年間(例外的に10年間)保管義務がある、ということになります。

ただし、保管期間の起算日は、法人税では「その事業年度における確定申告書の提出期限の翌日から」となっています。法人税の申告期限は、事業年度から2ヶ月後となっているため、事業年度末が3月31日の企業ならば2ヶ月後の5月31日が確定申告書の提出期限となり、その翌日(6月1日)から7年間の保管が必要ということになります。

また、消費税法では「受領した日の属する課税期間の末日の翌日から2ヶ月を経過した日」が起算日となっています。(法人の場には課税期間が事業年度に当たるため、事実上、法人税と同じになります)

いずれも「領収書を受け取った・発行された日」からではないので注意しましょう。

領収書の保管方法と管理上の注意点

領収書の保管義務には、「整理して管理する」という意味が含まれており、単に「箱やファイルの中に入れておけば良い」という訳ではありません。

領収書を「整理して管理する」理由は、二つあります。

一つは、税務調査が行われた際、経費が適切に使用・処理されたことを示す証拠をすぐに出せるようにしておくためです。証拠となる領収書を紛失したとなれば、経費の証明ができなくなり、正当な経費として認めてもらえない可能性があります。

もう一つは、立替精算や仕訳時の確認作業の効率化を図るためです。整理されていないと、目的の領収書をすぐに見つけられず業務が長引く恐れもあります。効率的に業務を行うためにも、領収書を整理して管理することが必要になります。

最近は、紙の領収書だけでなく、電子データで受け取ることも多くなってきています。

ここでは、領収書の保管方法について、紙の場合と電子データの場合とに分けて、「整理して管理する」ポイントをご紹介しましょう。

紙の領収書を受領した場合

紙で受け取ることになる領収書やレシート等は、発行する事業者によってサイズが異なるのが通常です。そのままでは「整理して管理する」ことが難しくなるため、長期間保管するにはノートや専用ファイルなどに貼り付けてサイズを揃えて保管する方法がよいとされています。

例えば、ノートなどに貼り付ける方法は、時系列で整理しやすく、領収書と一緒にメモを残せます。リングノートやバインダーなどを活用すれば、後から挿入・並べ替えもしやすく、仕訳入力後に勘定科目ごとの整理もできるというメリットがあります。

ただし、時系列で管理するためには、毎月提出〆切を守ってもらうことも大前提となります。領収書が大量になると、ファイリング作業中に紛失する可能性もあり、管理するノート類も大量になります。長期間の保管では、相応の専用棚などのスペース確保も必要になります。また、サーマル紙など感熱紙を使用している領収書は、光や外気の影響により文字が読めなくことがあることから、保管環境には万全の対応が必要になります。

そこで、紙で受領した領収書を適切に保管するなら、電子帳簿保存法のスキャナ保存制度を適用し、電子データで保存するのがオススメです。

これまでは、法令上でも原則「紙で保管」することが求められてきましたが、現在は電子帳簿保存法によってデータ化して保存することも認められています。スキャナやスマートフォンなどで紙の領収書を撮影し、スキャナ保存制度の要件に沿った画像データで保存すれば、原本の紙の領収書は破棄してもよいことになっているため、ファイリングの手間や保管スペースの確保も必要ありません。

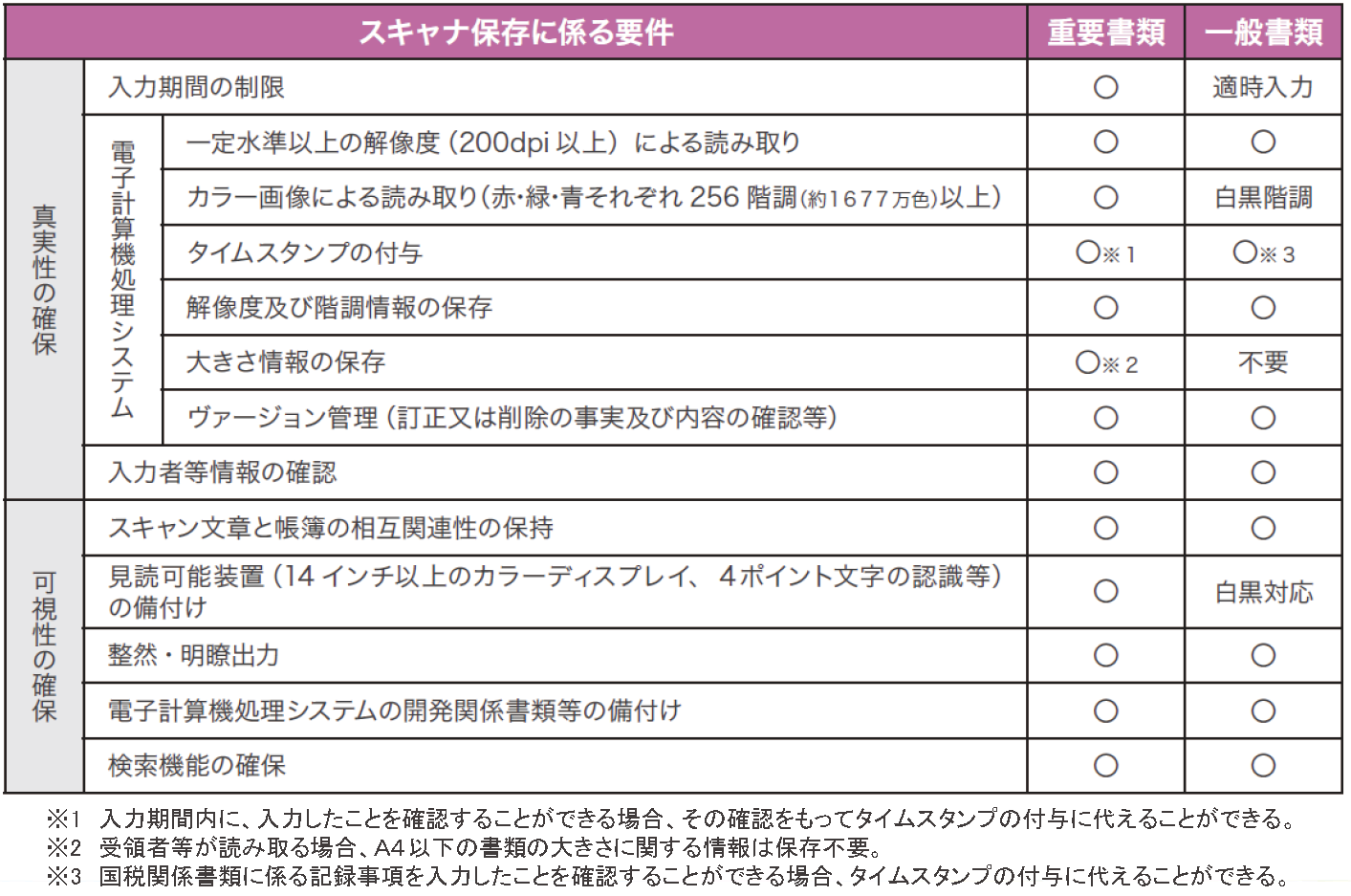

ただし、領収書は重要書類に当たるため、電子データ保存の際には次の「重要書類」の要件を満たす必要があります。

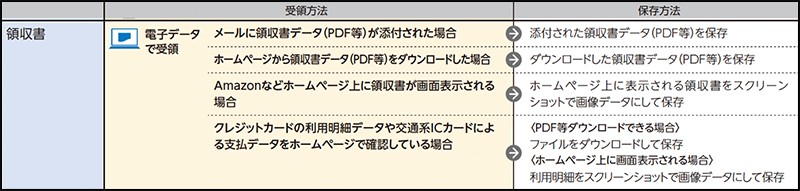

電子データで領収書を受領した場合

領収書を電子データで発行・受領することは「電子取引」に該当し、電子帳簿保存法に準じた対応が求められます。2022年の改正では、電子取引における電子データの紙保存が義務化※され、管理方法に戸惑う担当者も少なくないでしょう。

※2024年までは暫定的に紙での保存も認められています。

電子データは、紙の書類よりも厳格な保管ルールが定められているため、注意が必要です。

例えば、電子データで受領する領収書は、次のように入手方法に応じて保存する方法も異なります。

その上で、次の「電子取引の保存要件」を満たして保存しなければなりません。領収書も、請求書と同様にデータの真実性を担保する必要があるため、タイムスタンプなどの措置が必要となります。

<電子取引制度の保存要件>

-

● システム概要を記した書類の備付け

- ※ 自社開発のプログラムを使用する場合のみ

-

● 見読可能装置の備付け

-

● 検索機能の確保

- ①取引年月日その他の日付、取引金額及び取引先を検索の条件として設定することができること

- ②日付又は金額に係る記録項目についてはその範囲を指定して条件を設定することができること

- ③二以上の任意の記録項目を組み合わせて条件を設定することができること

※ 税務職員による質問検査権に基づくデータのダウンロードの求めに応じることができる場合には②③の要件は不要

-

● 次のいずれかの措置を講じること

- ① タイムスタンプが付与されたデータを受領

- ② 速やかに(またはその業務の処理に係る通常の期間を経過した後速やかに※)タイムスタンプを付与

※ 取引情報の授受から当該記録事項にタイムスタンプを付与するまでの各事項に処理に関する規程を定めている場合に限る。 - ③ データの訂正削除を行った場合にその記録が残るシステムまたは訂正削除ができないシステムを利用

- ④ 訂正削除の防止に関する事務処理規程を策定、運用、備付け

保管期間終了後は領収書をどう処分する?

保管期間が終了した領収書は、適正に処分する必要があります。

紙で保管している場合は、情報を読み取れないようにシュレッダーなどを利用した上で破棄する方法が一般的です。しかし、大量の紙書類を裁断するには多大な時間を要する上に、シュレッダーの性能次第では目の粗さなどから書類の内容が判別できてしまう可能性もあります。

あるいは、書類を引き取り溶解してくれる有料サービスもあります。こうしたサービスなら、溶解後に証明書が発行されるため安全性が高いと言えるでしょう。

電子データの場合は、復元できないよう完全にデータを削除するなどの方法があります。

税法上の領収書保存期間は7年間ですが、いつ税務調査が行われるかわからないことから、領収書はできるだけ長く残しておくことが賢明と言えます。電子データであれば、スペースの確保が必要なく、理論上はいつまでも保管することが可能です。サーバの容量が逼迫した際でも、CD-ROMなどでバックアップを取っておくことができます。

これからは「まとめてデータ保管」する業務プロセスが必須に!

領収書は、法令に定められた期間内に正しく保管されていれば、紙とデータが混在していても問題ありません。また、データの格納先や保存方法についても、「複数に分かれていても差し支えない」とされています。しかし、紙と電子データのそれぞれを適正に管理するには、経理担当者の負担が大きくなるでしょう。

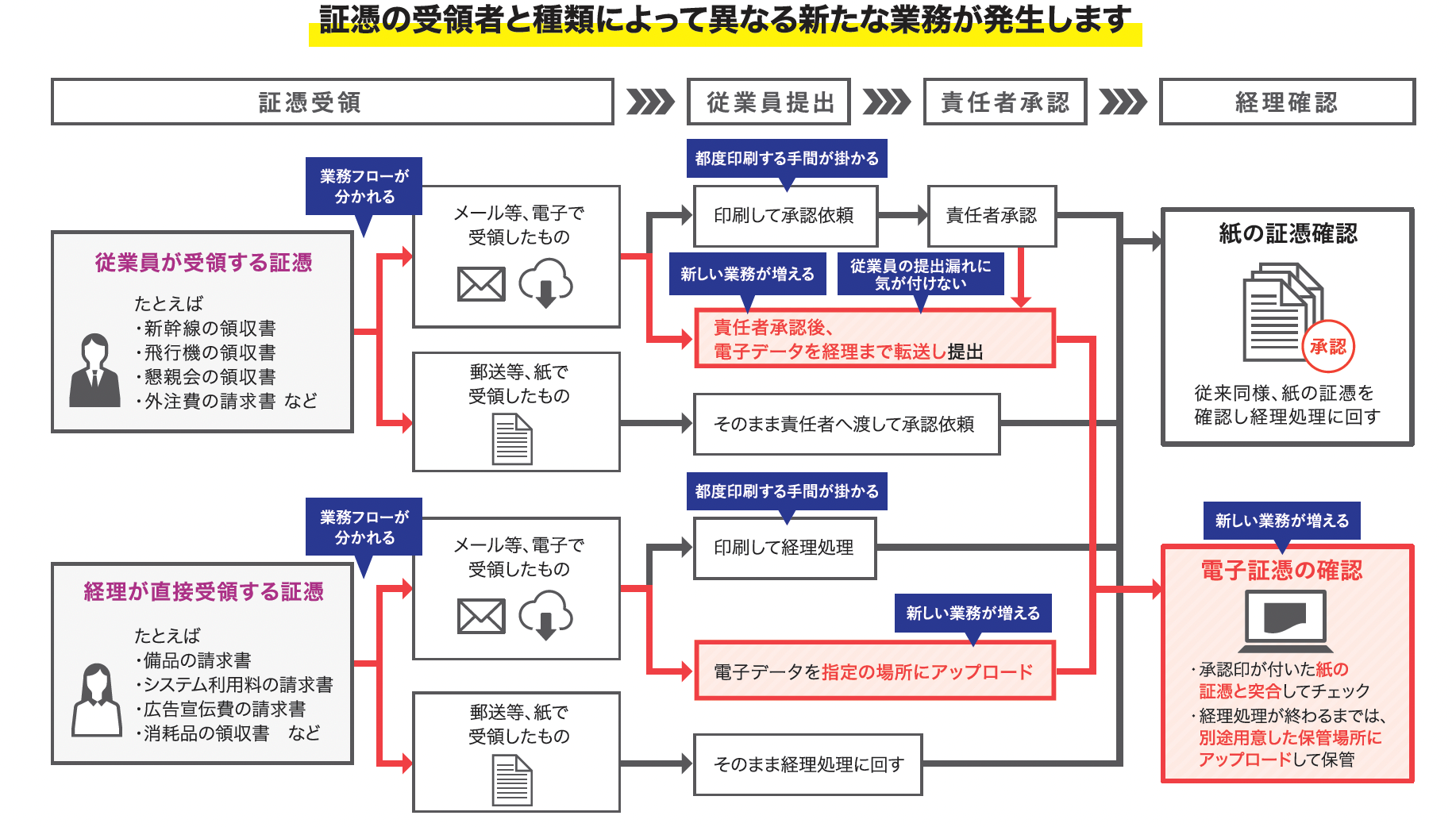

例えば、紙は紙のまま、電子データは電子データで保存すると、領収書を回収し承認する業務フローはそれぞれの領収書形態に合わせたフローが必要になります。

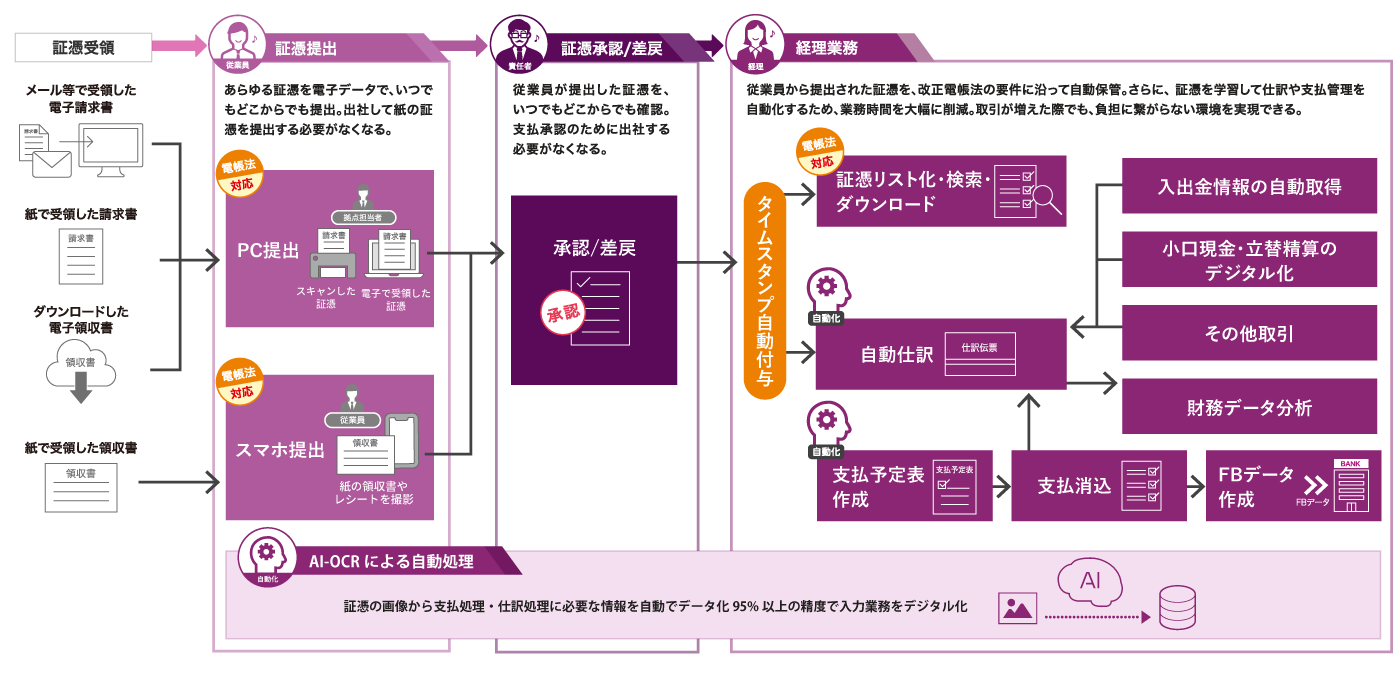

紙の領収書と電子データの領収書が混在すると複雑化する業務フロー図

赤:新たに必要となる業務 青:課題となるポイント

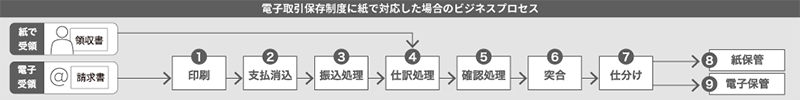

仮に、このフローを紙での対応に統一した場合、最終的に原本との突合作業が欠かせなくなり、かえってプロセスは複雑になります。

電子取引保存制度に紙での対応に統一した場合のビジネスプロセス

電子帳簿保存法の改正によって、電子取引のデータ保存が完全に義務化される2024年以降も紙を使った承認フローを継続していれば、業務のロスが増大することは避けられないでしょう。経理担当者の負担を軽減し、業務効率を上げていくためには、いかなる取引においても領収書をデータ保管することが最適解となっていくはずです。今後は、奉行iクラウド 経理 DX Suiteのように、電子データで受領した領収書はもちろん、紙の領収書も同じ業務フローで運用する仕組みが必要不可欠となるでしょう。

奉行iクラウド 経理 DX Suiteを利用した経理業務フロー

奉行iクラウド 経理 DX Suiteの場合は、紙の領収書をスキャンして、PCやスマートフォンから画像データをアップロードするだけで回収できます。メモ書き機能を使えば、何に使った経費なのかを後から簡単に確認することも可能です。また、アップロードの際に解像度や色階調などを自動でチェックする機能が搭載されているため、電子帳簿保存法に準じた画像データのみを保存できます。回収した証憑データは、承認後自動でリスト化され、いつでも日付・金額・支払先で検索できるようクラウド上で一括管理されます。

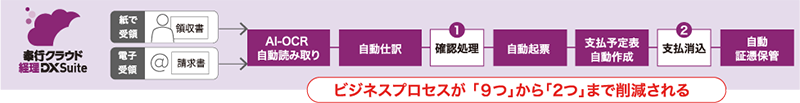

さらに、AIが自動で仕訳入力するため、経理業務のプロセスはたった2つまで削減することができます。

奉行iクラウド 経理 DX Suitを利用した場合のビジネスプロセス

おわりに

領収書は、税法上正しく保管する必要があるとはいえ、どの企業も1年間で処理する数は膨大になりがちです。電子データで保管すれば、スペースも管理環境も気にする必要がなくなります。

2023年にはインボイス制度が開始され、同時に導入予定のデジタルインボイスが普及してくると、いよいよ「紙で保管する」必要性も薄れてくるでしょう。

2022年の電子帳簿保存法の改正では、スキャナ保存要件も大幅に緩和され、電子データはより活用しやすく身近な存在となっています。これを機に、紙の領収書もデータで保管する「デジタル運用」に切り替えてはいかがでしょうか。

挑戦するなら、「今」!

バックオフィスからDX化プロジェクト

私たちはバックオフィス業務のDXを具体化します

電帳法対策にも業務DXにも!

IT導入補助金2022を活用しよう!

関連リンク

こちらの記事もおすすめ

OBC 360のメルマガ登録はこちらから!